(原标题:10只债基测评:债基的配置意义不应该只是一时)

#老司基硬核测评#

在A股2700点之际,债市的牛市让人羡慕(配的少),让人怨恨(对股市太乐观),也让人恐惧(国债跷跷板)。

2022年末债券市场的急剧调整将债券市场的利率从极低的位置推升到一个相对安全的位置。

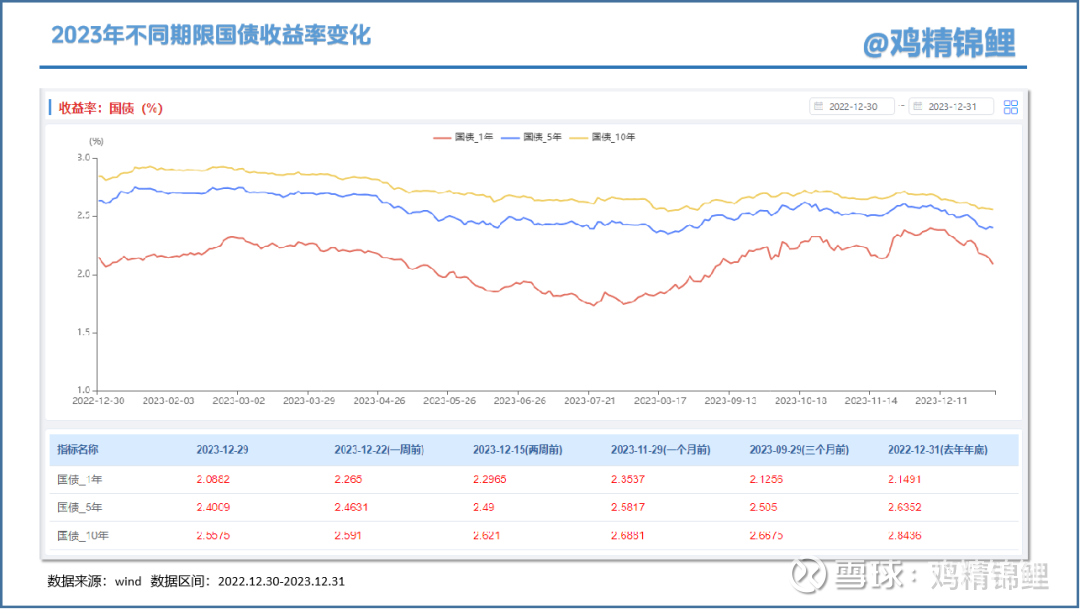

随着2023年全年国内宏观经济复苏不及预期,叠加市场流动性偏宽松的局面,全年债券市场走牛,10年期国债收益率下降29bps(中证)至2.56%,1年期国债收益率同样下降6bps(中证)来到2.09%。全年中债-新综合全价(总值)指数上涨2.06%,信用债整体表现更佳,其中低评级信用债表现亮眼,中证信用债AA指数全年上涨8.19%。2024年以来,10年国债收益率更是突破2.48%低点,截至上周,10年期国债收益率报2.43%,10年期国债活跃券收益率创2002年6月以来新低。

债券基金由于收益相对稳定,在权益市场牛市中容易被忽视;债券基金由于波动较小,在权益市场熊市中尤其珍贵。

在家庭资产配置中,一味地追求保守,可能无法很好地实现家庭资产的增值;但一味地追求进攻,可能会放大家庭资产的风险。

在家庭资产配置中,保险资产作为守门员,而债券等固收类资产则是重要的“压舱石”。

从近10年的资产收益分布看,债券资产完美解释了“压舱石”的意义。

在公募基金产品中,大家能够接触到债券资产投资,主要是短期纯债基金、中长期纯债基金、混一级债券基金、混二级债券基金和可转债基金。

但因为混二级债券基金和可转债基金与权益市场波动正相关,风险收益比和纯债产品难以对比。

汇总过去15年,短债、中长债和混一级基金产品涨跌幅,可以发现,短债基金和中长债基金正回报稳定,不管在权益市场的牛市还是熊市,都有绝对收益,但收益回报仍有波动,如果再细看2022年以来的表现,短期也会经历较大的波动,如2022年末“理财产品赎回潮”引发的踩踏,和2023年8月之后,在经济刺激政策出台后的预期变动引发的小幅调整。

但长期看,随着经济增速中枢的不断下移,以及国内实际利率水平在全球主要经济体中仍较高,在稳增长的背景下,未来仍存在继续“降息”的可能。

此外,稳增长政策的出台和市场的抢跑行为,可能给债券市场的节奏带来扰动,但是从基本面和信用环境等因素来看,债券收益率仍旧具备下行的基础。

我曾在《低利率时代,短债基金魅力何来》较清楚地表达了债券基金,特别是短债基金需求走强的原因。

另外与理财产品对比,根据《中国银行业理财市场年度报告(2022年)》,2022年全国理财产品平均收益率为2.09%,处于历史低点 ;2023年理财产品平均收益率为2.94%。在净值化产品时代,公募纯债产品(短期纯债型基金指数2022年、2023年回报分布为:2.14%和3.27%)在收益率和持有体验上较银行理财产品有一定优势。

因此,在资产配置中,合理地加入债券基金,可以更好地平滑整个账户的波动和控制回撤的大小,且从长期的角度观察,组合中加入债券,并不会拉低你的整体收益,反而在波动的控制上,起到了非常好的效果。

此次测评10只债券基金。

从二级分类结果看,分为短债、中长债、混一级债和被动指数型产品,另外长盛全债指数增强A为增强指数型债券基金,也是大家比较少接触的一类。

从管理年限分类,有6位基金经理投资年限超过5年,划分为老牌基金经理,其中知名度和规模规模高的是招商基金的马龙,最新规模达到787亿元;其管理的招商产业A自2020年1月以来长期处于大额限购状态,2020年5月更是限制当日申购上限仅为2000元。

有4位基金经理投资年限小于5年,划分为新生代基金经理。其中长盛基金基金经理王贵君随着近几年长盛盛裕纯债的出圈,受到越来越多机构投资者的关注,本次测评是他的指数增强产品-长盛全债指数增强A。

2.1 牛市&熊市

翻看2022年年报以来所有定期报告,以上10只基金均无明显可转债持仓,长盛全债指数增强A在2023年可转债仓位为5.1%,其他时间段同样非常少;同样一级债基中也没有持有股票仓位。

因此,可以比较纯粹的,通过划分近几年债券市场的牛熊分布来观察这些基金的收益水平和回撤情况。

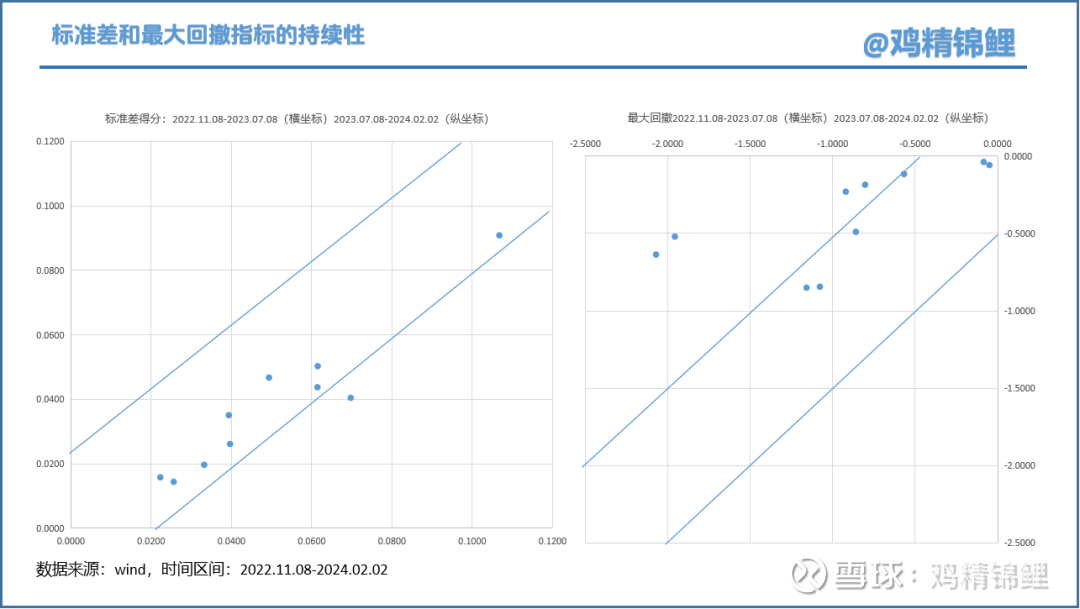

还可以通过对比标准差和最大回撤的分布来判断收益的延续性。

2.1.1 在小牛市的划分阶段中,10只基金表现各不一样。

其中诺德安鸿、湘财久盈中短债和永赢安泰中短债成立产品较短,只有阶段3和阶段4的数据;长盛全债指数增强同类产品只有一只,排名不具指导意义。

从4个阶段统计结果看,东方添益、广发7-10年国开行A表现在同类中最为出色,长期处于同类前5%左右分位。

从久期看,长盛全债指数增强长期分布在3-5年,2023年半年报披露的久期为2.99,与东方添益差不多,与上述两个基金同期业绩类比,长盛全债指数增强的收益能力突出,也难怪王贵君这几年频频出圈。

明星产品招商产业表现中游偏上,阶段2-4排名上升,处于前1/5水平。

虽然测评的短债基金成立时间较短,但是在反弹行情中,久期长的产品优势明显,中长债和混一级表现好于中短债。前期短债基金的文章也分析过,短债特别是超短债基金以票息策略为主,受利率波动较小,产品也相对稳定。

这也给了大家提示了在不同阶段的债券产品配置轮动的指导。

2.1.2 在小熊市的划分阶段中,短债基金表现出色。

诺德安鸿纯债自2023年一季度开始调整久期,2023年中报显示其久期为0.47,略高于湘财久盈中短债A0.3。两只产品在小熊市中阶段二和阶段三表现出色。

西部利得祥逸A阶段二和阶段三表现相对稳健,较阶段一有大幅改善,通过观察债券持仓信用等级分布,与基金经理主动管理有较大的联系,从这点可以看出,基金经理有较强的信用策略研判能力,也具备通过宏观周期和信用周期灵活调整持仓的能力。

招商产业A仍中规中矩,继续显示出老牌选手的稳健实力,在这么大规模的情况下,要在进攻和防守中始终保持市场中较前水平,也是马龙个人管理能力的最好体现。

两大被动指数型基金在熊市中表现都不尽人意,回撤较大;而长盛全债指数增强则通过在2020年暴露股票仓位,获得非常出色的收益;在阶段二和阶段三中,产品未持有股票资产,通过产品久期的管理,和信用资产的主动管理,再次获得不错的表现。

2.1.3 最大回撤情况

2020年以来,在极端行情下,易方达新综债LOF、广发7-10年国开行A和长盛全债指数增强A回撤较大,特别是广盛全债,波动远大于平均水平。

这只产品从上面表现看,已经可以看到其具备很强的进攻能力,但从最大回撤的时间分析,当时其持有约10%的股票仓位,这部分仓位在短短一个月的下跌中,对产品造成了较大的拖累;次最大回撤发生在2021年年初,同样是抱团股瓦解的行情。

目前该基金已经不持有股票仓位,2021年4月以来,最大回撤2.63%。

2.2 标准差和最大回撤指标的持续性

基金的风险管理能力评价,常用指标包括标准差、下标准差和最大回撤等。

债券类基金的标准差和最大回撤指标均有较好的持续性 ,一般认为标准差和回撤小的基金,业绩稳定性更好。

2020年以来散点图发现,标准差分布在对角线上下 20%的区域内,说明持续性较好占比有4只,数据密集区在右上角顶部区域的几乎没有,说明前后期风险管理能力强的少;最大回撤的分布集中在对角线上下20%区域内的基金较多,靠近起点的主要是成立时间较短的基金。

为了进一步观察,我们选取大家都有共同业绩的时间段。以成立时间最短的永赢安泰中短债A的成立时间2022年11月08日开始测评。

分为:

2022.11.08-2023.07.08

2023.07.08-2024.02.02

数据重新划分区间之后,路径都非常清晰了。

标准差方面,几乎所有基金都集中在对角线上下20%区域,唯一没在该区域中的,是招商产业A;集中在右上角的基金有一只-广发7-10年国开行A,其前后管理能力保持一致且比较强。

最大回撤分布中呈现分散,在对角线上下20%区域中的有6只,其中右上角的是三只短债。

西部利得祥逸A、中加纯债和长盛全债指数增强A三只产品回撤能力得到很大的提升。前面也分析过,主要也与基金经理主动管理行为有较大的关联。

最后,债券产品的选择,需要考虑的内容较多,如杠杆率、久期、信用下沉、券种、是否含权等等,因为在不同的经济环境下,需要主动调整持仓的债券类型,比如上面提到的,长久期的基金,在反弹中表现较好,但回撤时对利率的变动同样更加敏感。

本文测评结果中

进攻选择:长盛全债指数增强A、广发7-19年国开行A和东方添益;

防守选择:诺德安鸿纯债、湘财久盈中短债、西部利得祥逸A和招商产业A。

关于债市的框架,我做了一个图,大家可以收藏学习。

风险提示:以上仅为个人文章分析观点,未对投资做出指导建议。

@今日话题 @雪球创作者中心 @雪球基金