(原标题:“创新药双雄”:A股创新药VS港股创新药硬核测评)

风险提示:本文仅是个人投资过程中的思考和阶段性梳理,本人只是一个普通小散,文章观点不一定正确,投资水平也很一般,文章中涉及的股票或者基金均可能有大幅下跌的风险,请保持独立思考,市场有风险,投资需谨慎,文章观点仅作交流之用,不构成任何投资建议,读者朋友请勿据此操作!

在最近权益市场如此低迷的环境下,基金投资者不妨沉下心来做一些投研储备,耐心等待市场的反转复苏。在之前的系列分析测评文章中,我们介绍了很多基金品类,比如FOF基金、股票型主动基金、固收基金、指数增强基金等等,这篇文章我们就来聊聊聚焦创新药板块的指数基金,医药行业近年来受到大盘整体走弱叠加医药集采的双重影响,医药板块整体回调较大,但是医药细分赛道中的“创新药”细分赛道仍具有较大投资机会,我们以聚焦A股和港股的“创新药双雄”:A股创新药(创新药ETF SZ159992)和港股创新药(港股创新药ETF SZ159567)为例来具体分析一下。

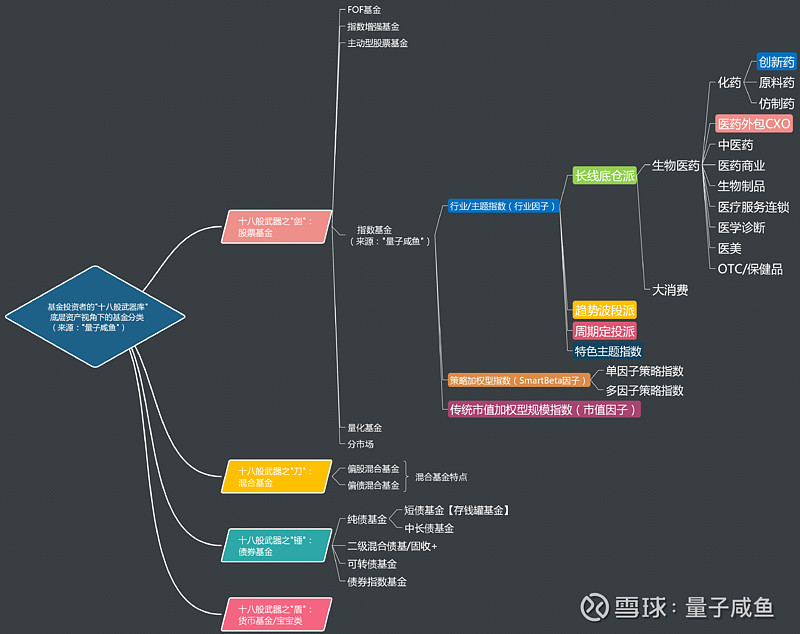

在聊聚焦A股和港股的“创新药双雄”之前,我们先看看基于底层资产视角下的基金分类:

注:图片内容来自“量子咸鱼”制作

可以看到聚焦A股和港股的“创新药双雄”:A股创新药及港股创新药属于十八般武器之“剑”中的指数基金范畴,并且在指数基金里面属于“长线底仓派”投资风格的“生物医药”长牛赛道。医药和消费是两个牛股辈出的行业,医药行业由于高毛利、高净利率的特征往往是优质资产的集中营,近年来由于带量采购导致医药行业整体估值承压,医药板块整体跌幅也较大,但是医药板块中仍然有比较优质的赛道值得关注,其中创新药细分赛道可以算作医药大行业里面的黄金赛道了。下面我们对两个指数基金做一些具体的分析。

Part1:A股创新药分析

A股创新药(创新药ETF SZ159992)跟踪的是“CS创新药”931152指数:

I.A股创新药指数样本空间

同中证全指指数的样本空间;

II.A股创新药指数选样方法

注:图片内容来自中证指数官网

量子咸鱼解析:

步骤1剔除排名后 20%的证券,这一步是常规操作,把流动性太差的个股剔除;

步骤2在选股上强调了研发投入强度高、有创新药品上市、处于创新药研发产业链的三个条件之一。创新药是化药板块当中相对于原料药、仿制药而言的,创新药分级中根据创新程度一般分为:Me too、Me Better、Best in class、First in Class四类,过去国内的创新药主要还是Me too类低层次的创新,国家更多地鼓励Best in class、First in Class这些高层次的创新药,推动国内医疗产业升级转型。

做创新药产业的企业如果按类型分,一般有三类企业:Big Pharma类大药企(像恒瑞医药、复星医药这类高研发的大药企)、Biopharma类生物制药企业(体量上一般是细分领域的领先者)、biotech类生物技术企业(通常是还未实现盈利的生物技术公司,通常在港股通过18A规则上市),另外还有创新药研发产业链上的医药外包CXO企业。

步骤2在选股上也有针对性地选出了三类企业,大型制药公司都有着强大的护城河,马太效应在医药行业当中是非常明显得,研发风险阻挡了竞争对手的进入,对于像恒瑞医药、复星医药这类高研发的大药企有足够实力进行创新药的布局研发,而一些依赖仿制药的企业必须转型创新药研发,为了追求研发效率就会给CXO行业带来机会,所以CS创新药指数中有很多CXO企业。

步骤3在选股上就使用了市值加权的策略,这在一定程度上也反映了医药行业强者恒强的特点,医药行业是一个大行业,水大鱼大,只有那些竞争力强的企业才能获得市场认可,才能诞生出大市值的公司。

III.A股创新药权重分配

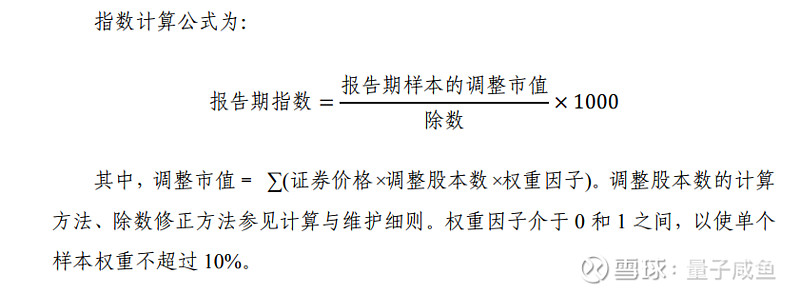

注:图片内容来自中证指数官网

量子咸鱼解析:指数权重分配上还是标准的市值加权策略,成分股权重上限10%,所以CS创新药是一个典型的市值加权型指数,没有涉及SmartBeta策略,成分股每半年调整一次。

IV.A股创新药指数前十大持仓

注:图片内容来自中证指数官网

量子咸鱼解析:可以看到除了医药总龙头恒瑞医药外,还有复星医药这类高研发的大药企,另外还有药明康德、泰格医药等CXO企业,当然还有其他生物制药企业比如智飞生物、沃森生物等,成分股整体成色还是不错的。

Part2:港股创新药分析

港股创新药(港股创新药ETF SZ159567)跟踪的是“国证港股通创新药指数”987018指数:

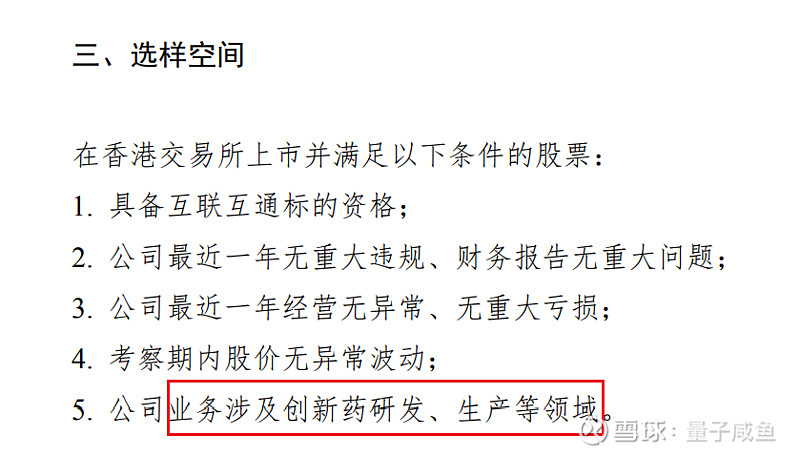

港股创新药指数样本空间

注:图片内容来自国证指数官网

量子咸鱼解析:成分股来自港股通中业务涉及创新药研发、生产的企业。

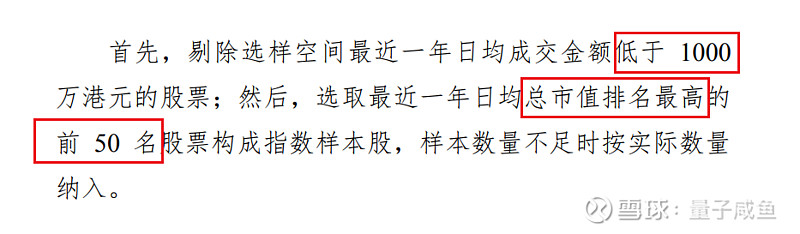

II.港股创新药指数选样方法

注:图片内容来自国证指数官网

量子咸鱼解析:剔除最近一年日均成交金额低于1000万港元的成分股主要是为了流动性考虑,对于港股这种流动性较差的市场,成分股的流动性非常重要。选取市值前50名还是考虑市值加权,和CS创新药一样,也是经典的市值加权型指数。

III.港股创新药指数重仓股分析

注:图片内容来自国证指数官网

量子咸鱼解析:可以看到指数成分股方面,其他的类似港股生物医药指数比如“恒生香港上市生物科技指数”持仓涵盖了医疗器械、生物科技、CXO、创新药、互联网医疗,医药流通等多个细分子行业,而港股通创新药指数定位则更加专一,专注于港股上市的创新药及产业链企业,下面我们看下创新药的产业逻辑:

创新药及创新药研发产业链的CXO属于医药大行业中的黄金赛道上,我们先看下这两个细分黄金赛道的情况:

a.创新药黄金赛道:

2020年-2025年,中国创新药行业将保持18.5%的年复合增长率,预计2023年创新药市场规模将达到2549亿元。

注:以上数据来自券商研报

注:图片内容来自券商研报及网络资料

目前我国的创新药市场呈现高速增长态势,医药集采在控费的同时,也促进了医药产业升级,腾挪出来的资金可以用于支持创新药发展,创新药谈判进医保在降价的同时也加速了创新药的价值释放生命周期,研发实力强的创新药企业更受益。

b.CXO黄金赛道:

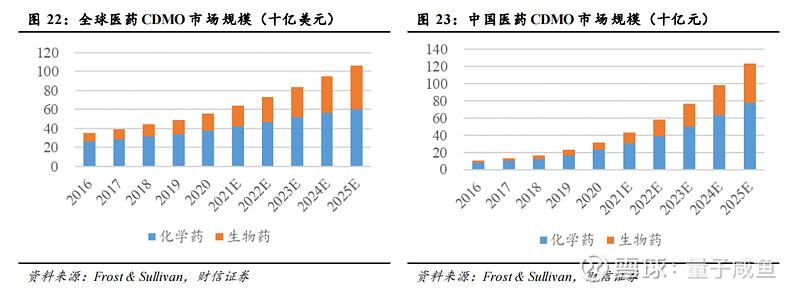

CXO可以简单划分为CRO(轻资产,从筛选化合物到临床三期之间,包括临床前CRO+临床CRO)、CDMO/CMO(相对重资产)、CSO三个环节,主要以CRO和CDMO为主,行业需求侧增长很快,尤其是新兴的国内市场:

注:图片内容来自财信证券

2020年全球CDMO规模554亿美元,中国CDMO规模46亿美元, 预计2026年全球CDMO规模达1066亿美元,复合增速13.74%,2026年中国CDMO规模达195亿美元,复合增速30.03%;

注:以上数据引用自券商研报

注:图片内容来自国信证券

中国CRO行业预计2024年规模达221亿美元,预计复合增速达26.5%;

注:以上数据引用自券商研报

中国CXO市场由于起步较晚,无论是CRO还是CDMO未来都有望保持较高增速,中国医药行业在集采背景下会加速向创新药的转型升级,对于创新药开发而言,与高度分工的CXO企业合作可以加快创新药研发速度和降低成本,未来对于CXO行业的发展将提供新动能。

Part3:港股创新药VS A股创新药

很多初创的生物科技公司可能只有核心产品,可能连营收都还没有,而港股18A上市规则可以允许这类公司上市,主要条件是:

a.生物科技公司必须至少有一项核心产品已通过概念阶段;

b.上市前最少十二个月已从事核心产品的研发;

c.上市6个月前已获至少一名资深投资者提供相当数额的第三方投资;

d.上市时的市值超过15亿港币;

港股创新药指数相比于A股创新药指数而言,可以更多地覆盖这类“biotech类生物技术企业”,对于创新药产业而言,港股创新药指数覆盖范围更广。

估值分析:

我们看下创新药指数的估值情况:

注:图片内容来自choice

量子咸鱼解析:可以看到CS创新药指数的近5年PE分位点已经处于25%以下,指数估值目前处于低位,港股通创新药指数由于成分股有一些还未盈利的初创企业,参考CS创新药指数的估值,叠加港股整体的低估,目前创新药双雄估值处于低位。

跟踪标的:

A股创新药跟踪基金:创新药ETF(SZ159992),目前规模87.44亿,流动性较好,同时是场内ETF,交易手续费更低;

港股创新药跟踪基金:港股创新药ETF(SZ159567)目前规模2.36亿,同样是场内ETF,场内ETF交易更灵活的同时交易手续费也更低;

最后总结一下:

医药行业近年来受到大盘整体走弱叠加医药集采的双重影响,医药板块整体回调较大,但是医药细分赛道中的“创新药”细分赛道仍具有较大投资机会。当下聚焦A股和港股的“创新药双雄”:A股创新药(创新药ETF SZ159992)和港股创新药(港股创新药ETF SZ159567),目前估值处于低位,这两只ETF流动性较好,同时场内ETF交易更灵活手续费也更低,值得基金投资者关注。

#新基来了!医药赛道或将熬过“漫长的季节”#

#雪球星计划公募达人# #雪球星计划#

@今日话题 @球友福利 @雪球创作者中心 @ETF星推官 @银华基金

$创新药ETF(SZ159992)$ $港股创新药ETF(SZ159567)$