(原标题:巴菲的西方石油财报解毒和启示)

截止2024-02-25日,巴菲特的BERKSHIRE公司持有两个石油公司合计市值405.17亿美元。其中为大家所熟悉的西方石油2.44亿股,股价60.02美元,持有市值146.89亿美元; 同时巴菲特公司持有雪佛龙1.67亿股,股价154.66美元,持有市值258.28亿美元。

大家都熟悉巴菲特持有名声大噪的西方石油,却不知他持有市值更多的多雪佛龙石油公司,从雪球今天的关注人数:西方石油3.77万VS雪佛龙1.86万,可以一目了然知道这里大家更关注西方石油。

但,我还是忍不住过来给西方石油解毒:

1.过去10年2014-2023年,西方石油的合计总利润-12.06亿美元,你没看错,我也没写错,过去10年加总的归属普通股东净利润负的12亿美元的亏损。你没想到?

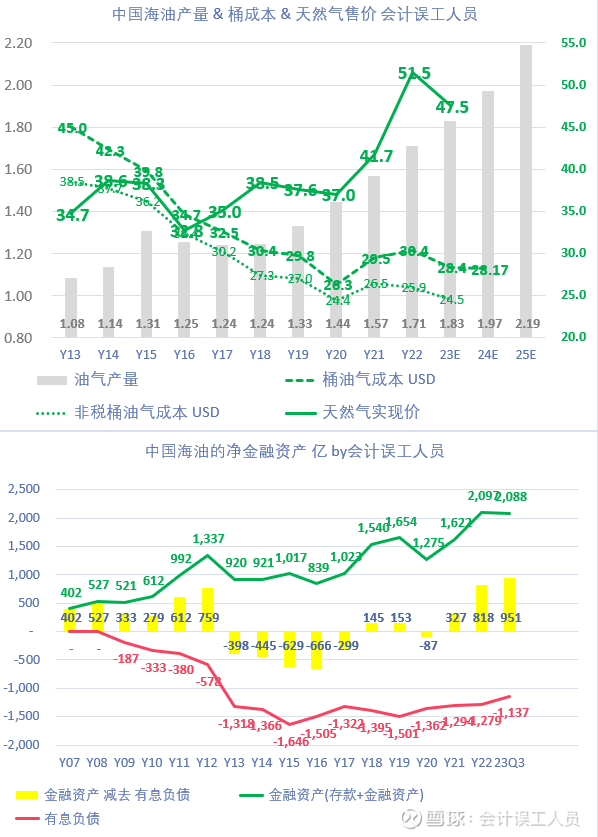

西方石油过去10年的平均日产量是90.1万桶每天,其中2023年的日产量122.2万桶每天,而且还有一些化工和中游资产是赚钱的情况下。(对比一下:中国海油石油过去10年的日产量平均141万桶每天是西方石油的1.56倍,其中2023年产量183万桶每天是西方石油日产量122.2万桶每天的1.50倍。但是过去10年,2023年按2023年前三季度的利润976亿年化1301亿人民币 VS 西方石油2023年利润37.73亿美元(267.88亿人民币),如果把西方石油的产量按海油的日产量折算同时 把大赚钱的化工和中游利润也归入上游油气2023年只有267.88*150%=402亿,

对比一下中国海油:2023年中国海油的桶油利润是西方石油的3.24倍(1301/402); 过去10年海油合计利润6403亿人民币(期间消化了几百亿的的加拿大油砂减值和其他),过去10年海油分红3104亿人民币过去10年派现率48.5%(2023年终末的分红按2023上半年的)

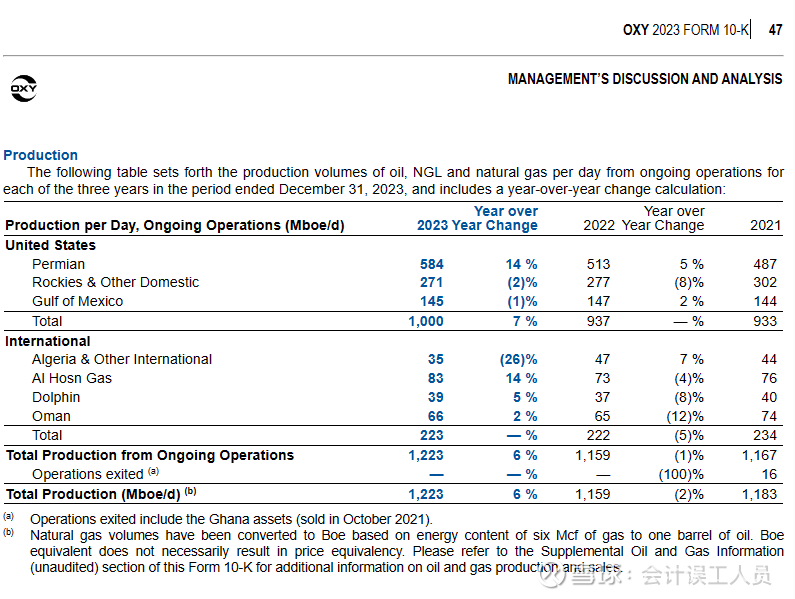

西方石油关键财务信息简介:西方石油2023年的业务固定和无形资产占比87%是油气,7%是化学7%是中游,化学和中游过去十年营业利润(在分摊财务费用和所得税前)却占了49%; 西方石油2023年油气日产量:122万桶每天,其中22万桶油气在非美国产区,100万桶油气液日产量在美国(其中油53.4万桶/天,NGL24.8万桶/天,天然气21.8万桶每天)。

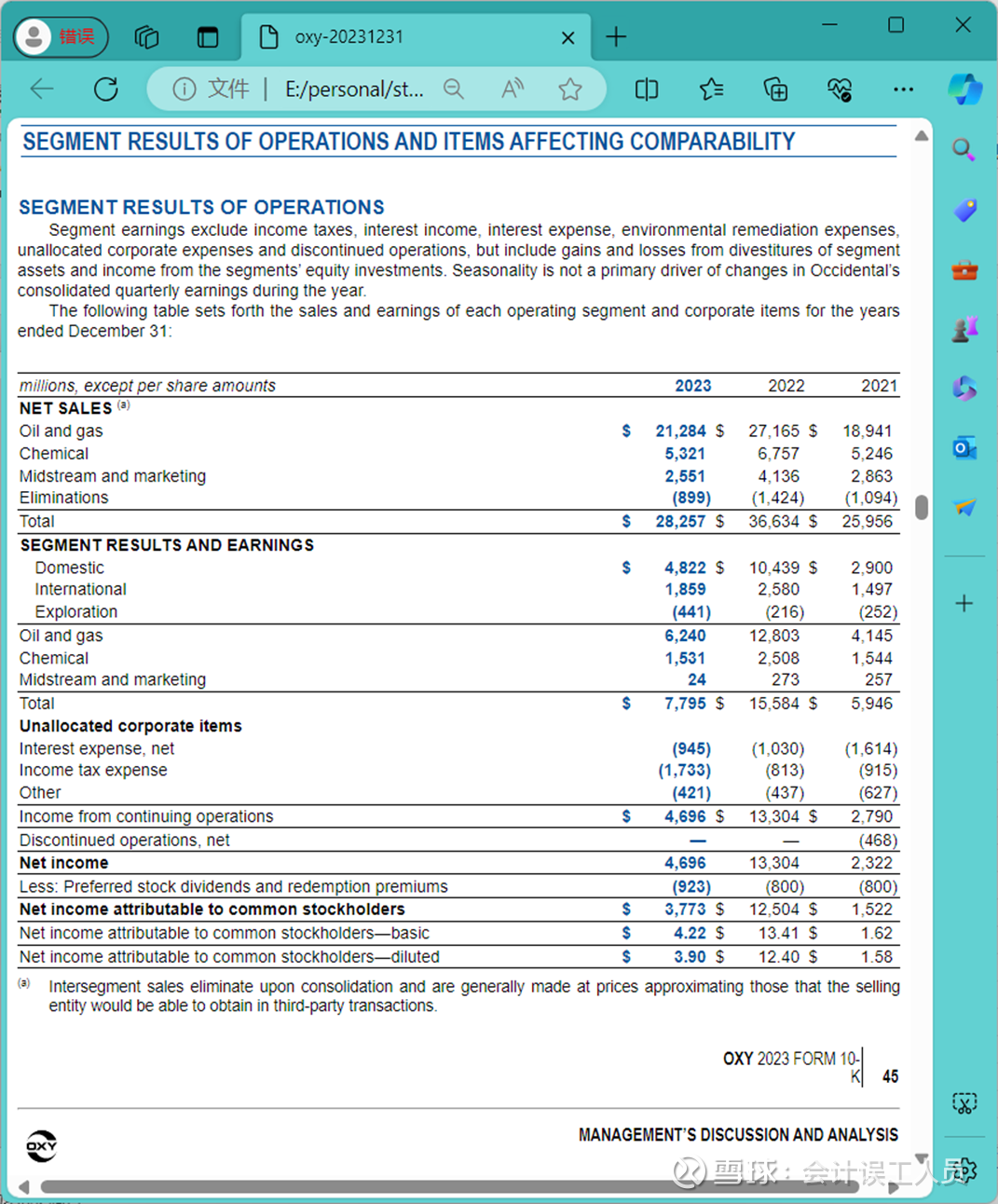

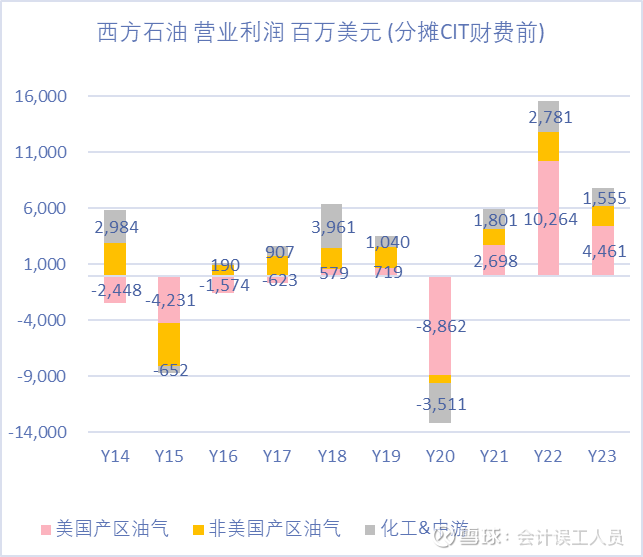

以下是2022-2023年西方石油的按业务板块的盈利数据,数据可以看懂类似表层的大概类似板块营业利润(分摊利息,所得税,和其他之前),更深的数据如果不介意我的口水泡沫四溅的话,那接下往下我继续吹水:

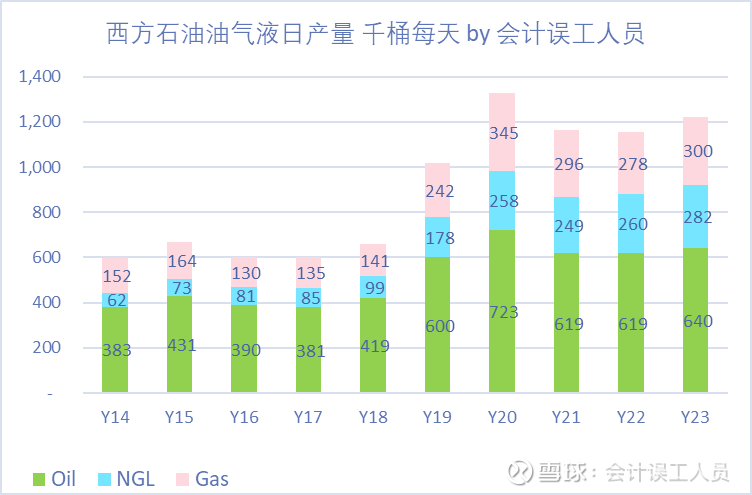

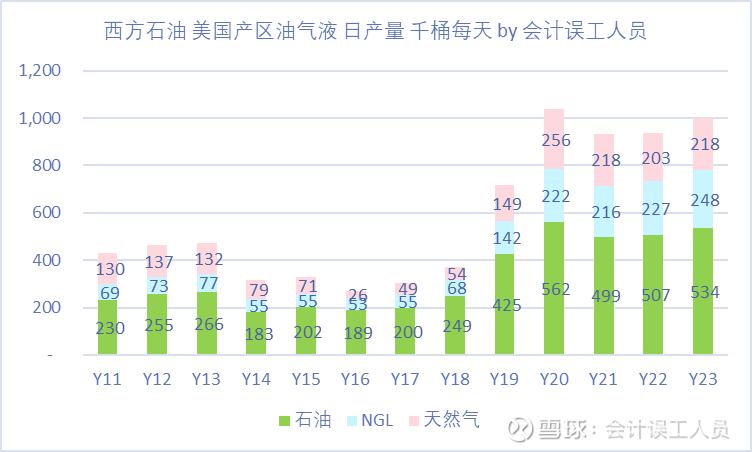

2. 西方石油的上游业务:油气液的产量结构如下图。其中2023年石油日产量64万桶每天,NGL28.2万桶每天,天然气30.0万桶每天。

3. 西方石油的产量结构比率。

我们发现西方石油的产量结构比率从2018年的石油占比64%,下降到了2023年的52%,假设桶成本不变的条件下折算非常不利的变化趋势。2023年产量结构52%是石油,23%是NGL,25%是天然气。

公司产量结构如下:

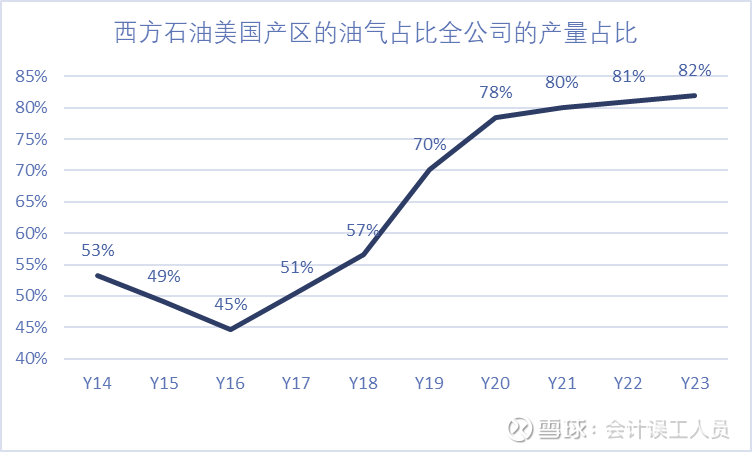

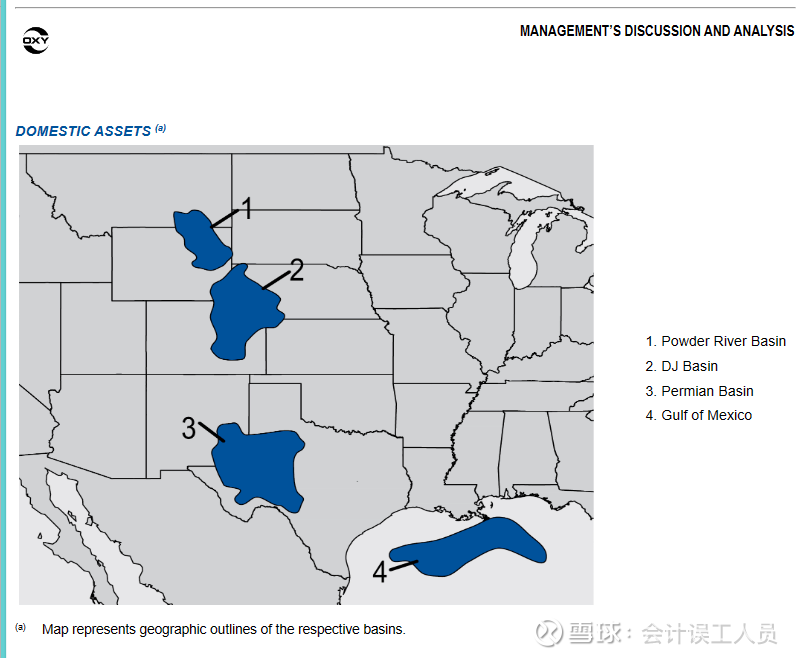

5. 美国的油气产能主要来自美国的页岩区,过去4年美国产区产量占全公司的产量于是美国的产能结构决定了全公司的产能结构。

美国产区分部图:

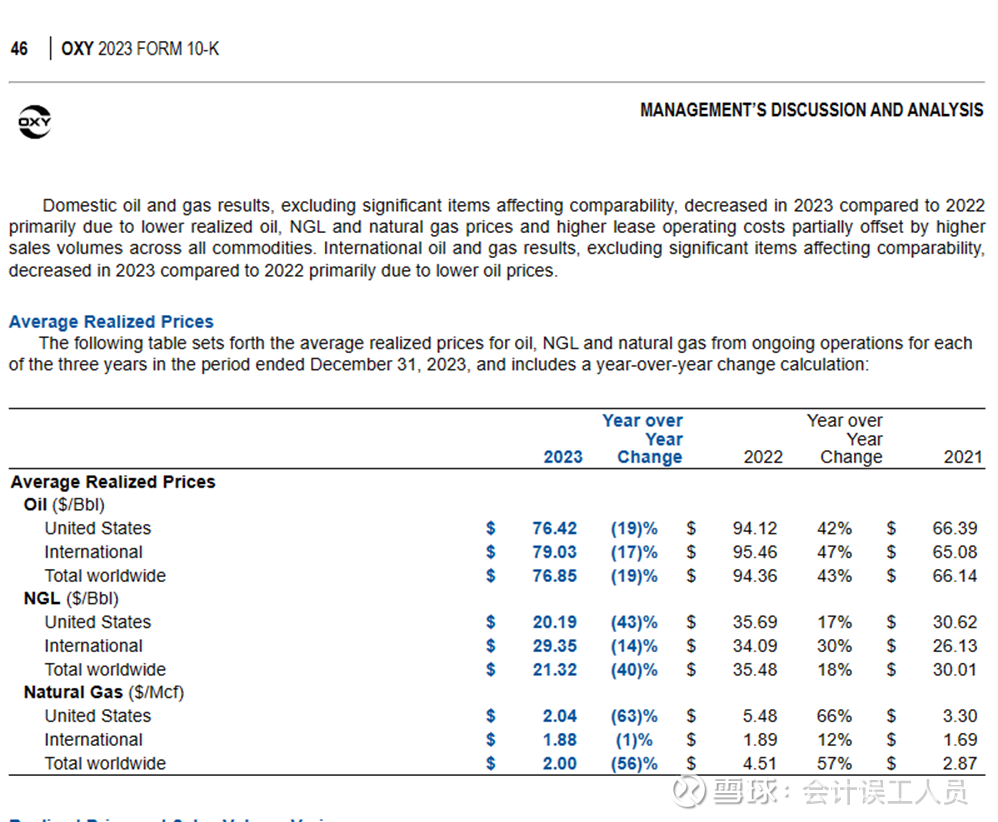

6.实现售价。

比如2023年石油石油实现售价76.85美元每桶,NGL实现售价21.32美元每桶,天然气实现售价2.0美元/MCF折算为12美元每桶当量。结合前面的西方石油的2023年产量结构52%是石油,23%是NGL,25%是天然气。那么西方石油全公司的油气液的综合实现售价=76.85*52%+21.32*23%+12*25%=48.1美元每桶。

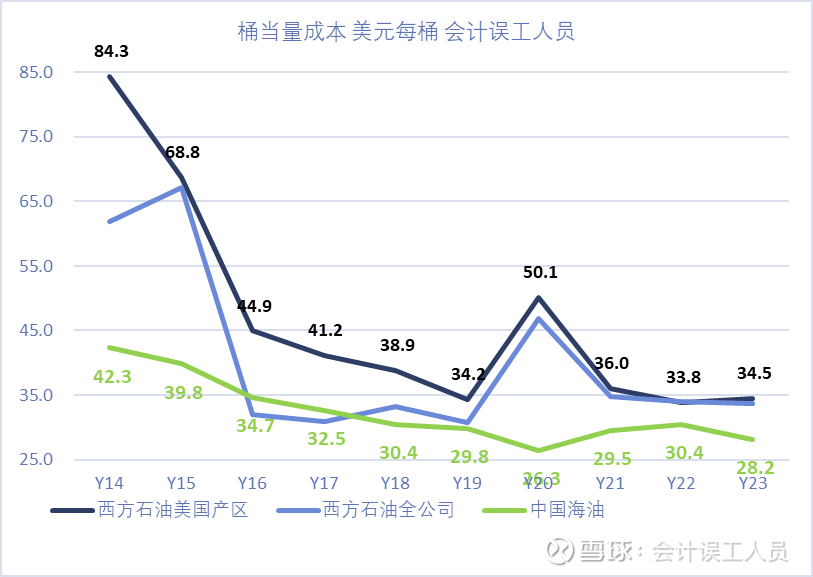

7.桶成本。

西方石油的桶成本受到减值的影响时不时桶成本显得比较高,另外,2021年开始的桶成本下降跟2020年的大幅度减值110亿美元后非常大关系,因为油田价值减值后摊销的金额小了。2023年西方石油的每桶油气液的成本34.5美元 (对比中国海油桶油成本2023年前三季28.2美元)

8.西方石油的营业利润(分摊所得税和财务费用等之前),按板块如下:西方石油 营业利润(分摊CIT财费前) 过去10年合计224亿美元,其中美国产区的上游业务(油气)只有9.84亿美元,非美国产区的上游业务(油气)104亿美元,化工和中游合计110亿美元。

9. 分摊公共费用后的数据画面。

公共的费用比如财务费用和其他非营业成本,我按西方石油历年动态的业务固定和无形资产占比来(比如2023年87%是油气,7%是化学7%是中游)分摊,所得税按税前利润分摊,最后按税后利润分摊优先股股息。等到的数据如下:

必须注意一下,西方石油非常特殊的是拥有大体量的优先股,优先股股息2021-2023年分别年支付优先股股息8亿美元,8亿美元,9.23亿美元。其实巴菲特除了拥有西方石油的优先股,还大量持有优先股。优先股股息类似优先偿还的债务。

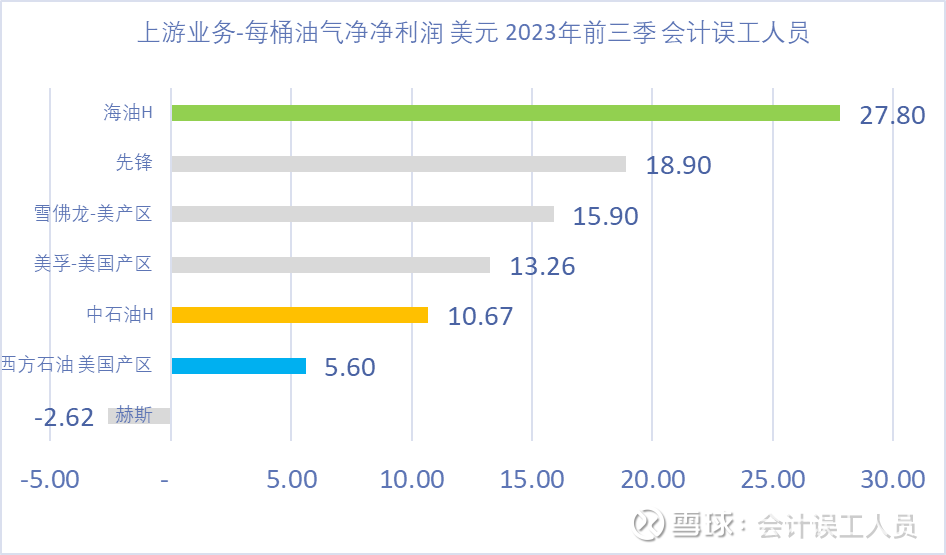

下图是结果:一目了然的各自特征:2023年海油桶油净利润27.80美元,比美国最牛皮的页岩油气公司先锋的18.9美元高,更比西方石油的美国产区的桶油净利润高太多。

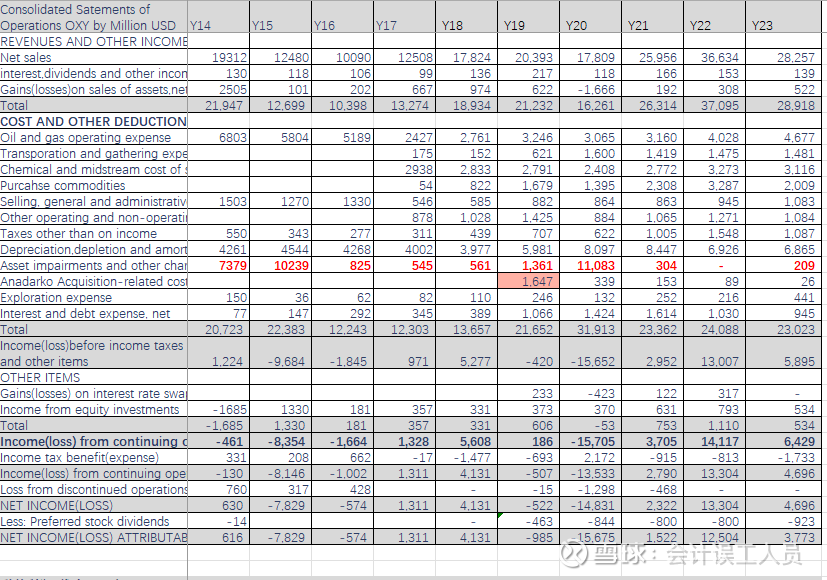

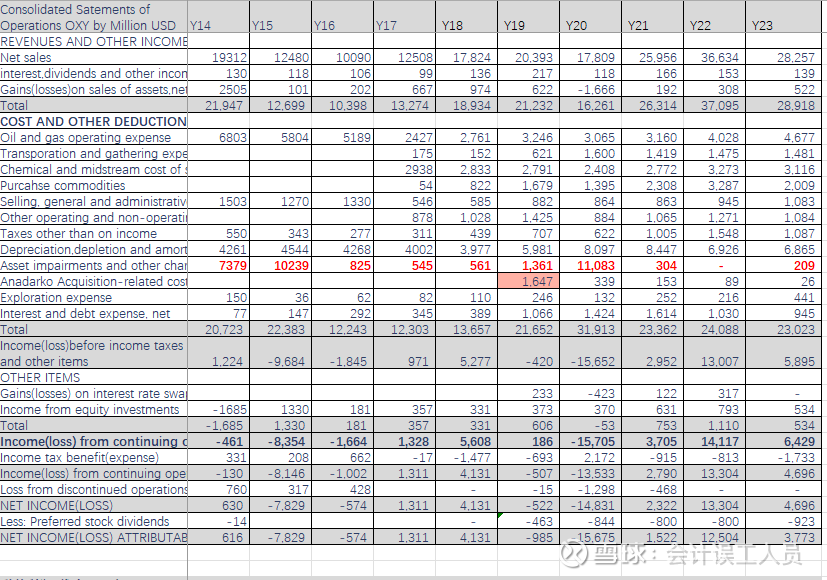

这是过去10年西方石油的报表数据,由会计误工人员手工打造:

截止2024-04-25日,巴菲特的BERKSHIRE公司持有两个石油公司合计市值405.17亿美元超过了持有的经典的可口可乐公司市值。其中为大家所熟悉的西方石油2.44亿股,股价60.02美元,持有市值146.89亿美元; 同时巴菲特公司持有雪佛龙1.67亿股,股价154.66美元,持有市值258.28亿美元。

大家都熟悉巴菲特持有名声大噪的西方石油,却不知他持有市值更多的多雪佛龙石油公司,从雪球今天的关注人数:西方石油3.77万VS雪佛龙1.86万,可以一目了然知道这里大家更关注西方石油。

1.西方石油的页岩气业务只是美国页岩油气业务的中高成本的缩影,但产量结构52%是石油,23%是NGL,25%是天然气大概是目前美国页岩油气产量结构的基本情况。

也根据过去几年的石油和NGL和天然气的倍数,石油价格大概60美元时,西油的美国产区的油气液综合实现售价40.8美元,高成本的公司比如西方石油,赫斯,还要扣除财务费用和所得税甚至优先股股息,归属普通股股东利润几乎没多少了。

(对比:60美元的油价,其他指标按2023年前三季度,根据2024年的产量,海油会有1000多亿的净利润。这是这个世界上相对猛的边际产量的股东没钱赚时的状态。)

2. 中国海洋石油的特点是油价实现价格高,天然气供不应求NGL工艺决定了高成本,或超长途管道天然气高成本决定了海油的天然气价格是美国的三倍以上。

3. 最后相对比,中国海油的高毛利高缓冲安全边际,高增长,高分红,同时历史最高净现金951亿,根据2024年经营策略,海油的产量比2023年前三季度的183万桶增长20%

$中国海洋石油(00883)$ $中国海油(SH600938)$ $中国海油(SH600938)$