(原标题:指数增强的思考:放低预期,适度分散)

在指数基金投资领域,指数增强是一个绕不开的话题,前阵子中小盘指增与量化的大幅回撤,着实给我们上了一课。

即便指数增强的“疗效”很看周期和产品,部分投资者对“平淡如水”的普通指数,往往提不起太大兴趣,而指数增强则给了一个新的方向。

但最近这几年A股市场风格切换频繁、热点轮动迅猛,想找长期战胜指数、获取超额良好的指增产品,难度其实不小。

早年间风风火火的中小盘指数量化与增强产品,一路高歌猛进,实现了规模与收益的双丰收。但盈亏同源,在大幅降低底层资产的安全度,通过“奇谋”获得的超额,在过去的两个月里还得一干二净。

因此,如果偏好指数增强产品,那不妨降低预期,适度分散,用相对更稳健的指数作为“定盘心”,以减少产品增强过程中可能出现的幺蛾子,或能让我们睡地更安心一些。

一、指数底层:大小搭配,适度分散

在早些年,我们谈起指数增强,往往只把目标放到了中证1000、中证2000甚至微盘指数。早年一路高歌猛进的小微盘指数,着实吸引大伙的眼球。

从2023年新发的产品来看,大部分都是中小盘指数增强产品。其中中证1000指数增强多达24只,国证2000的指数增强也有9只,大概率中证2000的指增产品也将快速涌现。

不过,从资产质量的角度来说,1000、2000甚至更小的微盘股要弱不少。据wind数据显示,中证1000的ROE均值为6.53%,中证2000的ROE均值仅为5.04%。

而A股的核心宽基,沪深300的ROE则长期保持在10%及以上,近10年平均值为11.83%,为上述小微盘指数的近两倍。

较低的ROE说明指数成份股仍处于发展期,虽可能潜在较强的成长性,具备较大的“增强”操作空间。但当前相对羸弱的营收与盈利能力,也说明其暗含较高的波动,需要配合更高的波动忍耐力。

因此,我们不能光盯着中小盘的弹性,也应该放一部分眼光在指数根基更稳健的沪深300或中证500上,在指数层面先提升一定的分散度和平衡度。

虽然选择沪深300难免一些“螺蛳壳里做道场”的惆怅感,但更加成熟的成份股,更加稳健的指数成长性,给予了指增产品更稳健的根基。

在此基础上,结合指增产品基金经理的努力,在20%灵活部分争取更高的收益率,努力多收获个三五斗,是一个可以实践的策略。

二、沪深300主要增强基金一览

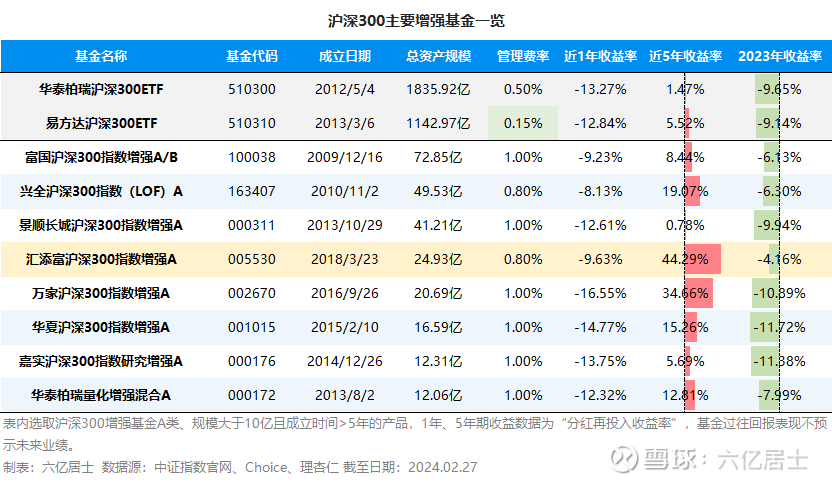

上一期有朋友留言询问,对比传统的纯被动性沪深300ETF,有没有必要配置300指数增强产品。为此,今天61整理了规模较大、成立时间较久的8个沪深300指增产品,并以辅以两个300ETF作为业绩对比。

上一期有朋友留言询问,对比传统的纯被动性沪深300ETF,有没有必要配置300指数增强产品。为此,今天61整理了规模较大、成立时间较久的8个沪深300指增产品,并以辅以两个300ETF作为业绩对比。

(图1:沪深300主要增强基金一览,数据源:Choice,截止日期:2024.02.27)

为审视指增产品的长期表现,表内数据采用基金规模大于10亿,且基金成立时间大于5年的产品。一共罗列的8个指数增强产品,均为300指增领域比较知名的大公司产品。

基于Choice数据显示,沪深300指增产品在近5年收益率上,还是能获得一定的超额,当然指增之间的超额差距较大。其中,收益最高的是汇添富沪深300指数增强A(005530),近5年累计收益率为44.29%,其次为万家沪深300指数增强A。

从2023年收益率来看,汇添富沪深300指数增强A以全年-4.16%再次夺得第一。对比沪深300指数-11.38%有7.22%的超额收益,对比沪深300全收益指数的-9.13%也有近5%的超额收益。

(图2:近5年,汇添富沪深300指数增强A与沪深300指数趋势对比图,数据源:理杏仁)

看数据可能并不直接,我们不妨看看对比图。由图2可见,汇添富沪深300指数增强A(蓝线)明显得高于沪深300基准(绿线),对比易方达沪深300ETF,也有着明显的超额。

站在指数增强的角度,跑赢价格指数不算本事,能长期跑赢全收益指数才是能力。当然这难度其实蛮大,所以即便现在看上去再好的产品,也不建议单吊,适度的分散到几个都还不错的产品,是一种“退而求平均”的策略。

三、降低预期:慢慢积累好过大起大落

指数增强超额的逐步衰减是一个客观事实,对于基金公司来讲,这是每天都在碰到的难题。但从投资者的角度来说,对比不可捉摸的超额,指数的基础部分才是核心。

我们投资指数增强,首要的还是80%的基础部分,20%的增强部分有最好,没有至少不要扯后腿。因此,除了产品层面分散,指数层面也不要只集中于中小盘指数。

由于超额的减退,基金公司只能不断增加风险暴露,这无形之中积累了风险。当更多公司都采用类似逻辑后,受风格自我加强影响,市场大部分的指增产品可能会形成“策略抱团”,出现一荣俱荣、一损俱损的尴尬局面。

如何避免这样的局面?

汇添富沪深300指增基金经理吴振翔、许一尊的一次发言,讲出了他们一个务实的逻辑:

“放低一点超额收益预期,在跟踪上面做得更加紧密,和基准贴得更近一点,通过精细化的操作来降低投资中的损耗,通过Alpha模型的迭代把超额收益维持在一定的水平上,我们采用的其实是第二个途径。”

放低超额预期、贴近指数基准、降低投资损耗。

合理的收益预期是投资重要的前提,过多的风险暴露,虽可能在短期内产生较高的超额收益,但要想长期维系较高业绩,就不得不面对更大波动和挑战,而这其实不是指数投资者应有的追求,否则也没必要投资指数。

只有降低预期,做好基础工作,才可能维持一定的超额,经过长时间的沉淀,才能出现汇添富沪深300指增这样相对稳定的业绩。慢就是快,同样适用于指增产品。

同样原因,由他们管理的添富中证500指数增强,也在诸多500指增中跑出了较好的业绩。

四、指增产品:仔细比对、适度分散

指数增强毕竟不是纯被动指数基金,虽然80%部分会控制在跟踪指数样本空间内,但还有20%的“自由活动空间”,这部分是增强还是减弱,很难有一个定论。

那如何去判断一个指增产品的质地呢?

比如通过判断:

1、基金经理的投资理念、从业时间、管理规模、历史业绩与风格稳定性;

2、基金管理人的质量和口碑,基金的费率、规模与成立时间;

3、基金产品的管理损耗、回撤控制与历史收益;

在指数层面做到了一定的分散后,在指增产品层面,也应当做好分散。基于上述指标,在诸多的指增产品中,挑选3-5只不错的产品分散配置,从而降低单一配置的风险。

除了这些指标,最后不得不再次提及关注估值的必要性。指数增强也是指数基金,基于A股较高的波动现状,我们有足够的机会在较低估值阶段慢慢介入,不用心急火燎地去做投资。

================

PS:对于指数增强基金的估值,采用跟踪指数的估值即可,因为整体趋势是一致的。

有个小福利,在支付宝上搜“汇添富基金财富号”,了解沪深300指增产品,互动最高可获得28.88元现金红包。

![]()

扩展阅读:《指数基金文章目录列表》(新手必看)

$汇添富沪深300指数A(F501043)$ $汇添富中证500指数增强A(F001050)$ $汇添富中证1000指数增强A(F017953)$

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

#雪球ETF星推官# #雪球星计划#

风险提示:基金有风险,入市须谨慎。文章内容、数据仅供参考,不构成投资建议。文中所涉及标的仅为个人思考,请结合自身需求,严控风险,独立决策。