(原标题:牛市,不需要大阳线)

最近在重温凌鹏的那本《周期、估值与人性》,正好看到一段谈及大阴线和大阳线,放在上周三那根大阴线的背景下,可谓是应景的很。

“牛市多巨阴,熊市多长阳”,这是凌鹏回忆当时听到的一句话。

这句话,我在许多场合也听到过一些市场老资格玩家提及过,理解与上述也相近。

当然,这样一句话,大多来自老股民记忆,是不是这样,我就想着做一个测试。

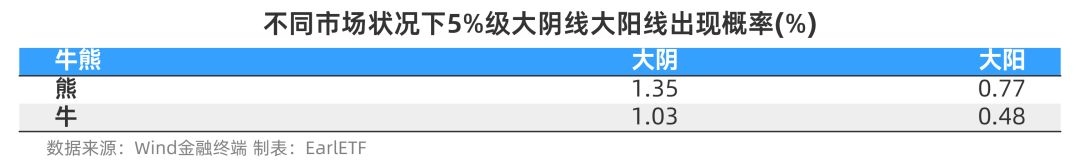

我用的是 Wind全A 指数 2000 年迄今的日线数据,以站上 200 日均线视为牛市,反之视为熊市,然后将涨跌幅超过 5%的交易日视为“巨阴”或“巨阳”。

下图统计的就是不同市场阶段,“巨阳”和“巨阴”出现的概率。

总体来说,“牛市多巨阴,熊市多长阳”是有道理的。

从表格中可以看到,在熊市出现5%以上大阳线的比率是 0.77%,竟然高于牛市的 0.48%。可见,牛市的上涨,不需要靠大阳线的“暴走”,更多是“小步舞曲”。所以说熊市多长阳,的确有道理——或者更准确的说,大阳线多见于熊市。

至于“牛市多巨阴”,如果以同样的视角,并不准确。牛市出现大阴线的比率是 1.03%,还是低于熊市的 1.35%。

但是,如果我们换一个视角,仅仅是聚焦牛市时期,你会发现即使在牛市,出现 5%以上大阴线的比率是 1.03%,竟然比出现 5%以上大阳线的 0.48%要高出一倍多。从这个角度,按照牛市巨阴多过巨阳理解,也没错。

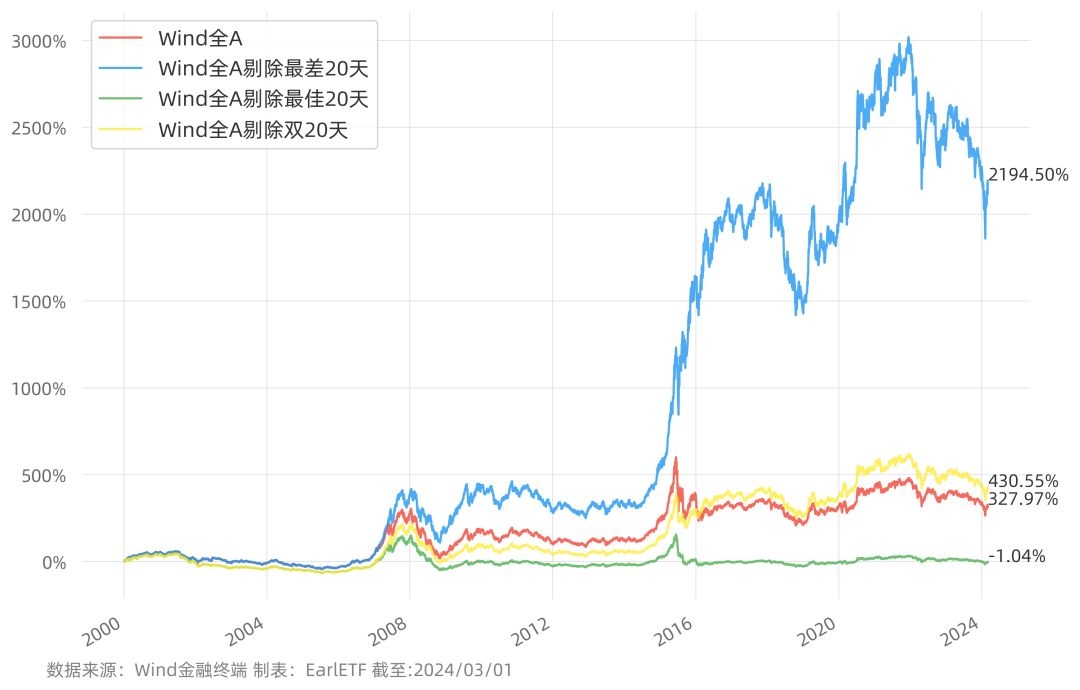

聊到“巨阳”“巨阴”,就要顺便聊聊另一个关于“长期持有”的话题——闪电劈下来时,你要在场。

这句话,算是“长期持有”流派的名言了,在许多基金公司介绍长期持有策略时,经常会引用。

这句名言的背后,是这样一个算法,假设你错过了某个资产历史上表现最佳的 20 个交易日,可能就要颗粒无收了。但你不知道何时会出现最佳的 20 个交易日,所以你要永远在场,买入并持有。

这句名言,从投资者教育角度,我觉得没大问题,毕竟我看到过太多的基民,会被几根大阳线诱惑入场(但这也意味着错过了好几根大阳线),但真行情翻转出现大阴线时却舍不得离场,最终完全承受,导致投资收益的缩水甚至倒亏。

但如果是站在讨论择时等问题时,这个说法其实是一种“偷换概念”。

如果我们抛骰子来决定每天是不是持有,那得多倒霉才会错过最好的 20 个交易日,同时最烂的交易日又全部在场?

所以其实真要这么算,应该是更均衡的,剔除最佳 20 个交易日,同时剔除最差的 20 个交易日。

下图是 Wind全A 指数 2000 年迄今的测算,包含了剔除最佳 20、剔除最差 20 和最佳最差 20 双剔除的情景。你会发现错过了最佳 20 个交易日,的确会 20 多年不赚钱;但如果错过最差的 20 个交易日,则是将近 22 倍的收益。至于如果同时错过,收益竟然比长期持有还略高这么一点。

其实,由于涨跌不对称的原因,大涨大跌对于 A股长期来看,都是巨大的损耗。

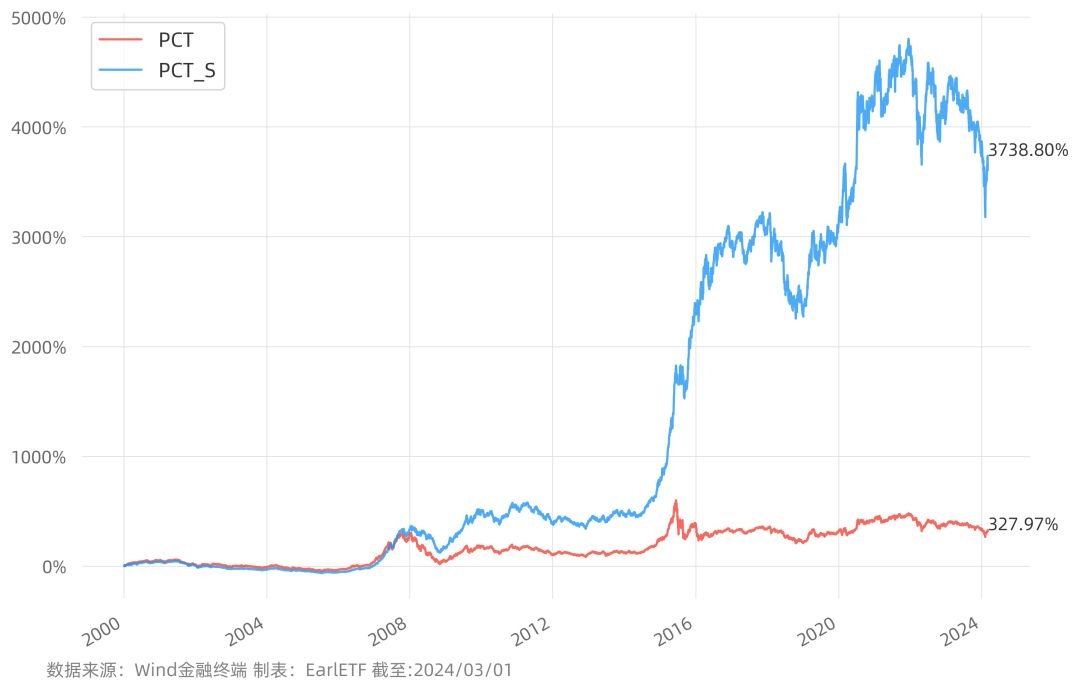

下图是一个更有意思的试算,如果涨跌幅绝对值大于 5%的大阴线大阴线全部变成打平无涨跌,你会发现一个梦幻般的结果。从这点而言,大涨大跌真是投资的大敌。低波动策略为什么在中国市场有不错的长期收益,也正来自于此。