(原标题:水文-猪猪-战力为矛,何以为盾)

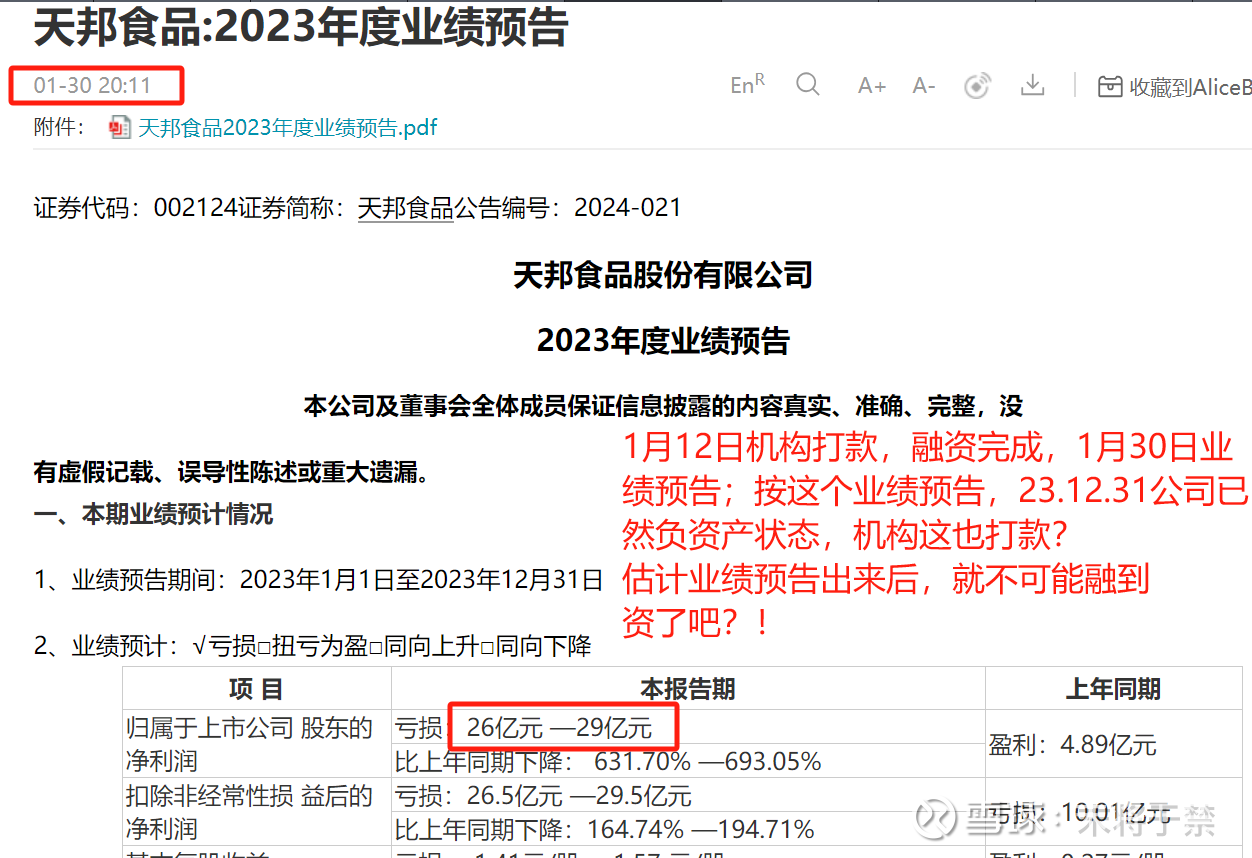

#雪球星计划# “敬畏”~为盾,本系列主要是从不同视角去观察群雄敬畏度,而敬畏度中的“负债率视角”和“资金链视角”是非常重要的存在,本来想慢慢写(主要是懒惯了),但不争气的$天邦食品(SZ002124)$ 在变卖资产以及刚刚增发“圈钱”成功的大背景下,仍然资金链实质上崩断#今日话题# ,无力支付到期债务,唉,这就真的就太特么龊逼了。

其实在写《琅琊榜》之初就直接忽略掉了天邦、傲农、新希望,其实连同“琅琊九将”中的部分企业,它们的结局早已注定,“基因”上的缺陷几乎无解,但天邦的这一天还是来得比预想早了,唉,既然都来了,负债率和资金链就一并写了罢。

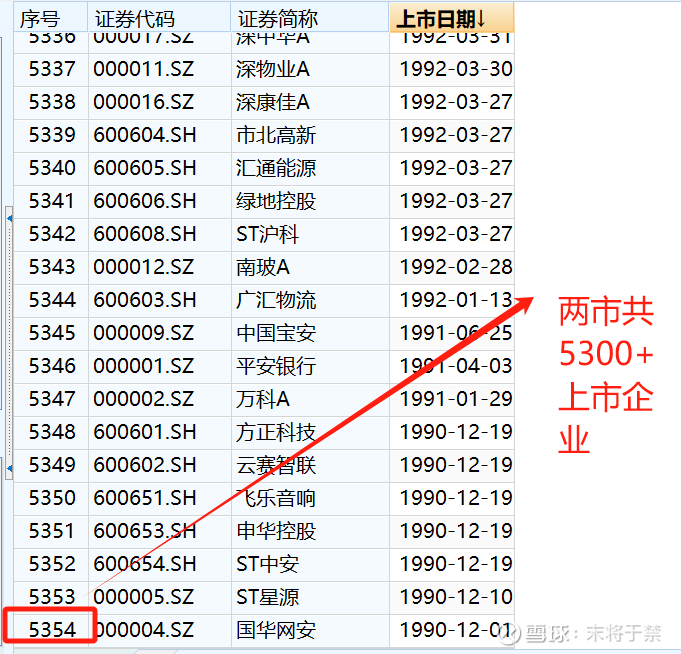

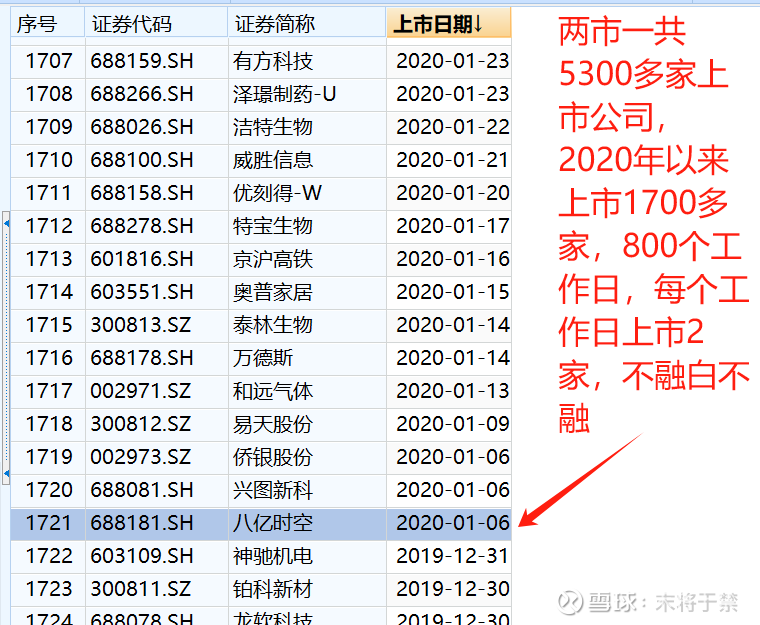

先接上篇说说新村长纠偏一事,股市的两大功能——投资功能&融资功能,很显然,上任村长在时,融资功能发挥到了极致,1粉饰上市or造假上市+2套现+3移民 = 成功学三部曲,至于投资功能(就是投资股票能不能赚钱),呵呵~~~~~~~~~~~~

呵呵呵~~~~~~~~~~~~~~

呵呵呵呵~~~~~~~~~~~~~~~~

老村长干得实在太好,所以上面让他别干了,新村长上来摆明是要扭转 投融资功能 的严重失衡,最终 投资功能 能不能扭转另说,但对融资功能的限制基本上已是铁板钉钉,这两天的新政摆明了就是要把粉饰上市的利益链条一锅端,敢来排队的话就不要怕查,既从严从久审查企业,还要重罚协助粉饰业绩的上游供应商、下游经销商,以及协助粉饰报表的中介机构,若是中途心虚撤回申请的,不好意思,会把你Y纳入重点审查范围。

说实话,个人虽然不是那么熟悉一级投行业务,但能感觉出新村长是非常熟悉的,按新政的话,如果我是券商、会所等中介机构,肯定是不太敢顶风作案的,即使我敢,企业家也未必敢,毕竟新政出来一定是要先抓典型滴。

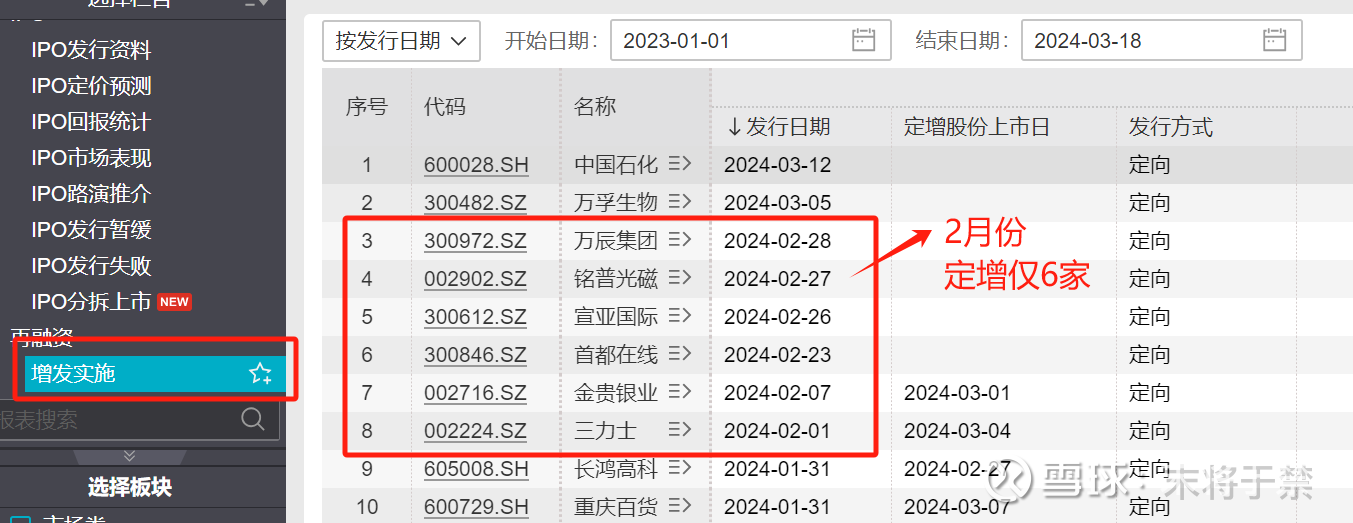

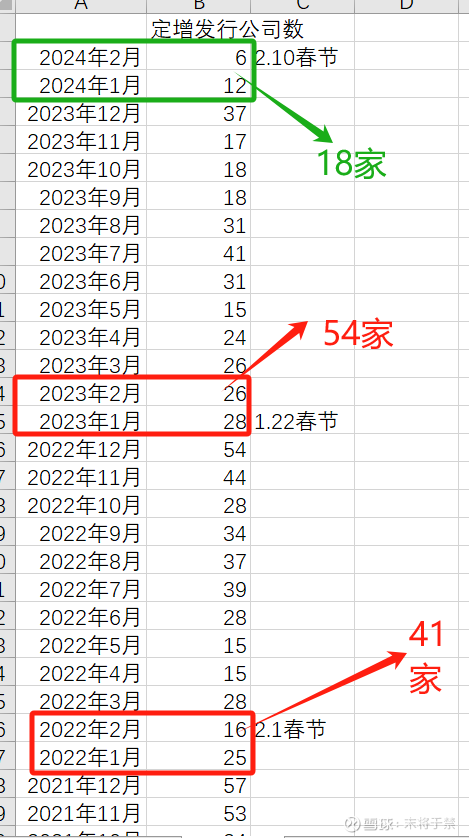

除了IPO,再融资方面似乎也已经开始明显萎缩:

如果老村长干得不那么漂亮,我想A股的各行各业不至于如今这么卷,毕竟拿着股民的钱去扩张产能,搞对了是企业家英明神武、搞错了仍然是家财万贯(正邦-100亿净资产,欠银行220亿、欠供应商50亿,林家父子照样30亿身家,生活乐无边),反正换做是我,只要能融到,那必须想方设法地融,赌错了不输,赌对了爆赢,融资(圈钱)不积极、脑子有问题~~~

宏观的先放一放了,说回猪企,因为近三年大概率是很难再从股市轻松圈钱了(上次还有个政策是专门针对过剩产能的融资收紧),所以可以假设一下当初就不能圈钱的情况,以咨借鉴,So~如果非瘟后不能从股市融资,各家企业的资产负债表情况会是怎样?

负债率并不能很直观的反映一个企业的真实经营杠杆,因为有的企业占款能力很强,就是可以欠上游的货款形成应付款,并提前收下游的订金形成预收款,这种属于妥妥的“良性负债”,“良性负债”高的企业,负债率这个指标也会难看,从而造成指标失真。

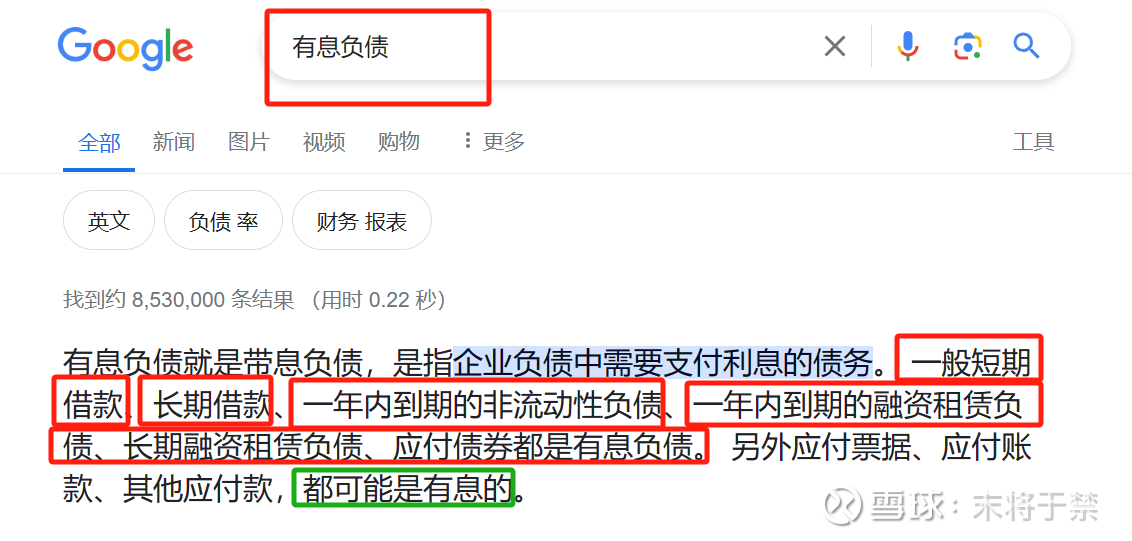

因此更为真实的是看企业的“有息负债”,也就是实打实需要支付利息的负债:

“有息负债/净资产”基本可以反映一个企业的真实经营杠杆率,这和炒股类似,杠杆就是“有息负债/本金”。

对于应付账款及票据,可能有息、可能无息,很难界定清楚,基于统一口径,所有企业均不予计算。

其次,基于实际,个人觉得“租赁负债”其实不应该算到有息负债中,毕竟不存在需要到期必须归还借款的情况,只要租金能付得起就无所谓逾期。

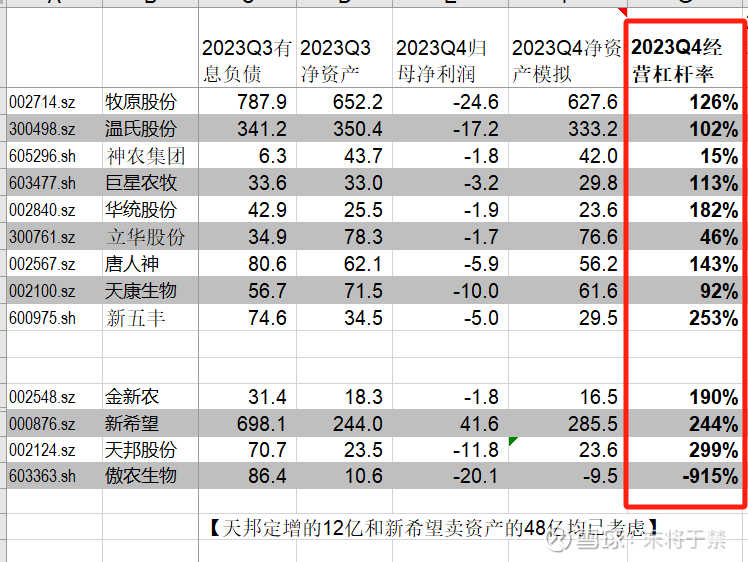

不过按会计准则,姑且可以先算一个将“租赁负债”计入“有息负债”的版本:

牧原2023年Q3有息负债=453亿(短期借款)+79亿(一年内到期的非流动负债)+0.9(其它流动负债)+120亿(长期借款)+91.4亿(应付债券)+43.5(租赁负债)=788亿;

2023Q3净资产=652亿;考虑到23Q4归母净利润=-24.6亿,2023Q4净资产=652-24.6=628亿;

假设23Q4有息负债不变,则2023Q4经营杠杆率=788/628=126% 。

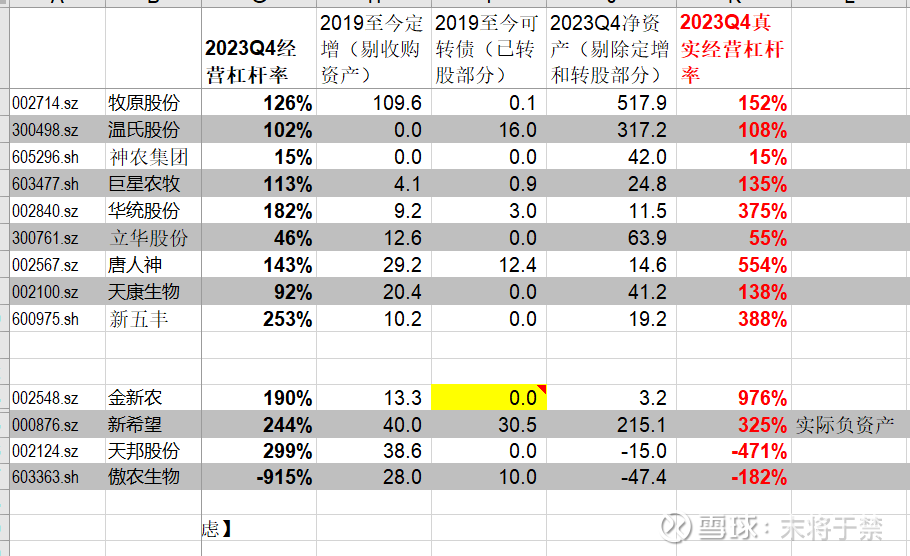

同样算法,群雄最新的经营杠杆率如下(这次把“天邦们”都带上):

非瘟后各路资本对养猪业爆发出空前热情,但真正靠自身造血能力完成扩张的几乎没有,包括牧原也借助了资本市场的力量,在自身造血之余通过定增和可转债获取扩张资金,而大多数企业则是在自身失血的状态下不断通过股市融资支撑扩张。

若剔除掉股市搞来的这些“无息资金”,也可以从侧面看出各家的对于行业的敬畏度。

此外,因为将来三年所有猪企都无法通过可转债继续融资(须满足连续3年盈利,$牧原股份(SZ002714)$ 也不满足了),且在当下新村长明确限制融资功能的大背景下定增也明显萎缩,未来想再通过股市搞钱难上加难,剔除股市融资的部分,也可以一定程度达到“以史为鉴”的效果。

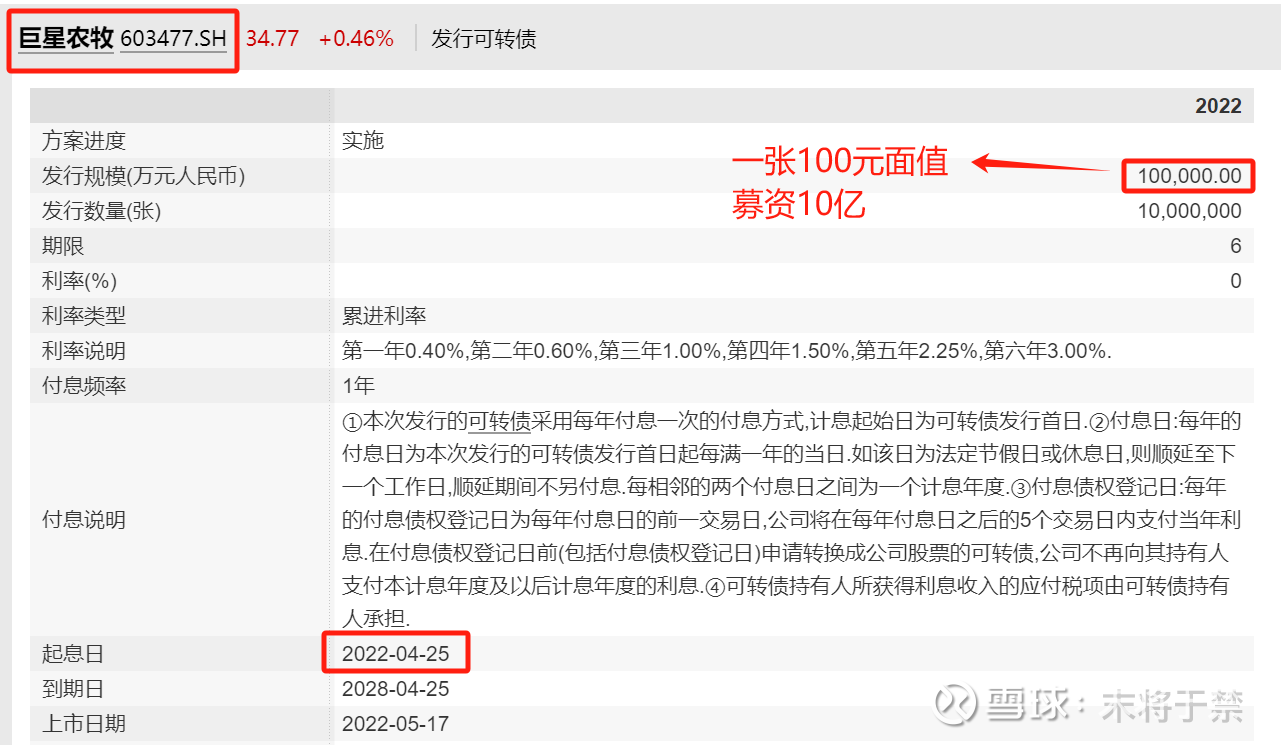

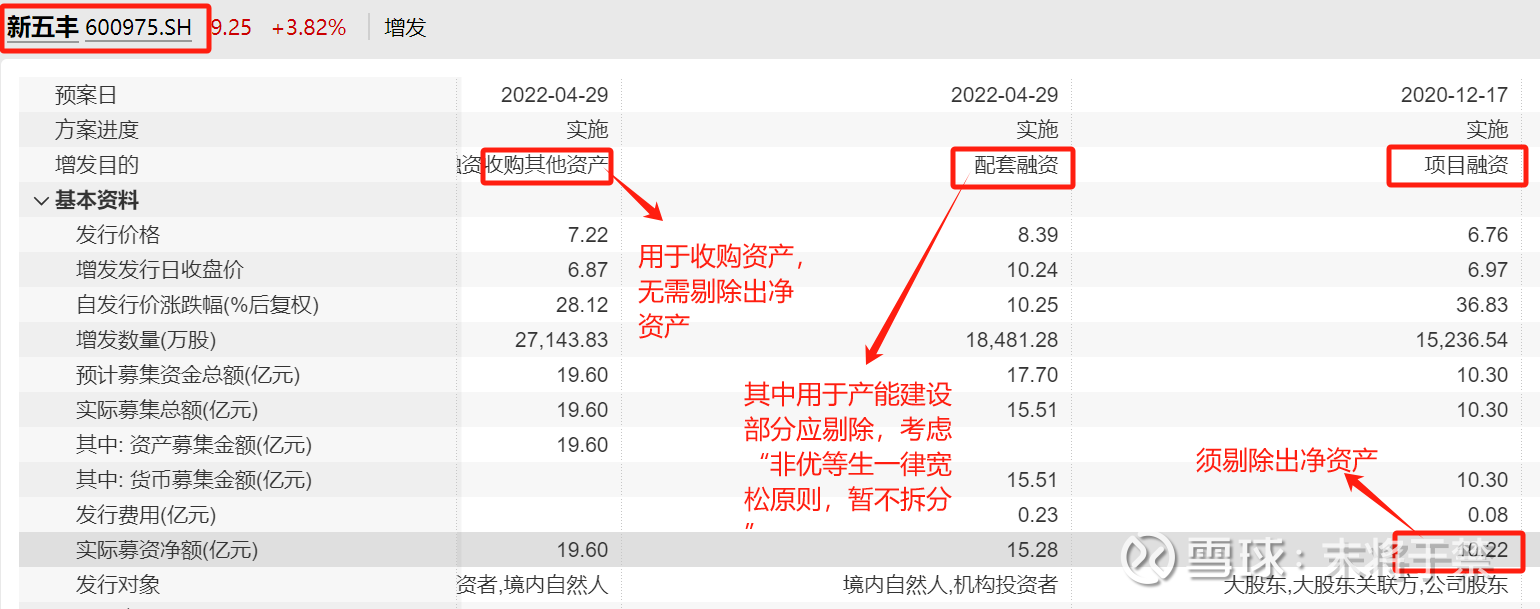

不过数据清洗时需要注意,可转债只有已转股部分需要剔除出净资产,而定增的话,须区别对待,用于收购资产的定增无须剔除(非用于扩张),而用于项目融资的定增则须剔除出净资产(用于支撑扩张)。

以巨星农牧和新五丰分别举例:

巨星非瘟后的定增如图:

可转债融资:

可转债融了10亿,但转股只有0.9亿,因此净资产须剔除0.9亿。

新五丰非瘟以来定增融资:

《琅琊榜》系列伊始就提出过细节处理上遵循“优等生更严格”、“非优等生更宽松”原则,因此新五丰仅剔除2020年融资的10.22亿。

说到“优等生更严格”原则,需要指出牧原的定增融资里,其实有一笔2018年的融资按理无须剔除,这笔时间点上初衷并非是用于扩张,但给予严格、谨慎,还是给予剔除:

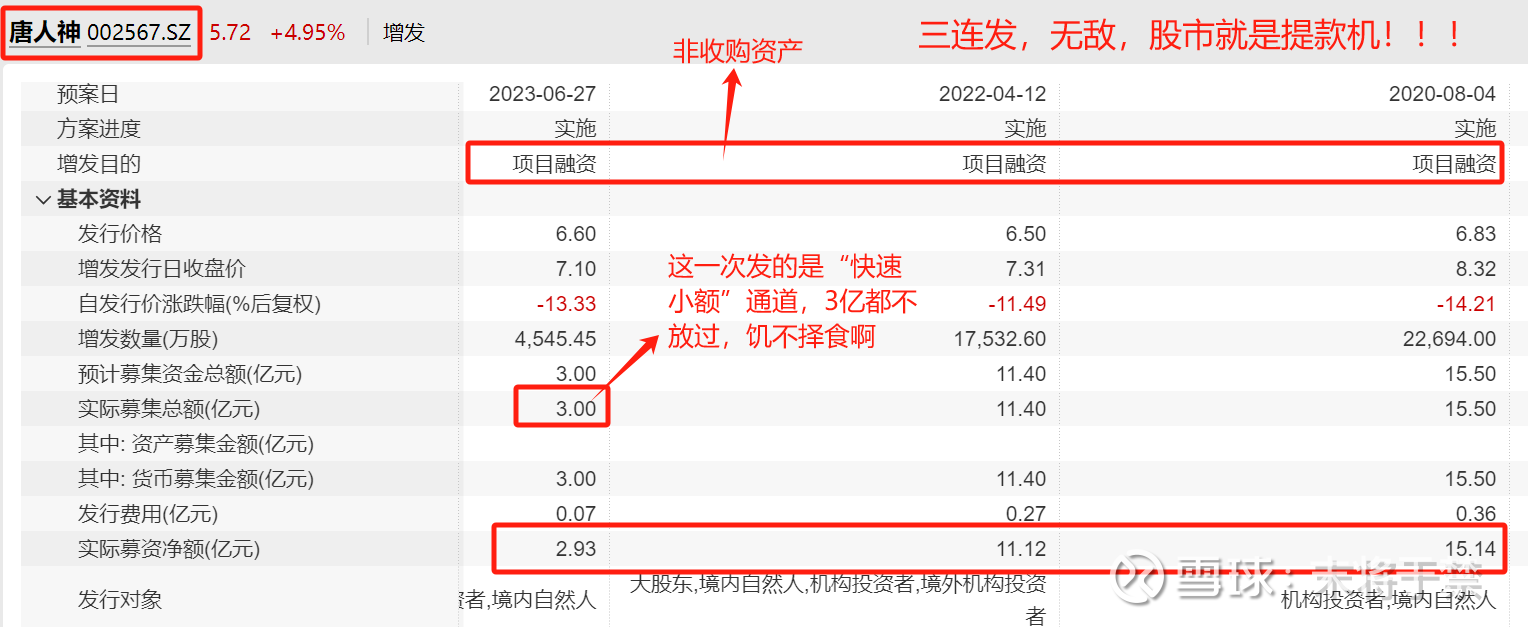

其它几笔比较“过分”的定增行为也罗列一下:

其实定增的素材早就做好了,大家看这些图片当时的股价就能看出来,但确实太忙也太懒,一直没写。加上这次天邦实质上进入债务违约阶段的事情,不得不说,参与天邦定增的这些机构,确实太过“无良”!!!

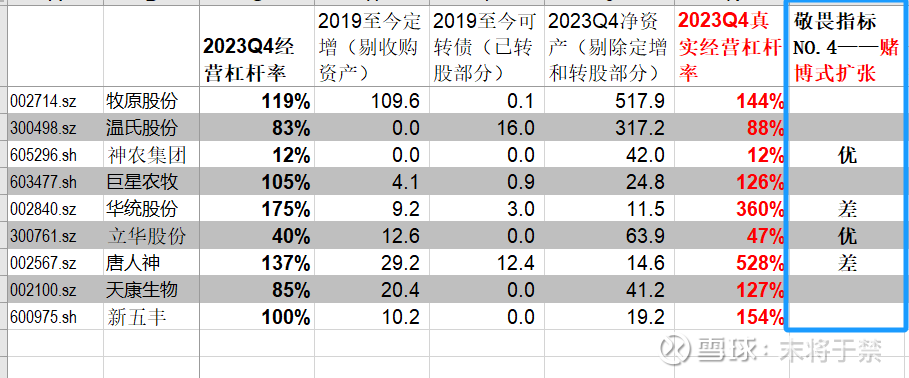

群雄卸妆后的真实经营杠杆率(租赁负债算作有息负债)如下:

关于新希望,有buddy要求说一说,这里就单独再说下,新希望其实已经实质上负资产,一来民生银行股权按当前股价甩卖只值70亿,但计入长期股权投资的市值将近230亿,别扯什么权益法、收益法的,财计高超就不要谦虚,这里虚增160亿;二来在建工程的200亿已经10个季度没有动过了,(有兴趣的buddy可以算算它的“头均在建工程”,然后和行业其它公司比较以下,绝对奇葩)可预见的未来也不可能动用起来了,实质上烂尾,甩卖的话根本不值钱,就算虚增140亿吧,两项合计虚增300亿!

减去这300亿,净资产负数,所以群雄之外的4家,至少这个指标上不堪入目,给写这么多可以了,就罗列到这儿,后面就不继续给上榜了哈。

光从上面这个榜单看,华统股份、唐人神、新五丰的敬畏度确实有点差,但这里还是要为新五丰说句公道话,毕竟新五丰40多亿的租赁负债,这个算作有息负债的话,有点过于陷入“会计准则”的束缚,个人觉得赋予数据灵魂才是最重要的,既然租赁负债不存在需要归还本金的压力,则不应计入有息负债,因此:

当然,上篇关于“租赁减轻当下资金压力,让渡未来进化可能性”的观点不变,鱼与熊掌不可兼得。

这里先过渡一个指标,说是过渡,并非这个指标不重要,反而非常重要(排名前三),只是之前在《行业丹化谁背锅》里面已然写过,今天还有三个重要指标要写,任务繁重,这个指标buddy们就自己回顾文章吧,真~真~真~温故而知新,我就直接贴结论咯:

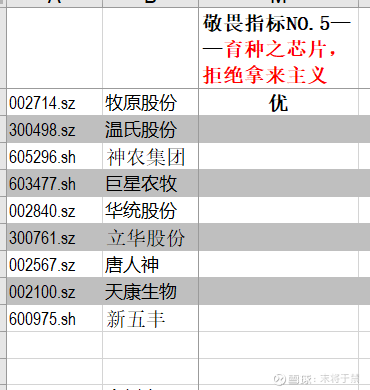

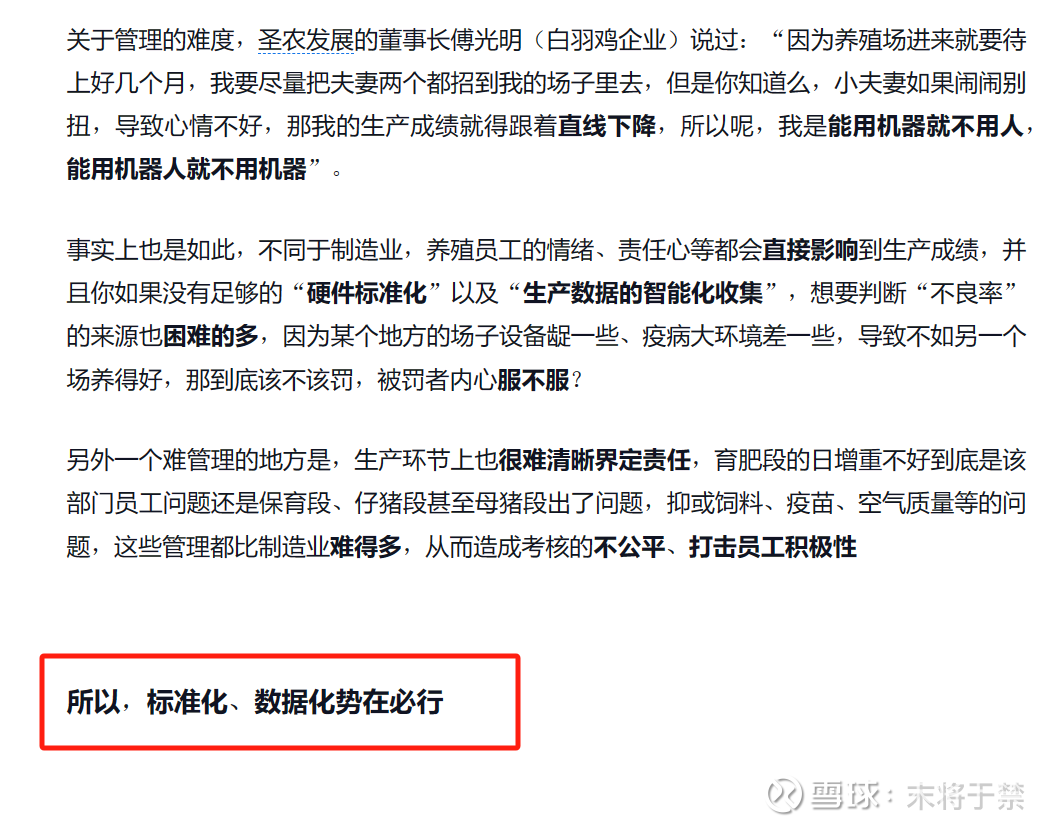

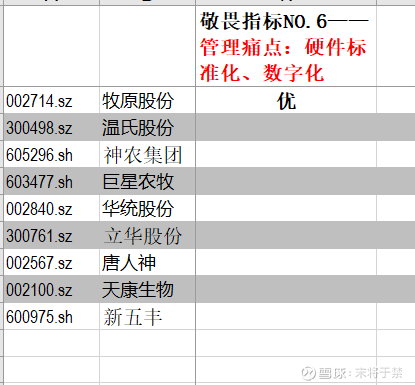

再说最后两个指标之前,对于这个管理痛点极为突出的行业,还必须说的一个重要指标就是——敬畏管理。

前面已经论述过养猪业的管理难度远甚于制造业,对于管理来说,文化和制度自然是最最最核心的所在,但这个要说得make sense可不是那么容易,如果用行军打仗来打比方的话,你靠优秀的文化与制度,可以让你的士兵在大天黑、一个人影都没的时候,站岗照样跟柱子一样,而对手的兵则是各种偷懒耍滑,能躺着就不坐着,那在武器装备同等水平的时候,以一杀十完全不是问题。

但如果你的兵装备冷兵器,人家是全套美式装备,那仍然没得玩。

因此文化和制度是灵魂,但也只能让你有“好兵”,不给“好装备”,即使不情愿,战场上士兵也变相扮演着“炮灰”,而谁能长期为你的信仰当炮灰?如此,再好的文化和制度也终将被反噬,因此不断装备最精良的“装备”,筛选出最能用好“装备”的“特种兵”、最大程度保护他们的生命,不让底层员工当“炮灰”(林印孙、张邦辉照样是富豪,但天邦、正邦的员工是不是炮灰?),才能将战斗力(管理)发挥到极致,参照之前文章的一段话:

傅光明的痛点其实和老秦的痛点是相通的,养殖业就是管理难度高,如果光靠“天纵其才”的管理能力,这在服务业、制造业或可大杀四方,但是在养殖业,脱离了“先进装备”这万万是行不通的,怎么去考核、怎么差异化?

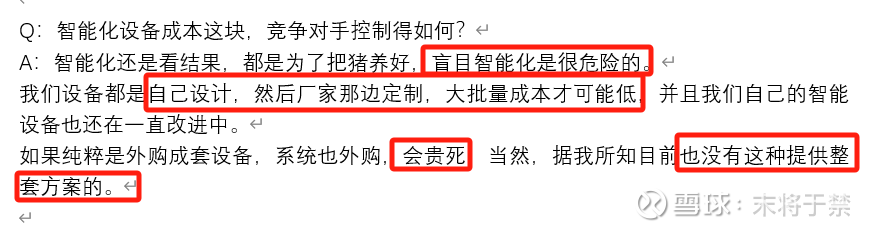

老秦这种“抠神”,不会无缘无故花大价钱去搞面子工程的,之所以几年前就坚定走智能化路线,无非也是想最大程度的去解决自己的最大痛点,从而去驾驭这个极难管理的行业。

而目前从我所了解的情况,至少自繁自养的中粮和楼房养猪的京基智农是绝对没有开始走智能化的(成本太高),至于其它自繁自养企业,我想育种上、饲料上本身就不敢突“无人区”,资金链又紧张,那大概率也是无暇顾及“先进装备”的,农户模式就更不必考虑什么标准化、数据化了,那行业固有的管理痛点真心很难解决。

以下是2023.09现场交流时秦军的原话:

因此,在管理难度极高的养猪行业中,除去很难量化的文化与制度,对管理的敬畏就是对硬件标准化、数字化的不断追求。

本篇本就因天邦而起,原本打算一气儿写完的,但确实太仓促,后面两个重磅指标需要引用《琅琊榜》的好几个重要数据,今天实在是写不动了,就先到这儿吧,咱们是还原事物本来面目的价值发现之旅,又不是职业吹票,本就不是急事~~~

既因天邦而已,文章也给了它上榜机会,几大烂仔的真实经营杠杆数据还有难看的吃相(定增时点)都呈现过了,Buddy们自行判断咯。

另外天邦公告的那句话——“拟以公司无法清偿到期债务,且明显缺乏清偿能力,但具有重整价值为由,向有管辖权的人民法院……”,真特么太潮了,还有自己夸自己“具有重整价值”,你那套文化、制度之下的兵都已经离心离德,硬件也只是过剩产能(不客气说就是落后产能),人家接管下来成本还不是照样拉胯,价值在哪儿?

再说能来接盘你的,就已经说明它缺乏基本的战略判断力,“规模不经济+管理难度高”的行业是很难吸引有远见的企业家的,所以这个重整价值只能理解为——“来接盘我,没准能赌中一次猪周期哦”。

还有球友问垃圾产能老是被接盘,僵而不死,这个怎么破,我只能说凡事皆有利弊,下篇就能看到,“僵”住的产能永远不可能真正盘活,因此也不可能进化,而且还会抬高行业的平均成本,所以压根儿不需要死,多“僵”一些足矣。

还原事情本来面目,拼图在一块块补齐,待“敬畏”指标写完、汇总,《琅琊榜》的大级别论点将从另一个角度得到印证。

另:不要忽视新村长限制融资功能对猪圈β的影响,这和“风起中原”是同等级别的变量,一个正显性、一个仍隐性。

明天小孩在这边第一天入学,睡了睡了,今天没能写完,很遗憾,对不住了,各位buddy,再会~~~