(原标题:社融的三大亮点,表外加速转表内)

今天市场很强,几乎没有行业是跌的,阿指导的账号把最强的几个点都提到了,就不赘述了。

讲讲社融吧,2月的社融数据,上周五出的比较晚,表舅周五晚上连夜看了多篇卖方宏观的解读,怎么说呢,看完如鲠在喉,心情如下图(建议收藏,可以用来骂领导)。

帮大家做个简单的总结吧,几个点。

第一,非银贷款,托底股市,也托底了社融数据。

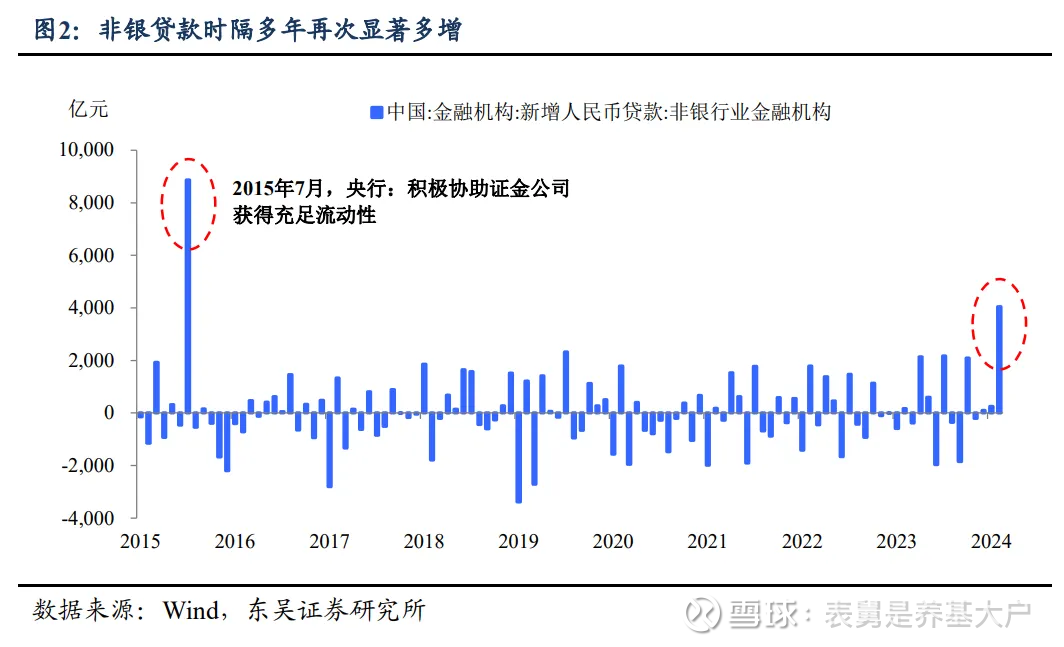

非银贷款,也就是银行给非银金融机构(券商、保险、或者其他金融机构)发放的贷款,新增了4000多亿,很反常,东吴的团队应该是最早把图做出来的,下图。

把历年的横向一对比就会发现,上次的凸点,是15年7月GJ队救市的时候,这个体量,和国家队这轮新增的ETF基金投资体量也能匹配上。

大家要知道,Huijin这样的GJ队,并非无限子弹,要救市,也得先找钱,而且这钱还得还上,所以考核压力还是很大的,当然,以上都是小心求证,大胆猜测的结果。

第二,把企业贷款、非标融资、信托贷款、大中小行贷款的结构,合并来看,表外转表内在加速。

从结果来看,企业的对公贷款,特别是中长期贷款新增的很好,似乎企业在拼命借钱,做投资,上杠杆,但实际情况,可能得综合来看。

我们以一个城投企业为例,他有什么借钱的方法呢,包括:

找银行贷款(大行或者中小行);

公开发行信用债;

找信托公司贷款;

通过其他非标模式(理财直融工具,也就是理财产品出钱,没有估值波动,理财喜欢;或者保险债权计划,也就是保险资管产品出钱,比如之前万科要还保险的就是这些钱)。

大概是这些。

大家看到了企业贷款,也就是银行贷款在增长,但是与此同时,2月非标融资少了3000多亿。

大家看到了信托贷款在增长,但是理财直融工具去年被叫停,保险债权计划也在缩减(万科想让保险爸爸展期的,就是这类),而公开发行的城投信用债2月净融资是负的。

说明什么呢?

我说个不一定正确的结论,去年开始化解地方隐性债务后,城投等各类主体,一项主要工作,就是拼命压缩融资成本,最好的办法,就是把表外的非标融资,转到表内,就是拿银行低利率的贷款,去还掉高利率的非标。以至于贷款数据在向上,但是其他非标融资在压缩,当然这是一个好事情。

另外一个可以作为证据的例子就是,招商证券银行组提到的,2023年新增贷款22.7万亿元,其中,四大行新增9.3万亿,增量占比46.9%;而中小型银行是9.87万亿元,占比仅43.4%,较2018年的60.8%明显下降。

也就是说,中小行在贷款市场,正在被大行挤出。why?因为大行贷款便宜啊,当大家都开始表外转表内,KPI是压低融资利率的时候,肯定是大行占优。这也是为啥,农商行要去疯狂买利率债的原因,因为表外没东西投,表内贷款又干不过大行。而城投压缩成本的另外一个大背景,就是卖地收入下降。如果需要降本增效,开源节流,但增效、开源最近都不太行,那就只能先降本、节流了。当然,积极的一面肯定也有,比如统计局的数据,1-2月,太阳能、风力发电投资,同比分别增46%、17%,但体量相对地产、城投,还是小。

第三,个贷不行,无论是消费贷、信用卡余额、居民经营贷、还是房贷等中长期贷款等。

原因也很简单了,地产需求还是没起来。

另外,国债、地方债的发行都偏慢,这个之前说了,也是供需错配下,债券牛市的基础(看多债券,和建议大部分人不参与长久期利率债基,不冲突)。