(原标题:读大唐发电2023年年报——2024怎么走)

2024年3月22日晚,大唐披露了一份让大家依旧不理解的年报。

我跟大唐不久,24年初入驻大唐,看这份年报也颇为不解,因为我本身有财务背景,所以试着分析报表数据解读大唐2023年的经营状况。

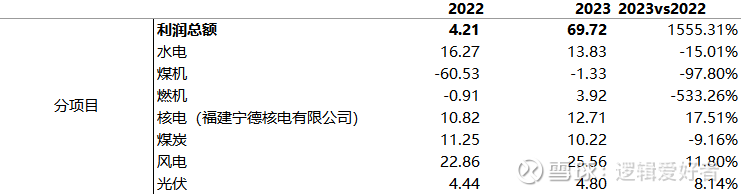

1、各类型电源利润总额

首先,看各类型电源的利润总额状况。大唐年报中披露的各板块利润总额是税前利润,得到归母净利润还需减去所得税、少数股东损益。

2023年,公司煤机板块大幅减亏,其他板块除了水电也大多录得增长。所以煤机板块在23年是确实有改善,虽然不像华能、华润已经有一定盈利,但也不至于大幅亏损。

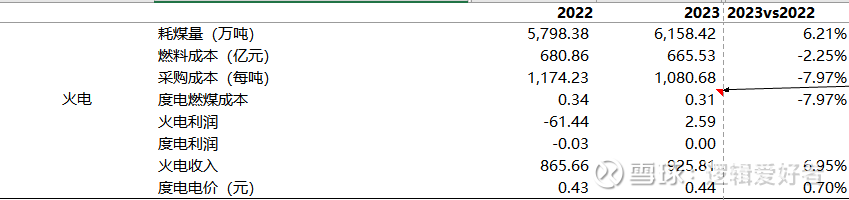

2、火电板块经营数据

此处火电包括煤机和燃机,由于燃机装机较少(差不多煤电的10%以上),就和煤机一并计算。

从电价看,23年火电均价从0.43元/kwh提升至0.44元/kwh,电价提升了1分。公司披露火电发电单位燃料成本比上年同期下降27.21元/兆瓦时,与我测算一致,所以度电电价上升和度电燃煤成本下降使公司火电利润大幅减亏,燃机+煤机一起利润总额已转正。

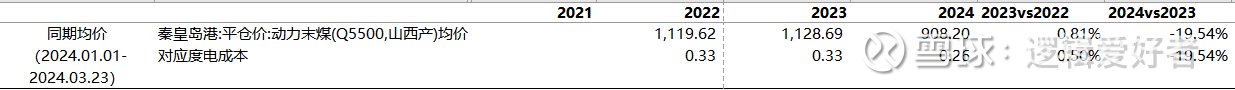

大唐23年的度电燃煤成本教22年仅下降了7.97%,但秦皇岛5500的均价下降是23.68%,大唐的采购能力需要提高。22年末大唐的存货余额为43.39亿元,22年燃料成本是680亿元燃料,所以基本是23天可以消化完库存,不到一个月的煤炭采购周期,也就是成本端滞后现货价格一个月。大唐的长协采购比例未知。总结来看,大唐23年煤炭的成本下降速度还是比预期的要小。

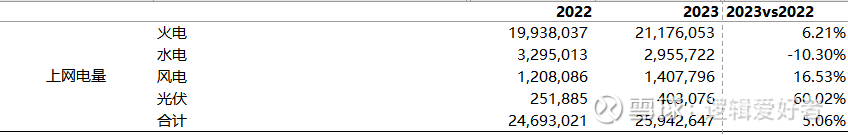

3、上网电量、装机量、利用小时数

和我想的不一样的是,火电的利用小时数竟然提升了,看来风光代火的逻辑还是有很长的路要走。风电装机增长了37.8%,光伏装机增长了56.58%,利润总额风电增长11.80%,光伏增长8.14%,显然是不如装机量增长的,可能由于陆续并网的原因,也有可能是因为电价下降的原因,不过24年随着装机量继续提升,利润还有一定的增长空间。投资大唐风光的利润就算是另外的增长点,主要还是要看火电。

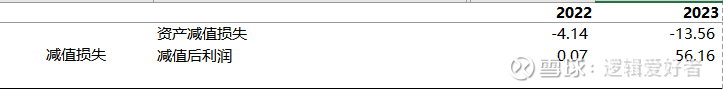

4、利润总额到归母净利润之间的区别

因为23年年报大唐的资产减值损失主要是在建工程(煤矿)发生的,所以不会体现在电源侧的利润总额里,这里就要从电源侧一共69.72亿元里面减去。

减掉资产减值损失后,基本可以和合并报表中的利润总额对上了。

但赚钱了,总要交税的,还有分给少股股东(子公司的其他股东们),所以剩下给大唐的股东们的,就只有可怜的13.65亿元了。

5、永续债

算到这里,还有大唐的永续债。

这里又要去掉12.84亿,好在每年的利率都在降低,以后可能会越来越少。

去掉永续债,剩余给股东的只有可怜的一个来亿。可能中间还存在一些偏差,最后的EPS就只有-0.0154了。

6、2024展望

2024大唐会更好吗?

虽然看到这里的大家可能心情复杂,但2024依旧值得期待。电价从各省公布的情况来看,加上容量电价之后大多数是持平的。那么就看煤价。

就看1月到3月的价格,度电成本可以下降6分。大唐的采购再掉链子,也不会一分不降。就算降3分,按照23全年火电上网电量1/4计算,529亿度电,多出15.88亿元,就算少数股东分去2/5,会多赚10亿元。去年一季报是1.37亿元归母,今年大概就是12亿元归母。这都是比较保守的计算。更不说新能源一类的利润增加,还有水电的修复。

线性外推,今年大唐火电可能多出40亿元利润,幺蛾子也减值完了,所以港股大唐,260亿元港币市值,对应230亿RMB,假设大唐24年剩余给普通股股东的利润是50亿元,PE<5。大唐作为五大里面最垃圾的发电公司,市值管理压力也会有的,所以24年值得期待。大唐的股东们,放低预期,火电大病初愈,暂时没钱发也是可以理解的,希望24年大唐可以给出一份另所有人满意的答卷。