(原标题:从辛芷蕾使用的戚家刀,谈到兼有开放式和封闭式债券基金优势的滚动持有期债基)

看过《绣春刀2》的朋友可能对辛芷蕾扮演的丁白缨使用的戚家刀一刀砍断女明星武侠梦的名场面印象深刻.

戚家刀吸取了中国传统大刀和日本倭刀的优点,从而形成了独特的武器风格。

首先,戚氏军刀在刀身与握把的结合处吸取了中国传统大刀的优点。中国传统大刀在握把设计上注重手感,使得使用者能够更舒适、更灵活地操作刀具。戚氏军刀在握把处进行了改良,既便于单手使用,又克服了日本倭刀无法单手使用的特点,从而提高了士兵在战场上的作战效率。

其次,戚氏军刀在刀刃设计上吸收了日本倭刀的特点。刀刃弧度加大,刀刃宽度缩小,刀尖带有一个小小的弧度,刀刃中间起一条镐线,刀背也有一条栋线,这些设计使得戚氏军刀在劈砍时具有更强的切割力和杀伤力。

今天我来谈谈一种结合了开放式债券基金和封闭式债券基金优势的基金——滚动持有期债基,并对本期8只滚动持有期债基进行测评。

第一部分:滚动持有期债基的优势:

滚动持有期债基是一种近年来受到投资者关注的债券基金产品,其设计结合了定期开放和持有期两种基金运作方式,具有一定的封闭性和灵活性。

滚动持有期债基的主要优势:

1. 引导投资者理性投资。 滚动持有期债基通过设定一定的持有期限,有效约束投资者的“追涨杀跌”行为。这种机制鼓励投资者进行长期投资,避免因市场短期波动而频繁交易,从而培养投资者的理性投资习惯,减少非理性决策带来的潜在损失。

2. 优化投资体验。 对于投资者而言,滚动持有期的设置有助于提升投资体验。投资者在持有期满后可以选择赎回或继续持有,这种灵活性使得投资者可以根据自己的资金需求和市场情况做出更合理的决策。同时,滚动持有期的设计也减少了投资者因短期市场波动而产生的焦虑感。

3. 降低基金流动性风险。 对于基金经理来说,滚动持有期债基的设定减少了短期赎回尤其是大额赎回对基金运作的冲击。基金经理可以更加灵活地进行投资操作,比如在市场利率变动时进行债券的买卖,而不必担心短期内大量资金的流入流出对基金净值造成的影响。

4. 提高基金收益潜力。 滚动持有期债基允许基金经理持有更长期的债券,从而在一定程度上提高基金的收益潜力。长期债券通常具有较高的票面利率和到期收益率,有助于在市场利率变动时锁定收益。此外,基金经理可以利用持有期的优势,进行更积极的资产配置和信用债选择,以追求更高的收益。

5. 适应不同投资者需求。 市场上的滚动持有期债基产品多样,从30天到180天甚至更长的持有期产品都有提供。投资者可以根据自己的资金使用计划和风险偏好选择合适的产品。例如,对于短期内不需要使用的资金,投资者可以选择较长持有期的产品以期望获得更高的收益;而对于需要保持一定流动性的资金,则可以选择较短持有期的产品。

6. 稳健的投资选择 。滚动持有期债基通常以投资于信用等级较高的债券为主,这有助于降低投资组合的信用风险。同时,由于产品的设计避免了短期市场波动的影响,投资者可以获得相对稳定的投资回报,这对于风险偏好较低的投资者来说是一个较为稳健的投资选择。

7. 资产配置的多样性。 投资者可以通过选择不同持有期的债基产品,实现资产配置的多样化。例如,投资者可以将一部分资金配置在短期滚动持有期债基上,以保持流动性;同时,将另一部分资金配置在长期滚动持有期债基上,以追求更高的收益。这种策略有助于投资者在保持整体投资组合稳定性的同时,实现收益最大化。

8. 应对低利率环境。 在当前低利率环境下,传统的储蓄和固定收益产品收益较低。滚动持有期债基作为一种相对收益稳定且风险可控的投资产品,为投资者提供了一种新的理财选择。尤其是对于寻求资产保值增值的投资者,滚动持有期债基可以作为一个有效的投资工具。

第二部分:如何选择滚动持有期债券基金时?

在选择滚动持有期债券基金前,首先要明确自己的投资目标。是追求稳定的现金流,还是期望较高的长期收益?投资期限是短期、中期还是长期?对于短期资金,可能更适合选择持有期较短的基金,如30天或60天滚动持有期产品;而对于中长期资金,可以考虑持有期较长的产品,如120天、180天等。

投资者应根据自己的风险承受能力来选择相应风险等级的债券基金。滚动持有期债券基金通常以投资信用等级较高的债券为主,风险相对较低。然而,不同基金的信用策略和持仓分布可能会有所差异,投资者需要仔细研究基金的投资策略和历史业绩,选择风险水平与自己承受能力相匹配的产品。

资金流动性是选择滚动持有期债券基金的重要因素。投资者需要评估自己在未来一段时间内的资金需求,确保投资的基金能够在需要时顺利赎回。较短的滚动持有期提供了更好的流动性,但可能伴随着较低的收益率;而较长的滚动持有期虽然限制了资金的流动性,但可能带来更高的收益。

虽然过去的业绩不代表未来,但历史表现仍是评估基金表现的一个重要参考。投资者可以查看基金的长期和短期业绩,比较其与同类产品的表现。同时,关注基金的最大回撤和波动率,选择在市场波动中表现稳健的基金。

基金管理团队的专业能力和业绩记录对基金的表现至关重要。投资者应了解基金经理的投资理念、管理经验以及历史业绩。一个稳定且经验丰富的管理团队可能更能在市场变化中把握机会,控制风险。

投资滚动持有期债券基金时,还需要考虑相关的费用,如管理费、托管费、销售服务费等。费用会影响投资的实际收益,因此选择费用合理的基金是重要的。此外,了解相关的税收政策也有助于做出更全面的决策。

投资者应考虑将滚动持有期债券基金纳入整体的资产配置中,与其他类型的资产如股票、货币市场基金等进行合理搭配,以实现风险分散和收益最大化。

市场环境的变化可能会影响债券基金的表现。投资者应持续关注市场动态,如利率走势、信用环境变化等,以便及时调整投资策略。

通过上述步骤,投资者可以更加系统和科学地选择适合自己的滚动持有期债券基金,实现投资目标,优化投资组合。记住,投资决策应基于充分的研究和个人实际情况,必要时可以寻求专业的财务顾问的建议。

第三部分:8只滚动持有期债基测评:

一、净值表现。

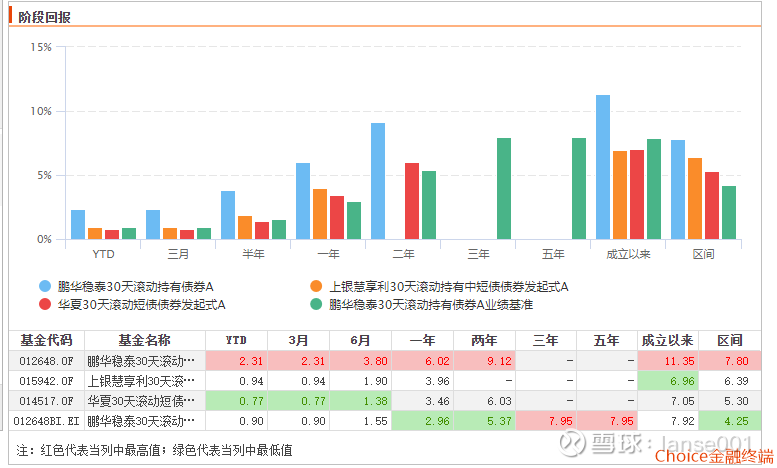

3只基金从2022-06-28到2024.3.31,涨幅第一的是鹏华稳泰30天的7.8%,涨幅第2的是上银慧享利30天的6.39%,涨幅第3的是华夏30天滚动的5.3%,3只基金都跑赢业绩基准。(从上银慧享利30天基金成立的2022-06-28开始算起,业绩基准为中债总财富(1-3年)指数收益率*80%+一年期定期存款利率(税后)*20%,华夏30天滚动的业绩基准为中债综合财富(1年以下)指数收益率*85%+一年期定期存款利率(税后)*15%,为了分布2比较,我统一选择中债总财富(1-3年)指数收益率*80%+一年期定期存款利率(税后)*20%。)

净值表现:鹏华稳泰30天表现最好。

二、最大回撤。

近1年最大回撤:从低到高分别为:上银慧享利30天滚动为0.06%,华夏30天为0.09%,鹏华稳泰30天为0.41%。

上银慧享利30天滚动表现最好。

三、风险收益数据:

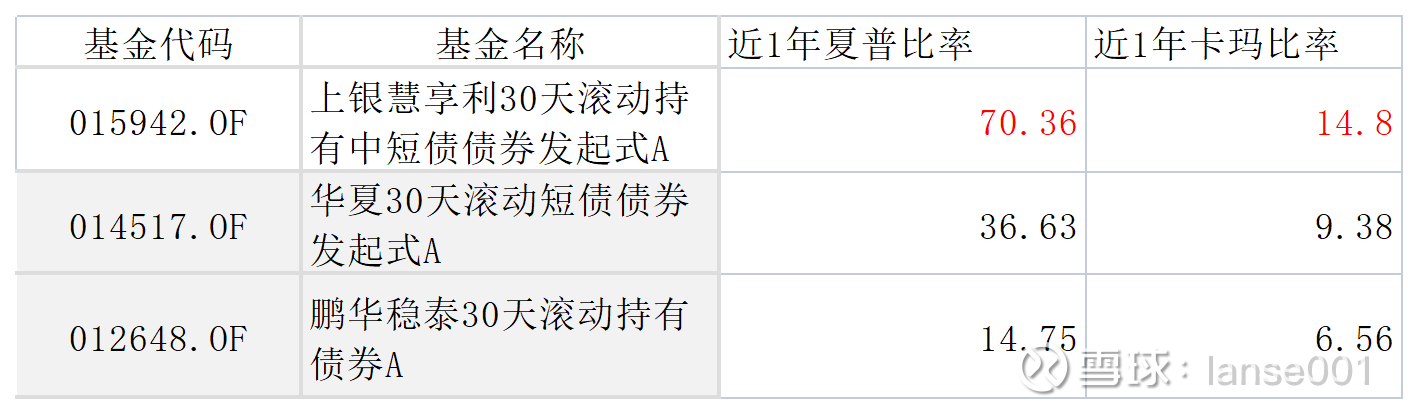

从近1年夏普比率和卡玛比率来看,上银慧享利30天表现最佳,其次是华夏30天,第三是鹏华稳泰30天。(这主要是由于上银慧享利30天和华夏30天的回撤控制更好。)

四、资产配置和主要的投资策略分析;

1、大类资产配置;

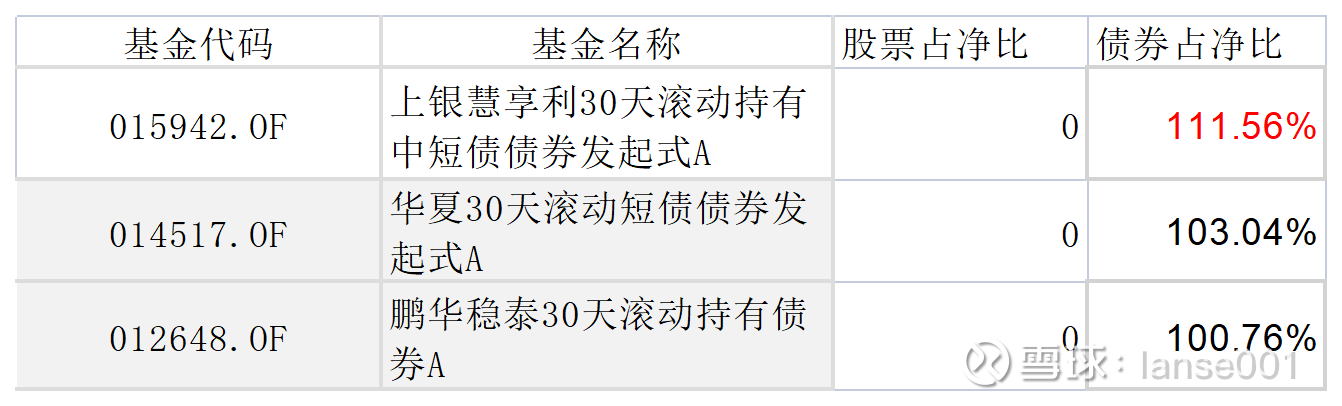

3只基金都是纯债基金,不持有股票,从持有债券占净比看,上银慧享利30天表现最高,其次是华夏30天,第三是鹏华稳泰30天。也就是上银慧享利30天的杠杆最高。

2、券种配置:

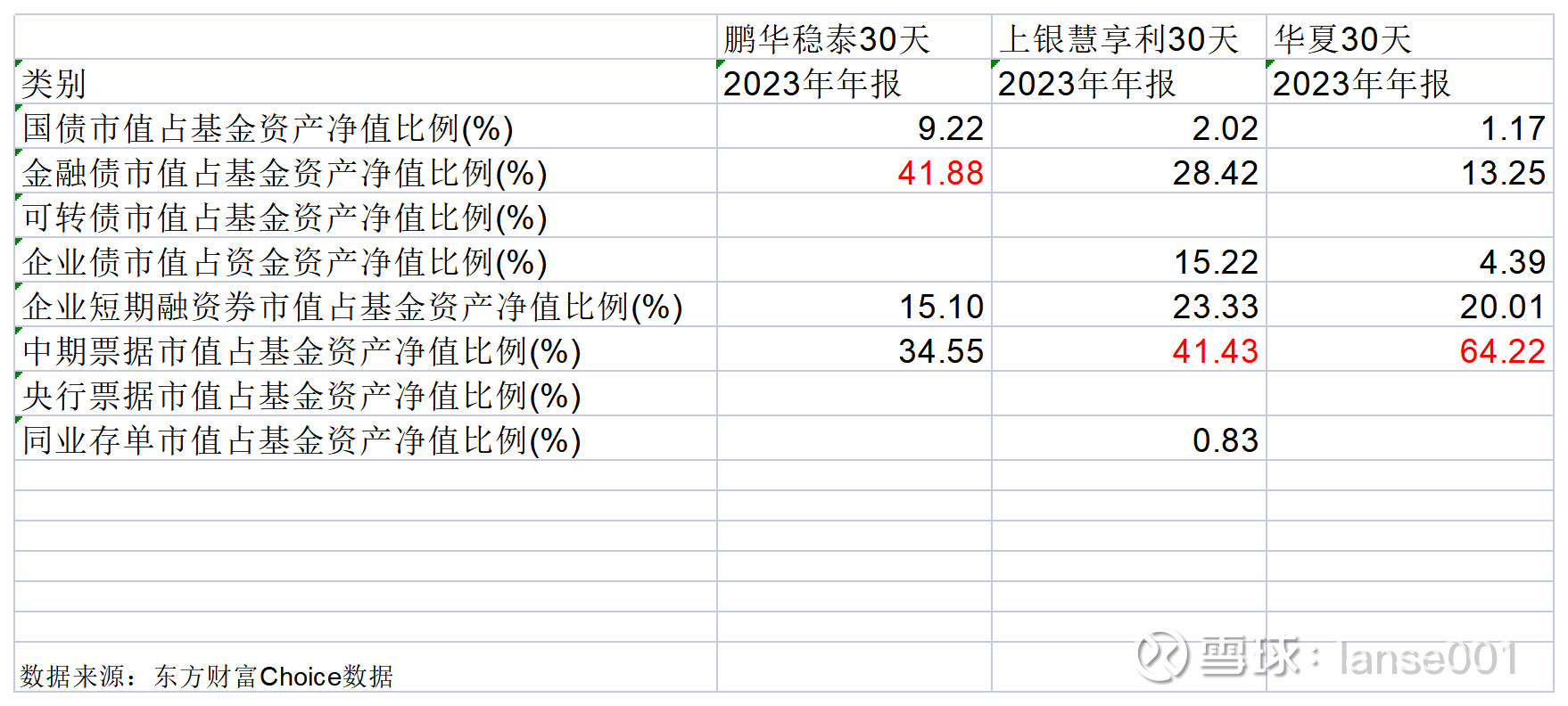

从券种配置来看:中期票据、企业短期融资券、金融债是3只基金前3大持仓,但各个基金的持仓有一定的差异,鹏华稳泰30天第一大持仓是金融债,上银慧享利30天和华夏30天第一大持仓是中期票据。(3只基金都是纯债基金,不持有可转债。)

3、重仓债券:

从持仓集中度看鹏华稳泰30天最高38.12%,上银慧享利30天第二11.05%,华夏30天最低10.3%。

从持仓品种来看,前5大债券都没有持有城投债,鹏华稳泰30天持有金融债、国债、银行二级债、永续债、中期票据各一只,华夏30天持有1只金融债、2只中期票据,2只企业超短期融资券。上银慧享利30天持有3只金融债、2只银行二级债。

从债券的长期信用评级来看,鹏华稳泰30天没有持有AAA评级以下的债券,

上银慧享利30天持有16.7%的AAA评级以下的债券。

华夏30天没有披露按长期信用评级列示的债券投资比例。

从正回购抵押清单来看,3只都没有持有城投债。

从前5大债券的久期来看,鹏华稳泰30天的债券剩余期限在0.3123年至29.54年,其中第二债券持仓23附息国债23债券剩余期限在29.54年(占基金净值的8.2%)

上银慧享利30天的债券剩余期限在0.1233年至2.2082年.

华夏30天的债券剩余期限在0.3726年.(部分银行二级债等可以续期,不计算剩余期限。)

小结:鹏华稳泰30天使用的策略是高集中度,品种多元化,部分债券加久期。灵活调整杠杆比例,久期先降后升,积极利用交易仓位把握市场波动中的机会, 在保证组合良好流动性的基础上,力争提高组合整体收益。

上银慧享利30天使用的策略是低集中度,重仓金融债,部分债券信用下沉,在四季度采取先防守后随市场上行逐步加仓的策略,产生较好的效果,最终维持中等久 期和中高杠杆,4季度收益和波动符合预期。

华夏30天使用的策略是低集中度,品种多元化,对债券资产配置了合理的仓位和久期,根据市场情况进行了一定的波 段操作。

五、机构持有比例和规模

机构持有比例最高的是华夏30天的8.52%。其次是上银慧享利30天,鹏华稳泰30天没有机构持有。

合并规模:最高的是上银慧享利30天,其次是华夏30天的8.52%,鹏华稳泰30天最少。

小结:从风险收益表现等综合来看,3只30天滚动持有债券基金中上银慧享利30天表现最佳。

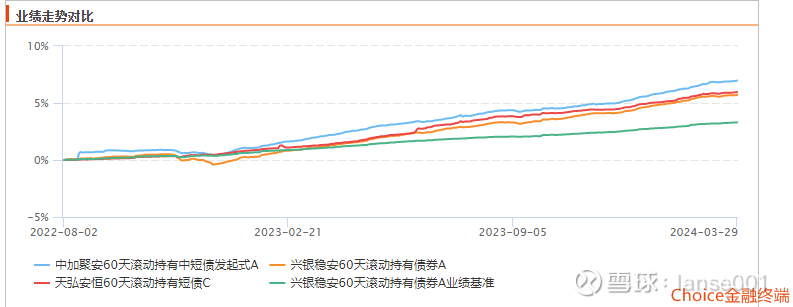

一、净值表现。

3只基金从2022.8.2到2024.3.31,涨幅第一的是中加聚安60天的6.99%,涨幅第2的是天弘安恒60天的5.96%,涨幅第3的是兴银稳安60天的5.74%,3只基金都跑赢业绩基准。(从天弘安恒60天成立的2022-08-2开始算起,为了分布比较,我统一选择中债综合财富(一年以下)指数收益率*80%+人民币活期存款利率(税后)*20%。)

净值表现:中加聚安60天表现最好。

二、最大回撤。

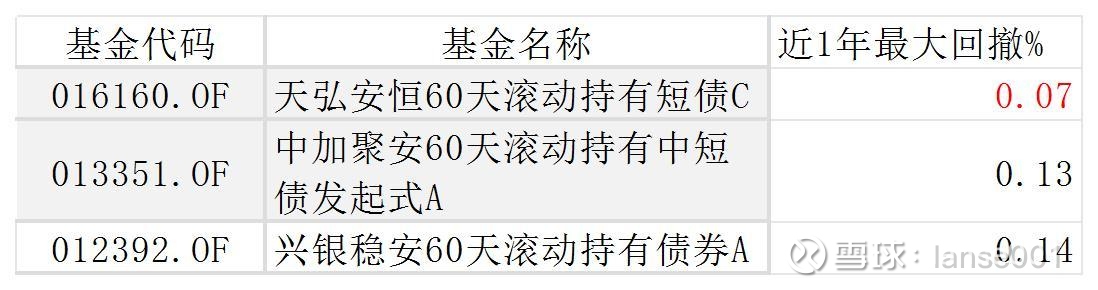

近1年最大回撤:从低到高分别为:天弘安恒60天的0.07%,中加聚安60天的0.13%,兴银稳安60天的0.14%。

天弘安恒60天的0.07%表现最好。

三、风险收益数据:

从近1年夏普比率来看,从高到低的是兴银稳安60天的14.38,中加聚安60天的12.06,天弘安恒60天的10.92.

从近1年卡玛比率来看,从高到低的是天弘安恒60天的66.22,中加聚安60天的34.84,兴银稳安60天的31.46.

兴银稳安60天和天弘安恒60天表现都比较好。

四、资产配置和主要的投资策略分析;

1、大类资产配置:

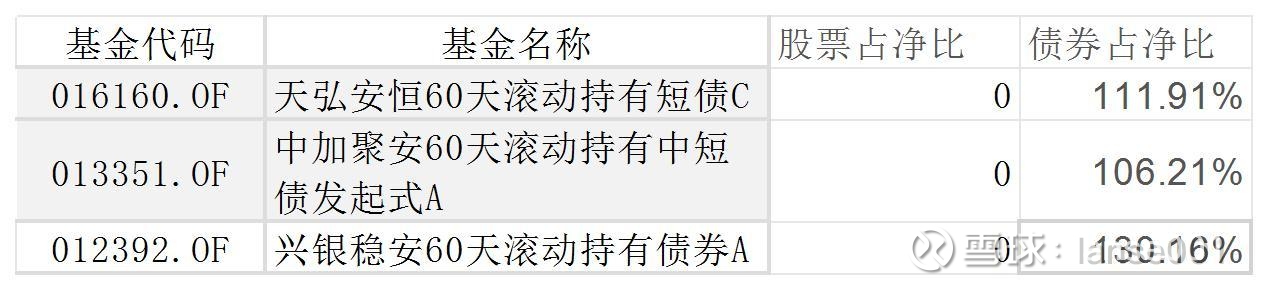

3只基金都是纯债基金,不持有股票,从持有债券占净比看,兴银稳安60天的130.16%,天弘安恒60天的111.91%,.中加聚安60天的106.21%。杠杆最高的是兴银稳安60天。

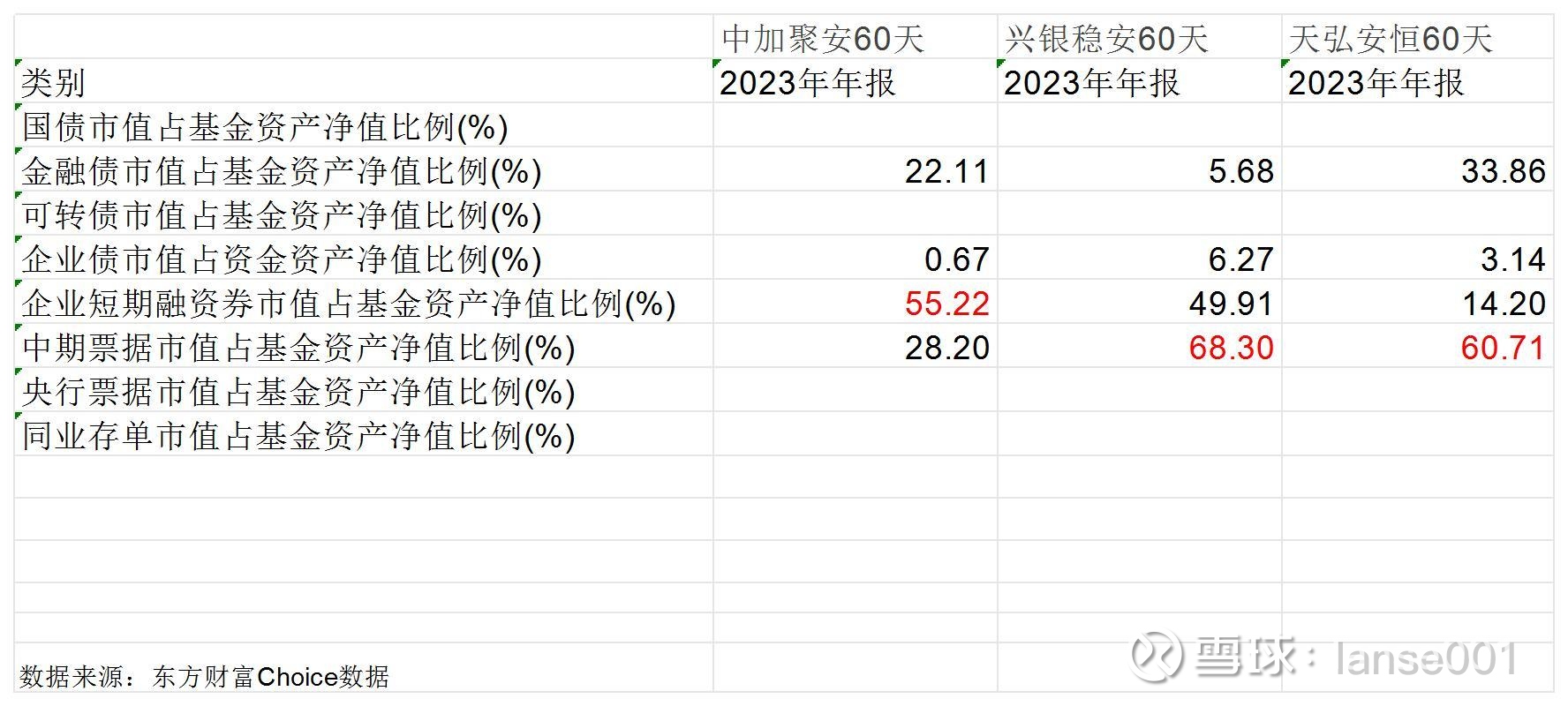

2、券种配置:

从券种配置来看:中期票据、企业短期融资券、金融债是天弘安恒60天和中加聚安60天前3大持仓,但各个基金的持仓有一定的差异,中期票据、企业债、金融债是兴银稳安60天和中加聚安60天前3大持仓,天弘安恒60天和兴银稳安60天第一大持仓是金融债,中加聚安60天第一大持仓是企业短期融资券。(3只基金都是纯债基金,不持有可转债。)

3、重仓债券:

从持仓集中度看中加聚安60天最高28.66%,兴银稳安60天第二15.02%,天弘安恒60天最低14.6%。

从持仓品种来看,前5大债券天弘安恒60天持有1只金融债、3只银行永续债、1只中期票据(属于城投债),兴银稳安60天持有2只金融债、3只中期票据(1只属于城投债),。中加聚安60天持有2只金融债、1只银行永续债、2只企业短期融资券(2只属于城投债)。

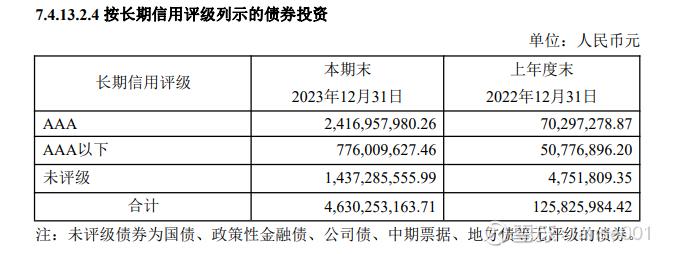

从债券的长期信用评级来看中加聚安60天持有AAA评级以下的债券占比2%。

兴银稳安60天持有12.6%的AAA评级以下的债券。

天弘安恒60天持有8.17%的AAA评级以下的债券。

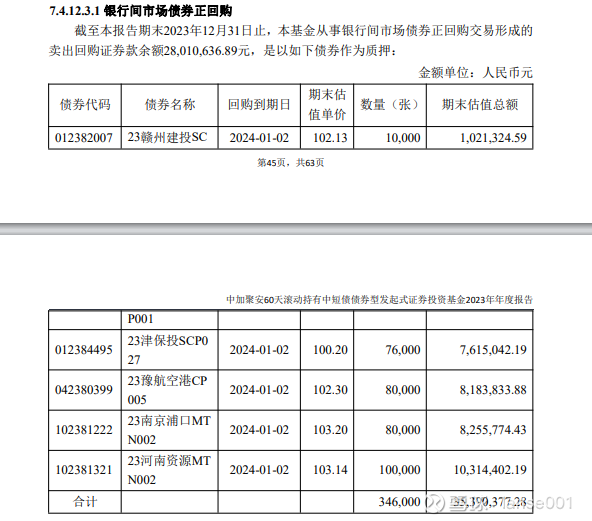

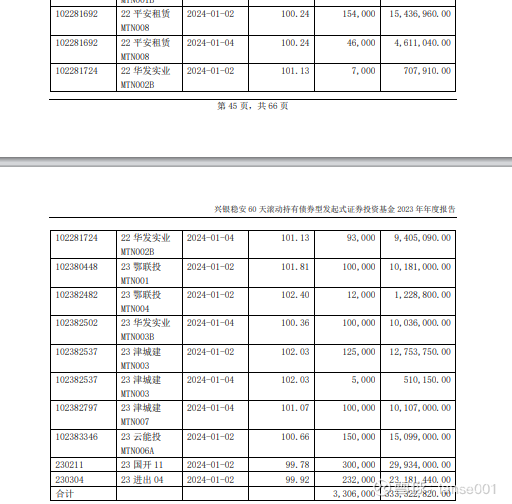

从正回购抵押清单来看,3只都持有一些城投债。

中加聚安60天:

兴银稳安60天:

天弘安恒60天:

从前5大债券的久期来看,中加聚安60天的债券剩余期限在0.2329年至0.7068年,

兴银稳安60天的债券剩余期限在0.1781年至1.2027年.

天弘安恒60天的债券剩余期限在0.126年.(部分债等可以续期,不计算剩余期限。)

小结:中加聚安60天使用的策略是中集中度,重仓企业短期融资债,持有部分城投债。对未来债市并不悲观,不过行情或较为颠簸,操作上将继续保 持组合的灵活性,延续震荡市的投资思路,积极应对各类行情变化。

兴银稳安60天使用的策略是低集中度,重仓中票,部分债券信用下沉,持有部分城投债,操作方面,组合根据市场波动节奏及时调整组合久期及杠杆水平。具体而言,10 月、11 月结合 城投化债的宏观背景,充分挖掘受益于化债政策的个券,重仓配置,获取信用利差压缩带来的超额 收益。临近年末,在存单利率止步上行,利率债供给压力缓解及政策预期平稳的时点,适当拉长组 合久期,增配兼具收益及一定期限的资产,为明年开年收益获取做布局。

天弘安恒60天使用的策略是低集中度,重仓中票,组合操作上,组合仍然执行反脆弱的短债增强策略,并在市场调整末期对高性价比 的中短端高流动性品种进行了加仓操作。

五、机构持有比例和规模

机构持有比例最高的是中加聚安60天的82.01%。其次是兴银稳安60天的61.13%,天弘安恒60天的4.44%

合并规模:最高的是天弘安恒60天,其次是兴银稳安60天,中加聚安60天最少。

小结:从风险收益表现等综合来看,3只基金中天弘安恒60天表现最佳。

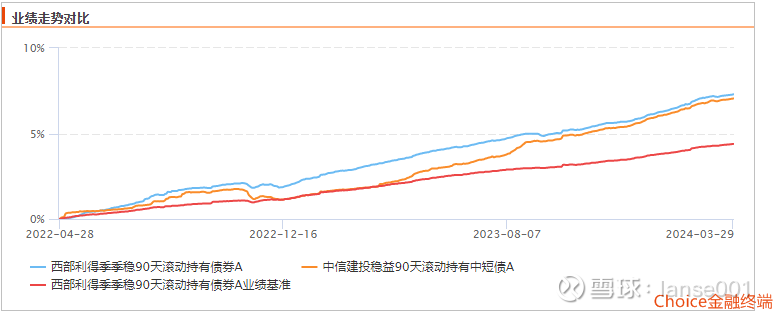

一、净值表现。

2只基金从2022.4.28到2024.3.31,涨幅第一的是西部利得季季稳90天的7.29%,涨幅第2的是中信建投稳益90天滚的7.05%,2只基金都跑赢业绩基准。(从西部利得季季稳90天成立的2022-04-28开始算起,为了方便比较,我统一选择中债综合财富(1年以下)指数收益率*80%+银行一年期定期存款利率(税后)*20%)

净值表现:西部利得季季稳90天表现最好。

二、最大回撤。

近1年最大回撤:从低到高分别为:中信建投稳益90天的0.06%,西部利得季季稳90天的0.12%,

中信建投稳益90天表现更好。

三、风险收益数据:

从近1年夏普比率和卡玛比率来看,中信建投稳益90天的15.25和86.7都表现更好。

四、资产配置和主要的投资策略分析;

1、大类资产配置:

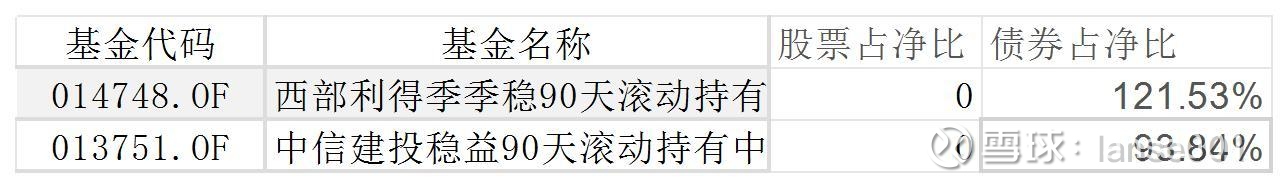

3只基金都是纯债基金,不持有股票,从持有债券占净比看,西部利得季季稳90天的121.53%,中信建投稳益90天的93.8%4,.杠杆最高的是西部利得季季稳90天。

2、券种配置:

从券种配置来看:中期票据、企业短期融资券、金融债、企业债是2只基金前几大持仓,但各个基金的持仓有一定的差异,西部利得季季稳90天第一大持仓是企业短期融资券,中信建投稳益90天第一大持仓是金融债。(2只基金都是纯债基金,不持有可转债。)

3、重仓债券:

从持仓集中度看从高到低分别是中信建投稳益90天24.76%,西部利得季季稳90天10.15%。

从持仓品种来看,前5大债券中信建投稳益90天持有2只银行永续债、2只中期票据(1只属于城投债),1只企业债(属于城投债),西部利得季季稳90天持有2只金融债、3只中期票据(2只属于城投债)。

从债券的长期信用评级来看:

西部利得季季稳90天持有17%的AAA评级以下的债券。

中信建投稳益90天持有28.5%的AAA评级以下的债券。

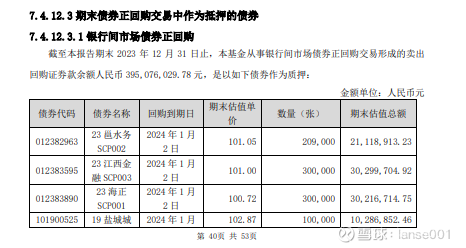

从正回购抵押清单来看,西部利得季季稳90天持有一些城投债。中信建投稳益90天没有进行债券正回购交易。

从前5大债券的久期来看,西部利得季季稳90天的债券剩余期限在0.1205年至1.9726年,

中信建投稳益90天的债券剩余期限在0.5671年.

(部分债等可以续期,不计算剩余期限。)

小结:中信建投稳益90天使用的策略是中集中度,重仓金融债、中期票据、企业债,持有部分城投债。组合依然 沿着性价比最好的资产投资,观察中央对经济定位、地产数据和央行操作,如果情绪带 来超调机会坚决加仓,保持组合流动性,把流动性放在更加重要位置,产品严格控制组 合久期,注重票息保护,严格控制产品回撤和波动率。

西部利得季季稳90天使用的策略是加杠杆,低集中度,重仓企业短期融资券、中票、金融债,部分债券信用下沉,持有部分城投债,操作方面,本基金在报告期内主要配置中高等级信用债,参与了利率债波段交易。

五、机构持有比例和规模

机构持有比例较高的是中信建投稳益90天的7.86%,西部利得季季稳90天目前没有机构持有

合并规模:较高的是西部利得季季稳90天,中信建投稳益90天少一些。

小结:从风险收益表现等综合来看,2只基金中中信建投稳益90天表现更好。

第四部分:投资滚动持有债券基金需要注意一些问题:

一,要充分了解债券基金的运作方式和投资策略。不同的债券基金有不同的投资目标和风险水平,投资者需要仔细阅读基金说明书和合同条款,了解产品的运作期限、开放频率、最短持有期、业绩比较基准以及风险提示等信息。

二、要做好好资金安排。资金要与滚动持有债券基金的运作期限、开放频率匹配。避免拿短期的资金去投资长期限的滚动持有债券基金。

风险提示:8只滚动持有债券基金风险等级为r2,属于低风险产品,风险高于货币基金,不保证保本,基金历史表现不能预测未来,本文为个人看法,不作为投资建议,据此入市风险自担。

#雪球公募达人计划# #球友种草季# @今日话题 @雪球基金 @雪球号直通车 @雪球创作者中心,@天弘基金

#老司基硬核测评# ,

$天弘安恒60天滚动持有短债C(F016160)$ $西部利得季季稳90天滚动持有债券A(F014748)$ $鹏华稳泰30天滚动持有债券A(F012648)$