(原标题:低利率时代,寻找投资的幸福感)

#老司基硬核测评#

在当前的投资环境中,投资者面临着多重挑战,从不断下降的存款利率到理财产品的净值化转型,再到房地产市场的不确定性,传统的投资渠道似乎已经不再能够满足投资者对于稳健收益的追求。在这样的背景下,持有期债基(债券基金)以其独特的优势逐渐成为投资者的新选择。

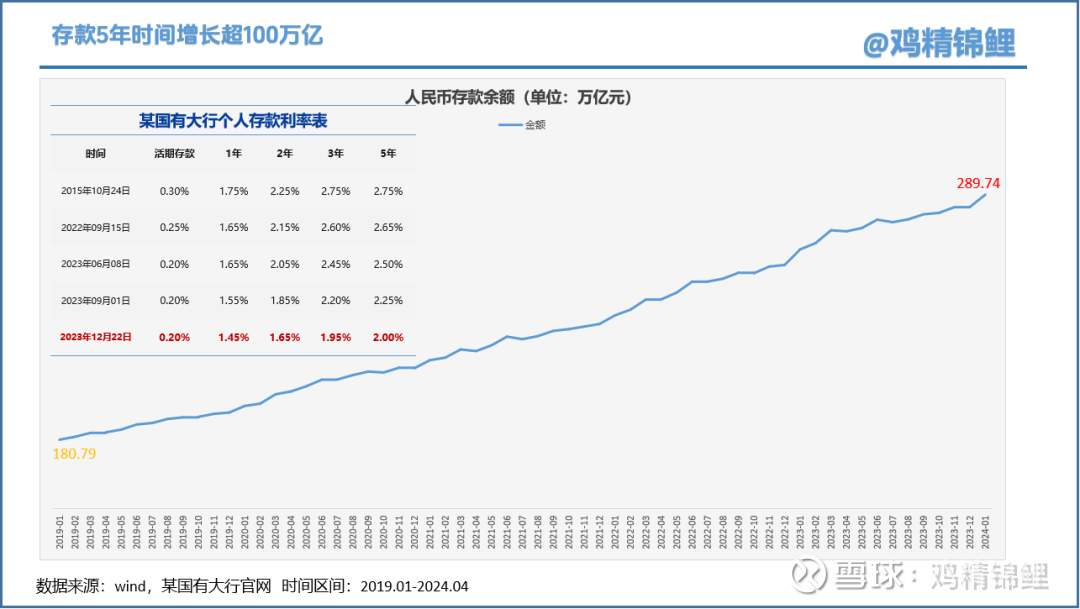

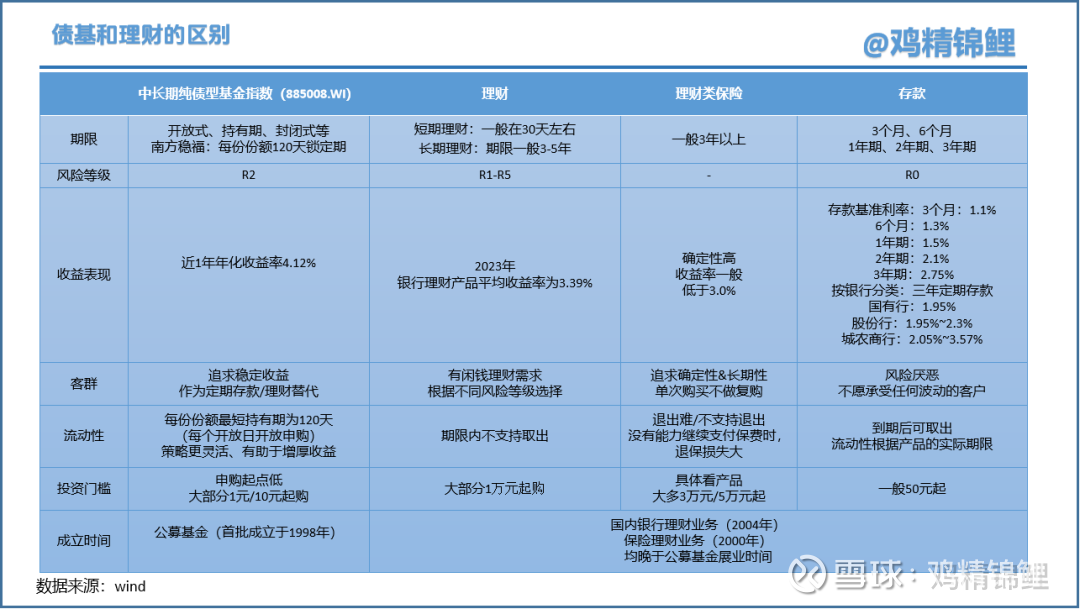

近年来,全球经济的低利率环境使得传统的储蓄和理财工具的收益率不断下降。根据某国有大行的个人存款利率表,从2015年到2023年,各类存款利率普遍下降了0.1%或0.75%。同时,银行理财产品的平均预期年化收益率也从2014年的5.74%下降到了2023年的1.58%,但这个过程中,银行理财产品的规模翻了一番以上。近几年储蓄险的预期收益率也在经历了滑铁卢,从“4.0%-3.5%-?”,目前3.5%时代已经名存实亡。

一边是日益增长的存款余额,一边是随着2023年海银、中植系等第三方机构爆雷,“高收益保本”的“非标”资产退出历史舞台,在打破刚兑面前,投资者们急于寻找有“安全感”,“可替代”的稳健收益产品

经济下行,家庭资产负债表调整;房地产市场的成交下降和政策调整使得买房投资的逻辑发生了转变;随着经济体量的增大和经济增速的下降,未来利率长期下降已成共识。。

在这样的环境下,投资者面临着资产配置的难题:如何在保证资金安全的前提下,寻找到收益相对稳定且高于传统存款和理财工具的投资渠道?

滚动持有期债基,作为一种创新的固定收益类投资工具,近年来逐渐受到市场的关注和投资者的青睐。这种基金的设计核心在于设定一个明确的持有期限,即投资者在购买基金份额时,需要承诺在规定的时间内持有这些份额,直至锁定期结束。这个期限可以是一个月、三个月、一年或者更长的时间。一旦持有期结束,投资者可以选择赎回资金或者继续进入下一个持有周期。这种基金的设计理念在于通过锁定资金,为投资者提供一个预期收益相对稳定、流动性适中的投资选择。

以60天滚动持有为例:

持有期债基的优势:

更好的择时周期:在没有短期赎回压力的情况下,基金经理可以更加自信地执行长期投资计划,包括投资于那些可能需要较长时间才能实现价值的债券。这种策略有助于提高投资组合的整体收益率,因为它允许基金经理在市场波动时保持冷静,坚持长期投资理念,而不是被迫在市场低点卖出资产。

风险控制:持有期债基的投资策略通常更加注重风险控制,通过投资于信用等级较高的债券,以及适当的久期管理和资产配置,降低了投资风险。

更稳定的流动性管理:虽然存在最短持有期限,但持有期债基通常在每个开放日开放申购,相对日常开放式基金,可以减少日常申赎带来的流动性冲击,更利于基金经理提升组合收益。滚动持有期债基的设计还旨在提升投资者的投资纪律。通过设定一个明确的持有期限,投资者被迫遵循一种更为长期的投资策略,这有助于他们避免因市场短期波动而做出冲动的交易决策。这种设计鼓励投资者进行长期的财务规划,从而实现更为稳健的财富增长。

更优的投资体验:近3年任意工作日持有中长期纯债基金指数120个工作日,胜率达100%。

相对于理财产品的优势:

收益潜力:持有期债基的收益潜力通常高于传统理财产品,尤其是在低利率环境下,理财产品的收益率受到较大限制。

风险透明度:与理财产品相比,持有期债基的投资组合和运作更加透明,投资者可以更清晰地了解基金的投资策略和风险状况。

费用结构:持有期债基的费用结构相对简单,通常只涉及申购费和赎回费,而理财产品可能涉及更多的管理费和销售费。

我们都在寻找投资中稳稳的幸福,债基就是这样一种,幸福都藏在时间里的工具。但在很多人认知里,债券是不会亏损的。可现实是抛开债券违约的情况,多数债基采用市值法估值,净值受债券交易价格影响会产生波动。而且债券由于特殊的净值回报方式,频繁操作,并无法增强收益,反而因为手续费耗损了来之不易的收益。

过程有波折,拿得住才会有好结果。

在当前的投资环境中,持有期债基以其稳健的收益、适中的流动性和透明的风险控制,为投资者提供了一个值得考虑的投资选项。对于那些寻求稳健收益、愿意承担一定市场风险的投资者来说,持有期债基无疑是一个理想的选择。

当然,投资有风险,投资者在做出决策时仍需谨慎,并根据自身的风险承受能力和投资目标来选择合适的产品。

数据来源:wind 数据截至:2024/3/28

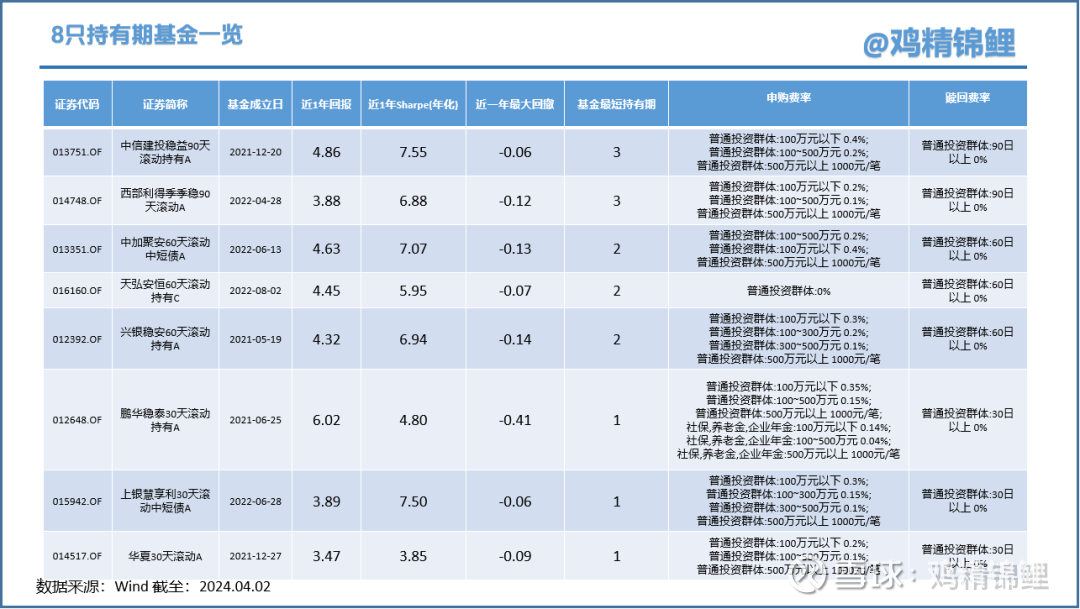

由雪球今日话题提供的8只持有期债基产品,作为本次测评的对象。

从持有期限划分,分别为30天一组、60天一组和90天一组。

先来看看他们的业绩数据。

可以看到,8只滚动持有期的产品近一年业绩表现要好于同期的指数。这体现了持有期产品在没有短期赎回压力的情况下,基金经理可以更加自信地执行长期投资计划,包括投资于那些可能需要较长时间才能实现价值的债券。

数据来源:wind 截至2024.04.02

观察2023年年报和2022年年报披露的杠杆率数据,可以发现兴银稳安30天滚动持有最新杠杆率是8只产品中最高的,杠杆率在2023年年报达到131.59%,产品久期为0.89。杠杆率最低的是中信建投稳益90天滚动产品,杠杆率只有100.75%。

近一年的业绩表现看,鹏华稳泰30天滚动持有期收益最好,回报达到了6.02%。但有一个月份的收益是负的,发生在2023年9月,当时月回报为-0.05%,那段时间恰好也是债市调整的阶段,其他7个产品近一年月回报均为正收益。

另外,近一年单月最高回报的产品也是鹏华稳泰30天滚动持有期,发生在今年2月,单月回报达到了0.89%。

数据来源:wind 截至2024.04.02

进一步仔细分析的话,鹏华稳泰30天滚动持有期的基金经理在杠杆的运用上还是比较灵活,虽然2023年年报显示杠杆率较低,但过去两年中,产品杠杆率多次达到130%附近,最高的一次达到138.74%。

同期回撤上,该基金同样大于本次测评的产品,且多次出现波动。

数据来源:wind 截至2024.04.02

总的来说,这个产品在去年表现尚可,但今年格外突出。

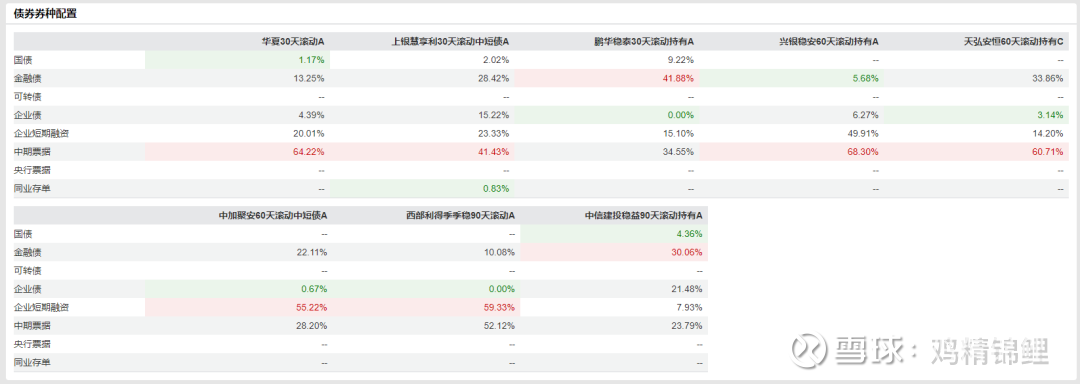

在券种配置上,有4只产品主要集中在中期票据的配置,分别是华夏30天滚动A、上银慧享利30天滚动中短债A、兴银稳安60天滚动持有A、天弘安恒60天滚动持有C;

金融债持仓较高的分别为鹏华稳泰30天滚动持有A、中信建投稳益90天滚动持有A,不过整体看,这两个基金的持仓较为均衡,同时这两个产品在测评基金中都属于表现较好的产品,对比其他产品表现为均衡的配置加上适当的杠杆,是他获得超额收益的主要来源;

企业短期融资持仓较高的是中加聚安60天滚动持有中短债A、西部利得季季稳90天滚动A,另外兴银稳安60天滚动持有A也持有近50%的企业短期融资。

数据来源:wind 截至2024.04.02

最终经过对比总结,各基金特点如下:

再者,选择债基时也应该关注管理团队稳定性,基金经理管理年限,获奖情况等。统计结果如下:

至于持有期的选择?并没有明显看出持有期的不同会对产品的回报和波动造成明显的影响,产品的表现更多的源自于基金的券种配置和杠杆选择,所以大家在持有期选择上,应该根据自己的资金使用周期和对流动性的要求来选择,在可以保证资金较长周期的持有期时,可以适度选择弹性较大的产品,以期获得超过平均水平的收益回报。但同时要谨记,抛开债券违约的情况,多数债基采用市值法估值,净值受债券交易价格影响会产生波动。

回顾债券基金近10年的走势,可以看出每次的回调都慢慢迎来了修复。

路上有风有雨是常态,风雨无阻是心态,风雨兼程是状态。

风险提示:

债基投资仍有波动和产生亏损的风险,投资需谨慎。

@今日话题 @雪球创作者中心 @雪球基金 $鹏华稳泰30天滚动持有债券A(F012648)$ $中信建投稳益90天滚动持有中短债A(F013751)$ $华夏30天滚动短债债券发起式A(F014517)$ #星计划创作者#