(原标题:透过雪佛龙年报去对比亚太VS美油气的效益和启发)

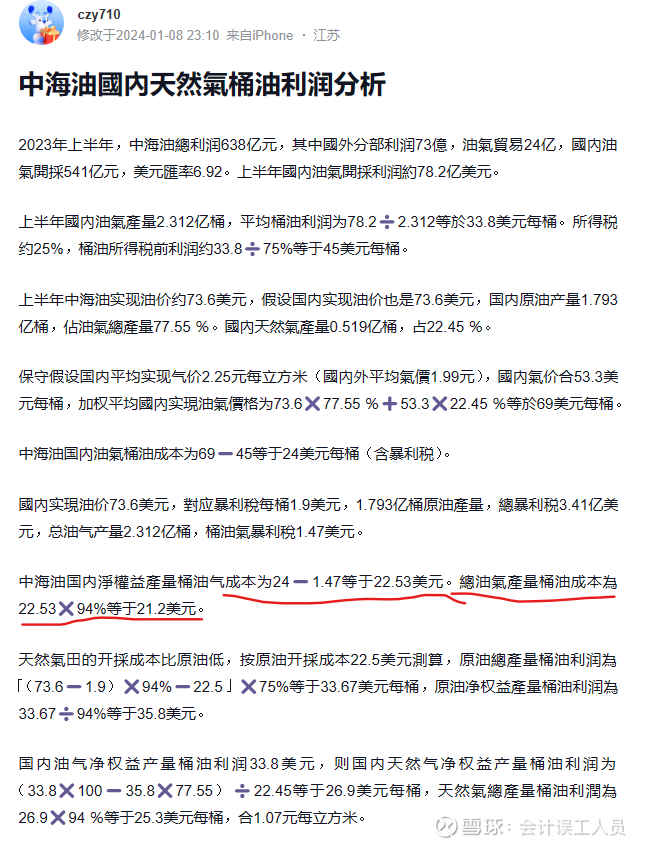

雪佛龙,全球第一梯队的国际油气公司,美国产区最大的油气E&P公司,它的年报是油气学习者的完美学习模板。我认为,读雪佛龙的10多年年报,大概也会了解全球的油气产量演变格局。因为它单独披露了自己的美国页岩油气,澳洲的天然气,和亚太的油气业务等的区域的产量演变和效益,读懂了也对世界不同区域的油气效益有了大概了解,这里有我有非常重要的发现:过去10年:澳洲的天然气桶当量净利润21.2美元,比美国产区的油液气的桶利润5.7美元高几倍,天然气占大半以上的亚太油气业务桶利润6.4美元,也超过美国页岩油气业务的效益。读懂了它的年报,你大概会明白:美国的页岩油气业务业绩怎样?有些区域的天然气效益怎么可以远比油气的业务的桶利润高几倍?

截止2024-04-07,Berkshire持有雪佛龙1.26亿股按161.60美元的收盘价持有203.6亿美元的市值,超过它持有的西方石油2.44亿股*股价69.25=168.97亿美元市值,巴菲特的Berkshire公司目前合计持有这两家油气市值372.6亿美元或2650亿CNY市值。直奔主题,直接开始开拔巴菲特的爱股雪佛龙:

A. 雪佛龙大概描述:

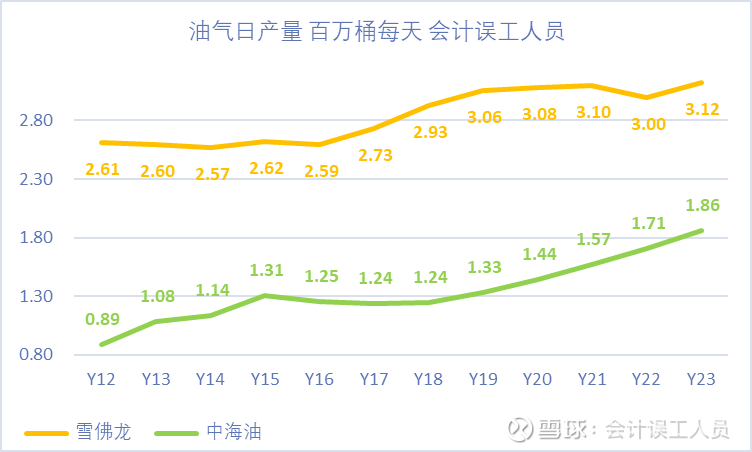

它美国产区最大页岩油开采商,2023年产量312万桶每天(对比一下:2023年产量中海油的186万桶每天),而且很多国际产能。

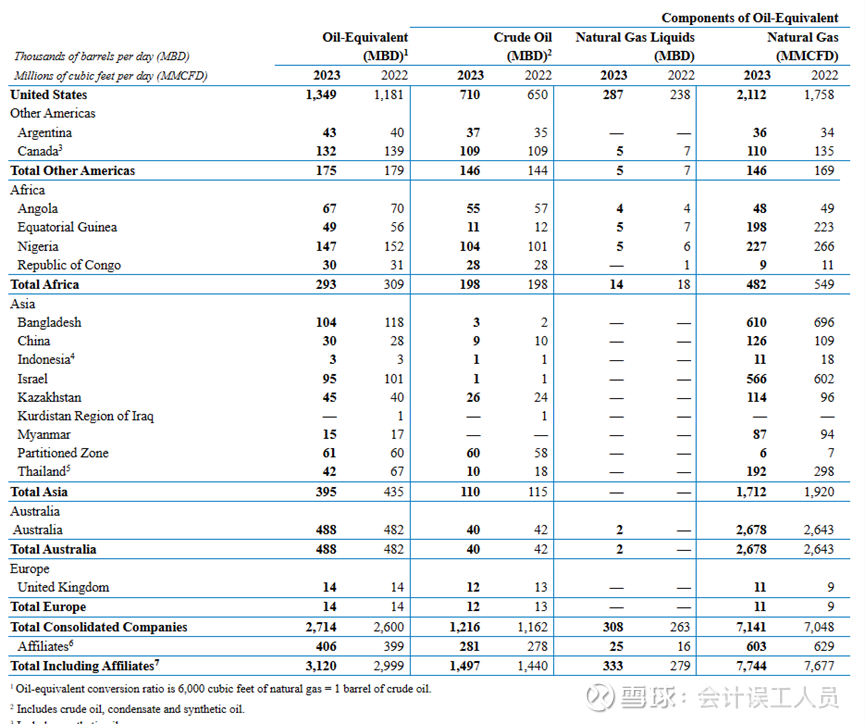

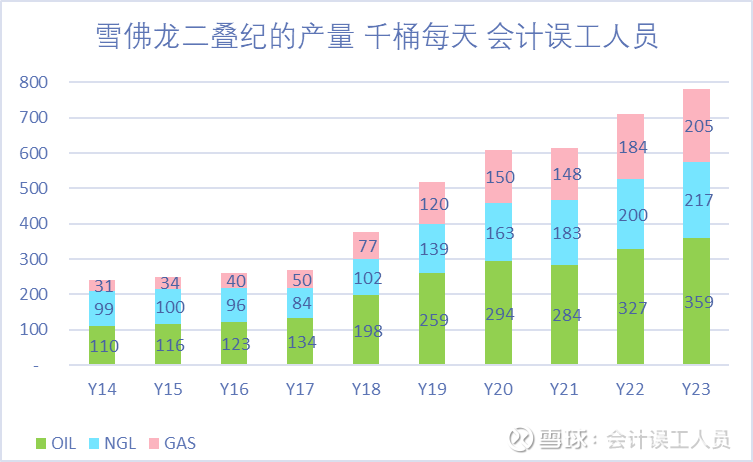

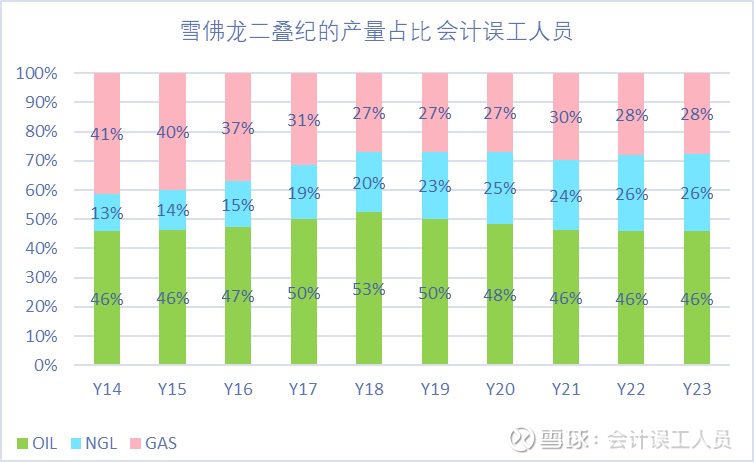

从上图我们可以发现过去10年2014-2023的雪佛龙:美国产区的日产量从66.4万桶变成135万桶增长103%,澳洲天然气也是快速增长的;但同时亚洲和欧洲的产量明显持续下降。

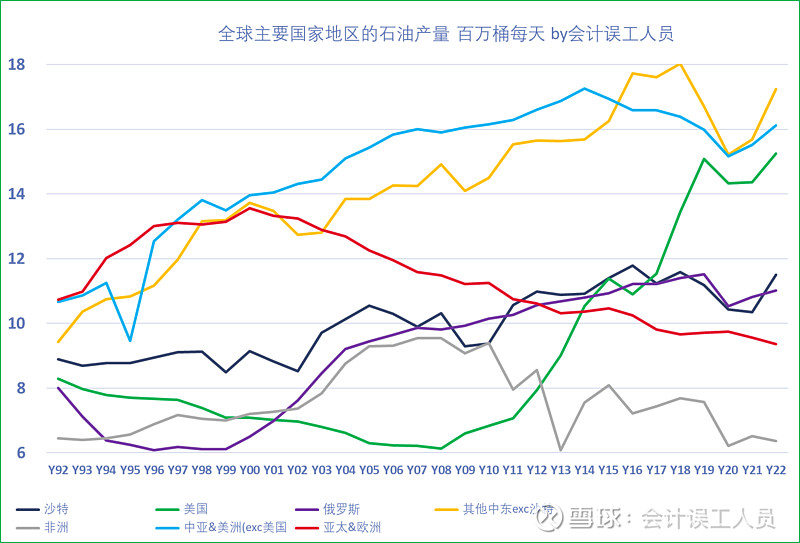

这让我想起过去10年的世界石油格局大概也是这个趋势,如我的2023-10-21文章 <<过去30年全球石油产量国家区域结构变化>>, 里面一个图我汇总了全球的石油产区石油产量变化情况,美国产量过去10年多快速上升,而亚太和非洲和欧洲持续衰减:

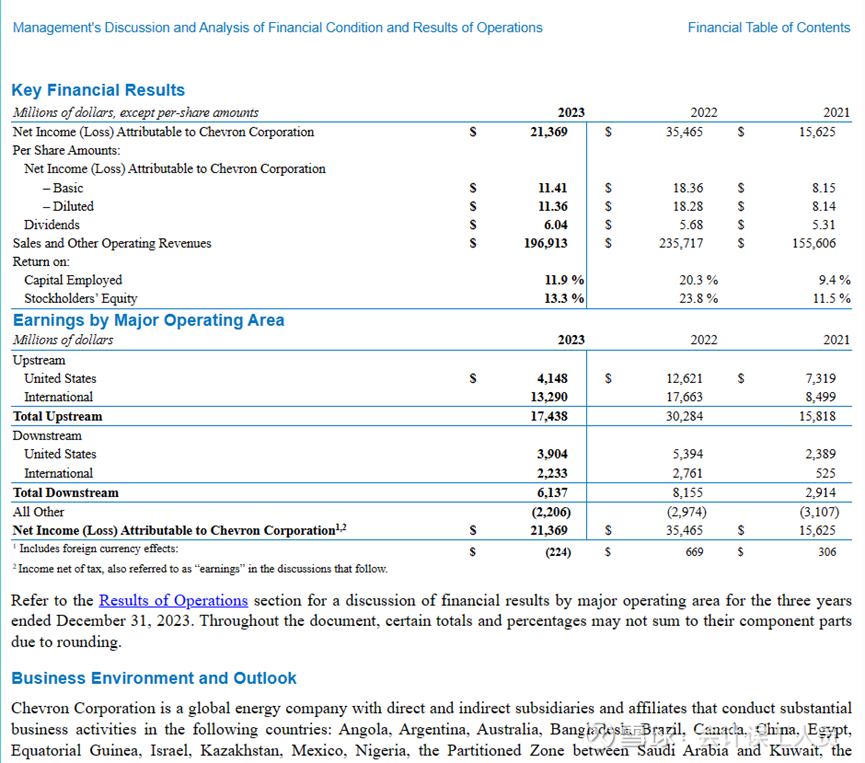

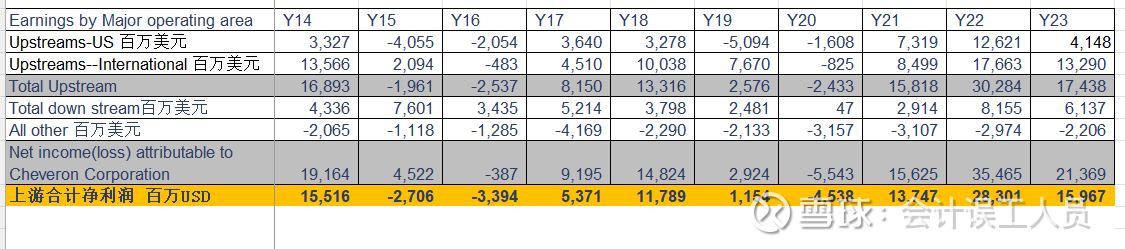

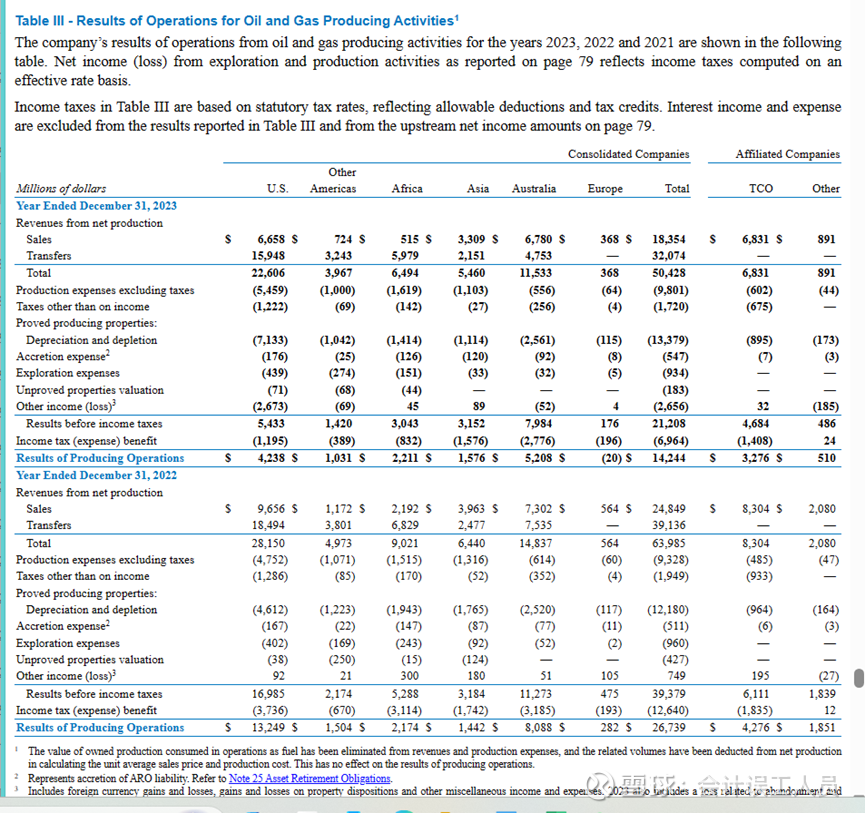

根据雪佛龙的产量和业务结构,下面的数据都会把“All other 这些类似总部公摊费用在美国产区上游,国际上游,和下游那里分别分摊三分一。数量整理如下:

2023年雪佛龙的日产量312万桶VS中海油的186万桶,产量是海油的1.68倍,但是上游油气业务的利润只有160亿美元,低于中海油的176亿美元。

这是公司的产量明细

这是公司的按区域的利润表

先不整体分析,后面再分析,毕竟这些不少数据的逻辑背后在不同国家产区的效益分析的过程里,最后再汇总分析。

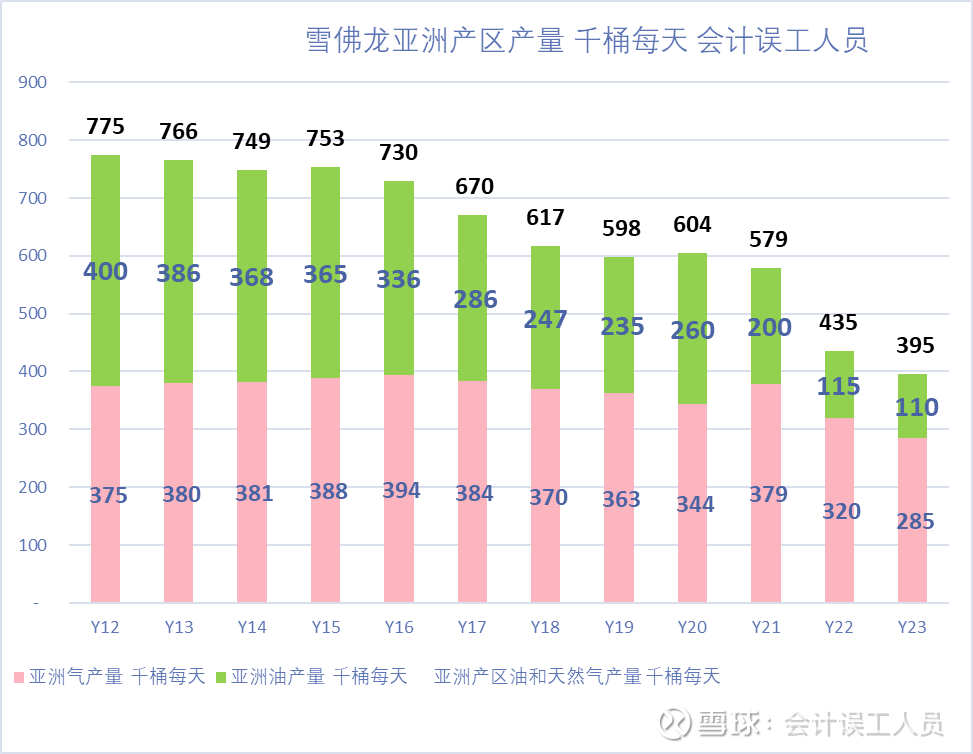

过去特点如下图:雪佛龙亚洲产区的天燃气产量最近两年略微下降,石油产量从40多占比突然下降到2023年的产量只有28%,

再看桶成本变化:

我们再看一下雪佛龙的亚洲产区的效益如下:惊人的是2022-2023年的极度高天然气占比的年份,桶利润竟然是过去八九年的峰值,当然2015-2020低油价也有关,但也说明了成本比较高。

猜想:雪佛龙的亚洲产区的天然气很赚钱?先说结论:是的,同样地质和储藏等条件下,天然气的桶成本会远远比开采石油的桶成本更低,其实我在2024-01-09日的文章《中海油天然气业务的赚钱能力分析》指出:在油气开发难易程度和储量差不多的情况下,正常来说天然气的桶当量成本会远远低于桶油成本,为何是远远低于?原因在于天然气的采收率和工艺决定的。一方面同等地质储量的天然气采收率可以是石油采收率的2-3倍,差不多甚至更便宜的天然气作业平台的建设成本,但远远更低的桶当量折旧摊销成本和同样储量更长的开采时间;另外就是作业的工艺不用类似石油的烧开水回注消耗能源,消耗类似溶解稠油的化学物品的材料成本。。

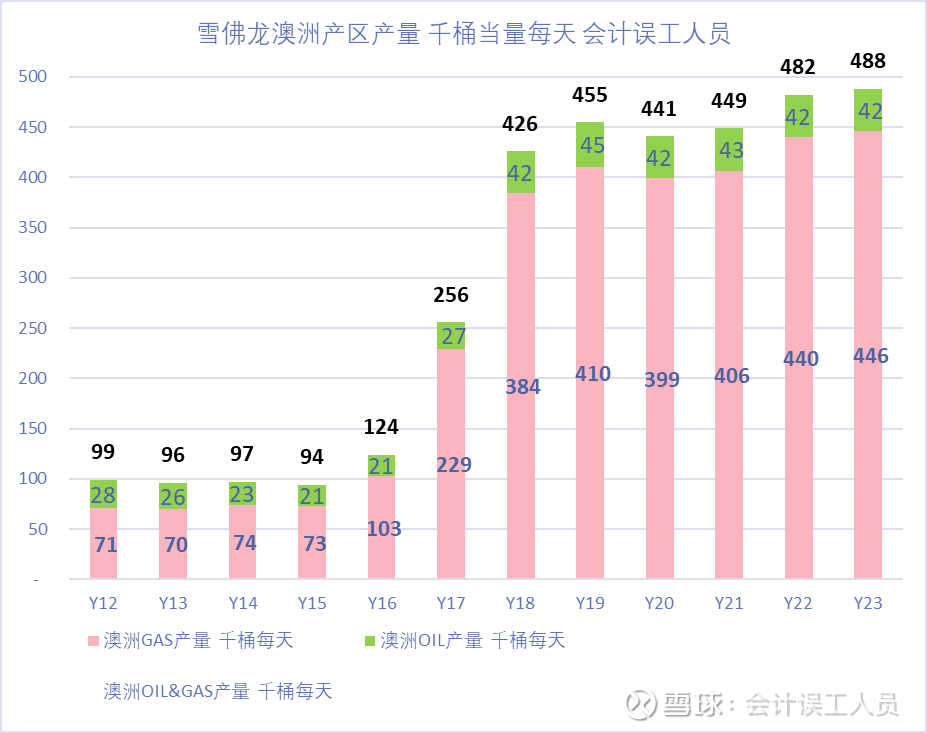

首先看雪佛龙的澳洲产区,几乎主要是天然气为主,所以后面我就只是说“澳洲天然气”替代其实有10%左右的石油的澳洲油气。

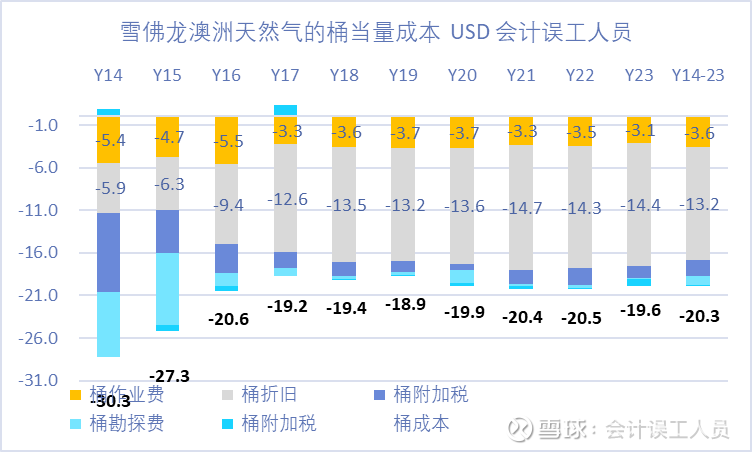

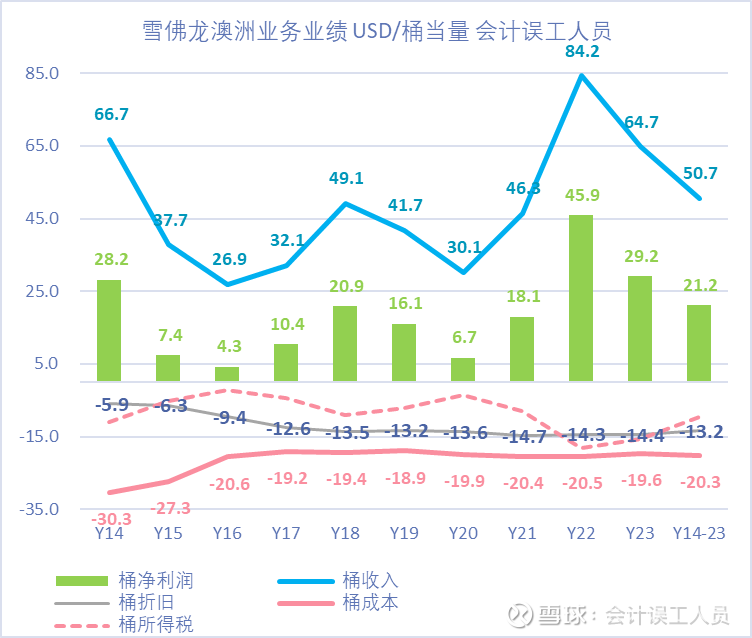

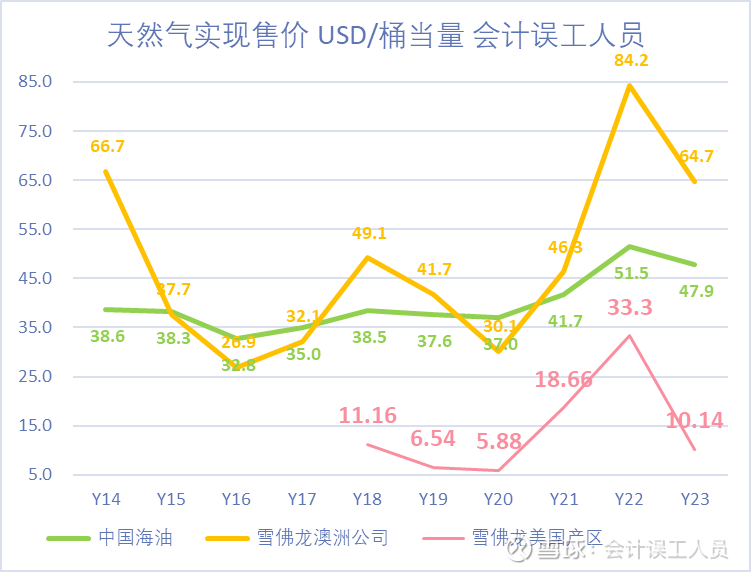

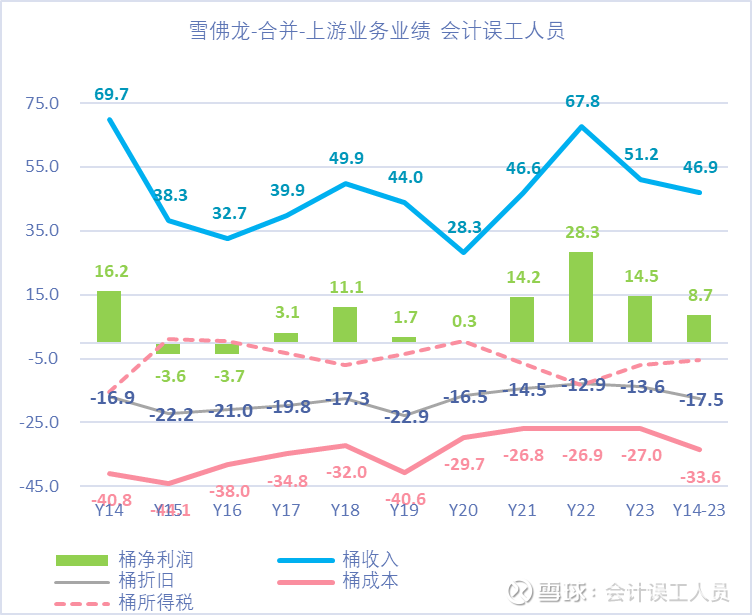

雪佛龙的澳洲天然气为主的业务的桶当量成本,2014-2023年平均20.3美元每桶。

为何雪佛龙的澳洲天然气这么赚钱?首先是桶成本20美元左右,而且,资源税和附加税率等远远低于石油,于是2023年雪佛龙的澳洲天然气业务实现售价64.7美元,就可以净赚29.2美元的桶利润。

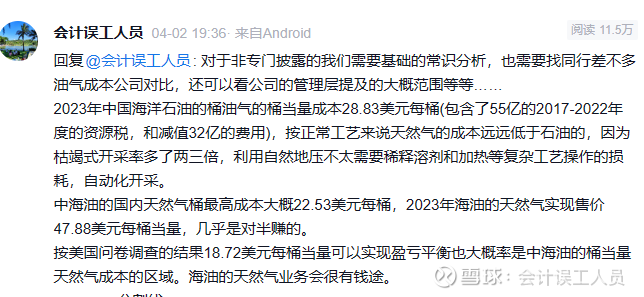

对于非专门披露的我们需要基础的常识分析,也需要找同行差不多油气成本公司对比,还可以看公司的管理层提及的大概范围等等……

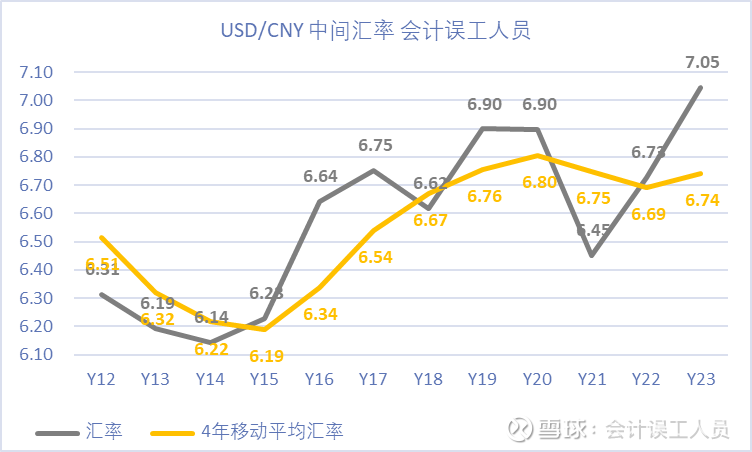

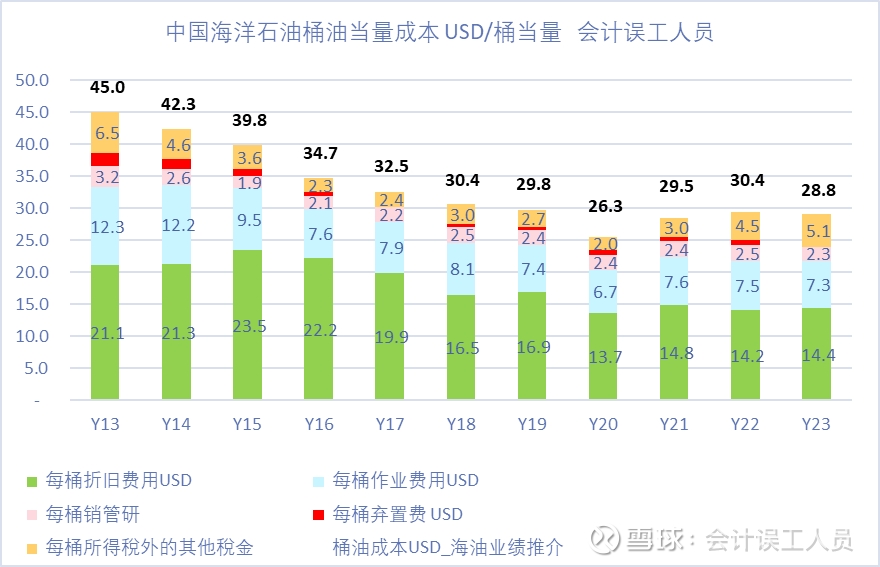

2023年中国海洋石油的桶油气的桶当量成本28.83美元每桶(包含了55亿的2017-2022年度的资源税,和减值32亿的费用),按正常工艺来说天然气的成本远远低于石油的,因为枯竭式开采率多了两三倍,利用自然地压不太需要稀释溶剂和加热等复杂工艺操作的损耗,自动化开采。

中海油的国内天然气桶最高成本大概22.53美元每桶,2023年海油的天然气实现售价47.88美元每桶当量,几乎是对半赚的。

按美国问卷调查的结果18.72美元每桶当量可以实现盈亏平衡也大概率是中海油的桶当量天然气成本的区域。海油的天然气业务会很有钱途。

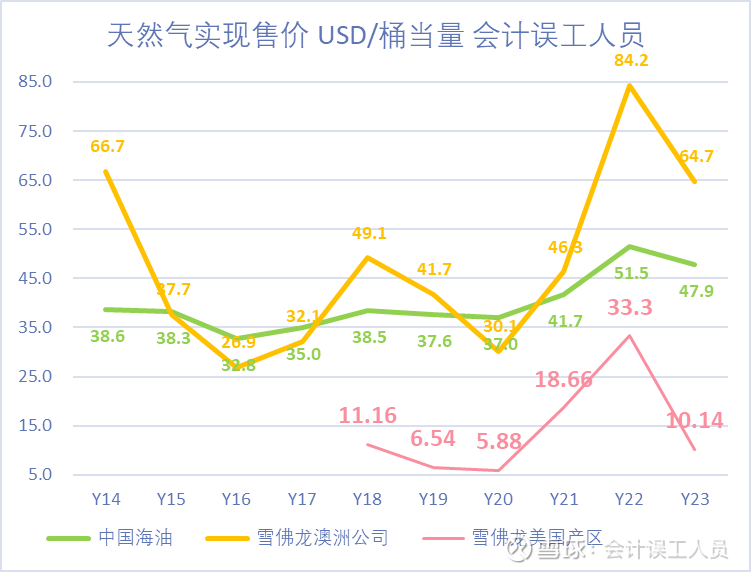

看上图:雪佛龙的澳洲的天然气实现价格比中海油的高多了。所以我2024-01-09的文章《中海油天然气业务的赚钱能力分析》里评论道:2023年全年中国进口的天然气价格到岸价现货LNG到岸价从未低于8美元/百万英热,也就是2023年从未低于8美元每百万英热,也就是2023年从未低于46.4美元每桶当量的价格,凭感觉看下图曲线,这LNG到岸价明显远远高于中海油2023年前三季度的实现价格47.52美元

当心情还是看到雪佛龙的澳洲天然气是过山车的峰值,那么下一个转弯就到了美国的产区的谷值。

可以说,雪佛龙过去10年的产量净增量,超过100%都是美国产区的产量净增量贡献的。

我再进行数据下钻如下发现:雪佛龙的美国产区的产量,常规油田加州是石油老区产量持续下降,常规油田墨西哥湾产量是新区所以产量稳定;二叠纪和科罗拉多是典型的页岩油气产区。

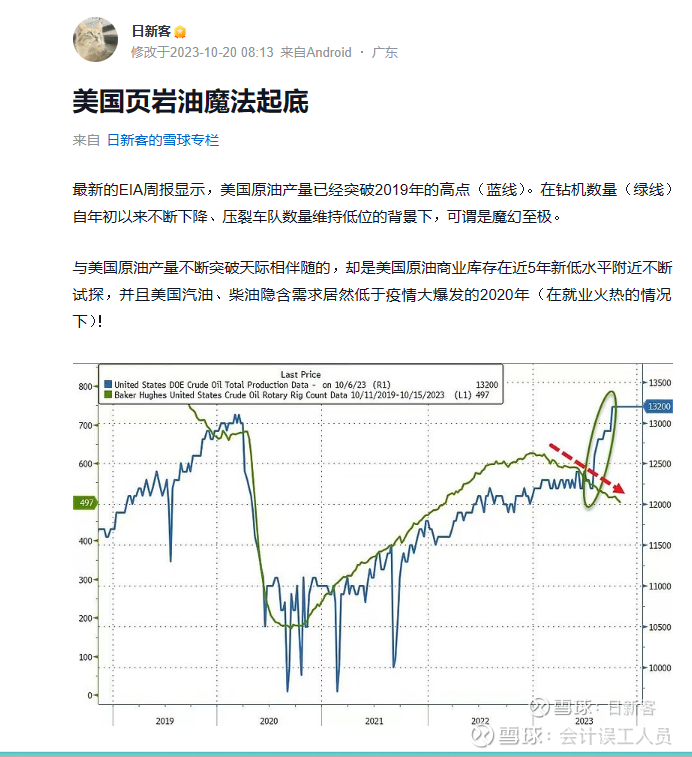

什么是泡点死亡?其实这事我在雪球作者@日新客 的分享下,大概一年前就开始开始重点跟踪这个现象。可以看他的文章:美国页岩油魔法起底 。他的口语解释更加形象:就像把可乐猛摇,然后开瓶,最开始出来的是可乐(石油),后面出来的是泡沫(天然气和NGL),地质压力快速下降,大概类似逻辑的原理。泡点一旦出现,后面的石油占比就会快速下降。

既然美国的页岩油气是雪佛龙公司的主要产量增量来源,我们看效益吧:

雪佛龙的美国产区桶成本过去10年波动很大,其中不少减值之类的藏在营业外支出或折旧里,通过减值,桶折旧成本下降,2023年又有减值装进”折旧“里”,这会计账务埋了挺多杂蛋的:)

看利润。两个字:拉跨。

过去10年2014-2023年雪佛龙的美国产区的桶净利润只有平均5.7美元每桶,2023年只有8.6没有每桶。

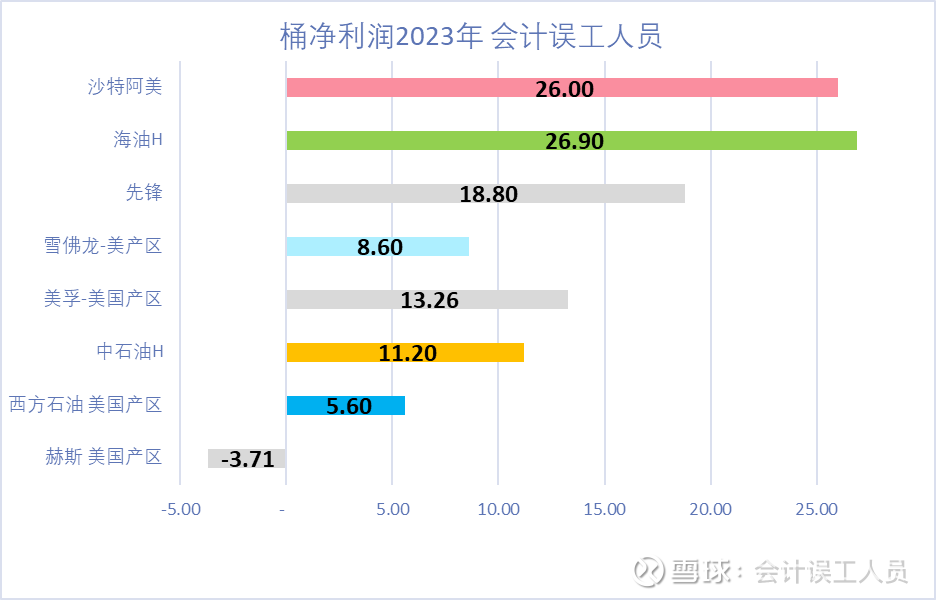

这是世界选手的桶净利润排名,中国海洋石油是26.9美元,我在2024-03-28的文章:《沙特阿美VS中国海洋石油》里提了沙特阿美是26.0美元桶净利润,也在2024-02-26日文章写了《赫斯-页岩剩斗士中的常亏守望者》里总结了亏了10年的赫斯美国产区油气过去10年平均每桶产量亏10美元,2023年高油气价格亏3.7美元每桶; 也在2024-02-26文章里计算了《巴菲的西方石油财报解毒和启示》提到:过去10年2014-2023年,西方石油的合计总利润-12.06亿美元,你没看错,我也没写错,过去10年加总的归属普通股东净利润负的12亿美元的亏损,2023年西方石油桶净利润也只有5.6美元每桶。

美国的页岩油气的不少产能的成本很高,但综合实现售价非常低,比如:2023年石油石油实现售价76.85美元每桶,NGL实现售价21.32美元每桶,天然气实现售价2.0美元/MCF折算为12美元每桶当量。结合前面的西方石油的2023年产量结构52%是石油,23%是NGL,25%是天然气。那么西方石油全公司的油气液的综合实现售价=76.85*52%+21.32*23%+12*25%=48.1美元每桶。

结论:不少美国的高成本页岩油气业务,实现售价随着石油占比的明细持续下降到新低,而廉价的NGL和天然气产量占比到新高,使得它的综合效益非常低。

比如2023年的天然气实现售价对比:雪佛龙澳洲产区实现售价64.7美元/桶当量,中国海洋石油是47.9美元每桶当量,雪佛龙美国产的只有10.14美元每桶当量,根据2023年末的美国天然气成本调查大概18.72美元每桶,那得对半亏呀。

F. 雪佛龙的全公司上游业务的业绩。

以上的原因,受到美国产区页岩油气的低效益,虽然有强大的澳洲天然气业务,也顶不住雪佛龙整体上游业务业绩普通。类似2023年整个上游桶净利润14.5美元每桶,VS 中海油26.9美国的桶净利润; 过去10年2014-2023年上游桶净利润:雪佛龙8.7美元/桶 VS 中海油17美元每桶(2018年前海油是高桶成本,不利的汇率影响,和非市场化低天然气价格不利影响。)

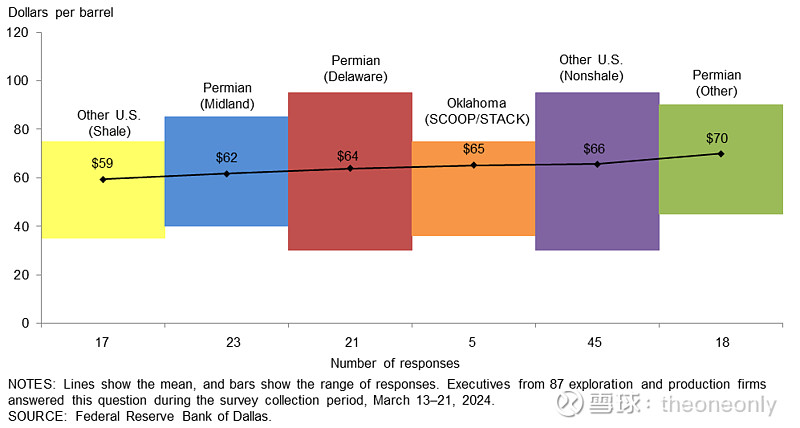

这也是前几天我说了 雪球作者 theoneonly 的文章《1Q2024达拉斯联储能源调查》被大家忽略低估了,上面提到的:

对于整个样本,公司平均需要每桶64美元才能盈利钻探,高于去年被问到这个问题时每桶62美元的价格。在各个地区,盈利钻井的平均盈亏平衡价格从每桶59美元到70美元不等。二叠纪盆地的盈亏平衡价格平均为每桶65美元,比去年高出4美元。几乎所有参与调查的公司都可以以当前价格钻探一口新井,从而实现盈利。(调查期间,WTI现货价格为每桶83美元。

根据公司反应的平均值,大型公司(截至 2023 年第四季度原油日产量为 10,000 桶或更多)需要每桶 58 美元的价格才能盈利钻探。相比之下,小公司为67美元(每天不到10,000桶)

结论:

1. 在同等地质和储量条件下,桶天然气成本会明显低于桶油成本,这是开采工艺决定的,不是低一点,是低很多,澳洲的天然几乎对半赚。

对中国海洋石油而言,而且天然气的开采的附加税等往往比较低,而且没有特别收益金。天然气业务也是可以对半赚少一点的。

2. 雪佛龙的美国产区的页岩油气业务,跟西方石油和赫斯的页岩油气业务差不多拉跨,只是50步笑100步的差别。

3. 美国产区的泡点死亡明显,石油占比下降,而美国国内的NGL和天然气严重供过于求导致地板价,这让这个世界最重要的边际产能很受伤。这也是为何美国能源署的预计的2024年按87美元的油价只能增产30万桶每天的石油VS2018-2019年平均61美元的WTI油价增产300万桶的油价而言,如我2023-10-23文章:《美国页岩油作为世界最大边际产量对油价钝化意味着什么?》。

风险提示:海油H虽然按对比欧美油气公司的估值依然只有他们的一半而且各项指标全面碾压同行的油气公司的财务指标,ROE, ROA,负债率,股息率,未来两三年的成长空间,但近期股价涨幅比较大,根据市场的niao性,短期万事皆有可能。$中国海洋石油(00883)$ $雪佛龙(CVX)$