(原标题:市赚率角度透视散户乙的投资策略:略微高估并不卖,严重泡沫才会卖)

去年年末,散户乙前辈突然帮我拉票雪球十大新锐。根据他的描述,我的市赚率文章他看过,并且比较认可。可惜大V退网了,所以从未进行过交流。

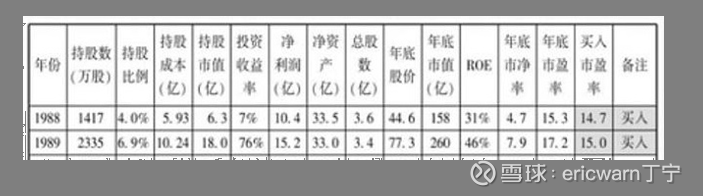

其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特两次建仓可口可乐。1988年的市赚率估值是0.474PR,1989年的市赚率估值是0.326PR。两年平均下来,刚好就是0.4PR。比较巧合的是,从那时起,用“40美分买入1美元”就成了巴菲特的口头禅。再加上巴菲特90%的投资案例均符合市赚率低估买入标准,所以市赚率很可能就是巴菲特的投资秘密。

2013~2014年,散户乙前辈在白酒行业塑化剂危机时买入了泸州老窖。在那两年里,泸州老窖的业绩崩了,ROE直接从33.15%降到了7.99%。如果仅从市赚率角度来看,散户乙前辈的买入价并不便宜。但如果从困境反转的角度来看,坚信泸州老窖的ROE仍然能够恢复到30%左右,那么散户乙前辈的买入价就显得特别便宜了。

到了2020年,泸州老窖的ROE真的如期恢复到了30%左右,散户乙前辈也在300元高位减持了泸州老窖。减持市盈率大概是73PE,减持ROE则为28%。减持市赚率=73/28=2.6PR,已经属于严重泡沫的估值水平。

2020~2021年,散户乙前辈又用卖出泸州老窖的资金抄底了中国神华。买入市盈率大概是7.5PE,买入ROE则为13.6%。买入市赚率=7.5/13.6=0.55PR,相当于“半价”抄底。仅就中国神华连创新高的近年走势来看,散户乙前辈的一卖一买堪称神作。

实际上,贵州茅台如此严重的泡沫,时间点也只有两个,分别是2007年和2020年。2007年,严重泡沫的贵州茅台套了高位投资者整整5年。2020年,严重泡沫的贵州茅台又套了高位投资者整整3年多(还在继续)。也正是因为如此,我才在2020年下半年,不断提示贵州茅台出现了严重泡沫。

实际上,这两种投资策略都对。但是由于我的天性使然,拿着高估的股票很难夜夜安枕,所以我还是倾向于前者。不过,受到散户乙前辈的影响,我的策略也将改变为略微高估之后越涨越卖。这样一来,在遵从天性的同时,也可尽量享受估值泡沫所带来的暴利。2016年至今,我的年化收益接近20%。虽然远不及散户乙前辈,但也在慢慢变富。所以说,遵从天性的策略,客观来看还算对的。

最后要说的是,针对那些“赚假钱”的公司,我还以贵州茅台为标杆,加入了N这个修正系数(PR=N*PE/ROE)。股利支付率≥50%的企业,修正系数为1.0(50%除以50%);股利支付率≤25%的企业,修正系数为2.0(50%除以25%);50%>股利支付率>25%的企业,例如40%的企业,修正系数为1.25(50%除以40%)。巴菲特在股东信里曾透露,会以可口可乐作为“估值锚”。反观笔者,则选择了国内的价投标杆贵州茅台作为“估值锚”。修正市赚率最大的好处,就是更公平的估值茅台与银行。贵州茅台为啥能涨到30PE以上?招商银行为啥经常10PE封顶?修正市赚率均可给出答案!

$泸州老窖(SZ000568)$ $贵州茅台(SH600519)$ $五粮液(SZ000858)$

@今日话题 @勤劳的超超啊 @博士王神经 @陆冲河 @曹国公李景隆 @周期及其趋势