(原标题:为什么A股的新股发行价全球最贵?)

炒小炒新炒题材,是什么形成的?

1/4、国九条捅了什么马蜂窝?

本周国九条引发的市场剧烈震荡,把春节前一个悬而未决的问题又摆上了台面,走强了近三年最近又跌入深谷的小盘股,将何去何从。

引发如此巨大的风波,监管层也坐不住了,连夜发文表示“不是大家想的那个样子”——是的,国九条并没有针对小盘股,但分红新和量化这两个新规,都与小盘股有很大的关系。

小盘股的问题,有两种视角,一种是内部视角,就是小盘股和大盘股的相对强度,我之前比较过中证2000和中证100指数的比值,目前比10年历史中位数高一些,小盘股并没有明显高估。

但另一种外部视角,跟其他市场对比,就完全不同了。

从估值来看,A股的估值——即便剔除银行股后,全部A股的估值也仅为18.13倍,而代表小盘股的国证2000目前是33.67倍,小盘股一直有估值溢价。

美股刚好是反过来,代表小市值公司的罗素2000目前为1.88倍 PB,远低于代表全市场的罗素3000的3.87倍PB。

当然,目前是美股大盘风格的极盛期,历史数据表明,经济低迷时偏小盘风格;经济繁荣期偏大盘风格,但美股就算是小盘风格时,其估值也很难超过大盘股。

全球大部分市场都是类似美股,大盘股相对小盘股有估值溢价,只是有时高有时低,做港股的投资者一定有印象,大部分总市值20亿以下的小票,个位数PE的一大把,那是真便宜。

当然,我们也不能一切唯美国马首是瞻,说不定全球都不正常,只有我们是正常的呢?

重要是找到A股小盘股估值溢价的原因。

以前这个问题总是从流动性上去分析的,因为小盘股在海外的估值折价跟流动性不足有关,但本文想分析另一个不太常见的视角——新股上市。

2/4、新股为什么那么贵?

美股所有的大盘股都曾经是中小盘股,目前的微软、苹果、英伟达、亚马逊、Meta、谷歌这六家万亿市值的公司,微软、苹果、英伟达这三家上市后的十几年的时间,都只是十几、几十亿市值的小公司,都属于罗素2000的范围,而诞生于互联网泡沫时的亚马逊、Meta、谷歌,上市时也就在100-500亿。

这些公司的成长,主要是来源于业绩和规模的持续增长,这也是A股愿意给小市值公司高估值的常见原因,因为大牛股也是从它们中成长起来的,估值高一点也无妨。

但问题在于,美股过去几十年上市过几千支股票,也就跑出来这么几十个,成长是一个小概率事件,大部分最后还是小公司,发行上市的估值保护还是很重要的。

所以美股的小市值公司刚上市时,虽然都会对标一家大市值公司,但市场并没有因此就给个高估值,而是后面看,如果你开始体现出成长性,就可以一直保持这个正常估值,甚至给予高成长以估值溢价,但在成熟的市场,大部分情况下,小公司无法的像其对标的大公司,市场关注度变小,流动性缺失,渐渐给予小市值公司的估值折价。

为什么缺少流动性会导致折价呢?

原因于,美股是机构大资金主导,小公司的研究难度比大公司大,但可配置的资金却更小,总体上的性价比不高,关注度更低。关注的资金少了后,买卖盘相对少,一般买的没有卖的急,导致股价总是向下成交,时间长了就出现了估值折价。加上小市值公司出现风险后,卖出的难度更大,小盘股的估值折价也是对流动性不足的交易风险的补偿。

而这种小市值公司的估值折价,其实在新股上市时就已经出现了,除非是对标一些大公司的热门公司,否则都是要折价上市。

相对而言,A股的小市值公司的估值溢价,其实在IPO时就出现了。

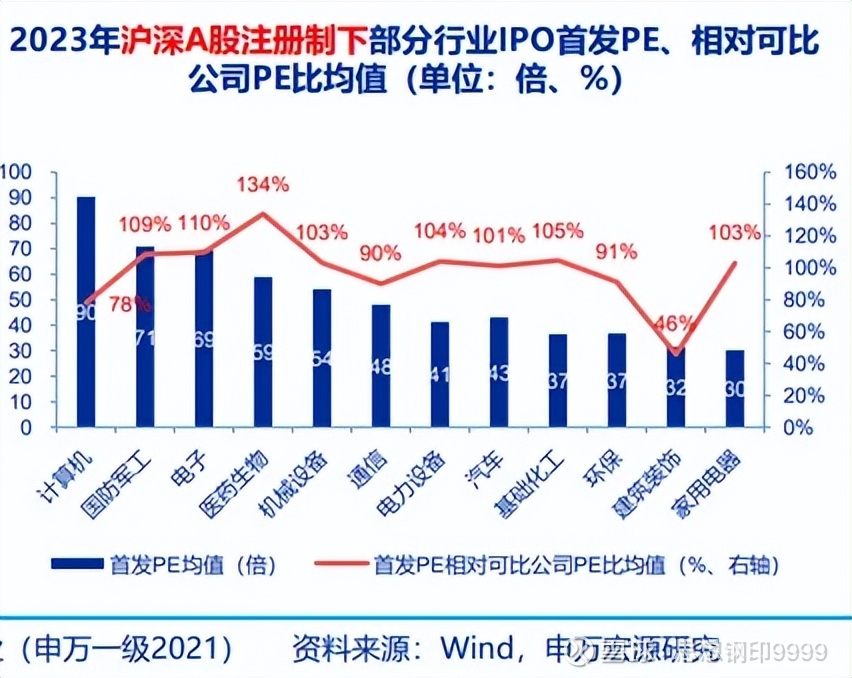

作为全球IPO最贵的市场,2023年首发PE平均53倍,主板34倍,创业板44倍,科创板82倍,而本周收盘上证指数、创业板指和科创50的估值分别为12.28、25.71、41.87。

不过,从折溢价看,价格跟可比公司溢价幅度在10%以内,有几个行业还是有折价的,也没有很不合理,毕竟现在IPO定价都是市场化询价出来的。

这个“折溢价幅度基本正常,但绝对估值很高”的真正的原因在于,新股发行的行业倾向非常明显,注册制下发行的新股共涉及23个行业,95%均属于战略新兴产业,集中在电子、机械设备和电力设备这三个行业,由于都是近两年的热门板块,首发估值达到了71、54和41倍。

从某种程度上说,A股的政策题材炒作从IPO环节就开始了。

当然,仅首发估值和倾向性来看,全球其实都一样,偏爱热门板块,但接下来,不正常的环节就开始了。

本来就没有折价的发行价,首日还要上涨45~140%,平均63%——大家应该还记得首日最高上涨37倍的盟固利吧?

所有的“可比公司”都曾经是上市新股,这些新股未来也会变成“可比公司”,这就意味着,这63%的涨幅,未来都会再跌回去。

实际情况可以看深次新股指数(399678)的走势,选择上市45天到一年之内的股票作为样本。

这个指数从发布到现在,9年跌了81%,同期指数下跌36%,期间只有2019年和2020年上涨。如果新股发行定价不变,相信再过几年,这个指数就会跌成零头,早晚会停止发布。

事实上,就我的经验,这个估值消化的过程到上市第二年仍然在进行。

新股上市后“跌跌不休”不只是因为发行价高,另一个原因是上市前的财务粉饰,造成上市后业绩大变脸,变成估值业绩双杀。

另外一个数据更能说明问题——抛开新上市的个股,只看老股涨跌幅。

2007年10月16日(上证收盘的历史最高点)之前上市且未退市的所有1370支股票,当天到上周五收盘,期间中位数涨跌幅为跌 -8.6%,而同期上证指数刚好下跌 -50%,就算是全A指数也下跌了-27%,其中原因很多,而新股上市后的超跌正是原因之一。

为了解决新股高估值上市后拖累指数导致“永远3000点”的问题,上交所于2020年7月修改指数编制规则,从上市11天就纳入指数,改成上市满一年后计入指数(除了总市值排名在沪市前10位的公司)。

可是,这个“永远3000点”的问题还是没有解决,因为这个规则并没有改变造成小票高估的原因,而这个原因还导致了A股的一系列问题。

我们还是要从微观的层面分析,“上市估值过高”和“小票估值溢价”,到底谁是鸡谁是蛋?

3/4、炒小炒新炒题材

关于A股新股高估值的问题,有很多阴谋论的解释,比如一二级市场串通、发行机构与上市公司串通,但稍微了解一点股行业务实际运作的人就会知道,不排除有一些这样的情况,但大面积的故意抬高发行价,在这样一个宏大的市场发行规模面前,是不可能做到的。

直接的原因很有简单,就算发行价高一点,到了上市当天,只要不是遇到大盘暴跌,总能涨个50%以上,这种情况下,只是溢价10%,已经是管理层拼命控制的结果了。

所以真正的问题是,上市当天的那些买盘,为什么放着性价比更高的可比公司不买,去买估值更高的新股呢?到底是被谁买了去呢?

我没有看到数据,不过,身处这个行业还是知道一点,由于新股上市当天的估值一般都明显偏贵,公募、险资、社保这些机构是不会买的,一部分买盘是散户,但散户的承接力度有限,占比相对正常股票偏多的是游资、大户和私募机构。

这些资金看中的是这些新股的题材和换手率。

A股每天换手率超过10%的公司,占比不超过5%,要么是次新股,要么是被暴炒的题材股,大部分中等市值的个股,游资买个1%就控制不住股价了。

而新股上市当天,大部分中签资金都会卖掉,换手率在50~70%之间,5天换手200~300%,大资金可以非常容易的买够和卖完。

游资当天拿到一定的筹码后,就可以制造股价弹性,创造更多曝光机会,从而吸引高风险偏好的散户买入,加上新股大部分都有符合政策导向的题材,游资就可以在此期间慢慢派发。

虽然这种方法常常会失败,收益也不会太高,但好在短平快,每次几个交易日平均赚几个点,一年下来的收益率也非常不错。

所以,大部分新股上市后前一月股价总是上蹿下跳,看起来有很多机会。

新股高价开盘,再熊途漫漫,本质上跟题材股炒作后一路回归,完全是一回事,只是少了前期收集筹码的过程,都是散户占比高造成的流动性现象。

再加上A股涨跌停板制度,不能一步跌到位。这种一波一波的趋势向下的下跌,属于“亏损均摊”,散户的特点是只看涨跌幅,不看基本面,看股价从15块跌到10元,买入抢反弹,如果失败,就是9元卖,而9元抢反弹失败的资金,又在8.5元卖出,人人均摊5~10%的亏损。

还有一个小盘股溢价,也是因为散户不像机构,对于大小盘股没有天生的购买限制。

我以前的公众号文章多次分析,散户流动性过剩是因为资本管制,无法参与其他海外股市,严格到就算你有海外账户,只要是内地身份证,连比特币ETF也买不了。

而资本管制不是证监会能解决的问题,那么,这“炒小炒新炒题材”三大现象是不是就成了A股的一个死结呢?

不过,无数先哲告诉我们一个道理:当你解决不了问题的时候,可以换一个思路——这个问题需要解决吗?

4/4、保卫韭菜

A股有一个段子,说“韭菜是国有资产,严禁私自收割”,以前当成玩笑,可这几年越品越觉得,这可能才是A股的真相。

第一个问题,流动性导致的新股定价高——不好吗?

指数上是不好看,那很简单,以前可以把新股进入指数的时间延长到一年,现在再延长到两年,不就解决了吗?

而股价高溢价发行是有实际好处的,导致A股的融资能力在任何时间都很强。现在IPO成了逆周期调节工具,你就要有调节的空间。

还有,未来地方政府要从“土地财政”转型“股权财政”,到处找资产装进上市公司,理直气壮地做大做强国有企业市值,再通过分红减持来充实地方财政,上市公司高估值就跟以前高价土地转让金一样宝贵。

第二个问题,流动性导致的题材炒作——不好吗?

以前证监会顶烦这个,认为暴涨必然带来暴跌,所以大部分政策规则都与防止炒作有关,这个监管思路地形成过程,可以看我之前写的《A股的监管思路是否会发生重大变化?》一文的论述。但今年发生在全球股市一片上涨中的暴跌,给监管层重新认识A股特色的机会。

以低空经济为例,光有各种地方政府发布一些政策,如果股市不把估值炒起来,IPO没有高估值,不能吸引一级市场资金投入,最后还不是白瞎了?

以前是各种规则防止炒作想保护韭菜,但结果发现,韭菜天生就是被收割的,不是游资,就是量化。以前一到风格和题材切换,做主观投资的游资同行就开始大骂量化收割散户——倒不是帮散户说话,而是觉得散户本来是自己收割的,凭什么要现在被这帮屁都不懂的量化资金收割?

如果韭菜天生就是被收割的,那不如让韭菜发挥其真正的作用,为什么要限制量化资金?因为韭菜被当成是宝贵的国有资产,不能让游资和量化随便收割。

第三问题有点麻烦,流动性溢价导致小盘股垃圾股估值过高——但又有什么关系呢?

垃圾股不会在自己脸上贴标签,垃圾横行本身就是“炒新炒小炒题材”三件套的必然代价。

以前搞“注册制”“市场化定价”“融券”“转融通”,甚至鼓励量化,都是意在与国际接轨,增加机构交易占比,但实践证明,A股机构最擅长的还是报团,而且个个是“卷王”,还不如靠“韭菜众多”的A股特色。

所以,在A股仍然是散户主导流动性的背景下,如果未来真的把小盘股的估值打下来,只有一种可能,那就是A股的流动性没有了,如果真是这样,那么大盘股也无法独善其身。无非是小盘股腰斩,大盘股打八折。

国九条之后一周的行情已经明确地预言了A股的未来,我个人感觉,除了“注册制”“量化基金”等一系列这几年搞出来的东西悄悄退场外,其他的,不管是炒小炒新炒题材,还是流动性溢价,什么都不会变。

A股的这套东西很像程序员说的“代码屎山”,能凑合着用就先凑合着用,改了半天,好处有限,问题是你根本不知道会冒出什么妖魔鬼怪来。

首发于“思想钢印(ID:sxgy9999)”微信公众号,讲述价值投资的理念和方法