(原标题:美国利率居高不下,背后是中美“再全球化豪赌”)

1/3、美国的利率到底高不高?

对全球投资者而言,这四年都是宏观大年,不管是股票、黄金、债券、数字加密货币还是商品,交易的核心都是利率:从2020年的利率要降到多少,到21年的什么时候加息,再到22年的加要到多少,再到23年的什么时候开始降息,直到现在的还TM降不降息了?

不过,大部分投资者都是人云亦云,并不知道,当我们在谈论利率时,我们谈论的到底是什么?

比如说,大家都在猜什么时候降息,不言而喻就是现在的利率很高,可你就这么肯定现在的利率很高吗?

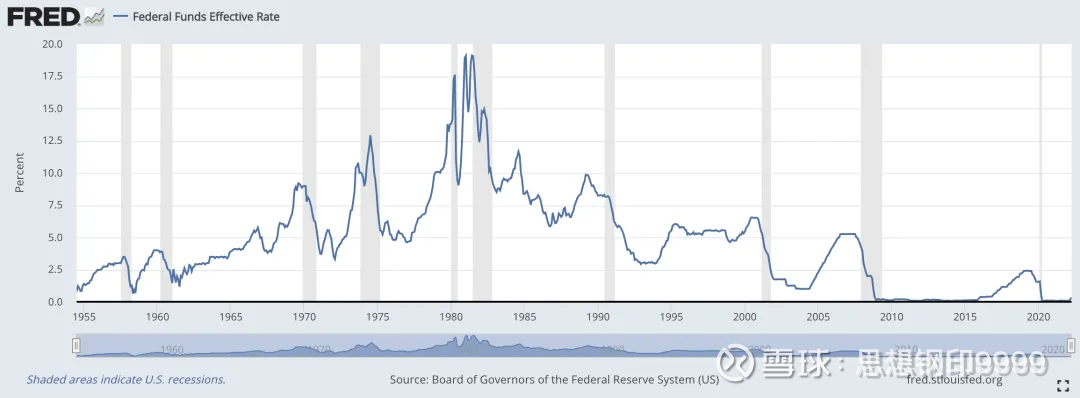

说现在的利率高,这是跟过去十几年比,2008年以后,联邦利率长期维持在1%以下,可再向前到2008年以前到1990′s,利率中枢就上升到4%左右了;可但如果放宽到上个世纪的70′s和80′s,5%的联储利率只是下限,上限高达18%。

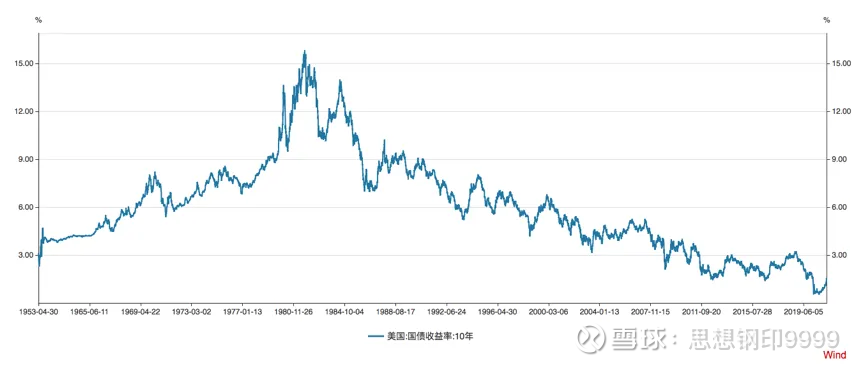

10年期美债收益率看得更清楚,在1950′s初,从最低点2%一路上升,最高点在1980′s初,接近16%,之后是一路下跌,70年形成一个完整的周期。

所以周期并不能给出高还是低的答案,站在小周期看,可能是高了,会降下来,但如果站在一个70年维度的大周期看,万一我们正站在类似上个世纪的1960′s那个高利率时代的开始呢?

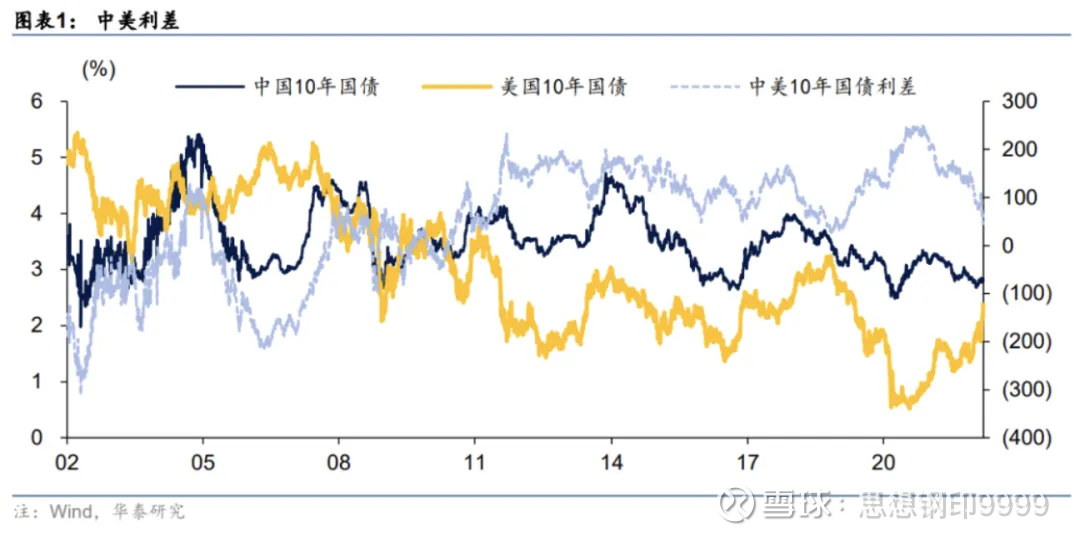

另一个让大家觉得美国利率太高的原因是中美利差,过去几十年,中国的利率几乎都是高于美国的,主要是因为大部分国家与美国的利率之间都要维持一个信用利率,如果长期低于美国,就会导致贬值。

可这个利差倒挂,是我们要解决的问题,并不是美国的问题,除非你不在乎贬值,比如日本。这就导致我国这两年央妈很忙,一边要降低利率刺激经济,一方面又要维持汇率。

所以不能用中美利差说明美国利率太高。

当然,还有更有道理的说法,美国经济承受不了这么高的利率——而这正是加息要达到的效果。

高通胀的原因在于居民端收入增长快,至于原因,之前是财政大规模补贴,但从今年开始,财政支出实际上已经开始紧缩,主要驱动力变成了工资的上升。加息的目的,就是要以经济衰退和失业率提升为代价,打压需求,解决高通胀的问题。

不过,“高增长+高利率+高利率”的宏观组合本身并不危险,这应该是我们更熟悉的剧本了,在2015年以前,我国代表真实利率供应关系的民间利率长期在20%以上。这么高的利率,也没有把经济弄垮,更重要的原因是中国经济和居民收入增长太快了,各种投资和消费对资金的需求量大,会自然推动利率的上升。

目前美国的房贷利率高达7%,房价还是一路上涨,像不像我们2015年以前的房地产市场?

所以利率高也高不过我们当年。

还有人认为,长期高利率的国债日后产生的利息,就会让美国财政破产。

这件事,有可能会发生,但也有可能不会发生,关键在于通胀和收入增速的对比,高通胀本身有利于债务人,5%的票面利率减去3%的通胀,实际利率只有2%——或者换一种更容易理解的说法,只要工资收入增速不低于利率,增加的税收就可以弥补增加的利息支出。

所以,真正危险的是滞胀,加息的目标一达到,通胀一降下来,就必须马上降息,才能让“收入、通胀和利率”这三者达到平衡。

这也是市场一直在预期降息的原因,但正是这一点让人疑惑,为什么通胀和收入增速没有明显下降的痕迹呢?是不是说利率还不够高?

2/3、利率倒挂还会持续多久?

在说利率之前,还要理解自己说的是哪一个利率。

总体上,可以分为短端利率和长端利率,前者是代表联邦基金利率,通常是银行间的隔夜拆借利率,所以是“短端”;后者是代表以10年期国债为代表的长期利率,所以是“长端”。

这个“联邦基金利率”,即我们平时说的美联储议息会议讨论的利率,是一个央行可以主动调节利率的工具,目前的政策目标调控区间维持在5.25%~5.5%之间,由于联邦基金利率不变,市场更喜欢观察受此利率影响最大的两年期美债利率,目前在5%左右。

但现在代表长端利率的10年期国债利率却只有4.5%左右,比2年期国债低0.5个百分点。

我们到银行存款时,都知道期限越长,利率越高,因为资金的成本就是时间,利率一般都是长端高于短端,其差称之为“期限差”,而像现在这种长端低于短端的,我们称之为“期限倒挂”,期限差为负。

以前有一种说法,美国一旦发生“期限倒挂”,接下来就会进入衰退,过去十几年的经验也验证了这一点。但这一次“期限倒挂”到现在已经快两年了,说实话,美国的经济是越来越好了。

在金融界,所有用归纳法总结出来的规律早晚都会被打脸,这是唯一不会被打脸的规律。

想要知道这个规律为什么会失效,我们首先要知道为什么会发生利率倒挂?这里有两种解释:

前面说过,短端利率的锚“联邦利率”是受美联储控制的利率,是一个人为的利率,而长期利率都是市场交易出来的,就算是大权在握的日本央行想要实行YCC,不是发一个红头文件,而是下场疯狂购买长期国债,才能把利率压到零。

既然是市场行为,说明很多人宁可买利率更低的长期国债,锁定未来10年的利率,其潜台词是——高利率无法持续,美国经济早晚会衰退,利率也早晚会降下来,如果此时买入,可以坐享未来降息的收益。

这就是第一种解释,衰退论。

这也是为什么一旦经济数据变差,美联储降息的预期变强,10年期国债利率的下降比2年期国债更明显。

相反,短期国债受美联储利率政策的影响更大,而且是公开的目标——美联储通过公开市场操作将利率维持在高位,谁敢作对呢?

短端利率是实实在在的利率,而长期利率是“实实在在的利率+对未来的预期”,国债期限越长,“对未来的预期”占比越高,变动弹性就越高。

“衰退论”是以往历次倒挂的通用解释,它能解释短期倒挂,但对持续两年的倒挂解释力有限,特别是在二次通胀越来越明显,美联储年内降息的预期越来越弱的情况下,仍然维持倒挂,就有点解释力不足了。

所以还有第二种解释。

3/3、再全球化下的利率倒挂

不考虑央行的主动调节的话,利率与经济状况成反比,经济越好,对资金的需求越高,利率也越高,经济越差,对资金的需求越少,利率也越低。

但美元有点特点,美元是全球的货币,它体现的经济状况,不仅仅是美国国内经济。

美国的企业债一般是短期的,受短端利率影响更大,而企业债与企业经营行为直接相关,对经济景气度更敏感,而且以美国本土企业或在美国业务较多的企业为主,所以短端利率更能体现美国国内经济状况。

而长债以国债为主,需求是全球的,大部分国家的外汇储备都是以美国长期国债为主,全球资产管理公司的投资品种中,长期国债占比也非常高,所以长端利率相比短端利率更能体现全球经济状况(只是相对而言)。

简单说,这一解释认为,利率倒挂是因为美国经济相比全球经济更强,或者说,加息对全球经济的伤害比美国更大。

但是这个解释可能会让我们不舒服,因为全球GDP第一是美国,第二就是中国,不就是在说,中国经济拖累了全球?可明明中国GDP增速还有5%,而美国只有2%,凭什么说是美国更强。

主要原因我以前的文章《日本经济到底行不行?日本股市涨出泡沫来了吗?》中有过分析,上面都是实际GDP,是减掉价格上涨因素后的量的增长,如果把价格因素还原进来,中国的名义GDP就降到3%,而美国就升到了5%。实际GDP适合判断国家的实力,但当你衡量对资金利率的影响时,还要看包括了价格因素的名义GDP的增长。

以往,美国、中国和全球经济通过“制造业全球化”连系在一起,中国和美国是共同的发动机,美国提供消费需求,中国提供制造业产能,美国的信用扩张提供美元把消费需求带到中国,中国央行就必须印人民币换美元,进行相应的货币扩张和信用扩张,支持制造业扩大产能。

大家都是同一个经济周期,谁先衰退谁先繁荣都是前后脚,自然利率倒挂只是短暂的。

但2018年以后,美国开启了“再全球化”,制造业供应链从中国再次向全球分散,这个过程叠加疫情对各国经济的割裂,导致了中美经济周期不同步,通胀与通缩并存,美国利率长时间倒挂等怪现象。

分析到这里,我们看到美国利率居高不下的时代大背景,中美围绕“再全球化”的博弈,这对双方而言,都是一场豪赌:

对美国而言,“制造业再全球化”背后是全球资本的重新分配,美国是最大受益者,其核心机制是资本回流造成的股市上涨和高就业率造成的居民收入的增长,但推升了国内的通胀,被迫加息。

对中国而言,“再全球化”造成了大量的产能过剩,经济通缩,资本撤离,地产危机,但还是凭借庞大的规模维持国民经济不至于崩溃,并且熬到了一季度对美出口的向上拐点。

现在的赌局已经到了最后阶段,双方仍在牌桌,而高利率的恶劣环境就是对双方最后的考验:

如果美国经济继续长时间经受高通胀高利率的考验,则再全球化的节奏加快,进入一个“不带中国经济的复苏”阶段,各种脱钩的动作不断加大,则“再全球化”无法逆转,美全胜,最终实现其战略意图,而其中一个后果是通胀长期维持在一定水平,利率也无法回到从前,进入类似1950′s开始的长期上行周期。

如果美国经济率先撑不住走向衰退,分两种情况:

一种是软着陆,通胀、收入和利率三者先后缓缓回落,中国经济的压力减轻,中美双赢,但“再全球化”的趋势无法改变。

另一种是美国经济硬着陆,经济先失速,美联储被降息,但因为通胀而力度不够,全球经济快速陷入衰退,则中美全球经济三输,但“再全球化”的趋势有可能被逆转,对中国只是短痛。

三个剧本,最终会走得哪一个呢?

首发于“思想钢印(ID:sxgy9999)”微信公众号,讲述价值投资的理念和方法