(原标题:港股红利集体暴涨,一文解读两大底层逻辑)

今天可以说是港股红利策略的历史里程碑,因为算是彻底出圈了,昨天傍晚传出的,监管正考虑减免港股红利税的消息,如期引爆市场,今天市场下跌,但所有港股红利相关的ETF几乎都是一柱擎天,全线霸榜,你打开同花顺的ETF涨幅排行榜,长下面这样。

表舅从上个月开始给大家提示港股红利的投资机会,算是没有打脸,如果你觉得对你的投资和销售有点帮助,今天开了打赏,可以帮忙打赏1块钱。

在《外资加仓中国》中,给大家介绍过这轮港股红利的逻辑,有提到,彼时证监会支持港股发展的5条措施,没有提到取消红利税,而这是下一发等待上膛的子弹,相当于一个明确的看涨期权。

但涨完之后,回过头来,大家还是一个问题:

能不能追?

答:如果你是中长期的配置思路,那没有问题。

对于港股红利而言,可以拆解为两个大的维度,一是红利本身的投资机会,二是港股红利的弹性。

我把两者的逻辑再给大家简单捋捋,不说大道理,只是一些朴素的观点,如果你是银行的理财经理,可以直接把以下内容转给你的目标客户,用以解释。

......

1、红利本身的投资机会。

第一,红利,也就是能够高分红的上市公司,而能够实现高分红的企业,往往是利润不错,且现金流比较好的,在当下比烂的世界里,没有什么比现金流更重要的经营指标,如果你家里恰巧是做工程的,你可以问下,手里一堆应收账款,而没有现金流,是一种怎样悲催的体验。

第二,低利率的环境,会持续凸显红利策略的性价比。

表舅年初开始一直提醒大家一条主线:

“2024年最大的机遇:持续不断下行的居民端无风险利率;2024年最大的风险:持续不断下行的居民端无风险利率,下的依然不够快”。

有用的道理,值得反复说,我给大家找几张图,看看这个逻辑的延续。

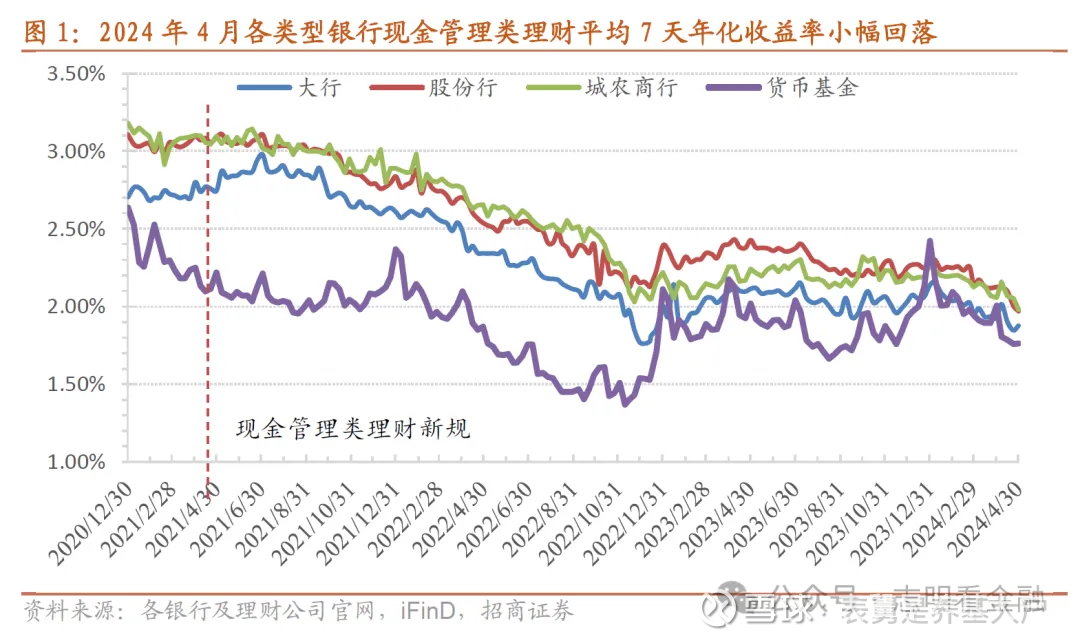

图1,下图,之前和大家说过,在我国,针对个人投资者的,真正的无风险利率,是银行的现金管理类理财,截至4月末,现金理财7日年化的中枢为1.94%,首次跌破2%,下行趋势仍在延续。

图2,下图,昨天上午,广东的5年地方债发行,利率2.2%,上线1分钟,秒光,为啥子,5年期定期存款利率是2%,很多银行半年期以上高收益的大额存单停发,5年期2.2%的地方债票息,对很多保守的大行客户来说,算是锁定高收益资产了。

图3,下图,不少银行,近期暂停智能通知存款业务,所谓智能通知存款,就是收益更高的活期存款,按你实际存放的期限,给你阶梯式的存款利率,又能随时提现,这是近两年,股份行、城商行吸收储蓄存款的利器,现在逐步压降了。

以上种种,都在说同一件事:

存款利率,现金理财代表的无风险利率,正在,且将持续下调,从股债性价比的角度看,这将持续凸显红利策略的性价比。

这话,不仅对机构客户有效,对个人投资者而言,同样适用。

这个资产比价模式,同样适用于房价,目前,很多一线城市的租售比在2%左右,也就是持有房产,一年的租金收入,大概是房价的2%,如果,后续房价进一步下跌,那么租售比,就将超过2%,比如到2.5%,而无风险利率,比如活期理财,跌到1.5%,那么,房价可能也就真的阶段性见底了。

2、港股红利的弹性。

结合本次传出的取消港股红利税的消息,我给大家举个直观的例子。

今年,南向资金净买入的前三名,是中国银行、中国移动、中海油,都是典型的港股高分红企业,我们以中海油为例,中海油港股今年的走势如下图,今年涨幅57%,今天差不多又创历史新高了。

如上图黄色框框显示,中海油的A股,相对港股,溢价了56%,明明是同一家上市公司,但是在香港上市的票,就是要比在A股上市的,便宜近60%,为什么?四个明面上的原因。

一是资金体量,能买A股的多,能买港股的少,很多人,到不了开港股通的门槛;

二是流动性,A股流动性好,港股流动性差,所以会产生流动性溢价;

三是交易费用,A股交易费用低,港股高,买卖贵,同样会造成价差;

四是红利税的影响,具体如下图,这是中金今天的报告整理的。

因为股价不同,所以同样的现金分红之下,两者的股息率是不同的。

中海油,港股股息率是6.76%,因为是红筹股(海外注册、香港上市的大陆企业),红利税高达28%,所以,客户投资的实际到手股息率是4.87%。

而中海油,A股的股息率是4.19%。

那么,这里就有三个趋势。

其一,即使红利税高达28%,但因为港股股价跌太多了,投资港股的扣税后股息率,4.87%,也还是比A股的4.19%高,如果有客户奔着更高的股息率去投资,那么本身港股就有折价修复的空间。

其二,如果后续红利税减免,那么就是重大利好,港股的股息率就太香了,就会发生今天的这种情况,加速上涨,加速修复。

其三,对A股的机构投资者,比如保险资管而言,本来就是不用交红利税的,本来就在持续配置,那么,当它发现第二个趋势,也就是有新增资金(原来需要交红利税的,个人投资者以及公募产品)进来的时候,就会进一步左侧增持。

以上,就是港股红利的弹性来源。

......

最后,给三个明确的想法。

第一,对个人投资者而言,在低利率时代,不管是A股红利,还是港股红利,都值得长期增配,A股红利的优势在胜率、在确定性,港股红利的优势在赔率、在弹性,没必要顾此失彼,最好是多投点,我建议大家可以分散投资不同的红利策略,没必要做太多研究,核心是红利策略在你持仓当中的比例得提高,吃到收益的贝塔就行了。

第二,对基金公司而言,如果港股红利是一轮确定性的机会,那么港股红利相关的产品多的基金公司,可以好好把握一下了,优势最大的,可能就是华夏了,统算下来,有5个相关的产品,国企的逻辑,下次专题介绍。

第三,还有一个明确的思路,之前,表舅就提过,港股红利相关的二级债基,是中短期内,确定性、上规模最强的策略之一,如果有存量可以做港股通的二级债基,可以改改策略,没有的话,可以考虑新发一个,相信不少机构的固收投资部门,会很有兴趣。

$恒生红利ETF(SZ159726)$ $港股央企红利ETF(SH513910)$ $港股国企ETF(SH513810)$