(原标题:腾讯靓丽一季报,投资必须找到喜好适配的企业)

本文语音版

昨天腾讯发布了2024年一季度财报。

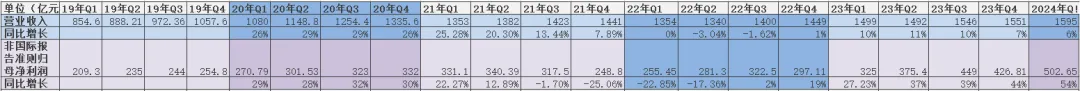

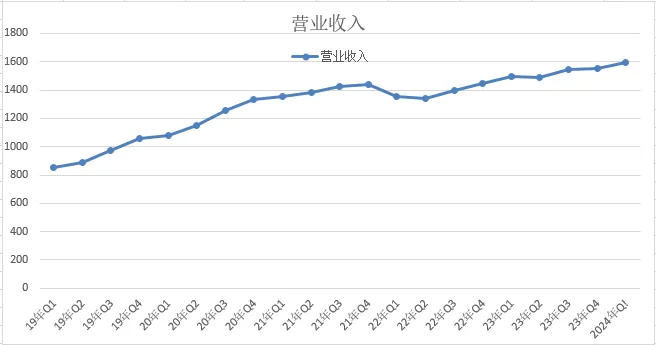

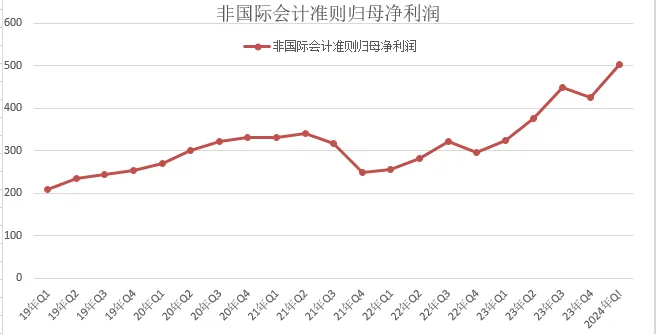

一季度收入1595亿,同比增长6%,非国际会计准则净利润502.65亿,同比增长54%。

这份业绩,净利润的增长要远远高于海内外各大券商的预测,算是比较超预期了。

那么腾讯的这份业绩到底如何,毛利率大幅增加因为什么,当前的腾讯还能不能买入,错过腾讯又该如何应对,今天我们就来聊聊,腾讯一季报。

下图是按季度统计了2019年一季度至今的21个季度的数据。

其实到了2023年中旬,腾讯的业绩就已经明显反转了,但是股市经常都是这样,情绪的转变往往要落后于现实,一个股民一旦给了一家企业不好的定义,则需要持续的正面消息,才能改变看法。

因为人的看法一旦形成,之后大脑更愿意做的就是维持这份看法,更新或者否定自己都是很难的事。

所以,你比别人先看到事实,这就是你在股市赚钱的原因。

基本用户数据:

微信用户 :13.59亿,环比增长1%

QQ用户:5.53亿,环比下降0.2%,同比下降7%

付费用户:2.6亿,环比增长7%,同比增长12%。

视频号总用户使用时长同比增长超80%。通过拓展商品品类和激励更多内容创作者参与直播带货, 加强了视频号直播带货生态。

小程序总用户使用时长同比增长超20%。其中,非游戏类小程序的日均使用次数同比实现双位数百分比增长,小游戏流水同比增长30%。

仅仅几年时间,不被看好的视频号和小程序,已经成为了腾讯的增长动力之一。

增值服务,2024年一季度收入同比下降0.9%至人民币786亿元。

其中国际市场:

游戏总流水同比增长34%,主要来自Supercell 的游戏(尤其是《荒野乱斗》 )人气回升以及《 PUBG MOBILE》 的用户和流水增长。

由于Supercell 的游戏收入递延周期较长流水还未完全体现,国际市场游戏收入同比增长3%至人民币136 亿元

国内游戏部分:

本土市场游戏总流水恢复同比增长增幅达3%,本土市场游戏收入同比下降 2%至人民币 345 亿元, 乃由于收入递延所致。

《王者荣耀》受去年春节期间高基数影响, 收入同比有所下降, 《 和平精英》最近商业化内容较弱而同比下降。

而去年新游《无畏契约》 《命运方舟》 的收入贡献以及《金铲铲之战》 的强劲增长,抵消了以上两个王牌游戏的收入下降。

国内游戏的亮点《 金铲铲之战》、《 穿越火线手游》 及《 暗区突围》 等多款本土市场游戏的流水于本季创下历史新高。

略微失望的地方是几个新游元梦之星、白荆回廊等表现都一般。

不过圆梦也不是完全没机会,派对游戏往往都有个用户培养期,因为派对游戏基本是熟人一起玩才好玩,所以要有个身边人慢慢接受的过程。比如蛋仔派对,2022年初发布,2023年11月才开始热度不断飙升。

哪怕是非派对游戏,基本也要有一个,根据反馈不断优化调整逐步走高的过程,比如上面提到的金铲铲2021年底上市的,今年流水还在创新高。

能不能逐步走出低谷主要看两个方面,一个看游戏本身的底蕴,另一方面要看公司对这个游戏的重视程度,目前看腾讯还是挺重视元梦之星。

但是难点是大部分同类玩家都已经被蛋仔吸引,放弃原有游戏的社交、皮肤等等换另外一个同类游戏的门槛就要高一些。

总的来说游戏业务国内想高速增长很难,能5%以上就是不错的成绩。

这个之前也聊过,现在出爆款游戏确实要难很多。玩家玩过的游戏种类太多了,且市场上不断积累的游戏也越来越多。

选择分散,喜好差异化加大,大家都喜欢一款游戏的概率就变小了。

当然也不用过度担心。

1、二季度有DNF手游以及《王者荣耀:星之破晓》这两个王牌,

5月21日,《地下城与勇士:起源》联名“李小龙”上线。5月24日,王者荣耀IP乱斗手游《星之破晓》上线。随后还有6月的类文明游戏《世界启元》,以及《塔瑞斯世界》。

这里面至少DNF手游是非常能打的,虽然从韩国的数据看DNF手游上线后必然会造成一些DNF端游的玩家流失,但总体来说对业绩提升还是挺大的。

2、储备足够,国内以及海外游戏版号恢复发放,腾讯又恢复到了两条腿走路的状态,除了自身游戏开发外,只要有好游戏,只要他来国内,不说都找腾讯代理吧,至少腾讯是可以拿到一些不错的。

腾讯游戏又恢复到了那个,只要地球上还有人对游戏有创意,我大概率能分一杯羹的状态。

对于游戏业务的未来我还是之前的两个看法,1、选择变多更有利于大厂、2、腾讯的王牌游戏很难被替代,确保了收入下限。

选择变多,口味多样化,这其实对小游戏厂商才是最大的伤害,对于小厂游戏储备有限,除非次次精品,不然一次断档可能就陷入危机。

而对于腾讯这样的龙头企业,可以同时研发、代理多款游戏,无非是以前靠一个游戏赚10元,现在靠10个游戏每个赚1元。

对于游戏业务我并不担心,期望的是未来能出现一两款爆款,给我们一些意外之喜。

另外聊个知识点,上面国际市场国内市场都提到了一点,流水增长,但是因为递延周期较长,当期收入反而是下降的。

这个怎么理解呢?

大致白话说一下游戏递延收入的原因。

简单来说,你充值的时候公司已经收到这笔钱了,但还不能算作公司的收入,只能计入预付款,随着不同游戏的不同政策,逐步体现在未来几个月甚至更久的收入中。

而不同的游戏模式,造成的递延也不一样,比如时间付费的游戏,你虽然今天充了30元点卡,但是你上线很不频繁,可能3月才用完。

所以当月的流水增加了,但是却不能马上全部确认收入,递延收入就产生了。

道具类的也是各种各样,比如即时性道具,你用了就确认收入,也有使用周期的道具,按周期进度来分期算,当然也有永久道具,他们的确认方法都不一样。

而且游戏厂商也会搞很多小花招,比如道具确认的时间长,我可以改成用钥匙抽奖,你消耗了钥匙,这笔服务就完结了。或者说你买个称号使用周期一天,但我送你个免费的道具,实际上玩家想要的是送的那个免费道具。

这个没必要细究,我们知道逻辑即可,规则游戏公司比我们搞的透彻,肯定不会让自己吃亏。

总之流水增加了,虽然不能体现在当期,但是会逐步释放到之后的业绩,没必要担心。

一季度收入同比增长26%至人民币265 亿元。

增长主要来自微信视频号、 小程序、 公众号及搜一搜的拉动。

除汽车行业外的所有主要行业的广告开支均有所增长, 其中游戏、 互联网服务及消费品行业的广告开支显著增长。

这个已经聊了很多次,视频号,小程序,对于腾讯来说已经成功了。

但其实我看了看网上的言论,很多不看财报的人依然没意识到这点。

这也正常,因为下跌——讨厌腾讯——因为讨厌,没兴趣观察,——因此依然固执的以为腾讯还是以前的腾讯,但实际上,小程序,视频号,已经成了腾讯持续的增长点。

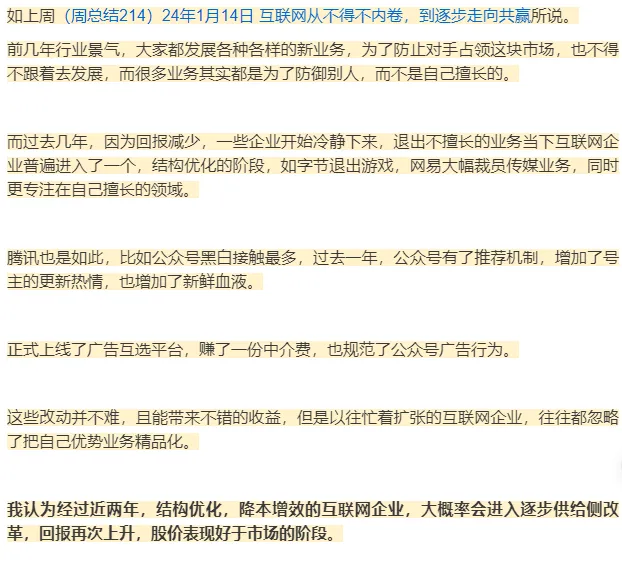

这里面大家可能会疑惑公众号这个老业务为什么突然拉动了增长,这个在之前聊过,原文截图如下:

视频号、小程序,基本进入了一个内容越多,越吸引人,越吸引人创作者收益越高,越积极创作,内容越多的良性循环状态。

这还是在当下经济并不好,广告市场压力较大的前提下,我认为腾讯以视频号,小程序带来增长还只是个开始。

金融科技及企业服务业务24年一季度收入同比增长 7% 至人民币523 亿元。

金融科技服务收入增长降速, 主要由于线下消费支出增长放缓及提现收入减少, 而理财服务收入增长强劲。

企业服务业务收入实现十几个点的同比增长率, 主要来自云服务收入及视频号商家技术服务费增长。

截止2024年一季度, 腾讯投资于上市公司( 不包括附属公司) 的公允价值为人民币 5,224 亿元, 非上市投资的账面价值为人民币 3,288 亿元

和去年四季度没太大变化,在防止无序扩张后,腾讯的投资尤其在国内是比较谨慎的。转而的是开始注重股东回报,回购,分红

大家可能比较担心股价上涨后,腾讯还会不会如期回购,这个昨天的业绩说明会中也有人问了相应的问题,

问:在上个季度承诺(今年)至少进行一千亿(港元)的回购,考虑到的股价自上个季度开始出现了不错的上涨。我们应该如何控制公司回购的节奏?更多地是视股价情况而定,还是我们应该考虑其他方面的因素?

刘炽平答:关于回购的问题,正如我们上次所宣布的,公司承诺回购至少1000亿港元的股票。此后,回购一直在相当稳定地进行。

目前来看,我认为回购并不取决于股价,确实如你所言,股价已经上涨了不少,在我们宣布回购计划之后可以说出现了相当惊人的上涨。

但考虑到我们利润的大幅增长,考虑到投资组合价值的持续增加,也考虑到公司非常优质的长期发展前景,我们觉得目前的股价仍然非常具有吸引力,这就是为什么我们还会继续推进股票回购。

短期内腾讯大概率还是会保持稳定的回购的。

总的看下来腾讯这份财报我个人是非常满意的。

看到这里很多人肯定有个疑问,为什么营业收入只增长了6%的腾讯,净利润却增长了50%。

这主要来自毛利率大幅提升。

2024年第一季毛利同比增长23%,毛利率由去年同期的45%提升至53%。

除了这些年的持续降本增效外,最主要的原因是。

去年下半年开始, 收入增长主要是一些高毛利的业务带来的,包括微信视频号及搜一搜广告收入、小游戏平台服务费、 理财服务收入及视频号商家技术服务费。

其中网络广告业务二零二四年第一季的毛利同比增长66%, 毛利率由去年同期的42%提升至 55%

这个之前黑白聊过,视频号,小程序这些运营成本是相对固定的,所以当他们开始商业化有广告收入,随着广告增多,毛利率就会有较大的提升空间。

这一点和分众有点类似,分众的运营成本中70%是媒体点位租赁成本,也就是说这几十亿花出去,无论接5个广告,10个广告还是50个广告,这方面的成本是不会大幅增加的,那自然接的越多毛利越高。

腾讯广告同理,短视频没有广告收入的时候,他也需要大量的服务器,工作人员,安全部门,审核部门、开发部门等等。这些成本有没有广告都要固定支出。

而随着视频号的广告收入不断提升,这些成本并不会同比例增长,随着商业化越来越成功,自然毛利率就会增高。

同时,金融科技及企业服务业务2024年一季度毛利增长液比较多,同比增长 42%,毛利率由去年同期的34%提升至 46%。

这分部毛利增长来自高毛利率的理财服务及视频号商家技术服务费的贡献增长, 企业微信与其他企业服务业务的商业化增加, 以及云业务的成本效益提高。

对于腾讯写过了太多的文章,

《网页链接{(周总结215)24年1月21日 股市当下的最优选}》

我说:

3月21日腾讯2023年年报分析文章,《腾讯,逻辑通顺,股价不涨,还值得等待吗?》我说:

当时27600亿市值的腾讯,截止本周二已经36000亿市值。

3月初的时候很多人对腾讯还很悲观,当天腾讯股价270港元,我写了《自嗨》,这篇文章也是因为后台很多朋友说自己焦虑我写的,文中我说:

隔天我又写了(周总结221)24年3月10日丨我依然认为恒生互联是机会丨

在投资中,有时候你可能多保持了一个周的耐心,结果就不一样。

最后简单聊下当前腾讯的估值:

36000亿港币市值的腾讯贵不贵呢,用写分众年报的题目《投资要学会赚简单的那一段》。

彼得林奇所说:如果你没办法在一两分钟内跟一个10岁小孩说清楚你买那只股票的理由,你就不应该买它。

这可能有点太夸张,但有一点是肯定的,真正的便宜不用精打细算,我简单的口算一下。

去年腾讯非国际会计准则全年1576.88亿人民币,同比增长36%。

今年一季度增长了54%,二三四季度游戏业务本身的流水释放,加上DNF手游等上线,大概率游戏业务也能恢复一些,加上本就成长不错的广告业务,后几个季度业绩大概率不会太差。

我们对游戏大概率的好转视而不见,然后保守且悲观的把一季度的增速打个对折,按全年25%左右的增速预估。

今年的非国际会计准则下净利润1900亿人民币应该没什么问题,转换成港币,按当前的市值算是18PE,就算市场情绪不转变这个估值至少也能长期赚分红和业绩增长的钱。

腾讯还有8000亿的投资,在当下大多资产非常低估的情况下,我们再给他打个5折,也值4000亿。

我认为依然是非常低估的状态。

恭喜耐心持有的朋友,基本上进入了一个,股价有反馈,业绩有印证的舒服状态。

除此之外最近我也收到不少类似的提问,比如还能不能买,比如因为回购静默期担心回调卖了,现在很纠结,下一节我们来聊聊这些问题。

随着昨天腾讯不错的业绩发布,后台又有了老生常谈的提问——当下的腾讯还能买吗?

虽然当前的腾讯依然不贵,但我的建议是,除非真的是想法改变,否则也没必要执念钱一定要从腾讯上赚。

一定要警惕自己只是处于我看过,没有买,不甘心的情绪去交易。

对于腾讯的业绩,哪怕是只看滞后的财报,2023年中旬也已经比较明显的反转了。

而作为重仓腾讯的黑白,几乎每周或多或少都在聊腾讯。大大小小写了几十篇文章,哪怕是最近的2023年腾讯财报分析文章《腾讯,逻辑通顺,股价不涨,还值得等待吗?》当天3月21日的腾讯也还不到300港元

财报、季报、平时的各种文章,腾讯应该算是我聊过最多的企业。

并且我每次交易都是当天公布,最低250港元左右也在买腾讯。

我自认为是情绪比较稳定的人,所以每个腾讯恐慌的低谷,我都是疯狂写文。

如果以上举动当时都没说服一个人看好腾讯,现在想买,突然看懂的概率,微乎其微。

大概率不是看懂了,而是为了弥补我知道,但没买,却涨了的遗憾。

自己不真心认可的企业,为了弥补遗憾或者担心错过而买,稍有调整,不信任的那个念头就会马上回来,加上已经涨了不少,会比当初的恐惧感更强。自然很难拿的住。

指望腾讯毫不调整的一路走下去,概率微乎其微,最后这笔交易大概率很难成功。

除了没买的怕错过,更遗憾的是有些朋友,本身是持有不少腾讯的,为了规避波动卖出却错过了上涨。

最近类似的留言很多,因为回购静默期,认为腾讯股价会下跌,因此卖出了腾讯,想等更低的价格买回来,结果腾讯一路上涨。

其中很有印象的一条:

过去3年那么难都熬过来了,坚持只买不卖,最后为了规避静默期期间的波动,却完美错过上涨。买回来不甘心,不买回来怕错过。

成本会不会影响心态,大师说不应该,但普通人大概率会。

投资是个很奇怪的领域,纵观历史,哪怕再伟大的人也不可能时刻理性。

但在股市每个人都标榜自己绝对理性。

要么是历史错了,要么是我们高估了自己,我认为是后者。

在我看来自欺欺人,反而不如能清醒认识到自己是普通人。

320卖,明天一开盘可能要390才能买回来,说毫无波澜大概率不可能。

以上两种其实我认为核心都是并不是真心认可腾讯的价值,错过,腾讯有大量300以下的机会买,真看好不可能错过。

为了规避波动呢,规避回调本质是猜,如果内心真的认为腾讯是极好的机会,大概率不会用你真觉得宝贵的东西去猜。

说到底是没那么信任,真的信任不会涨了突然就打通任督二脉看懂了,真的理解他的价值,也舍不得冒着巨大的风险,去规避5%,10%的波动。

当然也不必太焦虑,这是正常的现象。

人的喜好肯定是有差别的,性格、认知、思维都会影响投资人喜欢不同的企业。

有些时候好友也会分享给我一些他看好的企业,逻辑非常通顺,但是我看起来就是觉得不那么踏实,那他就不适合我,这没什么好遗憾的。

如果这家企业和你的喜好不适配,你就不会真的放心,便宜的时候印证了自己的不放心不敢买,稍微涨一点,又总想规避短期波动。

不是自己真认可的企业,往往带来信心的只有股价,最后就是最便宜的时候没涨不看好,看好往往是因为上涨,越涨看法越坚定,最高估的时候重仓站岗。

这是正常的现象,不必太着急,我们要做的是找到那些和自己喜好适配,自己真的相信的企业。

因为一笔投资要获得不错的收益,走的路必然充满荆棘,你不是真的信,对这家企业有信仰,是不可能从他身上赚到大钱的。

回顾一下自己或别人真赚大钱的交易,别说太多,涨幅超过50%,他必然也伴随着看空调整等等。

什么是自己真认可的企业,他暴跌,你不焦虑,甚至有钱你还想买点。你更不会因为担心他短期波动,就想着规避卖出,因为你真正认可他的价值,你是舍不得这么做的。

没必要为错过焦虑,等待是一种能力,等待自己发现风格适配的那家企业。

巴菲特说,我们只在遇到让我们喜欢的投球时才挥棒。

我不觉得你应该对每个投球都挥棒,或者因为错失了前两次投球就在第三次时着急挥棒。

是的你自己真喜欢这很重要,而不是单纯因为我知道,上涨了,怕踏空,一个人因为三五天的走势好,决定买入一家企业,必然也会因为一段调整选择放弃,来来回回很难赚到大钱。

彼得林奇说过:如果不理解自己所投资的,就肯定会赔钱。这就是投资最重要的原则。

赚到大钱的前提,一定是你找到了发自内心认可的企业,而这份认可,源自你充分了解,并且这家企业赚钱的模式和你的喜好适配。

要找到三五家,下跌你不恐慌,上涨你不怕回调的企业,才有可能赚大钱。

今天就聊这么多,如果觉得本文不错,那就点个赞或者“在看”吧。谢谢。

@今日话题 $腾讯控股(00700)$ $腾讯控股ADR(TCEHY)$