(原标题:如何应对投资不确定性?千亿资管人给出两条建议!)

詹宁斯管理150亿美元的家族信托基金,他最近出了一本有关投资心理学的书《the uncertainty solution》,我这周见缝插针地看完了,将书中最重要的内容提炼出来,分享给大家。

如果你在 1968 年拿出 100 美元投资于追踪前 1000 只股票的指数基金,到 2011 年底你将获得约 4,800 美元——回报率高达 9.65%。如果操盘手是猴子呢?

“50%的猴子创造了8,700 美元的最终财富值;25% 的猴子创造了 9,100 美元;10% 的猴子最终财富价值超过 9,500 美元。

结果是随机性生成的猴子投资组合几乎都跑赢了市场;而90%的主动型基金经理却被市场击溃!为什么?

因为,股市(人类)存在根本性缺陷!

~股市不存在因果关系,但是我们总认为自己识别出了“因果关系”

~我们讨厌不确定性,因此,爱寻求专家对未来的预测(尽管股市预测通常是错误的)

~我们有根深蒂固的偏见,例如损失厌恶和事后偏见

~我们总是被听起来很棒的投资故事吸引而忽视了风险收益比

~我们总是基于恐惧和贪婪做出情绪化的投资决策

先锋集团创始人约翰·博格尔:“金融机构的兼容方式就像逆向奥卡姆剃刀。他们有很大的动机去青睐复杂而昂贵的东西,而不是简单而便宜的东西,这与大多数投资者需要和应该想要的完全相反。

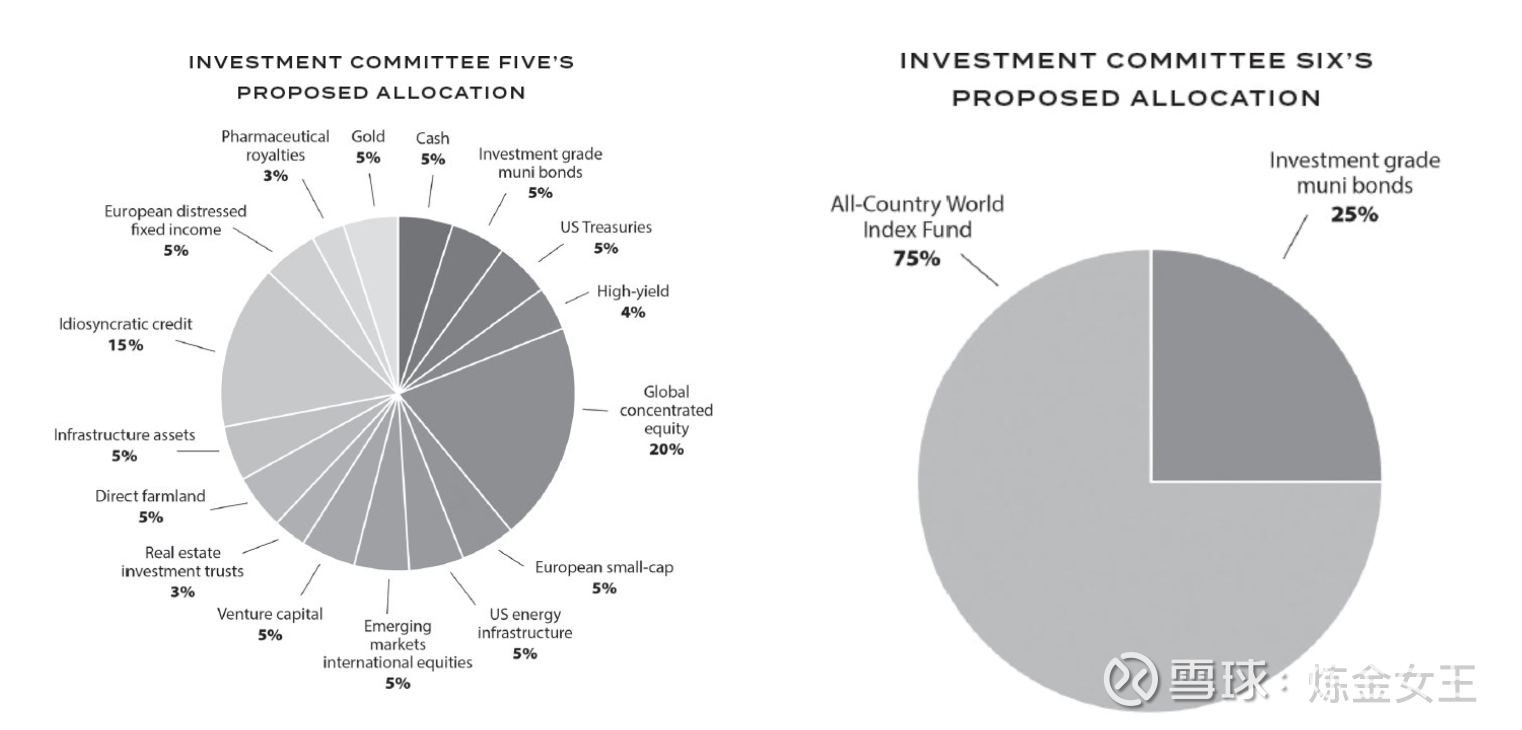

构建股票、债券、现金、实物资产、私募股权和风险投资等不同类型的投资组合。简单投资组合的资产配置可能是5%现金、20%政府债券、50%美国股票和25%国际股票。

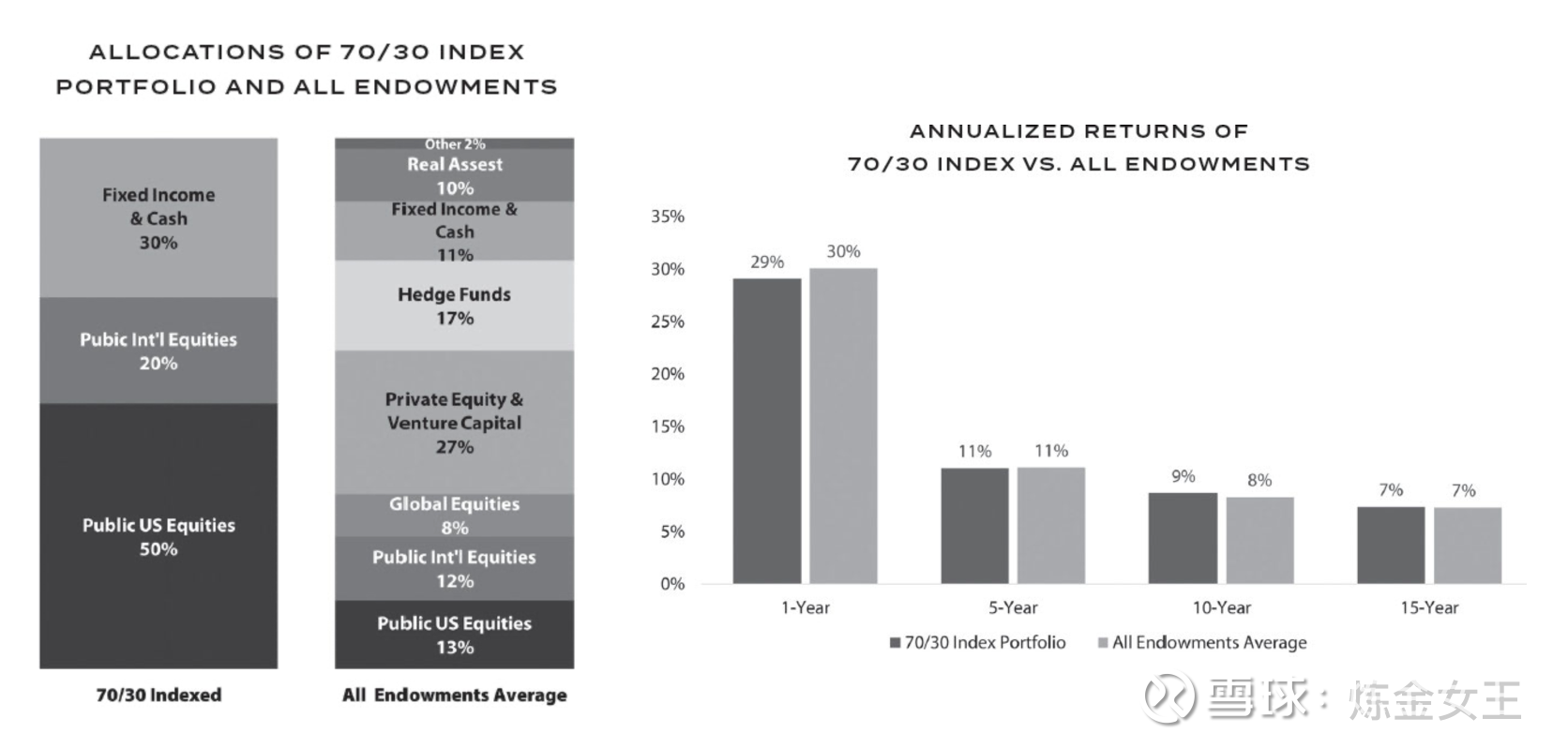

耶鲁捐赠基金是业界翘楚,史文森带领团队辛苦了半天,最终的年化收益率和标普500差不多。

下图对比了股债平衡(30%固收+70%股票)和捐赠基金配置模型(更多元化),历经了15年之后,两者收益率基本持平,但实操角度来看,股债平衡更甚一筹,因为好操作,好执行,而且交易费用也更便宜。

具体实践时,可以选择布朗组合,也可以选择格雷厄姆的股债平衡,我个人更倾向后者。

简单胜过复杂,只有在有充分理由的情况下才增加复杂性。复杂性会使得良好行为变得更加困难,并产生更多费用和消耗更多精力,而且是吃力不讨好!

这里补充一个点,对于普通人来说购买指数基金是最优解,但是看了上述猴子的例子,其实有更好的策略:

“成功的策略是将指数基金的核心持仓与主动型基金经理或因子加权投资组合相结合。从行为角度来看,这种混合方法(指数基金提供市场回报,其他投资提供潜在的优异表现)更易坚持。”

简而言之,3P组合、高股息、roe-pb,各种非市值加权指数,长期来看都能跑赢纯大盘指数,只要你足够坚定,不乱漂移。

虽然有多种再平衡策略,但最常见的是当不同资产类别的价值偏离策略配置超过一定金额时进行再平衡。例如,再平衡策略可能会要求,如果美国股票跌至总投资组合的45%,则买入;如果上涨超过55%,则卖出。然后定期重新平衡投资组合,使美国股票保持在50%的水平。

关于如何平衡,如何配比,具体详见:邓普顿耶鲁计划在各国股市(中、美、日、德)的应用研究!

管理千亿美元的基金经理们,都遵循一个纪律,即,他们的预设分配决定了他们的买卖。例如,如果他们的策略要求投资组合中美国股票的比例为30%,并且由于业绩强劲,配置比例上升至35%,那么他们将出售部分股票,使比例回落至30%,用这些资金购买表现不佳的其他投资。这些投资组合的调整是基于数学,而不是时间,也不是预测。

有趣的是,他们曾经都不遵守纪律,各种自以为是的骚操作,但由于结果令人失望而痛改前非,转而坚持遵循纪律了!这些养老金和捐赠基金都有大量专业人士研究市场,除此之外,他们中的许多人还聘请了成熟的投资咨询公司。他们各自与全球投资公司建立了关系,为他们提供数据、新闻和市场观点。即使拥有所有这些资源,他们发现尝试把握市场时机只是徒劳,更何况我们这些普通人呢?

不要试图猜测经济或股票市场将如何发展,而要抵制伴随繁荣而来的贪婪或非理性热情,以及伴随萧条而来的恐慌。保持冷静,继续前进,避免修改你的投资组合的冲动。

从投资的角度来看,这并不性感。尝试挑选你认为会成为大赢家的股票、行业、趋势和投资经理会更有趣,但正如千亿资管人所说的那样,精致和性感并不一定会获胜。要成为一名成功的投资者,无聊和不性感通常是必经之路。

1、选择不动而不是动。不要修改你的投资组合,不要试图把握市场时机。当恐惧或贪婪让你想要改变现状时,深呼吸。如果你是男性,请告诉自己要像女性一样投资;如果你是女性,请尝试像死人一样投资。

2、不要总是看你的投资组合。当市场上涨时,对滞后投资的沮丧可能会导致你高买。当市场下跌时,看到你的损失(记住,这些损失只是纸面上的)会带来压力,导致你进行修修补补。千万别这样!

3、着眼长远。当市场下跌时,提醒自己今天、下周、下个月甚至明年都不需要套现,所以不要关注那些时期。短期来看,市场可能会下跌;从长远来看,历史告诉我们,市场将会上涨。自1871年以来,股票市场在20年期间100%的时间内实现正回报,在10年期间89%的时间内实现正回报,但是,在较短的时间范围内,股市的一致性要差得多,63%的情况下会出现季度正回报,仅52%的情况日回报率为正。

4、不要线性思维,不要事后诸葛亮。具体详见:4块的万科没补仓,对还是错?

@大股市小书虫 @ericwarn丁宁 @鱼香基丝 @流浪行星 @LoveKonan