(原标题:管理层极具争议的股票,为何无法实现完整的价值回归?——看看格力电器和美的集团,或许就会找到答案!)

2023年年报过后,一个问题摆在了我们面前。格力电器的利润增速更快、ROE更高,但在估值方面,无论是PE还是PB,却全面落后于同行业的美的集团。实际上,这种现象并非第一次发生。究竟为何?很多人归因于管理层极具争议!!!

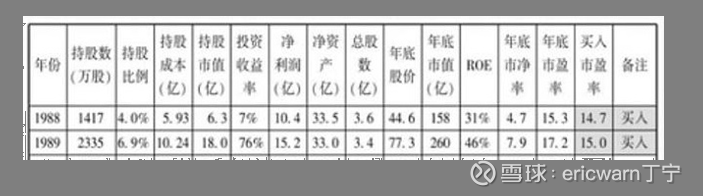

首先要说的是,为了学习巴菲特,笔者发明了一个叫作“市赚率”的估值指标。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特两次建仓可口可乐。1988年的市赚率估值是0.474PR,1989年的市赚率估值是0.326PR。两年平均下来,刚好就是0.4PR。从那时起,用“40美分买入1美元”就成了巴菲特的口头禅。考虑到巴菲特90%以上的投资案例均符合市赚率低估买入标准,所以市赚率很可能就是巴菲特的投资秘密。巴菲特4折5折6折买股,笔者也照猫画虎4折5折6折买股。

格力电器的市赚率=TTM PE/TTM ROE=7.84/26.32=0.30PR,本周收盘相当于3折。

美的电器的市赚率=TTM PE/TTM ROE=13.40/22.14=0.61PR,本周收盘相当于6折。

海尔智家的市赚率=TTM PE/TTM ROE=16.31/17.21=0.95PR,本周收盘相当于9折。

格力电器管理层极具争议,最典型的一个例子那句知名的“5年不分红”。最近的例子,则是股东回报计划。最开始的公告承诺,是50%分红比例。后来的公告承诺,则更改为每股2元或50%分红。受此影响,2022年和2023年的分红比率就真的降到了45%。

不过话又说回来,极具争议的管理层,真的会影响股价吗?这个观点既无法证实也无法证伪。回顾三大家电股的市赚率走势,格力几乎是永远最低估,海尔几乎是永远最高估的。这种现象在很多年以前便存在了,所以仅仅借用管理层极具争议并没有太大的说服力。

好在投资这件事并不是非黑即白,而且追求概率学。所以说,笔者就以美的集团作为行业标杆,从而观察整个家电板块的估值情况。

实际上,笔者发明市赚率之后,就发现这一公式在国内水土不服。除了估值贵州茅台比较准确之外,估值其他价值股并不准确。以美的集团为例,即便是牛市,市赚率估值也只能涨到0.8PR多点,根本就涨不到1.0PR。招行银行则更是如此,最高的市赚率只能上涨到0.6PR多点,距离1.0PR的合理估值则更是遥不可及。

为什么呢?因为招商银行被市场先生称之为“赚假钱”的公司,多年平均股利支付率只有30%。反观美的集团,则是“半真半假”的公司,多年平均股利支付率只有40%。只有贵州茅台才是“赚真钱”的公司,多年平均股利支付率高达50%。

有鉴于此,笔者又以贵州茅台为标杆,加入了N这个修正系数(PR=N*PE/ROE)。股利支付率≥50%的企业,修正系数为1.0(50%除50%);股利支付率≤25%的企业,修正系数为2.0(50%除以25%);50%>股利支付率>25%的企业,例如40%的企业,修正系数为1.25(50%除以40%)。修正市赚率最大的目的,就是解决茅台与银行的估值差问题,顺带也解决了美的集团的估值问题。

2018年年初和2021年年初,两个小牛市的顶峰,美的集团的修正市赚率均达到了1.0PR以上,给出了非常明确的卖出信号。反观2016年年初、2018年年底、2020年年初、2023年年底这几个熊市谷底,美的集团的修正市赚率则普遍跌到了4折5折6折,同样给出了非常明确的买入信号。所以说,把美的作为行业标杆,标杆高估时一并卖出家电三强,标杆低估时一并买入家电三强,应该说是最近10年非常有效的投资策略。

格力电器修正市赚率=TTM PE/TTM ROE=1.1*7.84/26.32=0.33PR,现价相当于3.3折。

美的电器修正市赚率=TTM PE/TTM ROE=1.0*13.40/22.14=0.61PR,现价相当于6折。

海尔智家修正市赚率=TTM PE/TTM ROE=1.1*16.31/17.21=1.04PR,现价相当于正价。

去年12月,格力电器发布了增持格力钛的公告,直接导致了其股价在次日暴跌了7%。受此影响,格力电器急急忙忙的发布了2023年业绩预告。触类旁通,我在当时成功抄底了美的集团,至今也算是获利颇丰。

看到这里,很多读者都会问,格力这么高的赔率难道不心动吗?肯定心动的!所以格力分红重回50%,或许我会开始买入。目前的45%分红与期望的50%分红只差5个百分点,难道就这样教条吗?个人认为,这就是管理层的态度问题。一旦重回之前承诺的50%分红,便彰显了管理层对中小股东的重视。

文章的最后要说的是,市赚率绝非万能,但却非常适用于ROE及分红稳定的价值股。估值周期股和困境反转股(网页链接),则有可能做到还算模糊的正确(网页链接),我的雪球专栏里就有相关文章。估值成长股,则很难做到,推荐使用PEG。

$格力电器(SZ000651)$ $美的集团(SZ000333)$ $海尔智家(SH600690)$

@今日话题 @闭嘴吧超超 @博士王神经 @陆冲河 @曹国公李景隆 @周期及其趋势