(原标题:很严重, 大家做好准备吧。。。)

先说下哈,今天上涨主要是市场自发。

国家队日常在几个超大型ETF里做托举任务,因此买入量还是很好算的。

我分析了下数据:国家队今日买入量在40亿左右,而前两天均达到了百亿的手笔。今年最低点,2月5日那天更是达到了恐怖的400~500亿。

再结合全A6000多亿的成交额,当下市场的总体情况就是:

量化彻底熄火,只能隔岸观火;

市场有反弹需求,独自奋勇杀敌;

国家队微微托举,憋大招ing...

以上是资金面。最核心的还是A股企业的基本面。

1 A股估值真的低吗?

现在市场上有两种截然相反的声音。

一种说法是A股估值很低;还有一种说法是A股估值并不低,中位数PE还有好几十倍。所以真相到底如何?

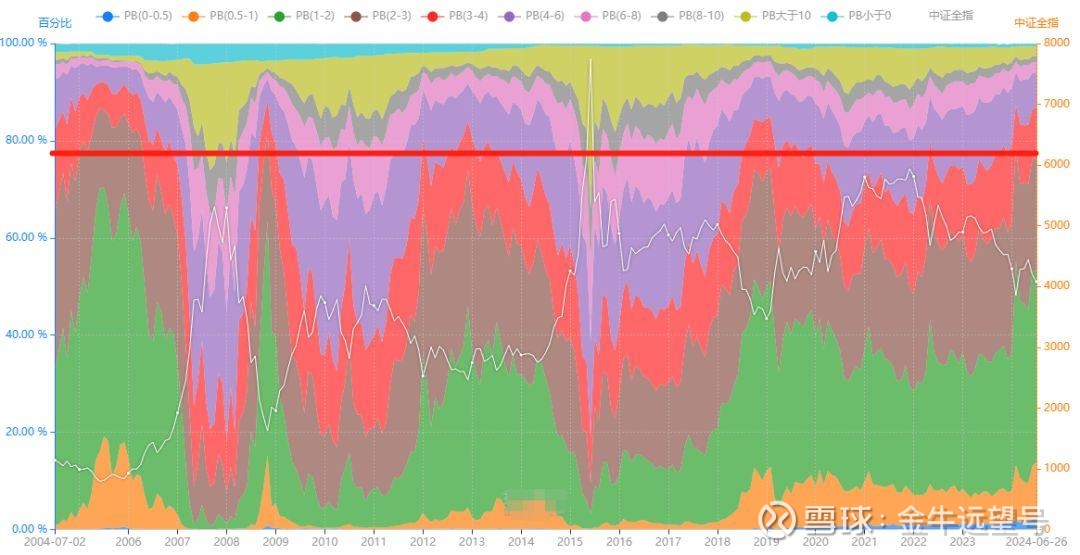

下图是过去20年,A股公司的市净率PB分布。不同颜色代表不同的PB区间。比如黄色代表0.5~1倍PB的公司,绿色代表1~2倍PB的公司,褐色代表2~3倍PB的公司。以此类推。

大家可以慢慢看图,我就直接说结论了。

A股里低于1倍PB的公司,占比为14%,比历史上绝大部分时候都要多。历史均值在5%左右。

低于3倍PB的公司,占比更是高达75%,也比历史上大部分时候多。因为历史均值在60%左右,像2021年牛市占比不到50%,2015年牛市占比更是不到20%。

而美股低于3倍PB的公司占比为54%,也要少于A股。

总之,A股现在的整体估值分布非常低,无论是跟美股比,还是跟A股比。这是非常明确的。

2 A股三分之一的公司接近亏损或已经亏损!

之所以会有另外一种声音,是因为部分人看的是另外一个估值指标:市盈率PE。

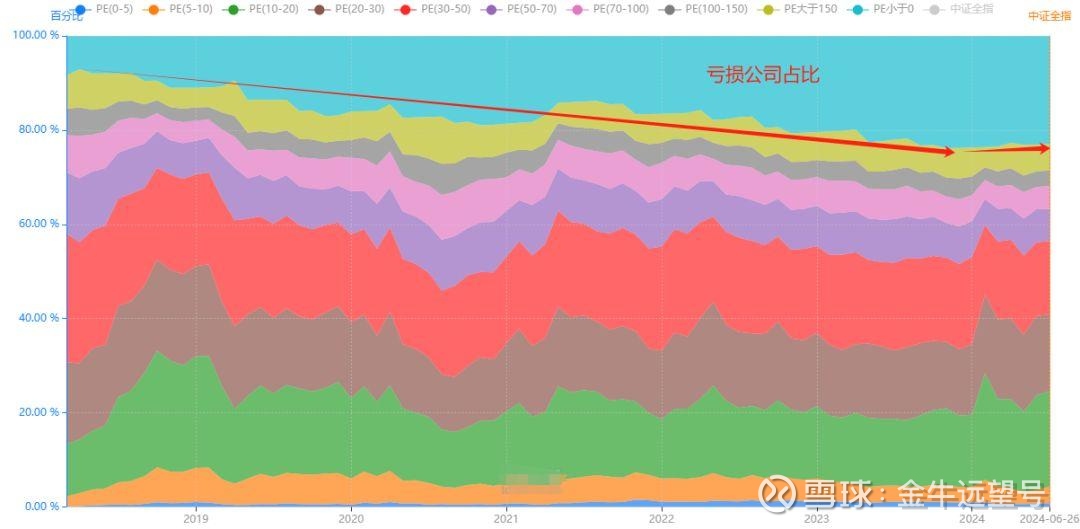

下图是过去20年,A股公司的市盈率PE分布。同样的,不同颜色代表不同的PE区间。黄色代表5~10倍PE的公司,绿色代表10~20倍PE的公司,等等等。

在这张图上,你会发现,PE在30倍以下的公司占比为42%。

相较于历史,这个值也是很高的,但依然有些差强人意。因为反过来就意味着有58%的公司PE要高于30倍

仔细观察上图,我们会发现其中的猫腻:现在A股亏损或微利的公司非常多。

具体到数据上,现在A股有23%的公司是亏损的,所以市盈率呈现负数。

还有10%的公司是微利,所以市盈率算出来依然在100倍以上。

换言之,A股有三分之一的公司,不是亏损,就是接近亏损。这么夸张的比例,和历史比,极为罕见,情况看上去很严重。

3 深层次的问题

再往深层次推,这么多公司微利或亏损的原因是什么?

很多朋友的第一反应是宏观经济下行。

假设真的如此,随着公司财报的陆续公布,A股亏损公司的占比应该不断上升。

实际情况并非如此。

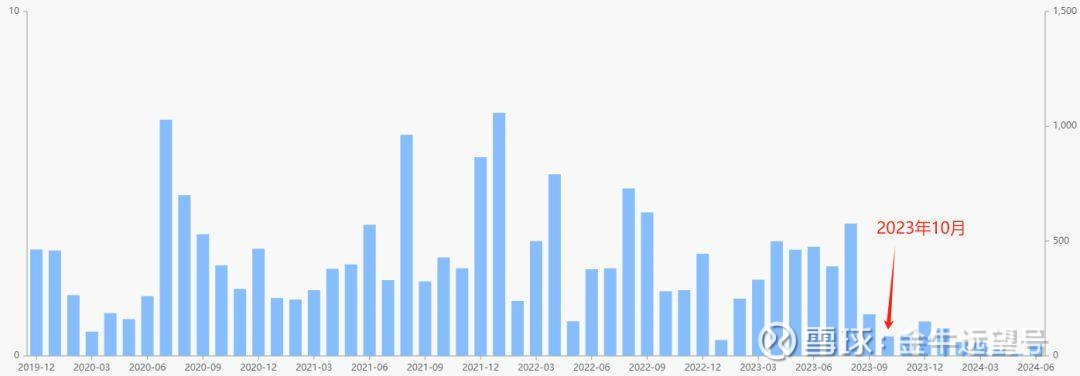

2019年~2023年10月,亏损公司的占比确实在持续提升。但从2023年10月起,亏损公司的比例就固定在23%,甚至还有所减少,最新值已不到23%。(下图蓝色面积是近5年亏损公司的占比)

所以宏观经济可能是原因之一,但绝非核心因素。

那么真实原因是什么呢?

答案是:近些年上市了很多未能盈利的、盈利很少的或盈利波动过大的公司。导致A股亏损公司的占比持续上升。

2023年10月,由于股市行情太差,IPO被大面积叫停,严格管控。下图为近5年每个月的IPO金额。你会看到,从2023年10月起,IPO金额断崖式地下降。

而正是从这个月起,A股亏损公司的占比停止增长

至于亏损公司占比反而有所减少,原因在于新上市的多为半导体公司。随着全球半导体行业复苏,A股半导体公司的盈利开始回升,不再亏损。

你看,这不就全对上了吗?

总结一下:

(1)A股估值是低的,不用怀疑。

(2)由于大量盈利周期性波动的公司上市,使得亏损公司明显增多,导致某些估值指标显得偏高。

(3)现在被逼得要退市的,正是这些年肆意上市圈钱、盈利无望的公司。参与这些公司的朋友,要有归零的心理准备。

最后说下,本文绝非按摩,仅为客观事实分析。该离场的麻烦尽快离场,以便加速出本轮底部,谢谢~报下格指2.8,投资机会「S+」。

原创不易、干货更难,还望各位大佬点赞、在看和转发支持~

$金牛主动精选(TIAA026049)$ $金牛指数精选(TIAA026047)$

#英伟达深夜暴涨,市值重回3万亿#