(原标题:破了大防!当市赚率遇上中证红利…)

大家好,我是(●—●)。

#分红季,享红利# #食息族征文#

(高能预警:数据复现“用40美分买入1美元”!?这是迄今为止,给我最大震撼的一个研究。)

“市赚率”仨字,相信雪球的家人们并不陌生。

这是大佬@ericwarn丁宁 发明的一个指标。

简单地说,就是从巴菲特“用40美分买入1美元”这一口头禅中,结合老头子建仓可口可乐的价格,来推算出的一个简单估值模型——

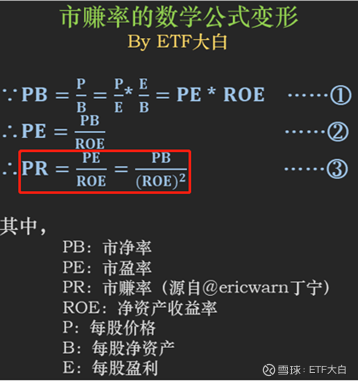

市赚率PR=市盈率PE/净资产收益ROE,取ROE百分号之前的数字。

结论:当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。

巴老爷子多数案例,在4-5倍市赚率区间建仓。

(以上仅为简述,具体直接参见丁宁大佬的文章)

看得多了,不免对这个指标有了兴趣,想着用几个指数做做回测。

这想法与家人@红利人生 不谋而合,说干就干!

我们知道PE可以理解为,以P的价格买入,以企业目前的盈利E,几年回本;

PB可以理解为以P的价格购买实际值B的企业,差异部分便是折溢价。

但PR=PE/ROE,很难简单描述这是什么,

从定量层面,我们把它进行变形,试图从PB中找到一些线索。

如式子③市赚率PR=市净率PB/(净资产收益率ROE)^2。

这越变越复杂的公式代表什么?

什么都不是啊!

但从定性层面,似乎有那么点儿意思了:

PE是估值指标,衡量“贵不贵”,ROE是盈利指标,衡量“好不好”。“低价买好货”是最朴素的价值投资理念。

而这与经典理论PB-ROE框架又很雷同,后者理论还更完备。

为什么要多此一举再发明个“市赚率”?

这真的令人百思不得其姐。

带着上面的问题,大白决定先拉一拉数据看看再说。

①历史市赚率与未来一年收益率的回测

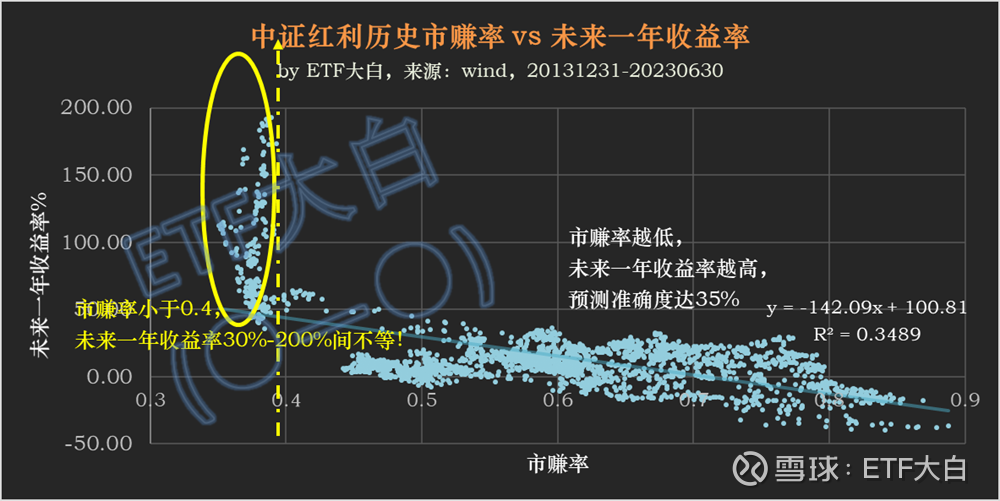

选取20131231至20230630区间,中证红利每天的市赚率对应此后一年内的收益率(全收益指数),做一个统计。起始点你们懂得,选自中证红利指数股息率加权开始。

如图,横轴市赚率和纵轴未来一年的收益率的确存在一定的关系,R方达35%,即通过市赚率预测将来一年的收益率,准确度达35%。

下面,见证奇迹的时刻到了:

位于0.4左侧的地方,集中了大量的散点(黄圈处),对应未来一年的收益率是30%-200%!

这难道就是传说中的“用40美分买入1美元”再现?

看到这个数据后大白倒吸一口冷气!

不信邪,继续研究。

②历史股息率与未来一年收益率的关系回测

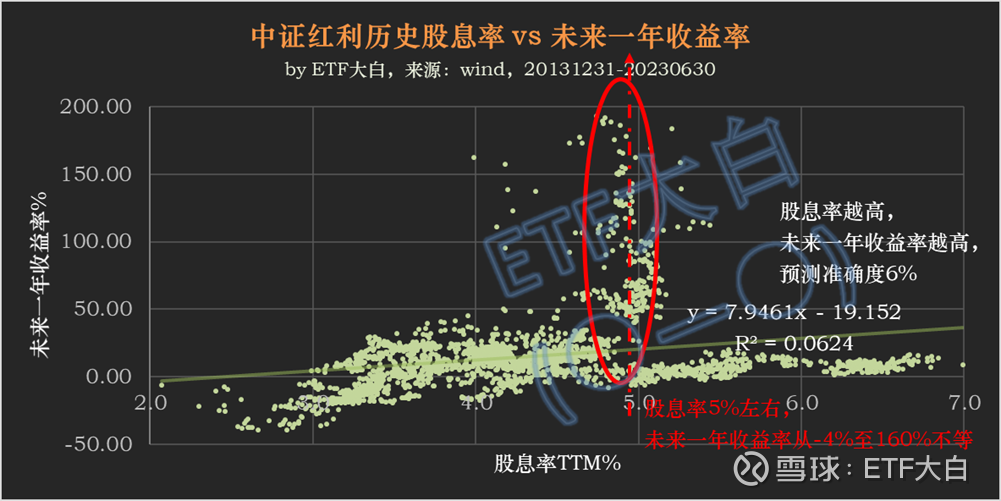

按道理,中证红利最常用的估值指标是股息率啊,因此大白用同样的方法测一测股息率与预测收益率的关系。

结果如图,大失所望!我们经常用的股息率指标居然在收益率的预测方面,没有想象中的有效,预测准确度仅仅为6%!

在5%的股息率左右,对应未来一年的收益率居然从-4至160%不等!

至此,文中的第一个问题:

市赚率是什么?这下似乎茅塞顿开!

这是一个帮我们“低价买好货”的指标,包括了“低价”和“好货”两条标准筛选。

为什么不用PB/ROE而用PE/ROE呢?

正是因为PB/ROE=PE,其实两边同时约分了净资产,恰恰又成为了单一的估值(低价)指标,没有考虑盈利(好货)。

事实上,前文的数据回测似乎也印证了这一点。

因此,市赚率其实已不仅仅是个简单的“估值指标”,它更是个“价值指标”!

那么问题又来了:

如果说市赚率用于预测收益,是个绝佳的指标,那么股息率用来做什么呢?

大白想了一下,似乎还真的得回归本原,站在“收息”的视角。

股息率用于衡量股债收益性价比,以及一年能收到股息的大致水平。

从这个意义上,以$中证红利ETF(SH515080)$为代表的稳定持续高分红的ETF们,长期看自然会更获“食息族”们的青睐。

而这源源不断的高分红现金流,常年累月下来,收益也不菲。

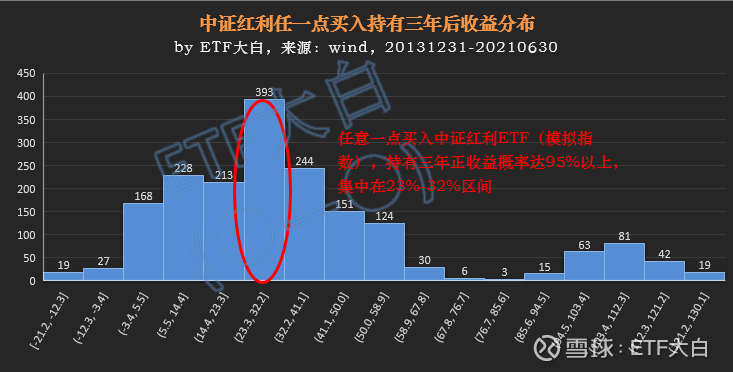

图中,从2013年末开始,任意一点买入中证红利ETF代表的全收益指数,持有三年,95%概率获得正收益,集中分布在23%-32%区间。

而这正收益背后极大的贡献因素,就是股息。

毕竟,涨跌无常,食息不止。

PS:历史数据不能代表未来;另外预期1回测区间较短,市场波动的影响较大。

@今日话题 @雪球创作者中心 #雪球ETF星推官#

$长江电力(SH600900)$ $中国神华(SH601088)$