(原标题:“基本盘”已现颓势,但苹果股价却屡创新高,这摆明了是在给巴菲特“送钱”。不出意外,Q2Q3仍将减持!)

最新财报显示,苹果公司的基本盘iPhone手机已现颓势,营收大幅下滑10%。所幸最近踩上了AI风口,所以股价不降反升,甚至创出了历史新高。对于一季度就开始减持苹果股票的巴菲特来说,这摆明了是在“送钱”。不出意外,二三季度仍将减持!

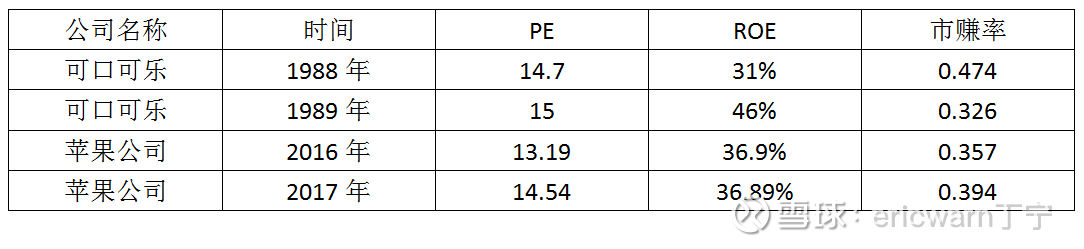

首先要说的是,为了学习巴菲特,笔者在2011~2015年为《中证报》供稿期间,发明了一个叫作“市赚率”的估值指标。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特两次建仓可口可乐。1988年的市赚率估值是0.474PR,1989年的市赚率估值是0.326PR。两年平均下来,刚好就是0.4PR。比较巧合的是,从那时起,用“40美分买入1美元”就成了巴菲特的口头禅。本世纪的2016年和2017年,巴菲特连续两年建仓苹果股票,2016年的市赚率估值0.357PR,2017年的市赚率估值0.394PR,仍然坚持着“40美分买入1美元”的基本原则。

不得不说的是,市赚率与巴菲特一直念叨的DCF现金流折现其实是相通的。根据DCF计算器测算可得,当ROE在10%~33%区间时,市赚率强有效。大幅超出之后,就开始失真失效。值得注意的是,最近几年的苹果公司玩起了负债回购的“骚操作”,ROE已经开始大幅失真。2023年年报,ROE甚至飙升到了极为失真的171.95%。难道要给出170PE的市盈率才算合理?疯子才会这么做!

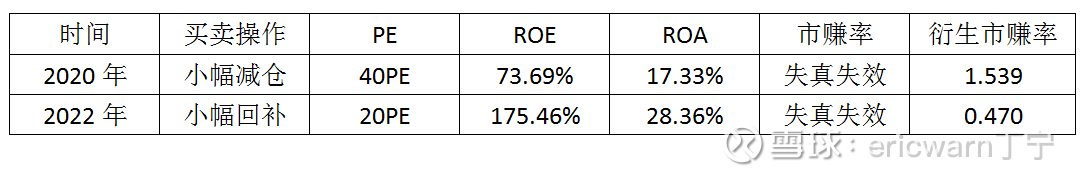

实际上,当ROE失真时,市赚率还可借用ROA进行估值。尤其是在企业负债为0时,ROE就等于ROA。不过话又说回来,苹果公司从未实现过0负债,所以其ROE从未等于过ROA。2008年至今,最保守的经营策略也是轻微负债,ROE刚好就是ROA的1.5倍(2012年)。有鉴于此,针对苹果公司也就出现了一个衍生市赚率,其公式为:衍生PR=PE/真实ROE=PE/1.5ROA。巴菲特针对苹果股票,在2020年和2022年玩了一次高抛低吸,也刚好符合衍生市赚率!

去年四季度,巴菲特小幅减持苹果股票。今年5月的股东大会上,巴菲特宣称是为了合理避税。因为目前的资本利得税率是21%,未来有可能提高到35%。同时强调苹果是一家非常优秀的公司,仍然会长期持有。然而令人意外的是,伯克希尔最近向SEC提交了最新持仓报告,却“出卖”了巴菲特。今年一季度,巴菲特仍在继续减持苹果,持仓占比也已从2023年底的49.3%降至40.3%!

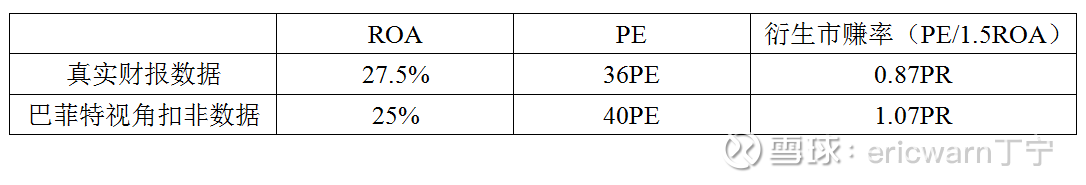

反观苹果公司的最新财报,基本盘的iPhone手机则已现出颓势,营收大幅下滑10%。虽然服务收入同比增长14%,达到了历史新高的239亿美元,弥补了手机利润的缺失。但在巴菲特眼中,或许iPhone手机才是苹果公司的基本盘。所以股神视角的“扣非”利润,或已大幅下滑了10%,“扣非ROA”则已大幅下降至25%左右(27.5%乘以0.9)。同理可得,苹果目前的“扣非市盈率”也并不是股票软件上所显示的36PE,而应该是40PE左右(36乘以1.1)。如果从巴菲特视角的扣非数据来看,再根据衍生市赚率计算,苹果股价目前已属高估状态!

接下来,就比较有趣了。如果巴菲特真的在二三季度继续减持苹果股票,就代表笔者的分析预测完全正确。如果并不减持,则是啪啪打脸,也代表了笔者学艺不深。究竟结果如何?不妨拭目以待!

2022年股东大会上,股东向巴菲特提问如何抵御通胀。巴菲特的回答是:“好好学习,成为某一领域的专业人才”。而实际上,他老人家却在偷偷的大量买入西方石油。有鉴于此,学习巴菲特“不仅要看他说什么”,“还要看他做什么”!受此影响,笔者也在2022年把中国海油H股买成了重仓,如今获益匪浅!

为了照猫画虎,所以笔者还在最近轻仓买入了重庆啤酒。买入时的TTM市盈率是21PE,TTM ROA则为22.72%,衍生市赚率=21/1.5/22.72=0.62PR,相当于6折多点。这也是笔者第一次买入10PB以上股票,目前还有些肝颤!

最后要说的是,市赚率绝非万能。针对赚假钱的公司(比如说银行股),估值时还需引入修正市赚率(相关链接:网页链接)。针对周期股和困境反转股,估值时还需引入市赚率第二公式(相关链接:网页链接)。理论上来说,市赚率是一个完整系统。共有五大公式和五大隐形参数,感兴趣可以看看笔者的雪球专栏。

@今日话题 @闭嘴吧超超 @陆冲河 @博士王神经 @曹国公李景隆 @周期及其趋势

$苹果(AAPL)$ $中国海洋石油(00883)$ $重庆啤酒(SH600132)$