(原标题:进阶必读:4种估值百分位失效的情况(07.15))

最近,有不少朋友问及什么是估值百分位,会不会失效?百分位的低估、正常与高估是如何判定的?百分位存在哪些潜在的问题?

今天整理与回顾估值百分位的潜在问题与应对之策。

一、估值百分位的基本概念

定义:指数估值历史百分位,是指基于某一特定指标(市盈率、市净率、市销率等),统计历史周期内,该估值所出现的概率,该比例基于“时间”分布。

示例:当前(2024.07.15)沪深300PE为11.91,其全历史百分位为31.96%。这是指:沪深300成立至今的所有时间里,PE低于11.91的时间占31.96%,高于11.91的时间占68.04%。

低估:估值百分位20%为低估线,表示:在统计周期内,有20%的时间估值低于当前值,有80%的时间估值高于当前值。

从可投时间、目标仓位、潜在回撤深度等要素考虑,20%百分位是安全性较高、定投空间较大、回撤相对可控的位置。

当然,基于该阈值,指数仍可能下跌,甚至突破新低。在基于风控合理的前提下,采用“低估+定投+越跌越买”策略,胜率较高。

高估:估值百分位80%为高估线,同理表示:在统计周期内,有80%的时间的估值低于当前值,有20%时间的估值高于当前值。

高估同样可能继续涨,甚至可能超过历史极值。但从概率学的角度来讲,80%估值百分位已经处于历史较高位置,整体胜率降低,可以按计划逐步止盈。

按计划止盈后,不必纠结于后续会不会继续上涨,获得计划内的收益是核心目的。等经历过一轮,积累了更多经验,完全可以在下一轮计划中优化和修正。

定投阈值:一般来说采用20%百分位以下逐步定投(也可以采用金字塔式加仓法,拉开估值和时间)、80%百分位逐步止盈(或用目标收益法或高点回撤法),是相对比较稳健的策略。

如果经验充分,宽基指数的低估阈值可以适当放宽(如30%),从而获得更充分的定投周期。

如果是行业指数,则建议谨慎,因为行业指数一般成立时间较短,绝对估值较高,估值百分位的稳定性较低。

尤其是周期、细分行业指数,行业变化较大,利润并不稳定,新手应该尽量避免该类指数。

指数温度:为了避免单一指标(PE)受行业周期影响,出现失真的情况(如中证医疗),61使用PE百分位+PB百分位的方式,综合计算指数温度,从而更全面地展现估值水平。

对于大部分新手而言,选择核心宽基,基于指数温度,在20°C以下逐步定投,20-80°C区间耐心持有,80°C以上逐步止盈,能获得事半功倍的效果。

二、百分位失效的情形与应对

1、统计周期较短

基于上文,我们了解到指数百分位是基于时间分布的一种统计方式,那么统计周期长度就成了关键因素之一。

朋友常留言:61,为何估值表内的百分位与其他平台的不一样?

这是因为61采用了“全历史”估值数据,而不少平台采用近10年,甚至近5年的数据。如果统计周期较短,会统计不到指数历史上出现的极限值,从而影响估值有效性。

以2015年牛市、2018年熊市为例,如果采用近5年数据,则会遗失这两个极限数据,对于百分位的有效性和健壮性,会产生巨大影响。

应对方式:基于A股一般持续5-7年的价值回归周期,61建议采用全历史数据为主(考量极限值),近10年数据为辅(提升敏感度)。

2、成立时间较短

如果一个指数成立时间很短,同样会存在数据不稳健的可能。

有朋友会问:61,为何不纳入科创100、创业200、中证2000等指数?

因为这些指数成立不久,其百分位数据有效性很低,即便估值表百分位处于较低位置,也不一定真的就低估,因为统计时间太短啦。

没经历过牛熊,此时的数据并不全面,以此作为参考,大概率是要吃亏的。

应对方式:避免新指数,尽量选择成立10年或以上的老指数。如果非得投资新指数,可以试着回溯指数基日至今的数据,当然存在一定后视镜的可能。

A股整个历史并不算长,大部分指数成立在10年左右,不少指数成立不足5年,这是建议朋友们以“核心宽基”为起步的原因之一。

3、行业利润波动

如果是宽基指数,因为成份股较多、行业分布较散,指数整体盈利比较稳定,因此财报更新时一般不会产生重大波动。

如果是行业指数,尤其是周期性较强的行业,偶尔碰到点事情,整个行业都会风声鹤唳,业绩波动较大,从而影响估值。

应对方式:对比市盈率,一个企业的市净率相对平稳,参考PB与PB百分位是一个相对简单的办法。

前文有言,为了更直观的解决这个问题,61估值表推出了“指数温度”指标,结合了PE百分位和PB百分位,能较好的避免行业利润波动的问题。

4、编制规则变化

指数编制规则的调整,也会导致估值出现较大的变化。如果是基于原有规则的优化,如2022年红利类指数提升分红要求、关注成份股流动性,但指数性质没变,属于“打补丁”,那仍可基于历史数据处理。

如果规则进行了完全不同的调整,如2013年红利类从市值加权修正为股息率加权,如2022年中证100大幅调整规则,增加行业均配要求,那么其所含的历史百分位的有效性会大幅降低,甚至失效。

目前估值表内中证100的估值温度较高,便是这个历史问题导致。

应对方式:

1、在新规则下,等待更长时间(5年或以上)或用新规回测数据,让调整后的数据更为充分;

2、采用近似指数的估值数据,如中证100可参考中证A50和沪深300的估值数据。

三、估值的得与失

估值,是一个公说公有理、婆说婆有理的事,其结果往往取决于投资者的立场、经验与风偏,是一个“客观中带着主观”的概念。

估值是否有效?何种估值方式更好?哪些市场适合估值?某个指数适合哪种方式估值?这些其实都是后话。

对于大部分普通投资者而言,不基于较完备的估值体系,仅靠市场热度、个人喜好、道听途说等方式去投资,其最终结果往往是遗憾收场。

投资本质是一门概率学,我们基于自身需求,在自己能承受的风险范围内,去择胜率相对更大、赔率相对更高的投资标的,而不是这山望着那山高。

当目标指数进入低估,其胜率上升,赔率提高,所以我们低估定投。

当目标指数进入高估,其胜率下降,赔率降低,所以我们逐步止盈。

但市场嘛,又不是机器人,做不到非0即1,还有很多中间地带,会一直考验我们的认知和耐心。

每当市场走向极端,我们往往会因为投资经验欠缺、经历周期较短、风险认知不足,在市场情绪的裹挟下,草率地放弃既定的计划,甚至视原计划如猛虎。

从认可到怀疑、从坚信到动摇、从坚持到放弃,往往不需要太多原因。只要低估后继续回撤-30%、高估后再上涨30%,上述情形就会出现。

其实,基于全历史的估值数据,已经包含了历史上出现的各种事件。这些事件在当时来看,也同样感觉“药丸”,同样觉得毫无希望。

放眼未来,我们仍将面对各种“活久见”,而这些看似无解、没有未来、躺平放弃的阶段,又将组成新的历史数据,成为后续估值线条上并不起眼的一个“点”。

我们此时如临深渊,未来看却毫不起眼。

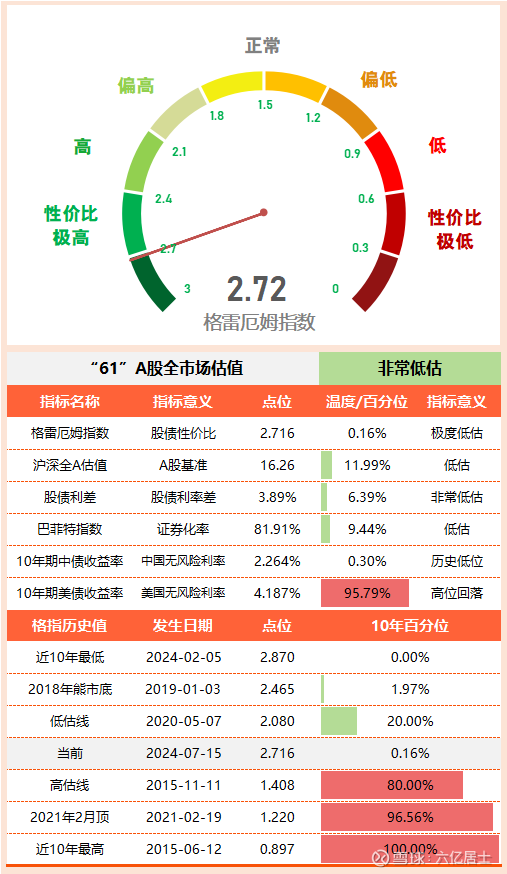

四、“61”全市场估值仪表盘

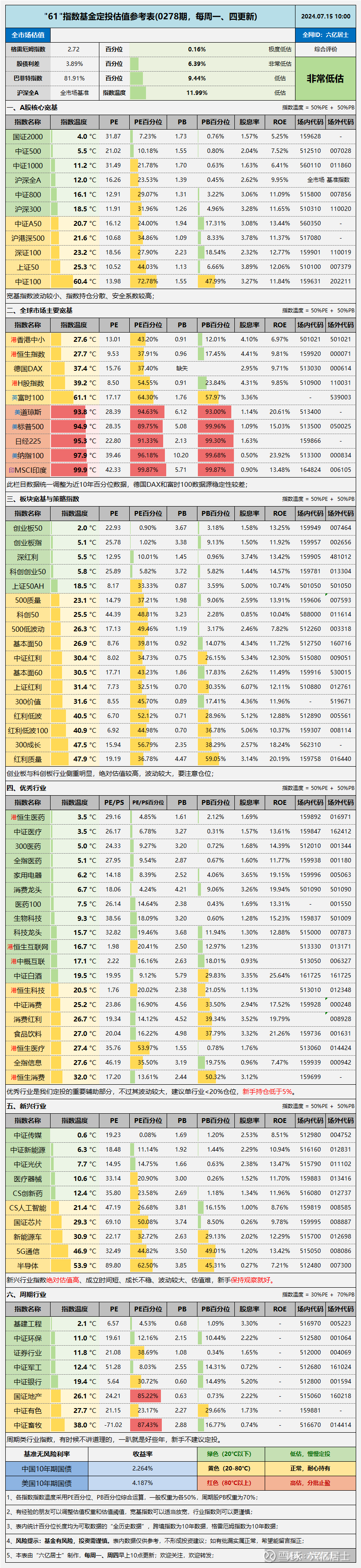

五、“61”指数基金估值表(0278期)

=====================

懂王即将回归,这世界将更加热闹…

=====================

扩展阅读:《指数基金文章目录列表》(新手必看)

$沪深300ETF(SH510300)$ $恒生ETF(SZ159920)$ $标普500ETF(SH513500)$

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

#雪球ETF星推官# #雪球星计划#

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。