(原标题:科伦药业:一家财务基本面变化特别大的公司)

科伦药业本来是拉吉医药股的代表,这两年却发生了巨大的变化。

科伦药业01:主营概况

输液是基本盘,增量有限。不过券商说可立袋和粉液双室袋会提升毛利率。(姑且相信,因为低位推荐给我科伦的药监专家当初就是这么说的)

中间体&原料药的周期属性比较强,去年增长迅猛。之后的另一看点是合成生物学,川宁生物之前暴涨就是因为这个。

非输液药品,一方面大单品受到集采冲击,另一方面一些“光脚”药品受益于集采,所以影响不会很大。虽然整体收入下滑,但是集采降低销售费用率,只要营收变化不大,净利率是会提升的。

医药研发项目:①研发项目:科伦博泰与默沙东就 SKB264、 SKB315 及其他临床前 ADC 资产的合作协议,我们预计 2024-2026 年公确认 BD 里程碑收入有望达到 11.9/7.0/3.5 亿元;②创新药:根据公司产品申报进度,我们 预计 SKB264/A166/A167 有望于 2024 年获批上市,2025-2026 年销售额逐渐爬坡。整体研发项目及创新药板块 2024-2026 年收入有望达到 11.9/13.0/13.5 亿元。(看不懂,复制粘贴过来)

科伦药业02:营收利润

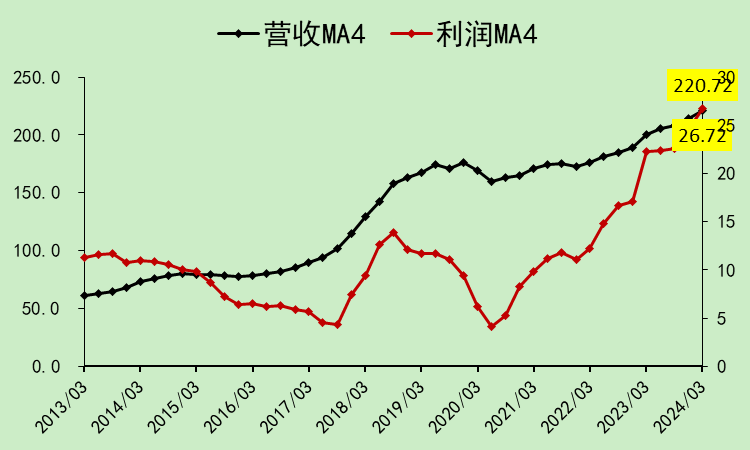

营收在2018-2021年停滞,现在又开始往上走了,而且还是在输液不增长和大单品被集采的情况下。按照券商的说法,往后输液和集采都会带来增量。

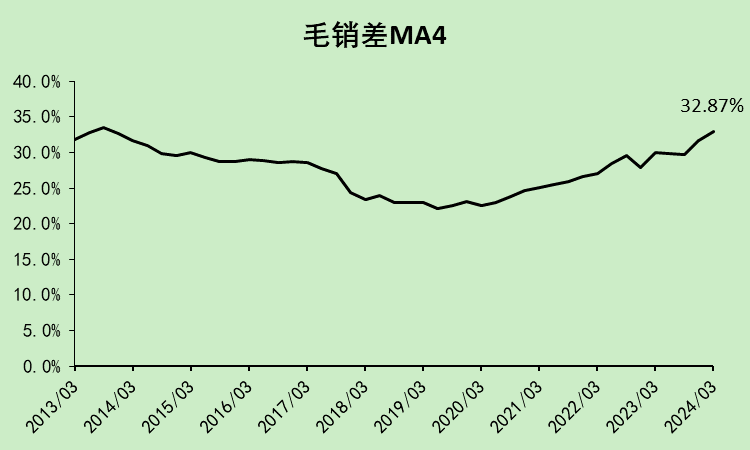

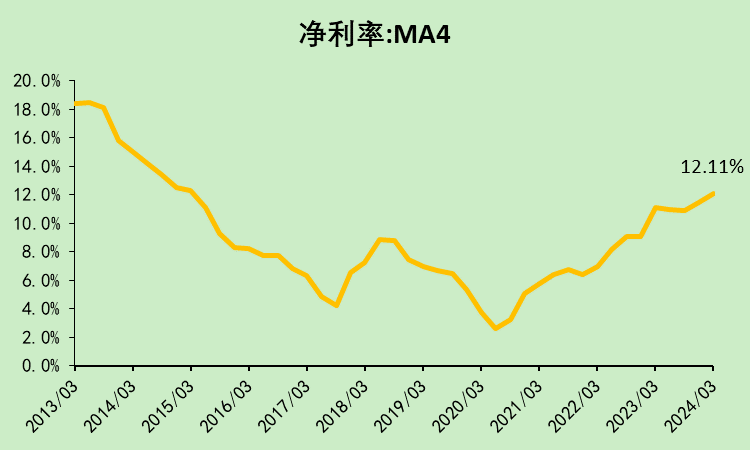

用毛销差可以直观反映集采后的实际毛利率变化,上行比较多。

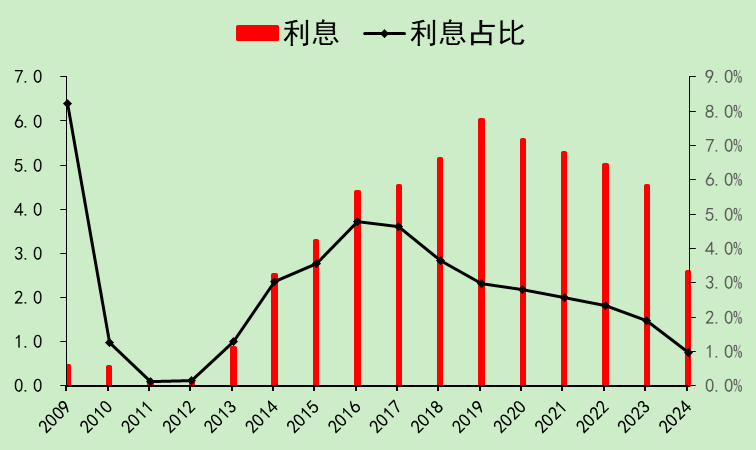

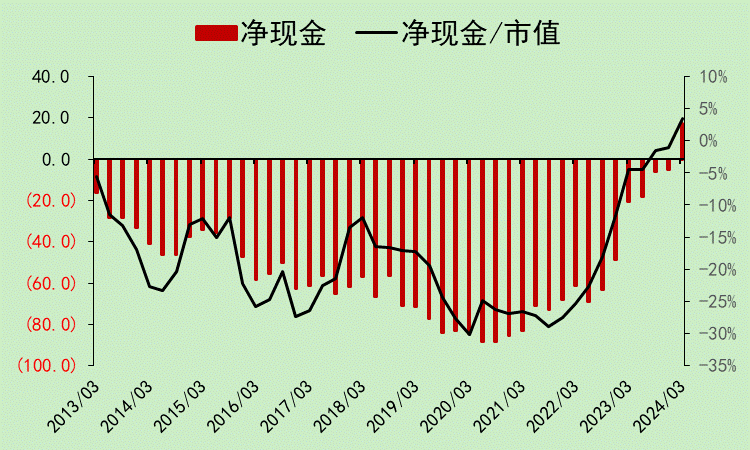

净利息支出只剩下2.5亿,比最高时候的6亿下降了3.5亿。而且今年一季度的利息支出更低,估计全年可以降到1亿,可以比利息最多的时候省下5亿利息。

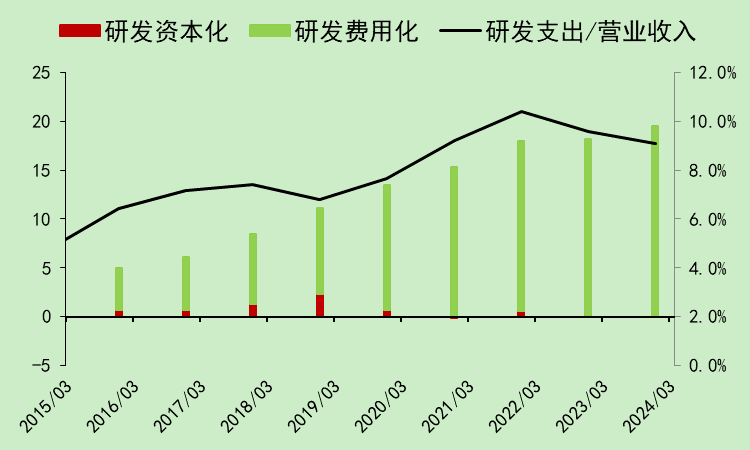

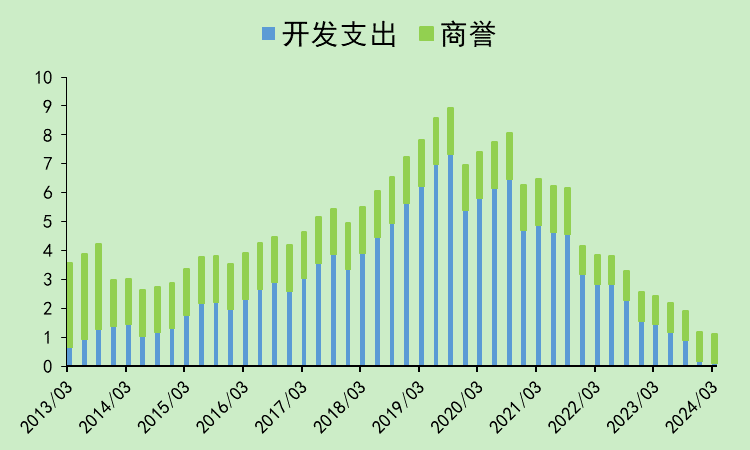

研发还是比较给力的,这两年研发不再资本化了。

以前调节利润用的开发支出,也慢慢转为了无形资产和费用。

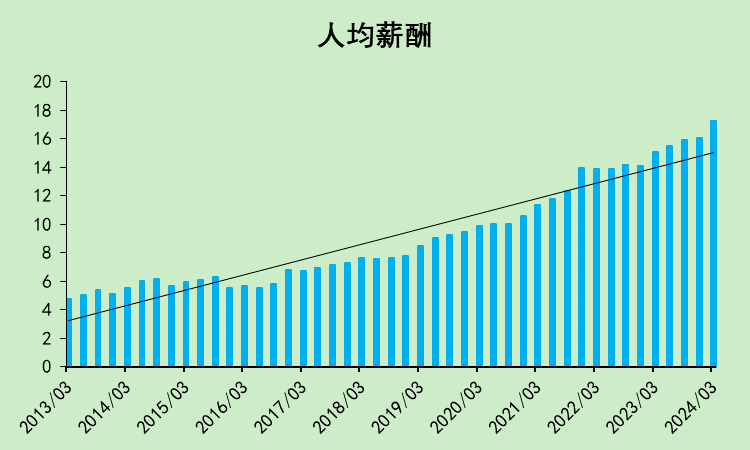

公司赚钱了,员工工资也大幅上升。

净利率上升了很多,主要是毛销差上升贡献,其次是财务费用率下降。

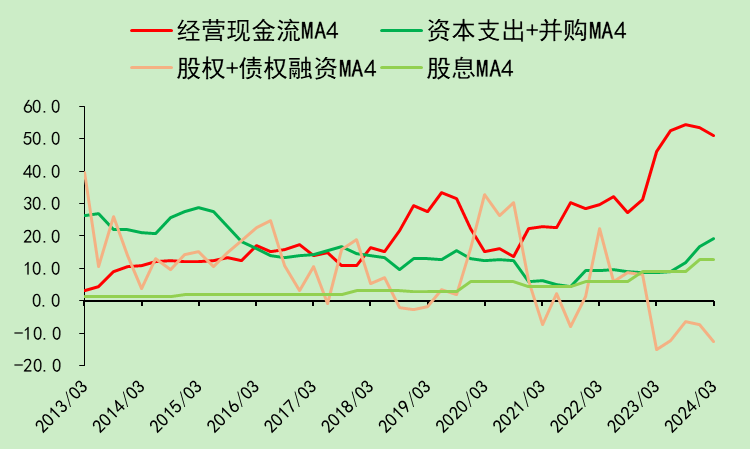

科伦药业03:现金流量

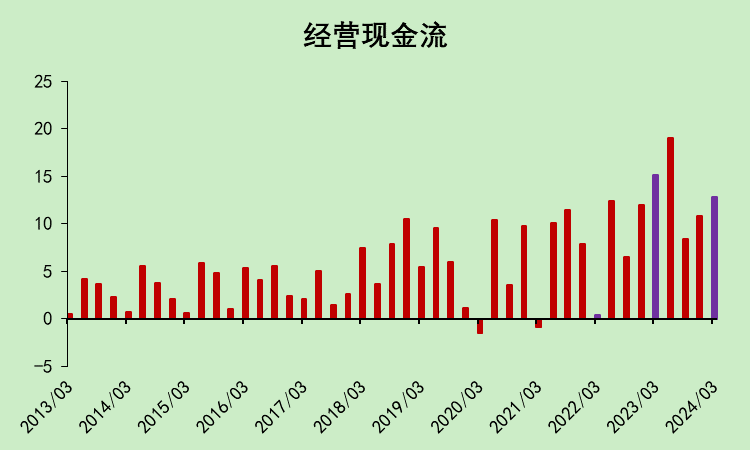

经营现金流最近两个季度转弱。

现在资本支出不多,经营现金流已经远大于资本支出了。

刘老板以前真有魄力,2016年之前资本支出远大于经营现金流。

科伦药业04:资产负债

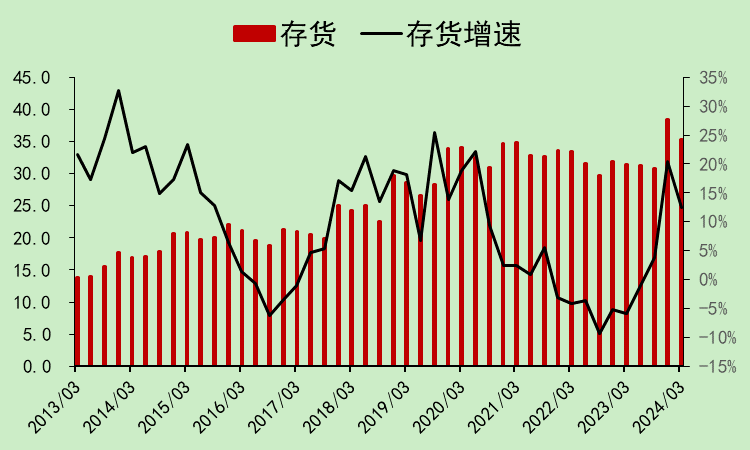

存货上升比较多。

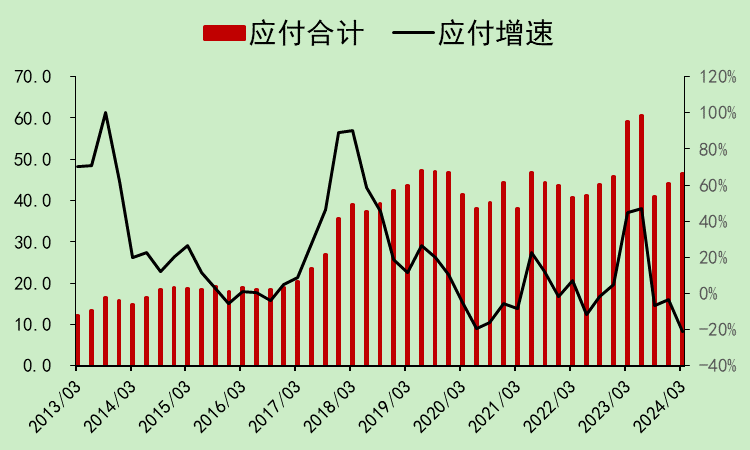

另外就是应付下降。

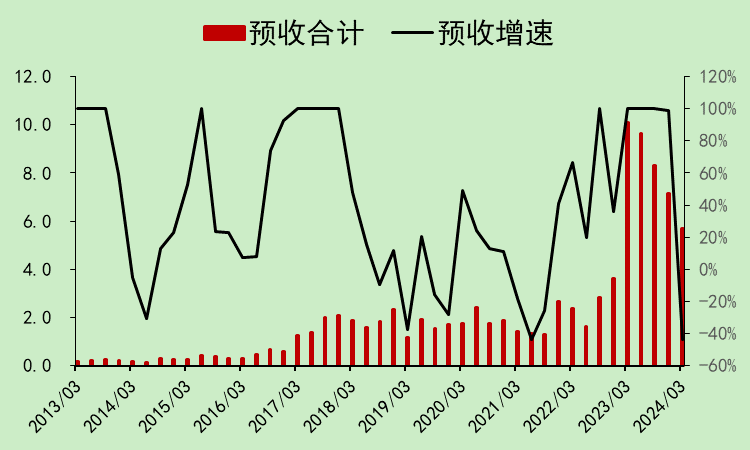

以及预收下降。

存货、应付、预收这三点共同导致最近两个季度的经营现金流比较弱。

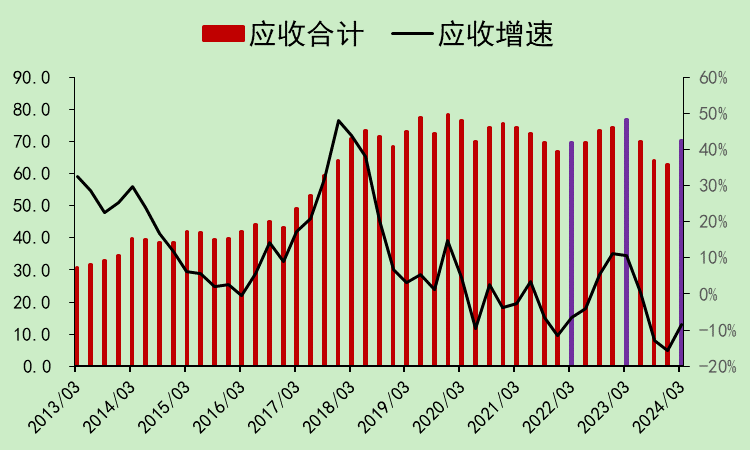

应收其实还是负增长,没问题的。

科伦药业05:自由现金流

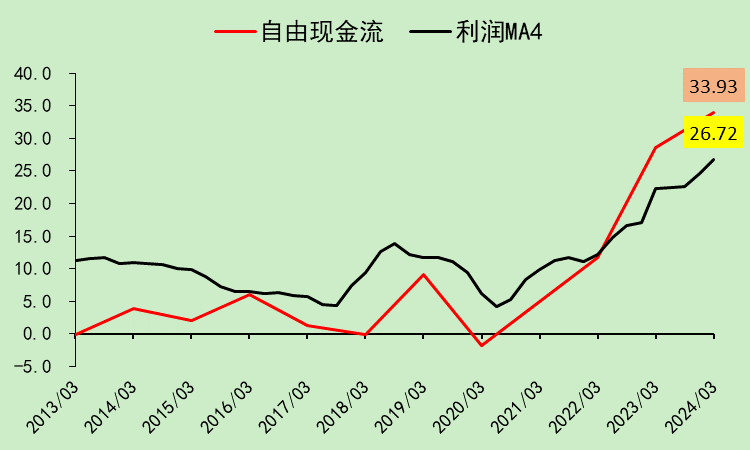

自由现金流大于利润,比2021年之前好太多了。

现在净现金已经转正了,再也不是曾经那个负债累累的科伦。

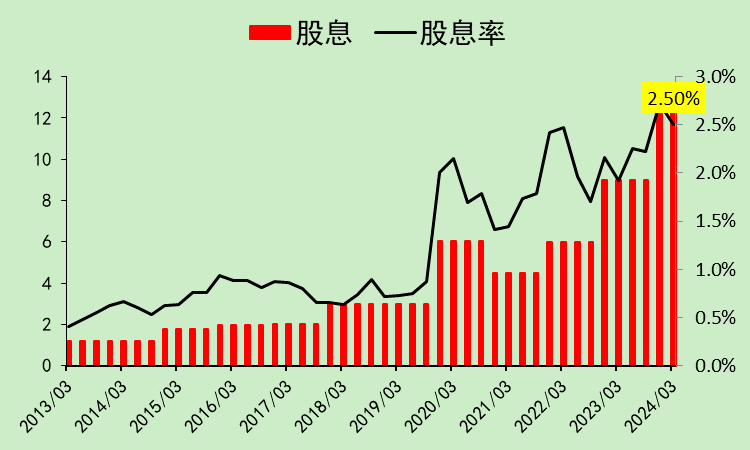

分红每年都在增加。

科伦药业06:估值与股东

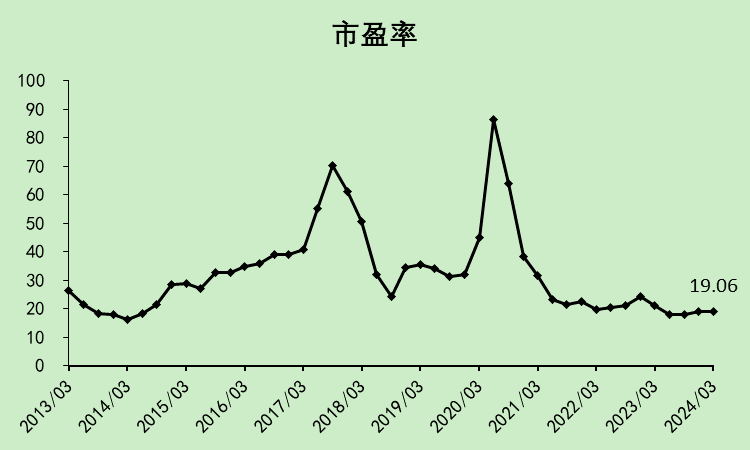

涨了那么多,PE和以前差不多。

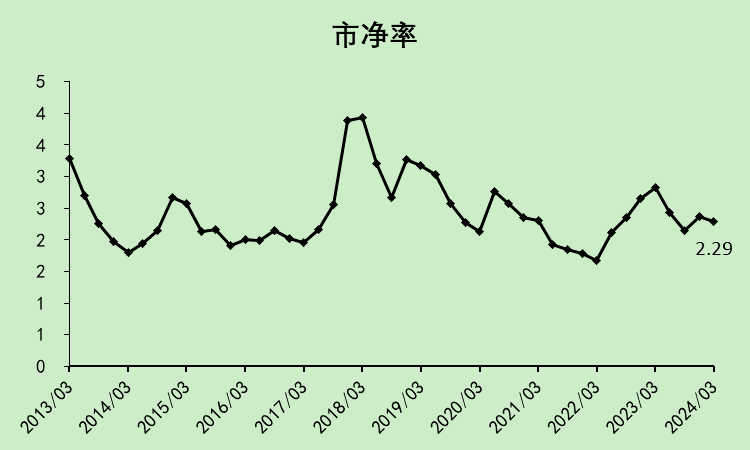

PB稍微比低点高了。

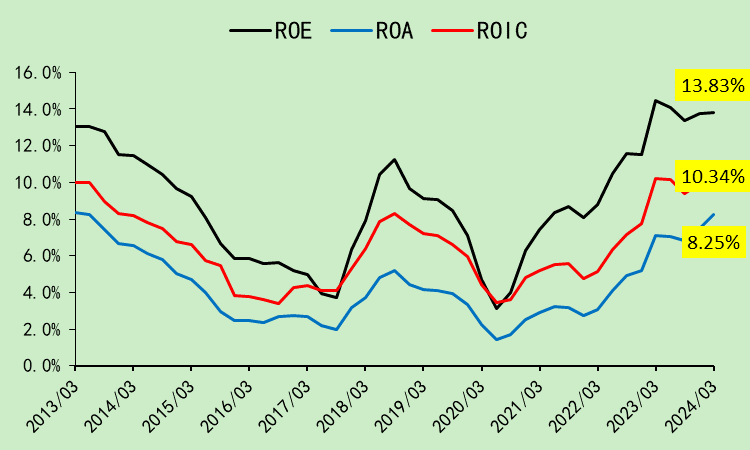

ROE也高了,所以PB高一点是合理的。

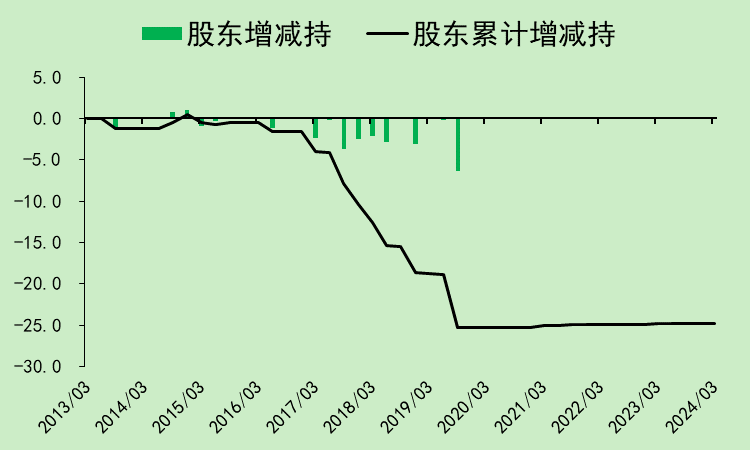

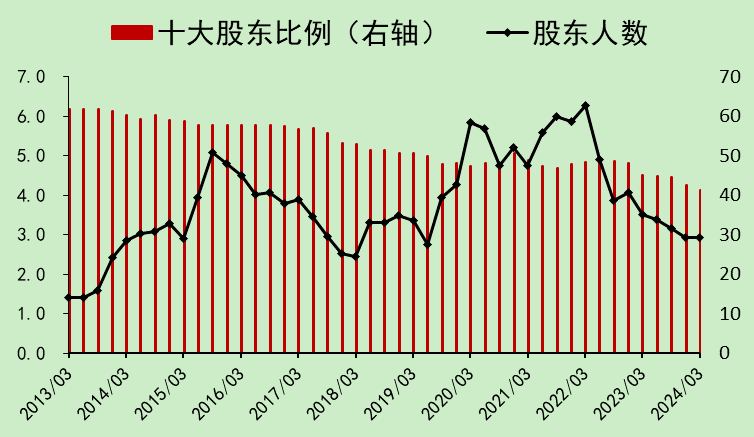

这几年大小刘和高管增持,虽然不多。

股东筹码结构比较好。

科伦药业07:总结

科伦这两年涨得很扎实,没有透支估值,也不会再变成原来那个负债累累的状态,正反馈非常好。

医药股里面,它好像不存在大的逻辑硬伤(例如集采问题、单品问题、竞争激烈等等)。

基本盘提供现金流,研发创新提供增量,应该是个可以长期配置的医药股。

当然,现在买肯定没有估值优势了。

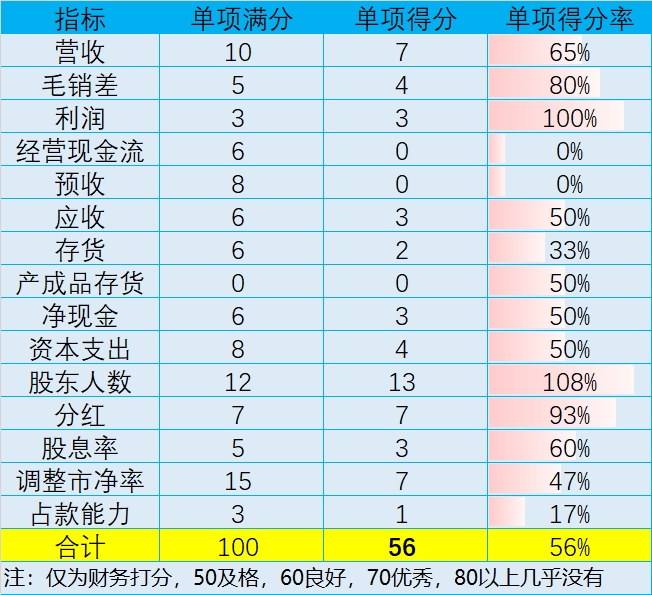

现在的财务评分不高,可以再观察一下二季报,看看现金流是不是改善了。

$科伦药业(SZ002422)$

@敬业的涨停小喷气机