(原标题:美国总统换届,又到了考验OPEC+记忆力的时刻了:警惕国际油价“三国杀”再次上演!—兼谈中国海洋石油估值)

美国总统换届的新闻,把国际油价和石油股都给吓崩了。理论上来说,这又到了考验OPEC+记忆力的时刻了。虽然只是小概率事件,但仍需警惕国际油价的“三国杀”再次上演!

文章的开篇,先做一个科普。所谓OPEC,也叫石油输出国组织,英语全称Organization of the Petroleum Exporting Countries,中文简称欧佩克。是由沙特、伊朗、伊拉克、科威特、委内瑞拉五国于1960年在巴格达成立的一个政府间组织,总部位于维也纳。其目的是利用成员国丰富的石油资源禀赋与产量,同西方石油公司争取市场主导权,为成员国争取石油利益。

OPEC+则是指2016年开始,欧佩克成员国与非欧佩克成员国所构成的产油国管理体系,前者以沙特为首,后者则以俄罗斯为首,还包括了墨西哥、马来西亚、阿塞拜疆、阿曼、巴林等等。

书归正文,曾几何时,在页岩油尚未横空出世之前,美国还是石油净进口国。但在页岩油横空出世之后,美国就从净进口国逐步转变为自给自足,甚至偶尔还能净出口。

可能是为了联合绞杀页岩油,所以在疫情最严重的2020年,国际油价上演了一幕“三国杀”。2020年3月5日,以沙特为首的OPEC提议,与俄罗斯等OPEC+盟国联合额外减产原油150万桶/日,以应对疫情对石油市场的打击。但俄罗斯却拒绝了这一提议,仅同意将原定于当年3月底到期的减产协议延长。为了表示不满,OPEC也拒绝了延长减产协议。并且为了报复俄罗斯,沙特还突然宣布将大幅提高原油产量,并降低销往欧洲、远东和美国等地的原油价格。这标志着,当时已经持续3年的OPEC+减产协议彻底宣告结束。

2020年3月9日,国际油价应声暴跌逾20%,WTI轻质原油期货盘中跌超33%,创下了1991年以来最大的单日跌幅。3月10日,沙特还再次放出狠话,准备在4月增产原油25%至1230万桶/日。俄罗斯方面也毫不示弱,表示有能力将产能提高50万桶/日。

在此之后,众所周知的负油价事件上演了。如今看来,曾经轰动一时的“负油价”事件也并非只因疫情,还有国际油价的“三国杀”。也正是因为“负油价”事件带来的极大冲击,所以沙特和俄罗斯又很快回到了谈判桌前。随着疫情的结束以及OPEC+的联合减产,如今我们又看到了80美元的国际油价。

美国总统换届之后,石油产量或多或少都会提高一些。此种情况下,就又到了考验OPEC+记忆力的时刻了。虽然人类总是记吃不记打,但上次的伤口还未愈合,就再次上演“三国杀”,可能性其实并不大。更为重要的是,上次联合绞杀页岩油并未成功。所以哪怕再来一次,也大概率无功而返。

实际上,别看几大产油国的生产成本极低,但却普遍都是该国的支柱产业。也就是说,卖出石油的利润不仅要给石油工人发工资,同时还要负担起该国的医疗教育等政府开资。根据测算,几大产油国的政府赤字盈亏平衡点大概在60~80美元的石油价格。所以隔三差五就玩一把“三国杀”,土豪也折腾不起!

反观美国的那些石油公司,疫情之后终于过了几年好日子。因为新能源的替代之声已经喊得震耳欲聋,所以美国很多的石油公司对于大幅扩产都不是特别热点。反倒是热衷于分红+回购,积极回馈广大股东。与此同时,随着浅层页岩油的逐步耗尽,页岩油的生产成本也已逐步提升至60美元。就因为美国总统换届,就放弃来之不易的好日子,逻辑上是走不通的。不过话又说回来,总统换届多多少少还是要给面子的。所以换届之后,产量上的略微增加也是一个大概率事件。

平心而论,OPEC+其实一个松散组织,并没有太强的制约性。从长期观察来看,油价越涨越团结,越跌则越分裂。因为油价上涨,大家都赚得盆满钵满了,所以竞相减产也十分常见。因为油价下跌,大家都揭不开锅了,所以竞相增产也并不意外。

这就像那个非常著名的“反身性”理论。OPEC+的行为决定了国际油价走势。但反过来看,国际油价又决定了OPEC+的行为。究竟事态如何发展,还得紧密跟踪才行。至于我自己的观点则是:OPEC+并未患上失忆症。考虑到上次的伤口还未愈合,所以短期内还是会以团结为主,但也必须时刻警惕小概率的“三国杀”再次上演。

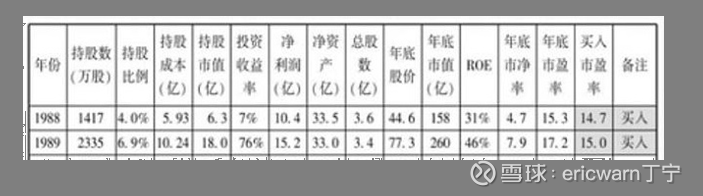

为了学习巴菲特,我发明了一个叫作“市赚率”的估值参数,其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。考虑ROE是一个百分数,那么市赚率公式则变为:PR=PE/ROE/100。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特两次建仓可口可乐。1988年的市赚率估值是0.474PR,1989年的市赚率估值是0.326PR。两年平均下来,刚好就是0.4PR。非常巧合的是,从那时起,用“40美分买入1美元”就成了巴菲特的口头禅。可以毫不夸张的说,市赚率非常适合于估值ROE稳定的价值股。巴菲特4折5折6折买股,我也照猫画虎4折5折6折买股。

考虑到ROE的真实身份是一个百分数,所以市赚率的真实公式其实是:PR=PE/ROE/100。再加上PE=PB/ROE这个数学关系,所以市赚率还可推导出第二公式:PR=PB/ROE/ROE/100。在投资周期股时,可以把现值PB和相对保守的ROE代入到第二公式,从而计算出周期股的内在价值。巴菲特2002~2003年买入中国石油H股时,大概的估值是0.38PR。考虑中国石油当时的总市值仅为370亿美元,所以市赚率的估值结果刚好符合巴菲特在股东信里所宣称的1000亿美元内在价值。至于2007年的卖出估值,则是在0.8~1.0PR之间。

负油价之后,我标配了石油煤炭股。2022年之后,我又抄了巴菲特作业,重仓了石油煤炭股。估值石油煤炭股,我喜欢采用景气周期第一年的ROE数据,同时也有可能是整个景气周期里ROE最低的一年。所以这样的ROE选值,更显保守。

先以中国神华H股为例,前期高点涨到了1.75PB,景气周期第一年的ROE则为13.64%,市赚率=PB/ROE/ROE/100=1.75/13.64%/13.64%/100=0.94PR。我会把中国神华H股作为行业标杆,因为已经涨到0.8~1.0PR之间了,所以我手里的煤炭股几乎全卖了。

再以中国海油H股为例,前期高点涨到了1.49PB,景气周期第一年的ROE则为15.36%,市赚率=PB/ROE/ROE/100=1.49/15.36%/15.36%/100=0.63PR。我会把中国海油H股作为行业标杆,因为仍旧明显低估。再加上巴菲特仍在加仓西方石油,所以我手里的石油股仍在重仓。

本周收盘,中国神华H股跌到了1.42PB,市赚率=0.76PR,性价比开始大幅回升。

本周收盘,中国海油H股跌到了1.28PB,市赚率=0.54PR,性价比优势再次凸显。

最后要说的是,我之前做过测算。布伦特油价在80美元时,中国海油的ROE在20%左右。70美元时,ROE在15%左右。60美元时,ROE在10%左右。也就是说,当布伦特油价跌到60美元时,本文当中的估值假设就已经彻底崩塌了。虽然这只是小概率事件,但也不得不防。一旦发生了又该何如应对?暂时还没想好!最后要说的是,市赚率绝非万能。理论上来说,市赚率是一个完整系统。共有五大公式和五大隐形参数,感兴趣可以看看笔者的雪球专栏。

@今日话题 @闭嘴吧超超 @陆冲河 @博士王神经 @曹国公李景隆 @周期及其趋势

$中国神华(01088)$ $中国海洋石油(00883)$ $中国石油股份(00857)$