(原标题:为什么银行投资要优中选优)

股价是由情绪面、资金面、基本面共同决定的,短期的股价主要情绪面左右,中期的股价主要被资金面控制,长期的股价最终由企业基本面决定。银行业不同于其他行业,它的基本面具有中长期连贯性,所以长线投资银行股,一定要做到优中选优。

银行是高杠杆行业,投资不能只看业绩,也要看风险了。比如杀伤力最大的挤兑风险,体量越大的银行这个风险就越低,四大行遇到的挤兑风险的概率基本上就是0,但是对于一些中小体量的银行来说就不一定了,例如美国的硅谷银行就因挤兑危机一夜崩塌。所以从这个角度看,体量大的银行应该享受估值溢价。

全国性银行可以较好的应对区域风险。四大行的业绩和实体经济深度捆绑,农商城商行受制于地方经济发展变化。当年的温州事件与广国投事件或许就是一种警示。所以如果真的看好农商城商行,一定要选经济有优势的地方,且最好要分仓做组合,这样可以在一定程度上减少一些区域风险。

银行的大部分收益是由资产端、负债端、成本端决定,在经济周期的不同阶段,资产端和负债端的影响力度会有所不同。一般来说,经济上行期贷款需求相对旺盛,市场上的资金供不应求,除了银行贷款、企业债券以外,民间的资金借贷也会比较活跃,这种情况下银行的资产端发挥的作用会更大一些。经济调整期贷款需求减少,市场上的贷款资源的竞争会更加剧烈,银行资产端增长比较乏力,负债端、成本端的作用会更加凸显。也就是说经济上行阶段,规模扩张快、资产收益率高的银行可能会更加给力,经济调整阶段,资产质量控制更好、负债成本更低的银行可能会更好。目前我们的经济周期还处于调整阶段,所以当前阶段银行的“优”更多的就体现在资产质量控制更好、负债成本更低。

这个逻辑是基于央行会牢牢守住不发生系统性金融风险底线,只要有这个底线在,优质银行可以说是高枕无忧。银行利润的本质上是实体经济总利润的一部分,在经济调整期,政府可以通过压低银行贷款利率减少企业的财务成本增加企业的利润,这也就是宏观面常常提到的金融向实体让利。但是银行行业就像弹簧一样,弹簧终有极限,掰的太用力就有断的风险。差的银行像差的弹簧,更容易折断。所以为了顾及差的银行的承受力,贷款利率只能降到一定的阶段。这对好的银行来说,差的银行就起到了一个安全垫的作用。所以炒银行的困境反转需要谨慎选择哦!!!

6月广义货币增长6.2%,本外币贷款余额同比增长8.3%,宏观的货币投放慢下来了。对应到银行行业,意味着银行业的资产端业务从高速增长时代逐步进入到中速增长时代。但是大部分银行还不能一下子完全接受这种宏观方面的变化,很多银行还是希望自己能保持一个较高速增长的状态,让自身的业绩优于全行业的变化。这必定带来银行间硬碰硬的资源竞争,这种情况下比拼的是银行全方面的竞争实力,对于优质的银行来说这也是一种好事,可以让自己的市占率逐步提升,而对于差的银行则就面临市场竞争的挤出效应,市占率会不断变低。

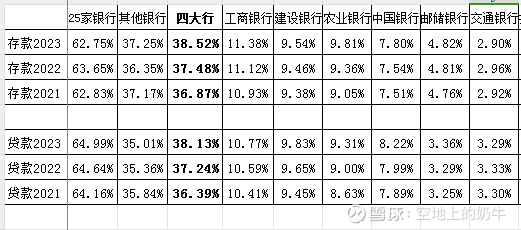

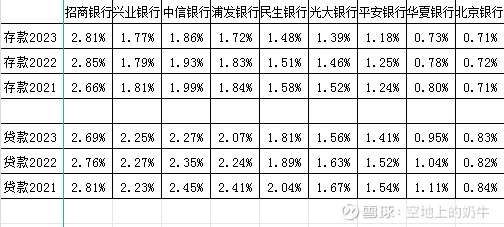

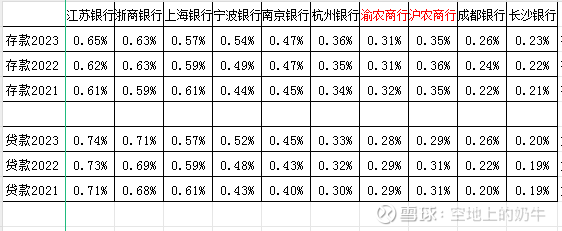

近三年银行业贷款存款市占率变化:

@今日话题 @雪球创作者中心 #银行# $工商银行(SH601398)$ $农业银行(SH601288)$ $建设银行(SH601939)$ #星计划达人# #星计划创作者#