(原标题:长期持公司的收益是否约等于其roe(系列文章一))

这句话,来自芒格先生的发言。他说投资者长期持有一个公司的收益约等于其roe。首先这句话是明显错误的,或者说不具备普适性。芒格在说这句话时没有加任何限定条件,我们同时看看在什么样的限定条件下,他是成立的。这样的条件在现实市场中是否可行。

我先通过一个反例,证明芒格的观点不具备普适性。

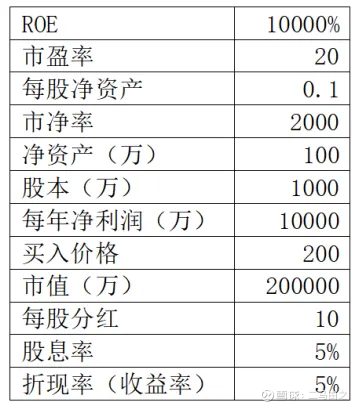

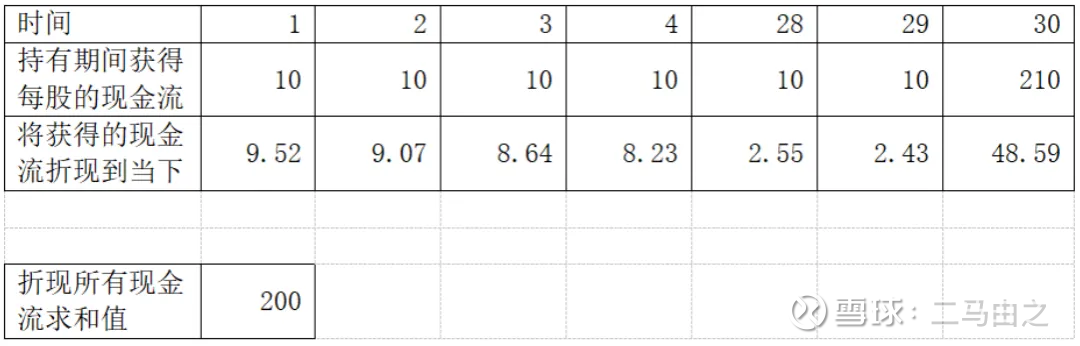

某轻资产企业,净资产100万,每年净利润1亿,净利润不增长,市盈率20倍。市值20亿,市盈率长期保持20倍不变,每年净利润全部分掉。投资者持有30年后,再继续以20倍市盈率把这个公司卖掉。持有这个公司的股息率是5%,长期持有,分红复投的年复合收益率也是5%。但是这个公司的roe为 10000%。

ROE和投资者的持有收益之间差了2000倍。

首先,有人可能要问了,什么样的公司,可以以100万净资产赚1亿净利润。你不是疯了吗?这样的公司现实市场中存在吗?其实我举这个例子时,我脑子中想到的是麦当劳。不过麦当劳更极端,他已经把净资产通过分红和回购分完了。如果他把净资产分到只剩100万,那么他的净资产收益率将达到100000000%。可惜他不给二马看到这样ROE的机会。直接搞成负数了。不过麦当劳的roe为负数,和很多公司因为净利润为负导致净资产收益率为负不同,人家是净资产为负。

牛逼吧。

麦当劳的例子代表了这样一类企业(每个企业具体的情况不同,程度上有差异),即企业进入了成熟期,不再增长。于是他们净利润都分了。因此导致roe很高。

A股中,我们想到的例子是双汇发展,有人说还有重庆啤酒,这样的例子欢迎大家自己补充。

这样的例子其实是企业四大生命状态中的一个重要阶段。即,初创、成长、成熟、衰退中的成熟期企业。因此,我的这个例子代表 1/4的企业状态。普遍性还是很强的。

上面的文字部分可能有人没有看懂,二马做一个表格,这样更直观。

关于这个表格,我做一个说明,持有期间获得的现金流就是投资者的持股收益。投资者持有30年,这30年,每年都获得股息,每股10元。最后一年在分红后以200元的价格卖出。因此最后一年投资者获得总现金流是210元。

这些所有的现金流以5%的折现率折现后求和,其和等于200,即投资者的买入价格。这就意味着投资者在这30年间持股的年复合收益率是5%。

不过用折现的方式来计算投资者的持有收益,这超过大多数读者的认知能力。为了解决读者的认知问题。我换一个说法,以便大家理解。这个例子是不是就是类似你花了200元,买了一个每年10元债息的债权,持有30年后还本付息。然后收益率就是5%。

看到二马为了让大家理解而煞费苦心。请狠狠的打赏。

有人说了,在你这个例子中,买入时的PB是2000倍,当然收益不等于roe了。但是如果是以1PB 买入。投资收益不就等于roe了么?

对此,我想说的是,你是想钱想疯了吗,想投入0.1元就可以获得每年10元分红,而且随时可以以200元卖出的资产。这是需要多大的脑洞。

不知道写到这里,大家看明白了吗?在我的这个例子中,投资者的收益率明显和roe无关。同时,我这并不是一个极端的例子。而是企业生命周期中的重要一环。

但是,可能有人说了,完全分红的例子并不多,可能美股这样的企业多一些。A股即使企业不再需要现金投资发展了,他们还是不愿意完全分红。是的。这样的例子更普遍。

在这样的例子中,投资的收益,也不等于roe。但是这样的例子会复杂一些。后面是否举这样的例子,我们看投资者对于当前例子的理解程度。如果目前的例子都不能理解。后面就不用复杂的例子为难他们了。

@今日话题 $招商银行(SH600036)$ $中国平安(SH601318)$ $贵州茅台(SH600519)$