(原标题:弘亚数控(11):24H1业绩分析与估值更新)

风险提示:本文仅是个人投资过程中的思考和阶段性梳理,本人只是一个普通小散,文章观点不一定正确,投资水平也很一般,文章中涉及的股票或者基金均可能有大幅下跌的风险,请保持独立思考,市场有风险,投资需谨慎,文章观点仅作交流之用,不构成任何投资建议,读者朋友请勿据此操作!

弘亚数控公布了24H1业绩,这篇文章我们结合财报及业绩交流会内容来具体分析一下。

弘亚数控目前产品的两个发展方向是:

中低端市场“下沉”方面:常规通用标准机型【新产能投运后规模化生产降低成本提高市占率,充分发挥规模和成本优势】

高端市场“上拓”方面:非标定制机型【对标欧洲高端产品,提高自动化连线水平,目标为家具企业减少40%人工成本,设立凯澳智能,面向欧美市场和国内领军家具企业等高端客户群】

由弘亚数控产品的两个发展方向,可以归纳出弘亚目前业绩增长的两大核心驱动引擎:

第一增长曲线:国产替代(靠性价比抢高端份额)+国内集中度提升(新产能爬坡抢中低端份额)+自动化产品占比提升+木门新品类拓展【基本盘,13%+增速】

第二增长曲线:高端产品海外扩张【靠性价比优势,巩固东欧+西欧海外基本盘,拓展印度、东南亚市场,12%+增速】

下面我们按照两条业绩增长曲线来具体分析:

Part1:第一增长曲线:国产替代(靠性价比抢高端份额)+国内集中度提升(产能释放后抢中低端份额)+自动化连线产品占比提升+木门新品类拓展【基本盘,13%+增速】

在国内市场方面,房地产的不景气同样会影响上下游产业链,房地产传递到下游板式家具企业,板式家具企业再传递到板式家具机械企业,算是二次传导,弘亚数控作为”卖铲子”的企业受到的冲击要比房地产直接上下游要小很多,况且弘亚数控还有:国产替代+集中度提升+高端产品占比提升+新产能投产+海外扩张等多个增长拉动点,24H1德国豪迈、意大利比雅斯、南兴股份收入均出现下滑,唯有弘亚数控仍保持增长,只能说在大环境不好的情况下,还算可以吧。

24H1业绩概览:

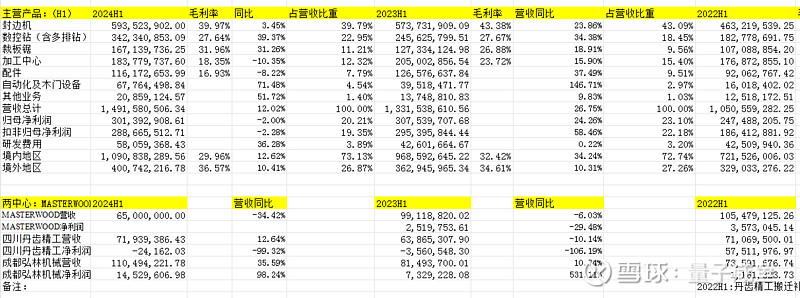

注:图片内容来自“量子咸鱼”制作

24H1国内业务收入10.9亿,同比增长12.62%,毛利率29.96%;

24H1海外业务收入4亿,同比增长10.41%,毛利率36.57%;

海外销售的产品结构中高端机型占比较高,因此毛利率要好于国内产品。

分产品方面,裁板锯产品增长较快主要因为设备更换周期影响,23年定制家具需求多一些,24H1是成品家具需求多一些(用到裁板锯),加工中心产品收入下滑主要是意大利MASTERWOOD的欧洲本土订单下滑导致。

虽然24H1收入端似乎是国内业务增速更好,但是根据管理层业绩交流会来看,需求端还是国外较好,国内需求受到房地产影响较弱(下游家具厂大概开工率只有80%左右),新签订单也是国外好于国内。目前在手订单方面,海外在手订单1.2亿【弘亚数控出口的,不包括MASTERWOOD】,国内在手订单略少一点点,24M7-M8也是海外订单情况好一些,其中24M1-M8海外出口已经达到23全年的70%左右。即使国内需求大环境不好的情况下,弘亚数控通过抢占份额(高端市场进口替代,中低端市场抢其他小品牌份额),展望24年全年,国内收入端还会保持一定增速水平,但是利润端可能会牺牲一下(研发投入、费用支出会高一些)。

国内由于销售的中低端的标准机型较多拉低了整体毛利率,未来新产能投放后进一步提高国内中低端市场份额,国内业务毛利率可能还会有一定程度拉低【另外新产能投运带来的折旧对24H1毛利率有一定的拖累,目前厂房在逐步转固的过程,全部转固后一年增加3千万的折旧】。

新产能投运带来的折旧已经对24H1毛利率带来了一定压力,不过随着产能爬坡,从钢板进去--核心零部件--机架--外采标准件--整机产品,都在园区里面完成,运输费用、管理成本都会下降,对毛利率也有正向提升作用,另外成本方面还有5%-7%的下降空间,原材料供应商给弘亚数控的价格是行业内最低的(如果发现行业内有价格更低的,就会被弘亚数控取消供应商资格)作为回报,弘亚数控在付款周期方面是非常高效的,不管订单金额多少,对原材料供应商付款周期在30天内,不会拖欠账款。产品单价方面,弘亚数控整体平均单价会比较平稳,加工中心(MASTERWOOD)单价可能会降低。

国内市场业绩增长动力拆分:

国产替代(靠性价比抢高端份额):

弘亚数控的产品仅在高端封边机稳定性方面还与德国豪迈还有差距,高端产品也在不断突破,比如国内首创的磁悬浮高速柔性封边机最高速度可达42m/min,技术水平达国际领先水平,其他的像数控钻、裁板锯、加工中心等都已经处于国际领先水平,未来高端封边机产品通过提高零部件自制比例,提高原材料质量、加工精度来提高性能稳定性,缩小与国外高端品牌差距。但是性价比方面,弘亚数控产品价格仅豪迈的一半左右,后续零部件成本也仅外资的1/10,在国产替代方面具备性价比优势,同时考虑设备的供应安全,很多国内板式家具企业在提高国产设备比例,比如欧派原来一直是用的欧洲进口设备,现在也有了国产化设备的需求,索菲亚最开始是买弘亚数控的数控钻,后来陆续又买了封边机,裁板锯,木门产线以及产品中心等,索菲亚4.0工厂也在不断增加国产设备占比。

24H1弘亚数控设立了高端品牌“凯澳”,凯澳目前只有两个产品,是从德国豪迈那边挖了一个团队(团队占40%股份),弘亚数控占60%股份,主打高端封边机和裁板锯设备,以此应对国内大型板式家具企业的即将迎来的新一波设备更换潮(原来主要用的是豪迈),对标德国豪迈S600(4-5百万/台),凯澳卖100多万/台,性价比优势明显。板式家具机械设备周期管理中,通常5年以内以修为主,5-8年修不好就换,8年以上的以换为主,平均下来就是8-10年的使用寿命。国内上一波扩产周期是16-17年以后,算8-10周期,下一波替换潮就是24-28年左右,正好对应弘亚数控的产能爬坡期,原来欧派、索菲亚存量设备80%-90%都是进口设备,设备替换需求比较刚性,弘亚数控希望通过凯澳高端品牌来吃到国内这一波头部板式家具企业的高端设备替换份额。

24H1在品牌推广方面参加了意大利米兰、俄罗斯莫斯科、广州和地方性展览会,举办新品发布会,推出高端品牌“凯澳”,进军全球高端市场。

国内集中度提升(新产能爬坡抢中低端份额):

弘亚数控多个新基地投运后产能可以大幅释放,弘亚数控可以通过规模效应降低成本,在常规通用标准机型方面抢占国内中低端市场份额实现集中度提升,目前各新产能进度如下:

弘亚数控老产能:16.89亿(2020年营收)

玛斯特总部:数控裁板锯、木门等连线产品的生产基地,产能16.28亿(产能仍在爬坡中)

佛山顺德龙江数控装备制造基地:产能25亿,主要承接封边机和自动化产线之外, 还有裁板锯、数控钻、木门产线(顺德因为面积比较大,建设周期会长一点,24M1试投产,2025年完全达产)

广东增城:年产能2万套智能封边机及其自动化产线,主要承封边机的生产制造,只有两个厂房(23M11试投产,增城基地2026年完全达产)

四川精密传动系统制造中心:零部件产能6亿(2022年6月27日,丹齿精工已完成新厂区一期建设完工并投产)

从产能测算角度,假设四川丹齿产能全部按照自供处理不计入,广东增城按照2亿产能保守计算,那么预计2026年弘亚数控产能可以达到60亿左右,按照70%的产能利用率也可以实现42亿营收。

截止24M6弘亚数控整体产能利用率70%-80%,24年整体产能大概28-30亿,用加班工资去做调整的话,产能利用率可以达到100%,目前加班节奏没有24M1-M4那么紧张,产能爬坡今年目标没问题,后面如果订单多起来,产能方面没有问题;

国内集中度提升逻辑下南兴带来的价格战挑战跟踪:

我们看下南兴股份的板式家具机械产品毛利率和收入情况:

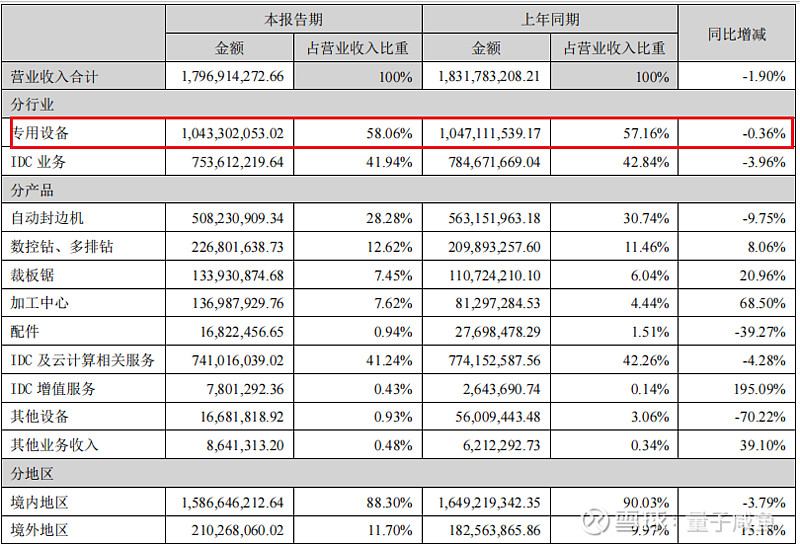

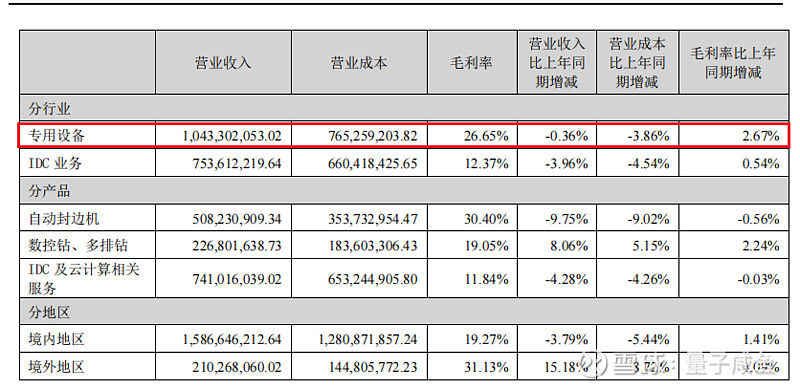

注:图片内容来自南兴股份24H1财报

弘亚数控专用设备整体毛利率31.2%,南兴股份专用设备整体毛利率26.65%,弘亚数控还是有一定优势的,并且南兴股份24H1板式家具机械整体收入下滑0.36%,而弘亚数控同比增长11.61%,从规模角度,弘亚数控板式家具机械24H1收入共14.7亿,南兴股份24H1为10.43亿,规模上也有一定优势。

目前弘亚数控的增长还是比较良性的,但是国内市场方面未来还是需要继续跟踪南兴股份带来的价格战挑战。

国内市占率:弘亚数控目前国内市场占有率,分产品来看,封边机大概20%多,其他的产品百分之十几。

自动化连线产品占比提升:

在下游家具市场竞争激烈,降本增效需求迫切的背景下,自动化连线产品有更大的市场,包括“工况自动化”+“全厂自动化”,弘亚数控“工况自动化”产品包括:机器人上料数控钻多机连线、智能锯切工作站、智能开料中心、柔性封边回转线、柔性木门生产线、智能包装线、开封钻智能化生产线、智能机器人立体库(书本架)分拣线,弘亚数控“全厂自动化”有智能制造解决方案/整厂规划方案。

中国家具制造业人均产值约40万元/年,国外人均产值一般为150+万元/年,最高的可达270 万元/年,家具机械自动化提高人均产值还有较大空间,家具机械自动化目前还是蓝海市场,其附加值高、利润率高,小型家具企业面对价格战压力下更有动力提升板式家具机械自动化水平来降低成本,以应对激烈的家具市场竞争。

木门新品类拓展:

木门产品线主要是收购Masterwood获得的技术,国内木门设备市场150亿左右,国内木门市场1500 亿到2000亿左右,设备市场规模占比10%左右,弘亚数控目标是希望能够做到木门设备的10%份额,国内最好的企业收入2-3个亿,竞争不是太激烈,Masterwood木门技术指标和效率比国内最先进的高10%左右,价格低10%左右,相对国内技术有一定先进性,但弘亚数控进入木门设备市场比较晚一些,目前弘亚数控在国内木门设备市场的销售大概就是千万级别。

自动化连线+木门产品规模及营收占比跟踪:

24H1自动化及木门设备收入6776万,占营收4.54%,同比增长71.48%;

23H2自动化及木门设备收入6299万,占营收4.66%,同比增长195.27%;

23H1自动化及木门设备收入3952万,占营收2.97%,同比增长146.71%;

22H2自动化及木门设备收入2133万,占营收比重1.98%;

22H1自动化及木门设备收入1602万,占营收比重1.52%;

可以看到自动化连线+木门产品规模,无论是同比还是环比都在提高,并且占营收的比重整体上也是在不断提升。

Part2:第二增长曲线:高端产品海外扩张【靠性价比优势,巩固东欧+西欧海外基本盘,拓展印度、东南亚市场,12%+增速】

弘亚数控在海外市场方面主要就是利用自身的性价比优势靠高端产品进行海外扩张,弘亚数控的产品相比于外资仅1/3~1/2,主要是非标定制机型,对标欧洲高端产品(这也是国外业务毛利率比国内高的原因,国外销售的高端机型占比更高,国内国外都是采用经销商买断模式,所以国外业务毛利率更高),比如磁悬浮电子锯,5系列的重型封边机,海外市场主要还是靠经销商来开拓。

巩固东欧+西欧海外基本盘:东欧+西欧市场占海外市场收入50%以上,东欧市场主要是俄罗斯和乌克兰(主要是弘亚数控自己培育经销商),俄罗斯市场收入2亿左右,虽然乌克兰和俄罗斯在打仗,但是乌克兰市场还有所增长;

西欧市场(主要靠意大利masterwood贴牌销售拓展):Masterwood产品主要是五轴加工中心和木门生产线,两个产品主要是覆盖欧美市场,目前通过Masterwood贴牌来拓展西欧市场(弘亚数控先出口到意大利,产品本身先拿到GE认证,然后贴牌成Masterwood的产品),销售网络延伸覆盖至奥地利、比利时、芬兰、 法国、德国、瑞士、英国、加拿大等欧美国家,以前欧美是不接受贴牌的形式,后期慢慢接受了弘亚数控整体的品质,未来不排除加大产品针对性,研发适合于欧美市场销售的一些型号;

意大利MASTERWOOD由于24H1欧洲本土订单下滑导致营收下降了3千万多万,导致弘亚数控整体加工中心产品收入有所下滑,德国豪迈、比雅斯也是一样,欧洲订单24H1有萎缩,目前MASTERWOOD既承担研发,也逐渐承担服务商平台角色,24H1西欧市场整体需求下降,不过弘亚数控市场份额低,海外品牌在欧洲一年卖100多个亿,弘亚数控MASTERWOOD子公司23年才卖1.94亿。

美国市场(主要靠弘亚数控自己培育经销商):陆续开拓了三个经销商,目前还在培养阶段,整体来看都有一个持续的增长,说明欧美市场对弘亚数控产品存在一定认可度;

印度和东南亚市场:增速比较快的市场里面体量比较大的就是东南亚和印度了,印度市场成品家具比较多一些,印度对低价的封边机设备需求更大,德国豪迈在印度有工厂,所以豪迈在印度高端设备卖不动;

弘亚数控目前靠性价比优势(渠道利润更高)要多发展一些海外竞争对手的经销商变成弘亚数控的经销商,24H1新增3-4个经销商,目前通常一个国家一个经销商,后面考虑一个国家发展多个经销商进行竞争加强代理服务。

海外出口金额排名靠前的地区:

俄罗斯(一年2亿左右)、土耳其、印度、乌克兰、巴西、澳大利亚、伊朗、意大利、法国、马来西亚、美国;

其中增速比较快的地区:

巴斯、韩国、伊朗、马来西亚、台湾、印度

全球市场份额目标:目前弘亚数控产品出口是全额免税的(省下13%税率左右),全球整体市场规模大概450亿, 只看弘亚数控所覆盖产品的话大概350亿,未来几年弘亚数控希望市占率做到全球10%也即45亿营收;

弘亚数控分红跟踪:

(1)23H1中期分红:每10股现金分红6元(含税)

(2)23年末分红:每10股现金分红6元(含税)

(3)24H1中期分红:每10股现金分红3元(含税)

2023年度分红比例超80%,24年全年分红比例预计和23年差不多,目前还有6亿可转债,最后还不还,管理层还在考虑中,目前是两手准备,结合市场估值再考虑是否下修转股价进行转股,作为股东个人是强烈建议还钱,这么低的估值进行转股的话,会损害老股东权益。资本开支方面,24H2在顺德会投入一个多亿建设厂房用于包装设备(整厂规划的部分)、加工设备包括一些其他的小项目,24H1投资比23H1多了900多万。

根据弘亚数控24H1业绩更新下估值:

弘亚数控2023年国内业务收入18.71亿,国外业务8.12亿,估算2027年弘亚数控国内业务收入30.24亿,国外业务收入12.55亿,考虑到国内市场新增产能爬坡后为了提高市场集中度,中低端产品占比会提高,不过“规模效应+新园区一体化生产”也可以一定程度降低成本,利润率按照20%测算,那么弘亚数控2027年估算营收为42.78亿,利润为8.56亿,考虑到未来产能扩张完成后的业绩增速放缓,给予18PE估值,那么2027年弘亚数控合理市值为154亿。

注:以上估算过程均为个人拍脑袋瞎猜成分,不一定正确,不构成任何投资建议,投资有风险,读者朋友请勿据此操作!

$弘亚数控(SZ002833)$ $南兴股份(SZ002757)$ $欧派家居(SH603833)$

#雪球实盘交易# #实盘分享# #雪球星计划#

@今日话题 @投资炼金季