(原标题:全球资本市场都在小心翼翼!生怕暴跌)

随着美国降息脚步的临近,全球资本市场都在夹着小心,生怕闹出幺蛾子。

很多人的思维是线性的,在他们脑海里,一件事就对应两个结果:利好和利空。

比如:有人认为降息是利好,有人认为降息是利空。

然而,降息这事是“灰色”的,它既带来利好也带来利空。既可能引起上涨,也可能引起下跌。

这就好像一把刀,可以用来杀人,也可以用来救人。

然而,当别人亮出这把刀时,站在对面的人会怎样呢?

当然就会变得十分谨慎啦。

稍不留神,可能会引起很大的事故。

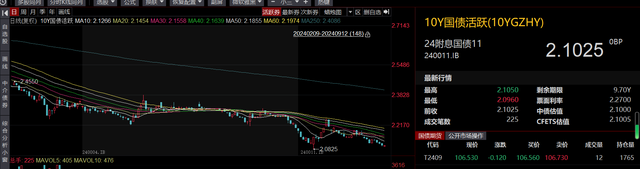

最近,短端利率快速下降。

1年国债利率昨天跌破了1.3%,2年国债利率下降到了1.35%以下。

短端国债利率下降是从鲍威尔在央行年会上宣布美联储在9月将降息开始的。

同时,长端利率也跟着下降,10年国债利率逼近前低,来到了2.1%附近。

为啥国债利率会快速回落呢?

不少人想当然的把原因归于经济不行。

实际上这是央妈有意为之。

人民币汇率在美联储降息预期上升时,就开始快速升值。

人民币升值并非是坏事,但快速升值就是坏事了。

比如,这会冲击我们的出口,会打破外资流入的预期等等。

央妈为了对冲快速汇率升值,变开始大量的买入短期国债,卖出长期国债。

且买入的力度非常大,这才导致了1年和2年国债利率快速回落。

随着短端利率的下降,也加大了机构加杠杆的空间,因此长端利率也跟着下降。

但由于央妈还在同时卖出前段时间续作的超长期国债,因此长端利率下降的速度没有那么快。

当下10年-1年国债期限利差已经创出了今年以来的新高。

当然,央妈的这种操作,有可能会增加债市虹吸股市资金的风险。

不过,央妈如此大力度的投放基础货币,有一个可能就是,政策可能会有新的动向,否则放出来这么多基础货币,怎么消化呢?

在央妈的对冲下,汇率最近处于窄幅震动中。

之前跟大家介绍过,外资建立大量的套利头寸:做多债券+卖空远期人民币。

在美联储有转向预期时,外资就会陆续平仓。

在1年国债利率大幅下降的同时,1年存单利率开始上升。

如果不了解背后的逻辑,就会觉得这种现象十分反常。

如果央妈不管的话,很可能会引发债市大幅震荡。

所以央妈大幅买入短期国债,也是为了对冲外资的平仓。

现在看来对冲的效果逐渐显现,同业存单利率没有继续上升了。

不过现在1年存单利率比1年国债利率高64BP,这也无形中也增加了银行的净息差压力。

这当然也是一种风险。

总之,在美联储降息之际,我们这边也是小心翼翼在应对,生怕出现点意外。

最近美国公布的各种数据,就TM跟设计好似的,总是高高好。

比如,本周三公布的物价数据。

8月CPI同比2.5%,预期2.6%;环比0.2,预期0.2%。

核心CPI同比3.2%,预期3.2%;环比0.3%,预期0.2%。

CPI低于预期,核心CPI高于预期。

很明显就是故意给一个一好一坏的数据。

不让市场意淫9月有50BP的降息。

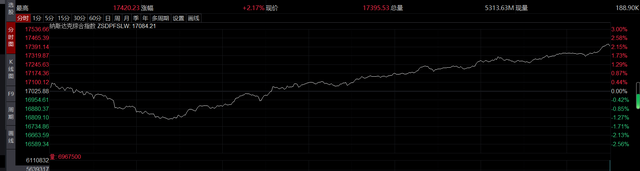

数据公布后,2年美债利率大幅波动。

美股走了一个深V的走势。

这就是不同的投资者在交易不同的数据。

因为CPI和核心CPI在不同机构的眼里,权重是不一样的,所代表的含义也不同。

美联储这种扰乱视听的操作,就是不让资产价格出现趋势性大幅波动。

这只是一个例子,美国在公布其他数据,以及官员发言时,其实都是这种操作。

美联储面对降息这把刀时,心里也没底呢。

不仅仅是中美两国,全球都在谨慎应对刀子落地。

比如,日本在引导市场,加息会很缓慢。

欧佩克释放供给预期,对冲着原油的下跌,当然俄罗斯估计是毛了。

除了国家,全球机构也在根据美联储释放的预期,陆续平仓手里的套利组合。

一些机构会根据资产价格的变化,建立新的套利组合。

就组合的打破,新组合的建立,都会让全球资产价格在短期内出现非常混乱的波动。

美联储降息这事,在临界点是比较危险的。

如果不降息,市场会担心经济扛不住,引发危机。

如果降太快又担心是不是出现大衰退了。

这就跟伺候一个生了大病的人一样。

不用药,可能就拖死了。

上猛药可能一下子就虚不受补,挂了。

我们国内其实也差不多,并非是出什么政策就一定好,或者一定坏。

关键在于,政策的节奏,时间,强度。

打赏自愿,1分钱都是默默的支持,哈哈!