(原标题:当伟大的生意遭遇paradigm shift:从Philip Morris看贵州茅台)

本文试图拆解1960s-2020s Philip Morris的超额回报来源,希望对贵州茅台的股东和潜在股东有所启发。$奥驰亚(MO)$ $菲利普莫里斯(PM)$

==========================

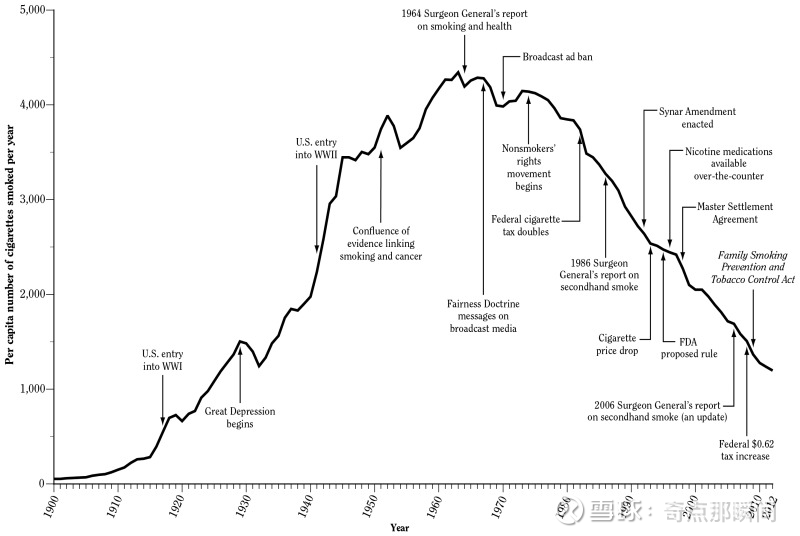

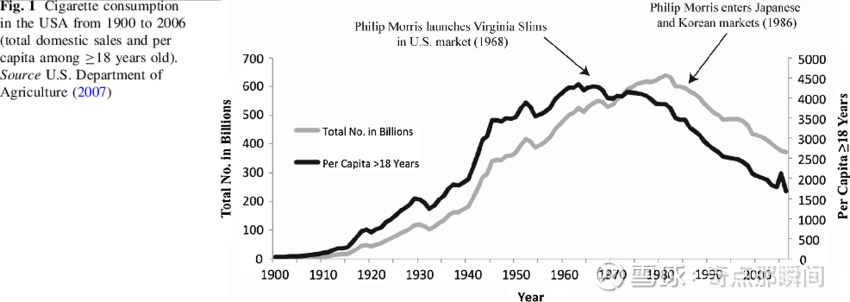

1964年,US Surgeon General report on smoking and health发布,引发了美国公众和政府对于吸烟和癌症相关性的关注,美国人均香烟消费量见顶。

随后在1981年,美国香烟消费总量见顶,每年6400亿支。2022年,这数字下降到不足1730亿支,下降73%, 40年年均消费量下降3.2% per year。

如果你在1964年年初通过时空之门,有幸看到了这两组来自2022年数据,然后看了看Philip Morris在1963年年底的估值:12.5pe,5% div yield,你会在那时买入PM的股票吗?1964- 2014,50年,PM年化回报率20%,可能是美股回报率最高的股票。

50年年化20%是如何取得的?

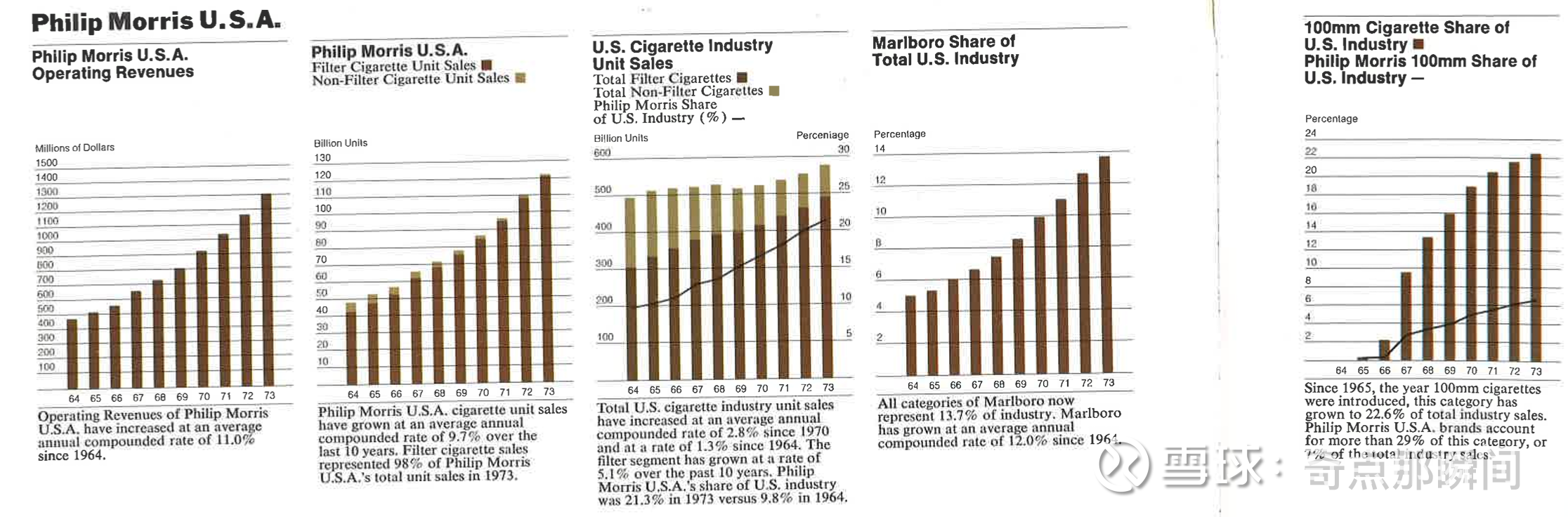

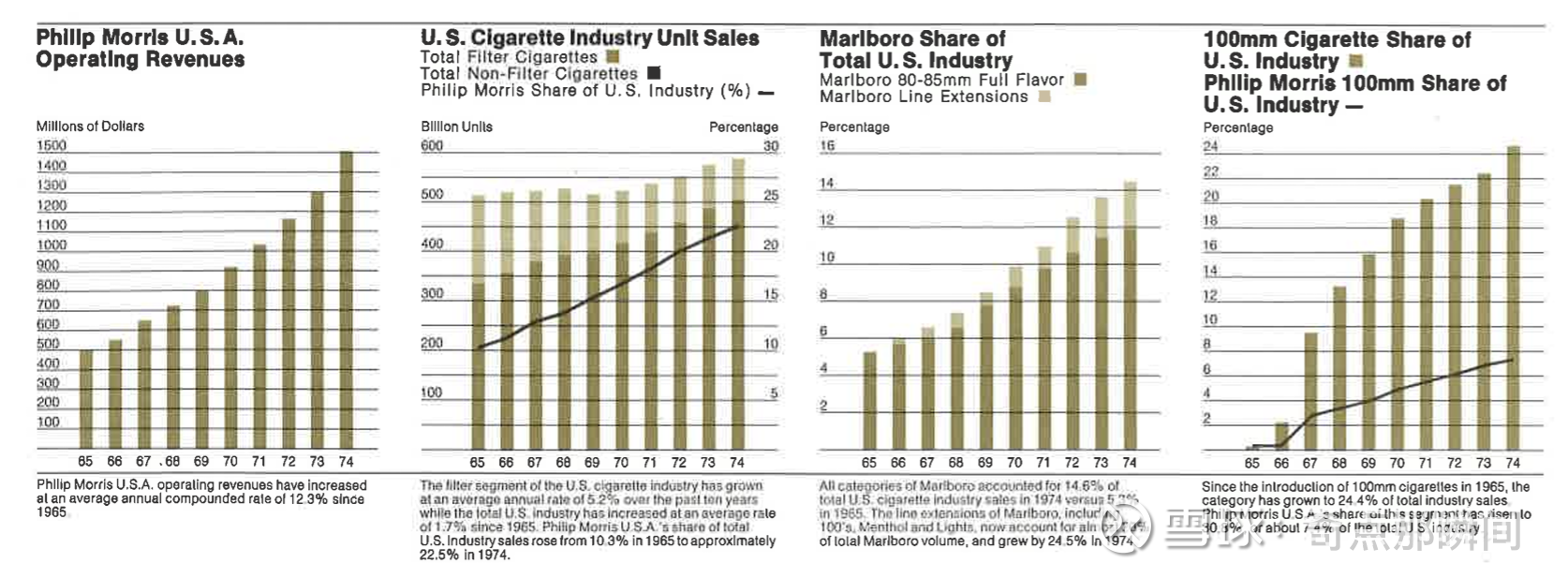

1960s - 1980s初,营收cagr?利润cagr?股票回报率cagr?(我无法找到早年电子化annual report,如果有朋友有机会线下去Library of Congress,网页链接,希望拍一下1965,1970,1975,1980,1985,1990,1995,2000,2005的annual report的历史财务数据汇总那页,感谢~)

尽管美国人均香烟消费量已经见顶,美国香烟消费总量(unit sales)依然在缓慢增长(~1.5%),PM更是凭借万宝路系列获得了高速增长,PM的market share(unit)不断提升,1957 年 5%,1964年10%,1974年22.5%,1983年34%。

1980s末-2000s,营收cagr?利润cagr?股票回报率cagr?

美国香烟业务量平价升:Philip Morris的美国国内的unit sales逐渐饱和见顶,量增的逻辑消失了,但还没有下降,比行业晚了十几年。伴随着监管在80s初的加强,香烟价格的上涨逐渐成为了支撑PM美国国内香烟业务营收增长的主要driver(1950s-2010s,PM的香烟价格涨幅是同期通胀的5倍)。

国际香烟业务成为growth driver:PM的香烟国际业务成为重要的growth driver,国际业务的负责人Maxwell成为PM新的CEO。后来这块业务2008年从Philip Morris拆分,独立为Philip Morris International, 而Philip Morris更名为Altria。

多元化:80年代初,PM开始尝试多元化经营,涉足酒水,食品,地产开发和金融,先后收购了Miller, Seven-Up,the Mission Viejo Company, General Foods和Kraft,其中General Foods和Kraft算比较成功的收购,不过不知道是不是真的比一直回购自己的股票更好?

2010s-now,营收cagr <2%(量-4%,价6%,消费税前cagr 0%),利润6% cagr。

2006年分拆Kraft,2008年分拆PMI后,PM(Altria)基本是剩美国烟草业务了,一个衰退行业的不增长(消费税前营收)的顶级生意,给股东15年贡献了年化15%的复合年化回报,其中利润cagr 6%,估值10pe->20pe->10pe贡献0%,回购+分红贡献9%。回购+分红>gaap利润>自由现金流,资产负债表现金和投资下降,长期债务上升,股东权益由正转负,公司cash neural的同时再举债回购, 所以创造了过去15年9%的回购+分红股东回报。

由此我们终于有幸直观见证到了品牌,护城河,pricing power,商业模式和低预期这套组合拳的力量:

品牌,心智和产品力:万宝路的品牌和产品力。

护城河:强监管下营销冻结,慢变行业的护城河(电子烟,paradigm shift?)。

pricing power:在知情吸烟有害健康的条件下,广泛吸烟人群的减少,核心用户却愿意支付更多的pricing power,利润率40%->60%。

商业模式:极低的资本开支+用户锁定,自由现金流/利润接近95%,真实roe非常高,可能在50%以上。

低预期:“The long-term return on a stock depends not on the actual growth of its earnings, but on the difference between its actual earnings growth and the growth that investors expected.”

===================================

小结一下,Philip Morris的70年,第一阶段是万宝路的market share gain(酱酒和飞天茅台之于白酒行业?),第二阶段是国际化growth driver和多元化的尝试(多元化我认为是负作用),第三阶段是110%努力的股东回报和资本配置。配合强监管打压,不断的健康诉讼和负面新闻,衰退的行业,投资人悲观的情绪和低预期,使得Philip Morris的估值长期比较低,这些因素共同创造了70年,17%左右的复合投资回报率,在不用杠杆的条件下,可能无人/股能出其右了。我雪球的第一篇长文,网页链接,有一部分就是受Philip Morris的启发,当下依然有效,我相信未来也依然有效。

===================================

$贵州茅台(SH600519)$和Philip Morris在我看来有很多相似的地方:

1. 他们都致癌有害健康 + 成瘾性,筛选并锁定核心用户。

2. 他们的产品力都经受过war这种极端条件下的洗礼和认证,品牌价值得到了升华。

3. 他们都有一款超级SKU,王牌大单品,万宝路vs飞天茅台,特殊的味道,顶级产品力。

4. 综合123,他们都获得了pricing power。

5. “年轻人不吸烟了,年轻人不喝白酒了”。

6. 慢变的行业,低资本开支,高自由现金流转化率,投1块赚5毛,顶级的商业模式。

7. 面临paradigm shift:1965年的PM,吸烟和肺癌的相关性研究直接扭转了公众和政府对于香烟消费的态度。2024的贵州茅台,中国过去20年以投资,地产和基建拉动经济增长模式的终结?都是需求端出现了不确定性。

贵州茅台和Philip Morris也有一些不同点:

1. 贵州茅台的需求端更复杂:因为茅台的特殊保质期属性,茅台除了被喝掉,还有相当的比例需求可能来自其金融属性,如果以每年被喝掉的茅台作为真实的利润(注意,这不同于开瓶率,2003年产的茅台2023年被喝掉了也算2023年的利润),这个利润去年是多少?过去5年分别是多少?似乎不是一个简单可以量化的问题。但我想这个利润去年(23年)大概率比报表利润低,2016年可能会比较接近?如果我用供需更单纯的五粮液作为基准,2011-2023,利润cagr 10%,vs 贵州茅台11y cagr 17%,似乎也不是特别夸张,我想600亿估计还是ok的?更详细的量价,销售渠道和产品线拆分复盘,应该可以提供更多的线索,TBD。

2. 国际化的二次增长曲线很难。

3. 回报股东的外部约束条件不同。PM可以110%的回报二级市场小股东,茅台我不知道能不能做到90%-100%?有没有动力和条件这么做?

4. 市场预期不同。如价格所示,市场显然对茅台还是一个成长股的定量,而PM在1963年年底,是一个没有量的增长只有跟随通胀增长的“无聊生意”,和当下很多中丐待遇类似。当然茅台也经历过这样的低预期时刻,2003和2013,这两次后来的故事,大家都知道了。

=============================

最后是关于16000亿的茅台,这题要做吗?

首先,从绝对收益的角度看,只要拉长时间到10-20年这个维度上,年化8%我认为概率非常高,但10%我真的不知道,我的认知不支持。其次从相对收益的角度看,看3年,以我的认知,我觉得MT可能不如MT(请问第二个MT是什么? ),置信度70%。

),置信度70%。

另外回到现实层面,考虑过这几年的国资考核的大背景,同志们的觉悟是最重要的和“经销商是茅台的家人”的表态,我感觉茅台报表利润下降的概率不大,在850亿-1000亿徘徊好几年是我的base case,基于此,可以博弈一个“估值”,此“估值”和价值无关。

Fun fact,Salesforce和贵州茅台的利润绝对金额都是100亿美金左右,中美社零美元计价相当,所以以后研究茅台,研究海外的烈酒是不是未必是最合适的对比对象?以后中国房子和基建的建设会减少,但data center,半导体产能和可再生能源的建设一定会增长,这块业务,谈生意的话,领导喜欢喝酒不?