(原标题:长期投资复利到底是ROE还是ROE/PB?)

很多投资者都认为,长期投资复利约等于ROE。因为这一理念最初被芒格提出,所以笔者也称之为芒格定律。1981年股东信里,巴菲特表示,如果买卖市盈率不变的话,ROE为14%的公司,长期投资复利也同样是14%。这就意味着,巴菲特也赞成芒格定律。

不过话又说回来,股神二人组的观点就一定对吗?如果仔细研究就会发现,关于投资复利的这两个答案:都对!

首先,我们需要弄明白ROE/PB究竟是啥?ROE=净利润/净资产,PB=股价/净资产,ROE/PB=(净利润/净资产)/(股价/净资产)=净利润/股价=1/PE。

也就是说,ROE/PB的真实身份其实就是PE的倒数。另外,它还也有一个比较生僻但却非常直观的名字叫作EP。

接下来要说的是,为了学习巴菲特,笔者发明了一个叫作“市赚率”的估值参数。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。考虑到ROE是个百分数,所以市赚率的真实公式其实是:PR=PE/ROE/100。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。

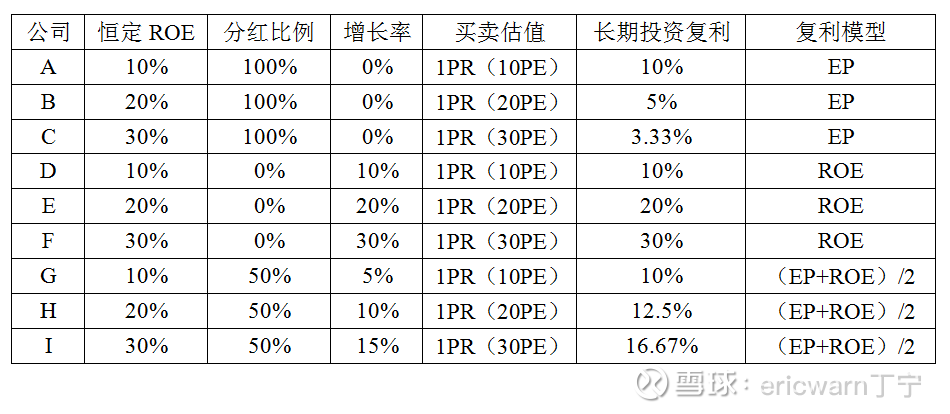

书归正传,继续研究投资复利。假设有A、B、C、D、F、G、H、I、J这9家公司,未来10年间的恒定ROE分别为10%、20%、30%、10%、20%、30%、10%、20%、30%。并且,在这10年间,“市场先生”给予9家公司的估值丝毫不变,都是市赚率等于1PR,也就是市盈率分别为10PE、20PE、30PE、10PE、20PE、30PE、10PE、20PE、30PE。投资者所要做的,就是10年前按照1PR市赚率将其从“市场先生”那里买来,10年后再按照1PR市赚率将其卖回给“市场先生”。

先说第一组,在这10年间,如果ABC三家公司每年的利润都100%进行分红,并且不收红利税,同时每年分红仍以1PR进行买入,那么10年间的投资复利刚好就等于PE的倒数。10PE买卖一家公司,投资复利就是1/10,换算成百分数就是10%;20PE买卖一家公司,投资复利就是1/20,换算成百分数就是5%;30PE买卖一家公司,投资复利就是1/30,换算成百分数就是3.33%。

再说第二组,在这10年间,如果DEF三家公司每年的利润都100%留存,分红比例为0%,那么10年间的投资复利就等于ROE。1PR买卖ROE为10%的公司,投资复利就是10%;1PR买卖ROE为20%的公司,投资复利就是20%;1PR买卖ROE为30%的公司,投资复利就是30%。

然后说第三组,在这10年间,如果GHI三家公司每年的利润都50%分红+50%留存,并且不收红利税,同时每年分红仍以1PR进行买入,那么10年投资复利=(EP+ROE)/2。10PE买卖ROE为10%的公司,投资复利=(10%+10%)/2=10%;20PE买卖ROE为20%的公司,投资复利=(5%+20%)/2=12.5%;30PE买卖ROE为30%的公司,投资复利=(3.33%+30%)/2=16.67%。

总结来看:

ABC公司增长率为零,长期投资复利就等于ROE/PB,也就是EP。100%分红的话,投资复利其实就是股息率。

DFG公司增长率为ROE,长期投资复利等于ROE,也就是巴芒二人的观点。

GHI公司增长率为ROE的一半,长期投资复利等于(EP+ROE)/2,在所有公司当中属于中庸派。

综上所述,增长率越接近ROE,长期投资复利就越接近ROE。增长率越接近零,长期投资复利就越接近ROE/PB,也就是EP。由于两种情况在现实生活中均存在,所以本文标题当中的两个答案都对!

有鉴于此,市赚率对长期增长率的要求最起码也是ROE的一半。举个例子,ROE为20%的公司,长期增长率最好在10%以上。

不得不说的是,巴菲特旗下的投资经理托德于去年参加了一年一度的格雷厄姆和多德年度早餐,分享了巴菲特投资苹果公司之前为自己提出的三个问题。1.标普500公司当中,哪家公司未来一年的估值会低于15PE?2.哪家公司未来5年能挣更多钱?(90%确信度)3.哪些公司未来可以获得7%的复合增长?(50%确信度)

之所以对增长率要求仅为7%,是因为巴菲特喜欢0.5PR买股1PR卖股,2000年就曾在股东大会上反复强调自己非常喜欢“半价”。实际上,只要做一个“半价买正价卖”的复利模型就会发现,只要安全边际足够的话,哪怕增长率很低,ROE不同的多数公司仍可提供非常不错的投资复利。

最后要说的是,近期跌跌不休的贵州茅台、五粮液、洋河股份本质上“该跌”,因为未来两三年的ROE或将很难维持在30%、25%、20%以上,增长率或许也很难维持在7%以上。但是,如果消费复苏的话,那么未来四五年的ROE将有望重回30%和25%以上,增长率也将重回7%以上。

最最后要说的是,哪怕ROE和增长率均出现下滑,但只要股息率能够稳住。那么,贵州茅台、五粮液、洋河股份就如前文所说的ABC公司那样,仍可依靠股息率进行估值。激进投资者可能喜欢5进3出、保守投资者可能喜欢6进4出,都是不错的投资策略。

$贵州茅台(SH600519)$ $五粮液(SZ000858)$ $洋河股份(SZ002304)$

@今日话题 @闭嘴吧超超 @陆冲河 @博士王神经 @曹国公李景隆 @直言不讳的勇敢

扩展阅读:市赚率如何估值周期股:网页链接

扩展阅读:市赚率如何估值银行股:网页链接

扩展阅读:市赚率的四大隐形参数:网页链接