(原标题:现阶段成长性和估值最具性价比的银行群体)

通过最近对银行股各标的2024年中报数据的汇总,另外也看了其他很多行业的中报情况,再结合现在股价估值状况,越来越感觉到现在的这些城商行没有什么下跌空间,就以我统计的以下6家处于2线的城商行来说,市盈率普遍在3-5倍之间,市净率在0.4-0.5倍之间,股息率在5-7个点之间,大都业绩还实现的正增长,由于银行就是经营货币的钱庄,每时每刻都在为股东创造着利润,金钱永不眠,时间对股东来说就是朋友。

另外从股东人数和机构持仓来分析,股东人数都是减少,有所筹码集中,基金持仓占比大都有所增加,主要是银行指数基金被动增仓所致,主动公募基金对这些二线的城商行配置很少(长沙银行有部分主动公募),也就是说近期市场杀跌的主力没有什么筹码可用。从2024年基金中报可以看出,他们大都还套在白酒/消费/医药/新能源/芯片等赛道,抱团行业及标的内,对中小板/创业板/科创板等小票配置还是太高,这些主动公募基金也就有很少一部分开始配置一些江浙/成渝一带的成长性银行股,其他大都没有主动增仓,就是对过去的银行股龙头招商银行/宁波银行等也是有所减仓。再杀跌的动能不足,就是大盘再往下下杀个100-200点,银行股的杀跌也会有限。银行股长期持有者完全可以通过时间换空间,靠标的的基本面增长,现金分红提供现金流来度过这个漫长的熊市。

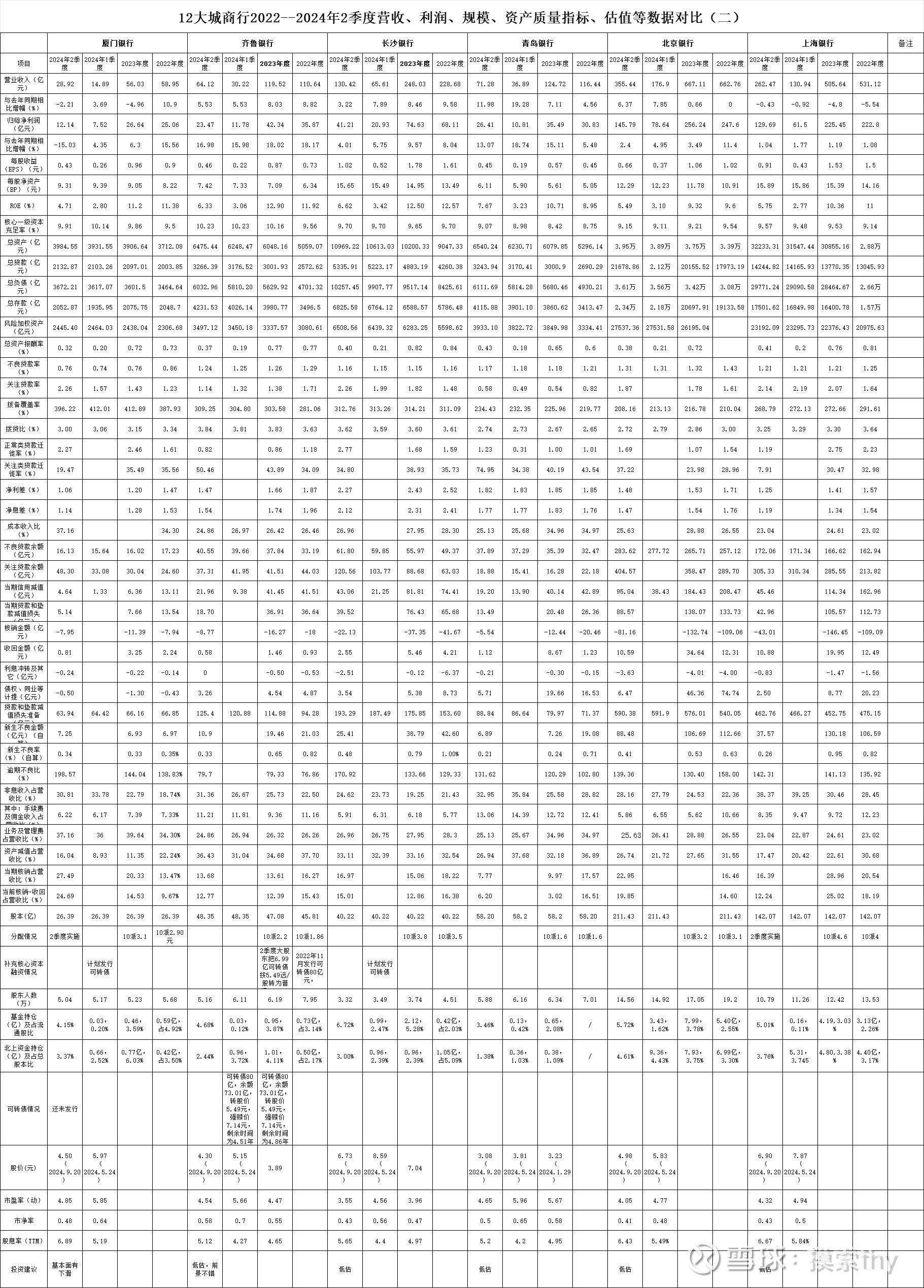

昨天写了12家城商行前6家2022—2024年2季度数据汇总情况,今天再把我关注的其余6家城商行汇总数据发出来,供喜欢城商行的银行股投资者参考,先上表格:

各个银行的基础数据都在以上表格里面了,这个表格主要是我2024年中报公布后进行的汇总,下面我结合最近银行业的情况做一下简单的点评:

7、厦门银行:计划发行可转债,短期已无可能。其营收、业绩增速、资产质量等2023年以来有所下降,到了2024年2季度,业绩负增长-15.03%,基本算爆雷了,2023年以来出现的最大问题就是规模没上来,后续发展势头就会受到较大影响。2023年度股价跌幅为-6.68%,2024年以来-5.91%,远弱于银行股,但在城商行中是偏弱的,现在的股价2024.9.20收盘4.50元,PE4.85,PB0.48,股息率6.89%,其2021、2022、2023年度现金派息比例都在30%以上,这也是其的优点。按现在的市净率0.48估值,其可转债发行推进的难度也是非常大的。我个人认为台海局势的不稳定对扎根福建及厦门的厦门银行业务开展是会受到较大影响的,这个不确定性将长期存在,这是投资厦门银行时需要注意的,另外厦门银行的资产质量还是存在一些问题的,正常类贷款迁徙率偏高,2022、2023年,2024年2季度分别为1.61%,2.46%,2.27%,贷款减值准备余额这2年也没有什么增长,债权拨备储备也比较低,逾期不良比和关注贷款率业处于上升阶段,2024年中报业绩负增长-15.03%,与优秀的城商行的差距是越来越大了,就是与齐鲁银行、长沙银行、青岛银行等第二梯队的城商行相比差距也是扩大了,基本可以把他剔除城商行第二梯队行列了,到了2024年末如果其基本面没有什么改变,我将把他调处重点关注的标的,计划把重庆银行调进来。主要原因还是其所处的区域大环境经济不太好,包括同区域的兴业银行各项指标也是下滑,这几年福建与江浙的经济差距越拉越大了。但其现在的估值、股价确实不高,股息率也是6%以上,还处于低估状态吧,公募基金和北上资金介入的不多。对基本面下降的公司不建议持有和介入。

8、齐鲁银行;营收、规模、业绩增速处于第二梯队前列,马上可以把他列为第一梯队了,营收、规模、业绩增速不错,资产质量边际有所改善,估值不高,继续重点关注并跟踪。其基本面状态与江苏银行2022年所处的阶段差不多,潜力比较大。2023年度股价跌幅为-1.62%,2024年以来+15.00%,走势还是不错的,主要其2023年股价跌幅业不大,现在的股价2024.9.20收盘4.30元,PE4.54,PB0.58,股息率5.12%,齐鲁银行的亮点就是营收、规模、业绩增速比较稳健均衡,2024年中报业绩增速达到16.98%,已经排在了城商行中的前列了,资产质量、贷款拨备、债权拨备、逾期不良比,新生不良率等都还有所改善,特别是逾期不良比仅有79.70%,非常低。主要原因还是背靠了山东这个经济大省好乘凉,也与其管理层积极进去有很大的关系,其估值股价仍处于低估区间,今后还有不错的上升空间,按折现率=股息率+增长率,年化12%以上的复合收益应该可以达到的,另外主动公募基金对其配置很低,股东人数也是有所减少,就是其优点还没有被机构所挖掘。今后发展的势头还比较好,我会重点跟踪的,很可能择机配置一些仓位。在这第二批6家城商行中,我最看好的就是齐鲁银行了。

9、长沙银行:营收、规模、业绩增速、资产质量处于第二梯队前列,2023年度股价涨幅+5.52%,走势较强,主要有公募基金增仓,2024年以来+3.54%,弱于大盘和整个银行业,主要原因就是其现金派息率不高和2024年2季度业绩稍低于预期,现在的股价2024.9.20收盘6.73元,PE3.55,PB0.43,股息率5.65%,其估值也是低估的,按现在这个估值其可转债要发行也是会比较困难,其2023、2024年业绩、资产质量在城商行中处于中等,其最低的优势就是静态、动态估值偏低,公募基金和北上资金都有所介入,会持续跟踪关注,其经营状况与湖南省和长沙市的经济发展是相关的,与江浙、山东等还是有所差距,暂不考虑介入。

10、青岛银行、营收、规模、业绩增速处于城商行前列、资产质量处于第二梯队中等水平2023、2024年2季度年业绩增速和资产质量相对2022年边际改善较大,也具有一定的区位优势,基本也处于成长性城商行第二梯队,2023年度股价跌幅-4.54%,走势不错,2024年以来+5.86%,走势一般,主要原因我个人认为是其2023年度现金股息没有增加,还是10派1.6元,看看其从2018到2023年度的股息分配分别为0.2元/0.2元/0.18元/0.16元/0.16元/0.16元,净利润快翻倍了,而派息金额还有所下降,太打击投资者持股信心了,你业绩增长再高有什么用?银行股又不是你一家,比较一下,确实没什么吸引力。反正我是不会买他的,等其把派息率提高上去再考虑吧。现在的股价2024.9.20收盘3.08元,PE4.65,PB0.50,股息率4520%,其估值也是低估的,继续跟踪其财报。

11、北京银行、也是19家系统性重要银行之一,上市也比较早,过去几年成长性不好,与宁波银行、南京银行的差距越拉越大,可其估值超低,其股价表现在2023年反而最好,023年度股价涨幅+12.61%,走势很好,2024年以来+16.36%,好于大盘和整个银行业,走势非常不错,现在的股价2024.9.20收盘4.98元,PE4.05,PB0.41,股息率6.43%,估值在城商行中还是偏低一些的,其估值也是低估的,计划纳入观察,其管理层得过且过,进取心稍差一些。最大的优势就是估值便宜一些。关注不介入。

12、上海银行、也是19家系统性重要银行之一,上市也比较早,过去几年成长性也一般,其经营情况给人的感觉越来越平庸,2023年以来营收负增长、业绩增速很低,资产质量也没什么改善,还有所下滑,正常类贷款迁徙率2023年为2.75%,2024年2季度1.19%(年化2.38%),非常高了,预示着2024年其资产质量控制还有不少困难。最大的优势也是估值便宜一些,2023年度股价涨幅+8.13%,走势不错,2024年以来+23.15%,好于大盘和整个银行业,走势还算不错的,在资本市场有时估值便宜就是硬道理。现在的股价2024.9.20收盘6.90元,PE4.32,PB0.43,股息率6.67%,按其2023年和2024年1季度,2024年2季度经营情况,确实非常一般,可以说有点不及预期,可其股价在2023-2024年度还是非常亮眼的,这样的情况在北京银行、南京银行、中信银行等身上都有体现,我想主要的原因还是估值超低,提别是市净率大都在0.40-0.50左右,启动时股息率在7%左右,而公募基金和北上资金等机构对其配置超低,市场上的其他机构有时就是反其道而行之,市场是丰富多彩的,没有什么固定的投资模式,我们个人投资者也不可能每次都能踏准市场的节奏,按我们自身的投资逻辑选股持仓即可,上海银行估值也是低估的,计划纳入观察,其营收、业绩、规模增速和资产质量也不符合我的要求,跟踪而不会介入。

至于其它几个城商行如重庆银行、西安银行、贵阳银行、兰州银行、郑州银行我大致看了一下,主要是处于内地、中西部地区,受困于当地经济发展的不均衡,坏账产生的都不少,逾期不良都比较高,基本处于城商行垫底位置,重庆银行还算马马虎虎,暂时没有跟踪研究的价值。我们个人的精力是有限的,有所为有所不为,才能有所取舍。当然不跟踪并不代表我们可以不管不问,其每季、每年发布的财报还是要浏览一下的,大致感受其各项经营、指标变化情况,这对于理解整个中国的银行业也是有帮助的。每次财报发布季,A股上市的42家银行的报告我还是都要看一遍的,有些甚至要看几遍,重点跟踪的还要重点研究各项报表及附注,就是这样还是感觉对银行业理解的很肤浅,离真正的银行实际经营状况还有很大的差距,同是财报也是可以调节的,个别的还有可能造假,所以还是要分散配置的。17家城商行基本可以分为三个档次,我现阶段比较重视的有杭州银行、成都银行、苏州银行、江苏银行、齐鲁银行。

看到没有同样是城商行,其基本面差异还是较大的,相对来说经济发达地区的城商行相对好的多,当然也要管理层优秀,才能取得不错的经营业绩。具有区位优势,发展模式清晰,管理层有进取精神的成长性城商行是现阶段性价比较高的银行股投资标的,值得重视和配置。

2023年成长性城商行大都调整的不少,还是谁的业绩好,谁的资产质量优谁调整的更多,而业绩、资产质量一般的几大行和部分资产质量比较差的银行股价反而上涨较多或调整很少,这给谁说理去,而到了2024年,基本面优秀的成都银行/杭州银行等则受到市场投资者的关注,有人说如果有后视镜的话,去年初清仓成长性城商行,布局几大行,到2023年末时清仓几大行再布局成长城商行,就能获益最大化。有这种想法的人也是太贪心了,如果每次都能踏对市场的节奏,那市场上的钱可以都被他赚走了,这可能吗?凭运气可以踏对一次或几次节奏,可长期算下来,大都是赔的底朝天,资金越炒越少,巴菲特曾说过:波段操作,高抛低吸,那是神才能做好的事,凡人是做不到的。

在银行股投资这条路上,我们要清楚我们到底是要赚什么钱,有些人认为股息很重要,每年稳稳的获得5-7%股息就很满足了,那几大行和一些高股息、低估值、相对低增长的银行标的就是最佳选择。如果认为就是要赚市场波动的钱,研究政策、资金进出、市场偏好等即可,如果要赚企业成长兼顾股息的钱,也就是立足于长期主义,就要去研究标的的内在价值、竞争优势、发展潜力等,才能成功。我所说的城商行现阶段成长性和估值最具性价比的银行群体就是针对这类投资者的。并不是说只有投资成长性银行股才能赚钱,可能投资其他银行股或其他行业的标的能赚到的钱更多一些,这非常正常。每个人投资标的的选择与每个人的机会成本相关,投资没有什么千篇一律的宝典。

至于短期内部分城商行随6大行的调整短期跌幅大都有10%左右,有人想了如果在今年其股价高位抛出,然后在其调整到低位时再买入,那不就能多赚百分之十几的利润了,拿后视镜来看神秘都可以实现,真要落实到操作层面,那是非常的难。搞不好就会越做成本越高。”咬定青山不放松“,既然选择了投资成长性银行股,就要坚持到底,在大的环境没有重大变化的情况下,就要持股守息,股息复投、复合增长、等待过激,慢慢变富!

由于我个人持有成长性银行股,观点难免有屁股决定脑袋之嫌,其它人仅供参考,但我能做到的就是我怎么想的,怎么操作的会真实的表露出来,由于投资水平低下、有限,欢迎批评讨论。数据是手工录入,错误再说难免,反映指正。

@太原@-翼虎- @今日话题 @雪球创作者中心 @估值的救赎 @浦发银行发哥 $齐鲁银行(SH601665)$ $长沙银行(SH601577)$ $江苏银行(SH600919)$