(原标题:全体银行股:到底是银行不愿意降息,还是不能降息?)

周五LPR利率不下降,大家都在吐槽,包括我。

那么问题来了,到底是银行不愿意降息,还是不能降息?

银行股的分析方式和实体企业不一样,所以我最近新做了一个银行股模板,尝试分析当下的银行业现状。

注:本文数据由全部A股银行股的财务报告合成,所有比率类指标使用整体法计算(例如不良率=全部银行的不良贷款合计/全部银行的贷款合计)。

在之前的【2024全体A股:半年报财务数据解读】中,我写了企业在收缩。

但实际上,企业的有息负债增速并没有转负,只是增速下降。

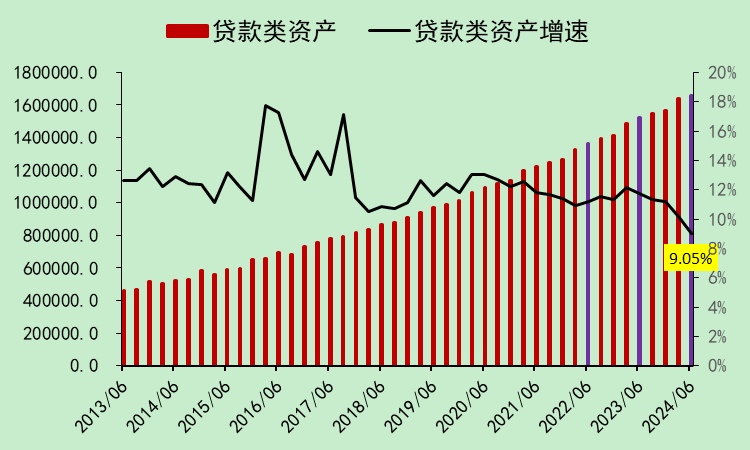

全体银行的贷款类资产166万亿,增速虽然明显下降,但仍高达9.05%。

当然,这里要指出的是,由于上市银行的融资渠道比较畅通,其扩张的能力比非上市银行要强得多,所以增速绝对值会比较高。

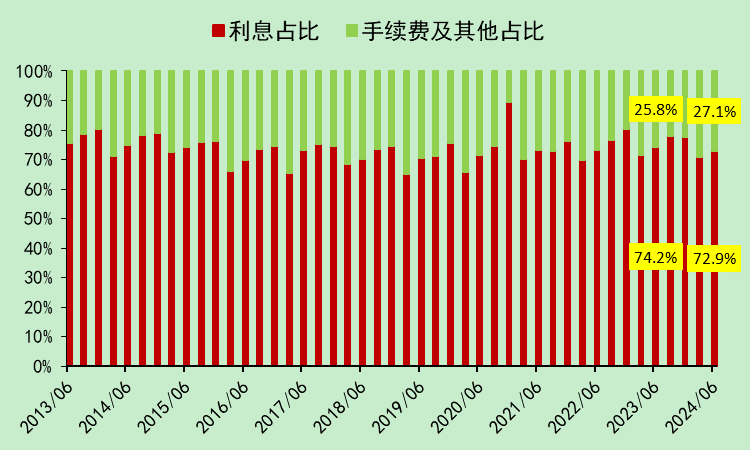

银行的营收可以分成两部分,分别是净利息、净手续费佣金其他。

注意,是【净】,也就是说,收到的利息,要减去支付的利息,净利息才算是营收。

全体银行二季度的营收增速是-2.18%,较一季度的-1.73%略有下降。

净利息占营收的比例,从去年同期的74.2%,降至72.9%。

但第一部分写了,贷款增速很高,净利息怎么不增反降呢?

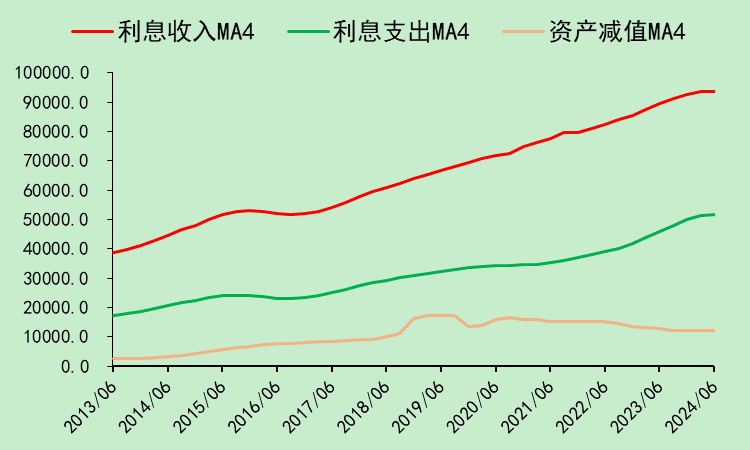

其实利息收入增速还是比较高的,但是利息支出上升更快,所以净利息就下降了。

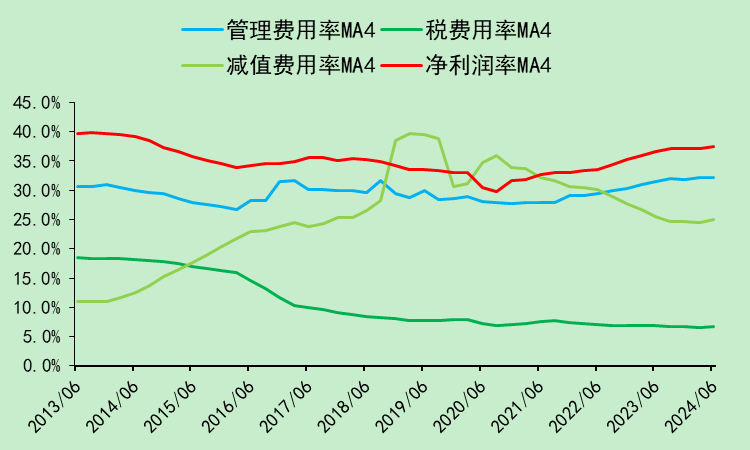

成本主要分为三部分,管理费用、各类减值、税。

从上一张图里,我们还可以看到,资产减值金额没怎么变,甚至还是小幅下降趋势。

计算一下各项费用率,我们发现,减值费用率下降明显,所以净利润率很高。

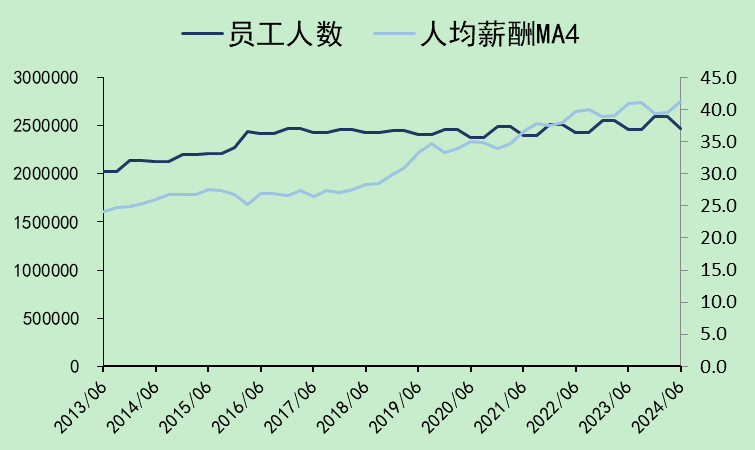

管理费用率上升,主要是员工涨薪,人均薪酬40+万。。。

金融科技发力之后,就不需要这么多员工了,员工人数几乎没增长了,有些银行明显下降。

归母净利润同比是上涨的,比营收的表现要好。

至于利润这么好的原因,主要是【减值金额很少】。

那就很有意思了,“减值”本身就是一门艺术,怎么减值,可以操作的空间很大,那么这个净利润,其实也是有操作空间的。(后文会详细讲)

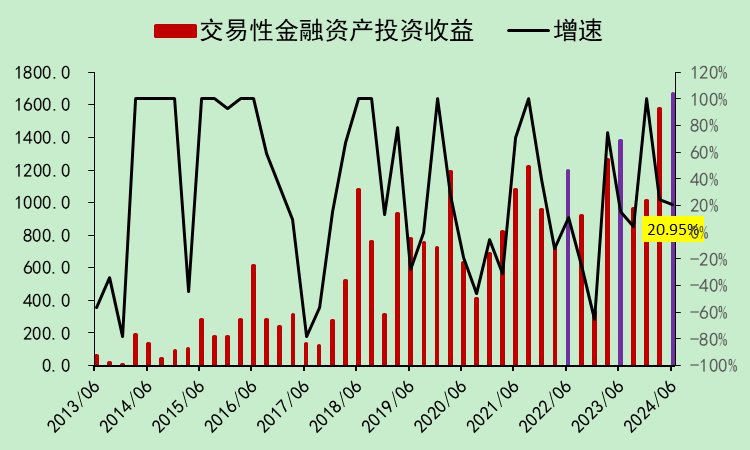

其次是【交易性资产投资收益】填补了一部分营收,银行持有的国债价差收益就算在这里:

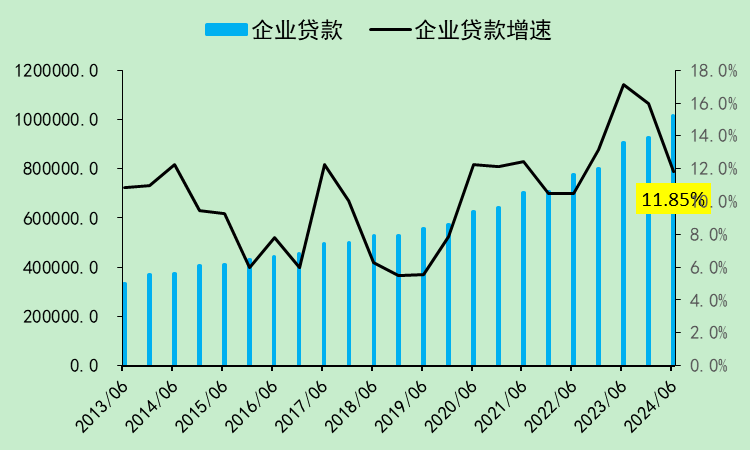

企业贷款102万亿,增速高达11.85%。

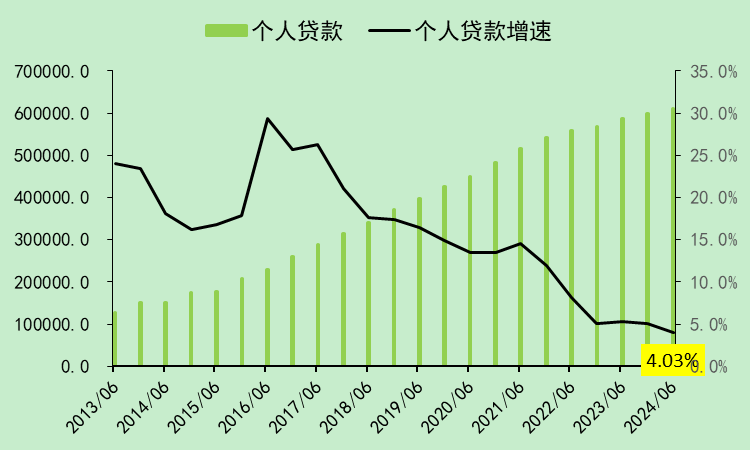

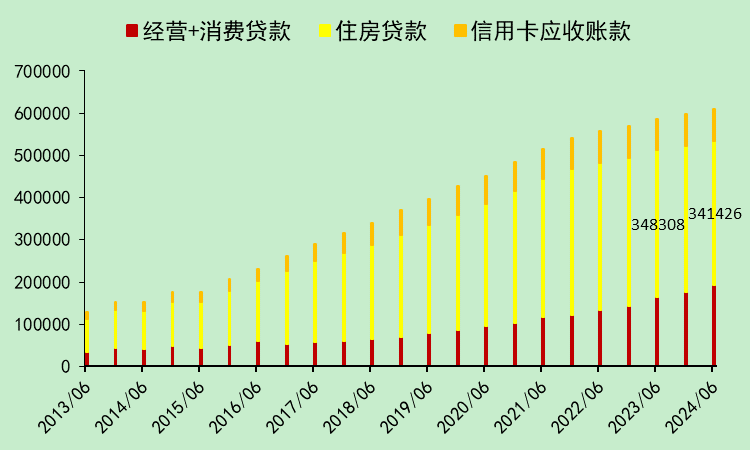

个人贷款61万亿,增速只剩4.03%了。

(贷款合计是166万亿,这里两者合计是163万亿,略有差异,可能是个别银行没有披露企业和个人贷款数据)

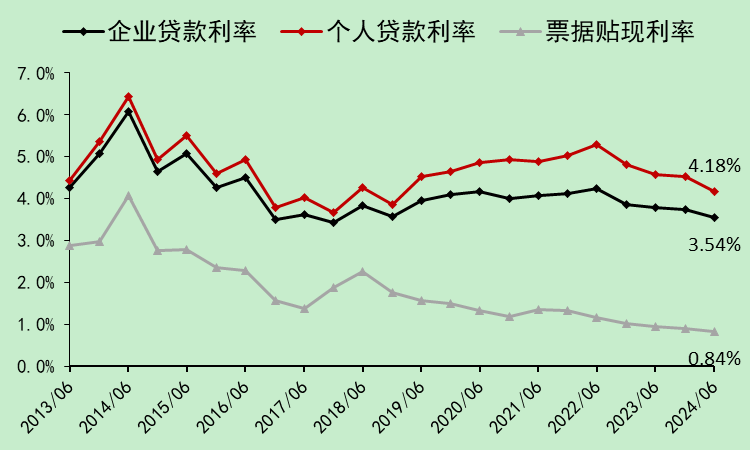

个人贷款利率降幅比较大,但绝对值比较高。(4.52%->4.18%)

企业贷款利率(3.73%->3.54%),但绝对位置已经比较低了。

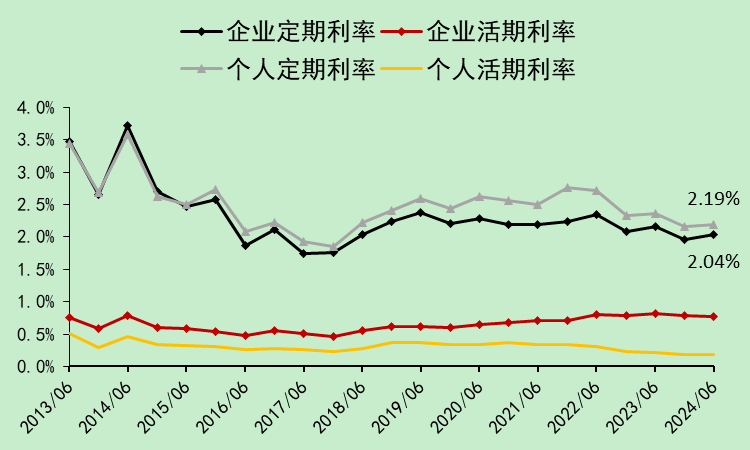

从这里我们看到,银行的资产端,贷款的利率持续下降。

这里我不单独计算房贷,因为有不少房贷被替换成了经营+消费贷,所以我觉得个人贷款几乎可以等同于房贷。

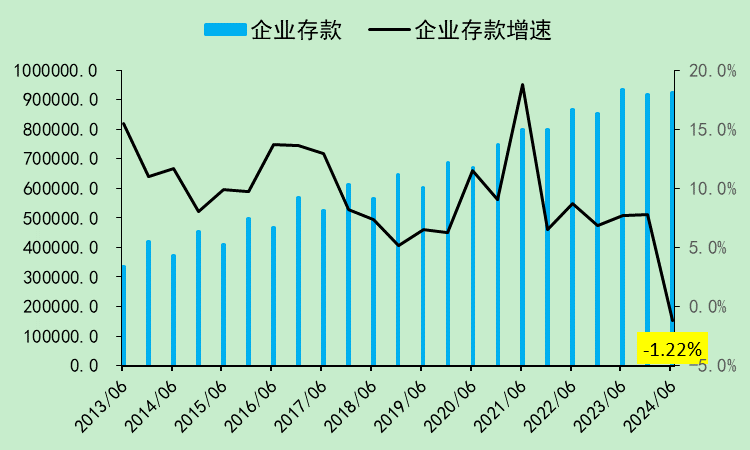

企业的存款98万亿,增速转负。(和全体A股的货币资金减少一致)

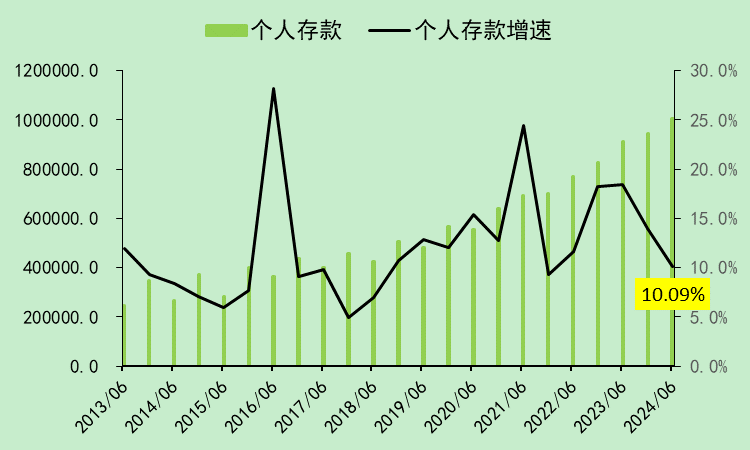

个人的存款100.61万亿,增速仍在10%。

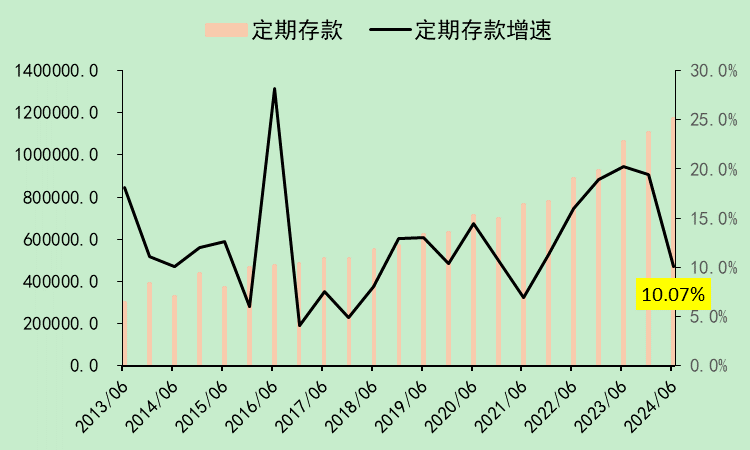

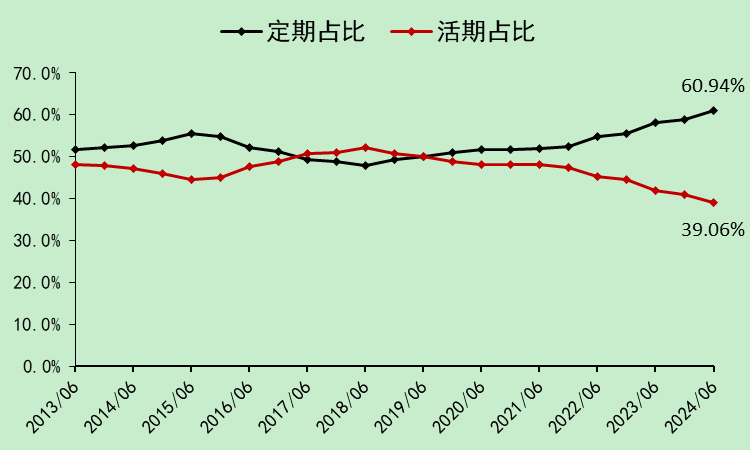

定期存款117万亿,增速10.07%。

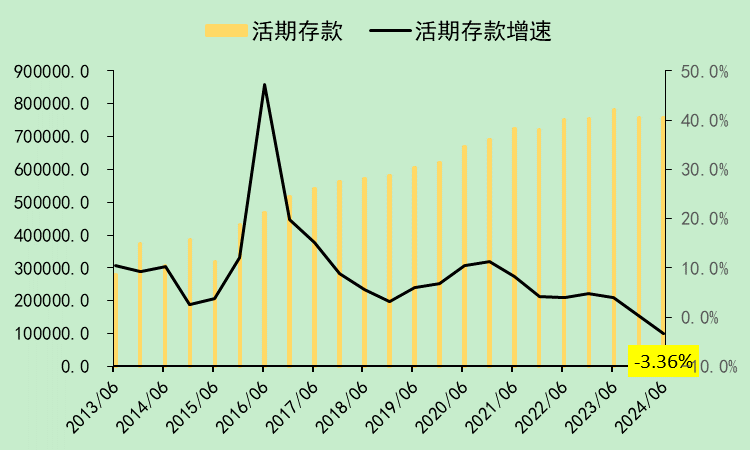

活期存款76万亿,增速-3.36%。

这里有个有意思的点:

①、企业存款下降。

②、活期存款大幅下降。

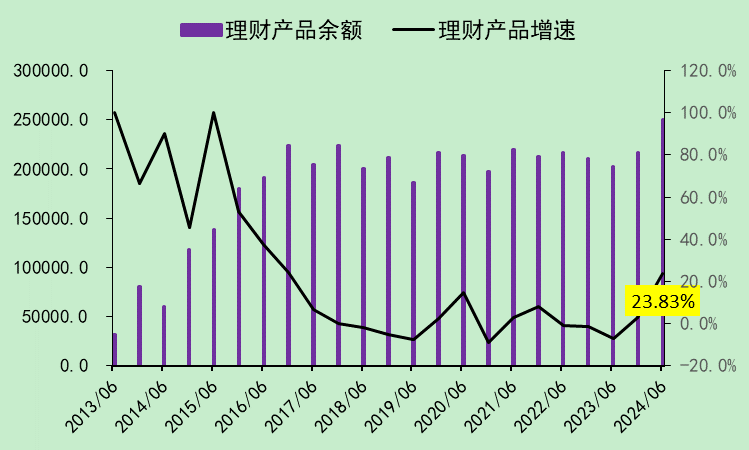

①企业的存款哪里去了呢?我在全体A股文章里写过,企业的投资现金流出变多,但资本支出减少,那么钱就去了理财。

果然,银行理财产品的金额是大幅上升的。

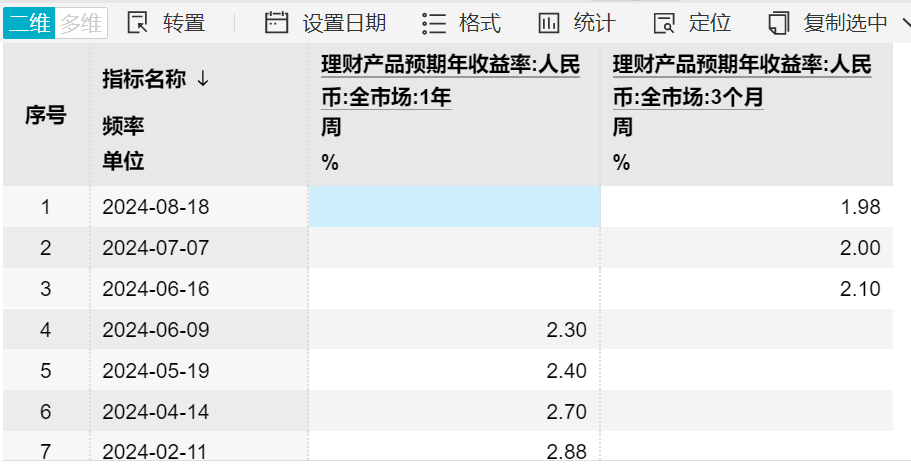

理财产品虽然收益率也在大幅下降,但终究还是高于2%的。

有些企业拿着优惠贷款,反手买入理财。(用贷款来经营,用经营利润去买理财)

②至于活期存款去哪了,很简单,转成定期存款了。

活期存款的利息太低了,都跑去定期了。

原先,资金存活期是为了不错过一些投资机会(比如买房或者创业),现在投资机会少,那就存定期了。

定期利率虽然也在下降,但比活期高太多了。

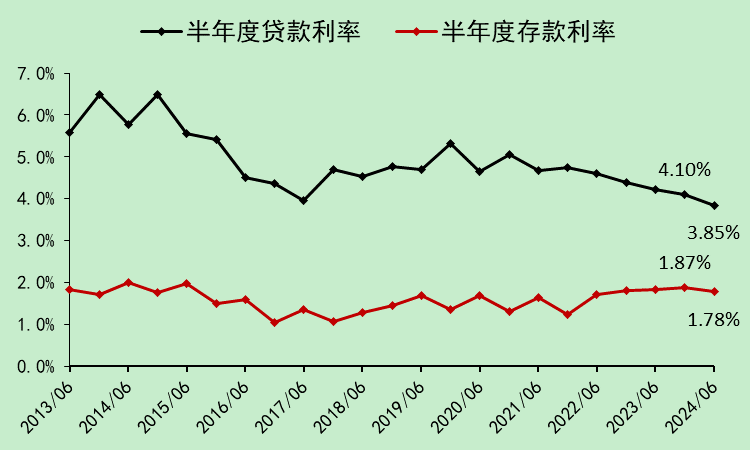

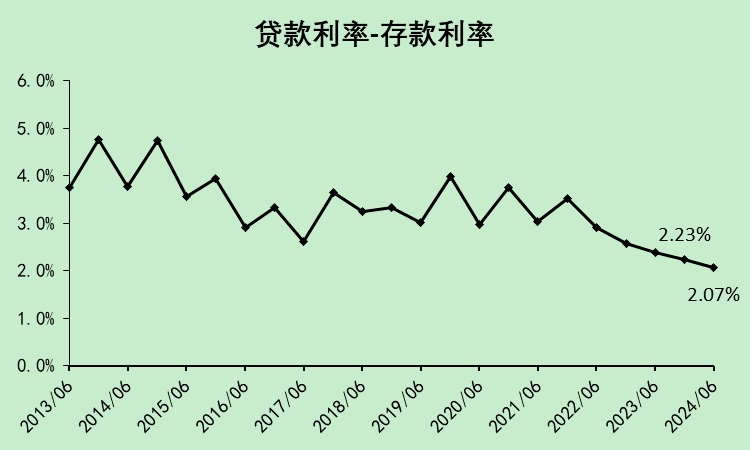

贷款利率全面下降,半年下降25bp。

存款利率,活期转定期,导致综合存款利率下降不明显,半年才下降了9bp。

所以息差明显下降了。

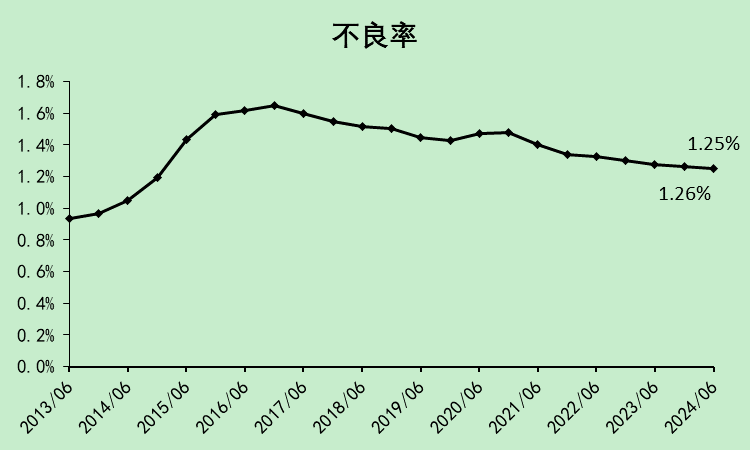

不良率环比年报下降了0.1%。

这就有点反常识了,现在的经济大环境,怎么不良率还下降了?

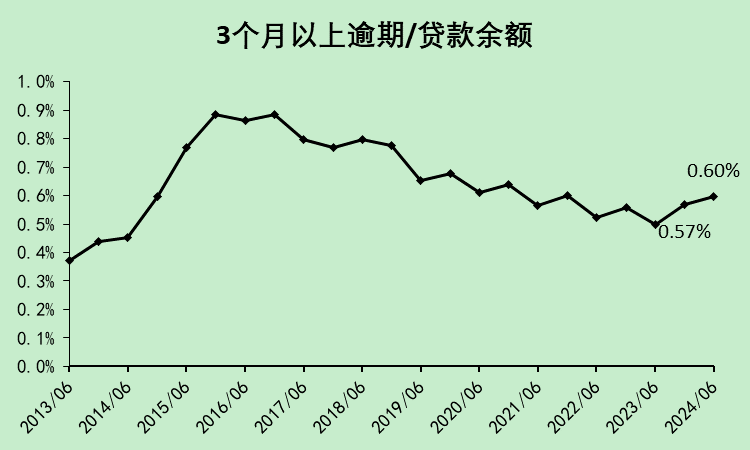

于是,我就掏出了一个新的指标,逾期3个月以上贷款占比,这个指标是明显上升的。

这就意味着,银行们在不良贷款的认定上,放宽了要求!导致很多贷款没有被认定为“不良”。

当然,这个指标已经不是主流指标了,但显然,“不良贷款”可以调节的空间,要比“3个月逾期”要大得多。

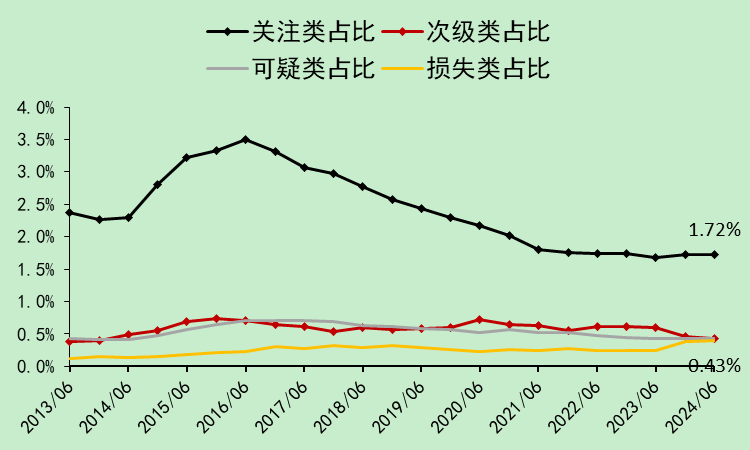

银行贷款现在有五级分类:

正常类(占97.03%)、关注类(1.72%)、次级类(0.43%)、可疑类(0.43%)、损失类(0.43%)。

注意这些都属于银行的资产,强调一遍,都属于资产,只要还在报表上,就没有减值掉。

次级类、可疑类、损失类,属于不良贷款。

关注类不属于不良贷款。(半年报是1.72%,去年半年报是1.67%,上升了0.05%)

这就是不良贷款“可调节”的地方。

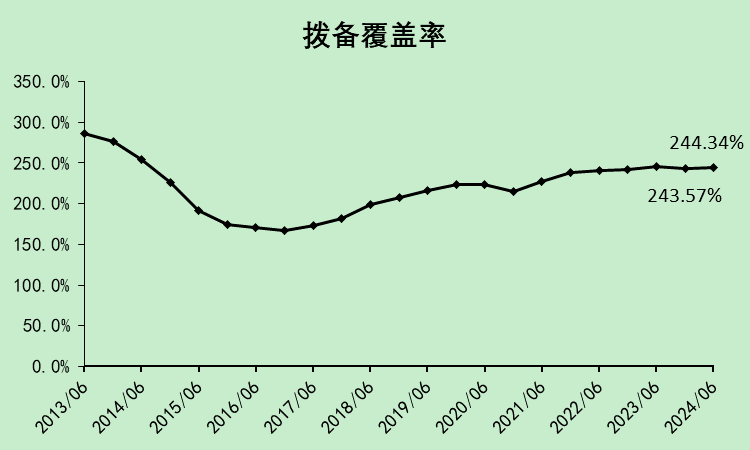

拨备覆盖率(减值准备/不良贷款)244.34%,上升了一丢丢。

但我们刚说了,不良贷款被合理地“做低”了一些,所以拨备覆盖率被合理地“做高”了。

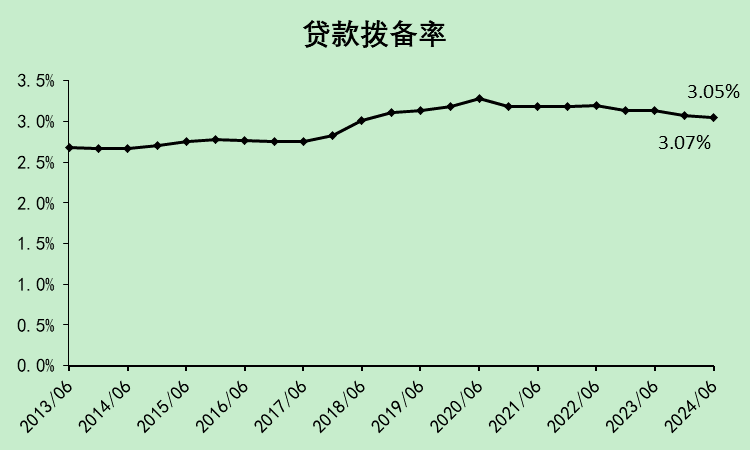

这里,我们看另一个主流指标,贷款拨备率(减值准备/贷款),环比降低了0.02%。

同理也可以推断出,减值准备被合理地“做低”了。

我们在【三、成本】中,写过减值费用率大幅下降,其实在这里就圆上了。

银行做低了不良贷款,在拨备覆盖率几乎不变的情况下,就可以减少减值准备,减值准备费用率下降,就提高了净利润率。

尽管银行营收不太好,尽管经济待增长空间巨大,但银行的利润比较好看,而且还是在不良率下降和拨备覆盖率不下降的情况下做到的,呈现出了一副欣欣向荣的景象。

我们先简单总结上文呈现出来的几个问题:

1、资产端:贷款增速下滑(增速不低),但是利率下滑比较严重。

2、负债端:活期存款转定期存款,利率下降不明显。

3、贷款利率-存款利率明显下降。

4、银行合理地“做低”不良贷款,减少减值费用,进而提高了净利润率。

当然,银行也有两个优点:

1、前些年很多传统行业赚了钱,银行的贷款质量提升了,拨备覆盖率和不良率都处于比较好的位置,现在可以释放利润的空间还很大。

2、非贷款类业务的增长可以少量抵掉贷款业务的负增长。(比如银行把用于做价差的国债卖掉,今年的收益非常高,但金额不大)

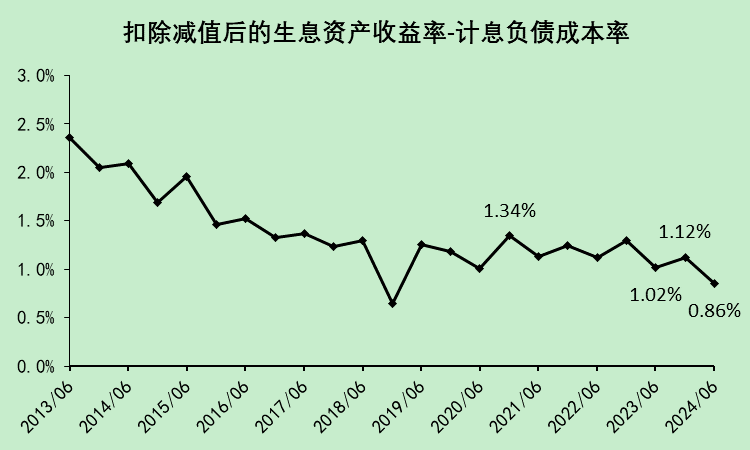

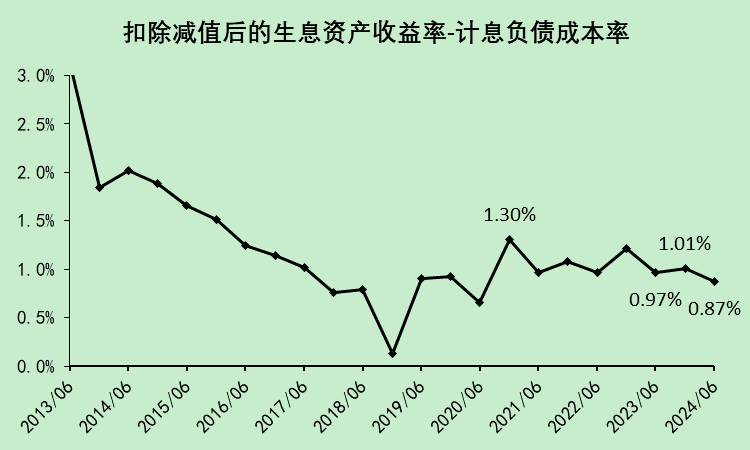

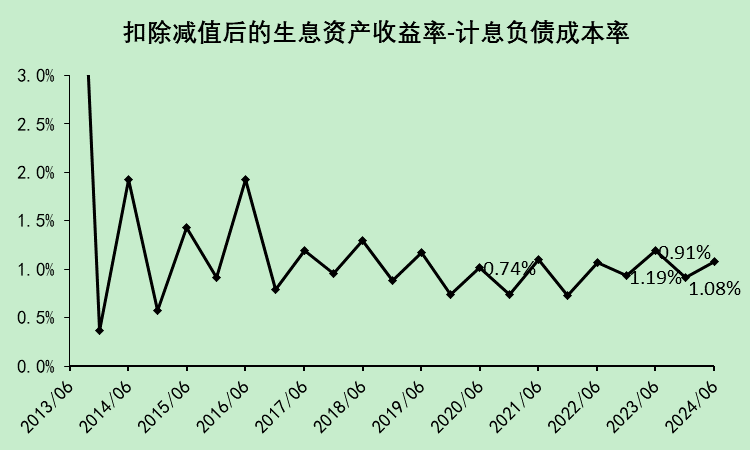

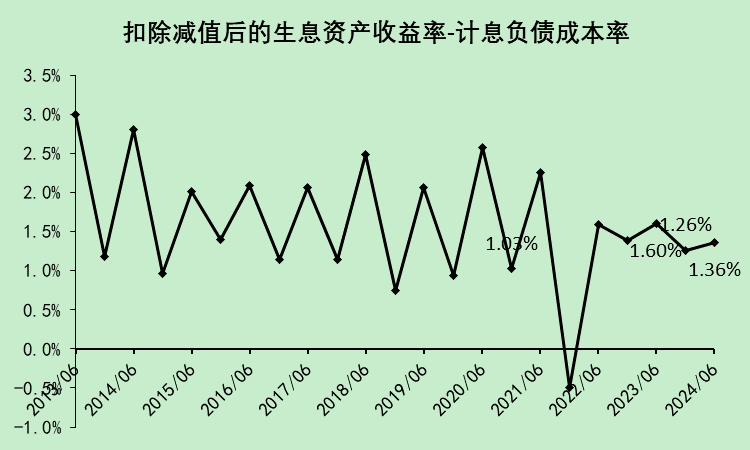

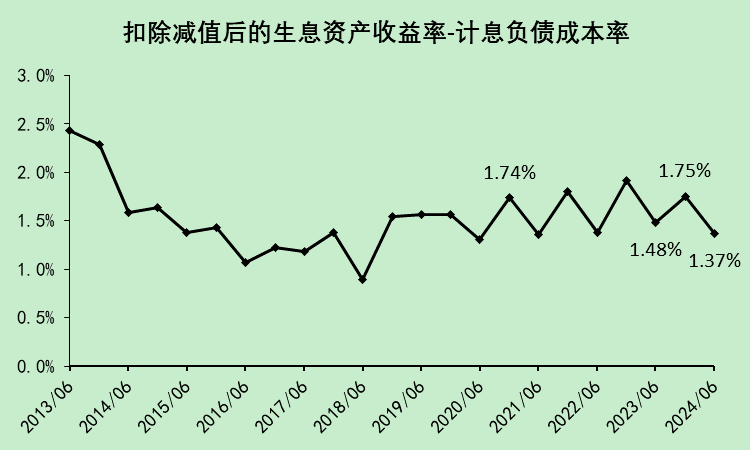

这个指标是谷子地发明的,叫作【有效净利差】

看起来,降息空间应该还有 ,但不会很多了

,但不会很多了

(2018年12月那次是个异常值,因为有些银行把资产减值改成了信用减值,导致减值被重复计算了,所以现在实际上创了新低)

然后我们选择不同的银行看看:

1、国有六大行[农业银行, 交通银行, 工商银行, 邮储银行, 建设银行, 中国银行]

2、股份行[平安银行, 浦发银行, 华夏银行, 民生银行, 招商银行, 兴业银行, 光大银行, 浙商银行, 中信银行]

3、城商行[兰州银行, 宁波银行, 郑州银行, 青岛银行, 苏州银行, 江苏银行, 杭州银行, 西安银行, 南京银行, 北京银行, 厦门银行, 上海银行, 长沙银行, 齐鲁银行, 成都银行, 重庆银行, 贵阳银行]

4、农商行[江阴银行, 张家港行, 青农商行, 无锡银行, 渝农商行, 常熟银行, 瑞丰银行, 沪农商行, 紫金银行, 苏农银行]

5、招商银行,献给我尊敬的招行谷子地,这个指标是他发明的。

这里我说明一下,谷子地的年化算法是直接半年乘以2,所以他的招商银行是1.35%,我改了一下,改成了乘以(全年天数366)/(上半年天数182),所以会比他的数据略高一点,变成了1.37%,基本上不影响结论。

其实国有大行和股份行的减值准备计提的比较多,在不良认定上更加严格,所以这个值比较低。

而城商行和农商行可能减值准备提得不够充分,毕竟它的贷款利率比较高,资产质量堪忧,最后这个值就比较高了。

招行作为股份行,数值竟然高于农商行整体水平,不得不说确实超强了。当然,我不是招行粉,招行的问题,谷子地说了关注类贷款增加了不少,不良的认定放宽了不少,好学生考试考低了,更会被骂。

所以,

@今日话题

$招商银行(SH600036)$

$银行ETF(SH512800)$