(原标题:A股走牛?新人如何降低风险?(10.08))

忽如一夜春风来,千树万树梨花开。

很美妙,通过艰苦卓绝的三年坚守,我们终于迎来了曙光,哪怕内心仍有一丝彷徨。但这种成就感,非亲历不能懂,不足为外人道也。

随着市场连续走强,越来越多的场外新人开始关注股市、关注基金。亲朋好友间话题也从家长里短转变到了投资,以及未来是不是要走牛。

而接下去的话题,往往是:A股要走牛,新人应该买什么?请速速告诉我致富密码。

其实,当下已经不算特别合适的介入时机,A股整体估值进入正常水平,大部分指数在普涨之后,也进入正常估值水平。

但即便如此,也很难拦住大家想要赚钱的心。因此,本文将介绍如何相对稳妥地介入市场,建立契合的框架,降低不必要的风险,赚取符合逻辑的收益。

老朋友们也可以再回顾一下,如觉有用,麻烦多多转发此文。

一、新手上路,以宽基ETF起步

A股是一个情绪放大器,“股市有风险,投资需谨慎”不是一个简单的口号,而是最切实、最关键的忠告,理解风险、管理风险、化解风险是投资之路稳健的前提。

对于大部分投资者而言,在能力不足时盲目介入个股,尤其在群情激昂的当下,从长远看其结果往往并不理想。

作为投资的第一步,选择代表市场基准的核心宽基,是初心者的优选。未来若是牛市,宽基保障收益,未来如果回落,宽基回本没问题。

什么是核心宽基?是指代表一个国家、一个地区、一个市场的最核心指数。如:A股的中证A500、沪深300等;如H股的恒生指数、H股指数等;如美股的标普500、纳斯达克100等。

这些指数基本代表市场的整体表现,具有足够分散、相对均衡、质量中上、优胜劣汰、新老更替等特性。

尤其对于风云诡谲的A股市场而言,历来波动较大,我们常常高估自己的耐心,低估市场的惨烈。那么,选择核心宽基,便是给了自己留了更大的容错空间。

二、琳琅满目,如何选择ETF产品?

同一个指数,往往会有很多跟踪的基金产品,比如沪深300指数,有近200个产品跟踪。这里面有ETF、有ETF场外连接、有指数基金,也有增强或其他模式的产品。

那么如何挑选适合自己的呢?请尽量选规模合适、费率低廉、跟踪稳定、公司优秀的ETF产品。

1、规模合适

指数基金或ETF在选择产品,请注意产品规模,请选择整体规模1亿或以上的产品,场外产品计算规模时,可以合并A、C类。

如果是场内ETF产品,有两种选择,一种是1.5亿-5亿的产品,有一定的打新超额;另外一种则是选择规模靠前的产品,能提供更好的流动性。

2、费率低廉

购买基金或ETF,除了正常的申赎、交易等费用,更关键的还有管理费和托管费。

选择基金产品时,在同等条件下,请选择低费率产品。目前基准费率是管理费0.5%+托管费0.1%,而目前最低的能到0.15%+0.05%,差距很大。

在长期投资的过程中,费率会侵蚀收益,尽量要避免高费率产品,基金费率在各基金官网均可查询。

61会不定期更新各主要指数跟踪产品的对比,可以留心后续文章。

三、杜绝杠杆,不要盲目攀比

看到市场情绪高昂,似乎牛市会一飞冲天,有些朋友便可能心生贪婪。

给自己各种假设:如果早前买多一些多好,现在利率这么低,要不然去搞一点“短期资金”?要不然加点杠杆?

停!请灭掉贪念,杜绝杠杆,不要借贷投资。

不是61要拦着大家发财,一个不合适的投资根基,只会徒增后续的烦恼。一时一地,确实可能获得更高的收益,但没人能做到收放自如,贪念一起,后患无穷。

另外,请降低预期,设定符合实际的收益预期,不要盲目攀比。

在A股,长期来看,七亏二平一胜。大部分投资者其实是赚不到钱的,投资是一场马拉松,不要去贪慕别人短期的“夸张收益”。

在牛市更是如此,我们看到了太多的涨停,甚至几倍、十几倍的收益。但这往往只是一叶障目和幸存者偏差,从长期看,绝大部分人的收益率甚至跑不赢沪深300。

站在指数基金的角度,设定8%-12%年化收益预期,是一个相对合理的目标。如果希望获得更高的收益率,一看天分,二看性格,三看积累。

刚起步阶段不要急,投资理财先求不败,再基于积累慢慢成长。

四、关注估值,提高安全边际

指数基金以规则清晰、简洁透明、吐故纳新、长期向上著称,尤其是核心宽基指数,具有较高的稳定性。

如果我们买入沪深300,相当于持有了A股市值规模最大的300只个股,且这些个股分散于各个行业,集体出现黑天鹅的概率很低。

而新发行的中证A500,基于行业均衡、囊括龙头的策略,使得指数具有更高的行业分散度与个股质量,未来也有望成为A股的重要核心指数。

基于分散、稳定、长期的前提,我们就可以根据各类数据,对指数进行大周期的估值,从而提升安全边际。

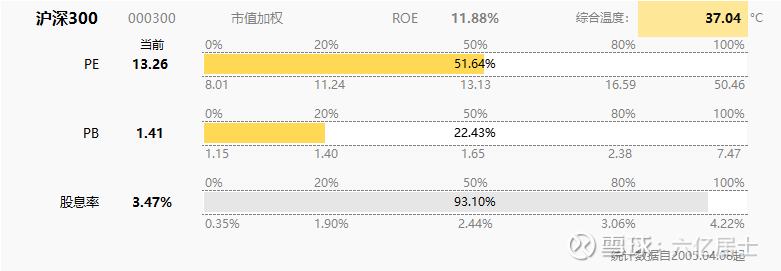

(图1:沪深300全历史各指标百分位)

截止2024年9月30日收盘,基于全历史数据,目前沪深300的PE13.26,PB1.41,股息率3.47%,指数综合温度37.04°C,处于正常偏低状态。

从长期投资的角度,目前沪深300的估值不算太便宜,一般来说即便放宽限制,30°C以上后,61不建议继续定投,应该耐心等待下一轮机会。

新人如果非得想体验一下,可以少买一点(比如总计划的10%),体会一下市场的情绪与持仓的波动,但不建议刚开始就重仓参与。

A股的波动很大,跌时跌麻、涨时涨疯,也正是因为这种强烈的情绪周期,让我们永远不会缺少优秀投资的机会。

借这次“牛来了”的时机,以旁观者的心态,好好地观察一下市场与情绪,会对未来的投资,产生更有效的帮助。

五、制定计划,避免追涨杀跌

投资不是一蹴而就的行为,股市的收益主要来源于企业的分红、盈利的增长和估值的回归,这其实都需要时间。

目前情绪高昂,其本质是“估值回归”,因为早前估值极低,最近政策强力,在社交媒体的帮助下,估值的钟摆快速地回振了回来。

但如果没经历过市场的底部时期,请不要高估自己心态,现在如果随意介入,当波动来临,往往很难坚持到底。

尤其在牛市,新人反而很容易亏钱。

因为早前小小介入,获益颇丰,然后贪婪滋生,不管风险大举加仓,在没有整体计划的前提下,极容易产生追涨杀跌的情况。

与其畅想一日暴富,不如静下心来安心研究策略,基于自己的风险偏好和收益预期,搭建合适的投资框架。

关于如何进行股债配置、组建合适的持仓、设定定投与止盈的策略,以往的历史文章多有提及,置顶的帖子也有完整的罗列,不妨仔细看看。

最后,无论新老朋友,61都希望大家能在熊市不恐惧,在牛市不贪婪,一步一个脚印的走好自己的投资路。

认怂党必胜!胜利已经在向我们招手。

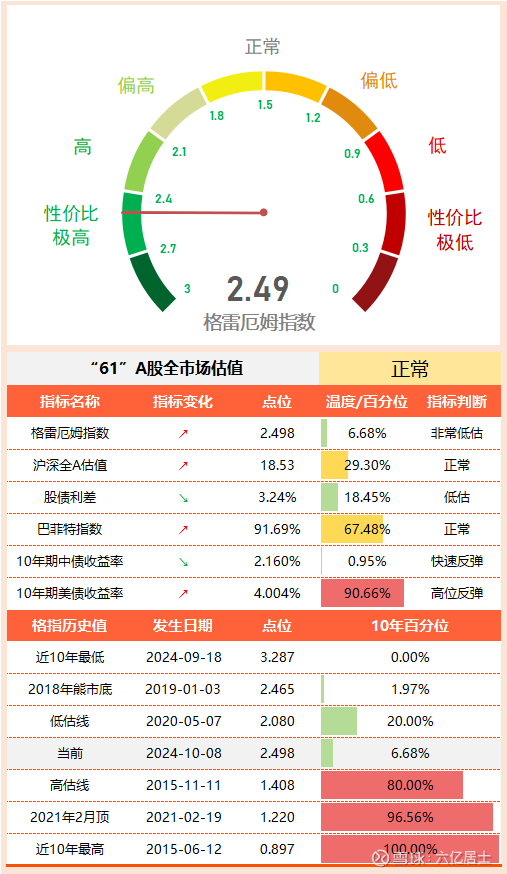

六、61全市场估值仪表盘

朋友们,沪深全A估值升至29.3°C,正式回归正常了,好快!

虽然从格雷厄姆指数(股债性价比)看,目前仍处于非常低估状态,这是因极低的国债收益率决定的。

综合来说,目前全市场估值进入“正常状态”,请知悉。

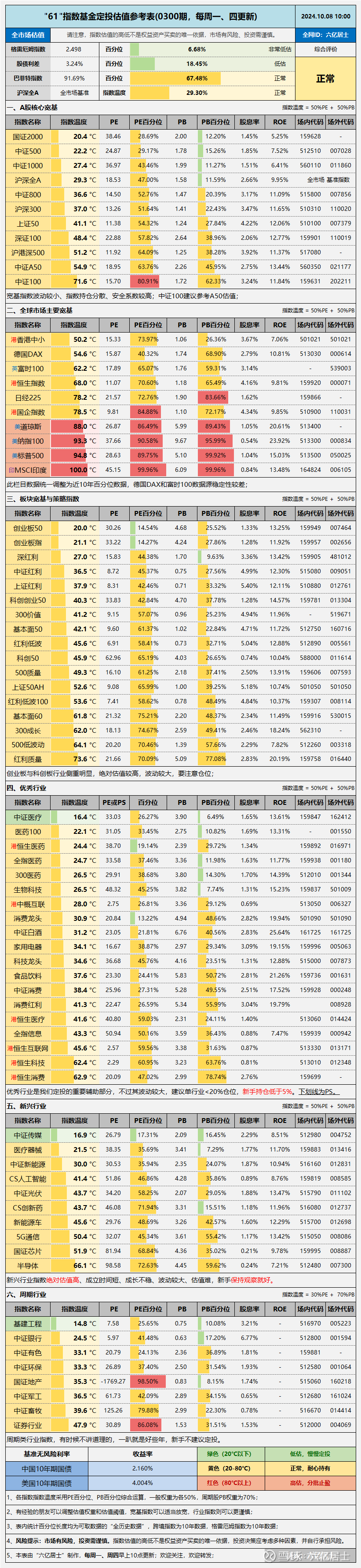

七、“61”指数基金估值表(0300期)

整整300期,正好三年的低迷与磨练。低估的不多了,基本都在正常范围,高估的暂时还没有,也不用着急。

感谢各位长期以来的陪伴,也感谢市场的物极必反、否极泰来。赚多赚少慢说,至少验证了这个策略的有效性,这一点无比重要。

未来的路还很长,但我们将更坦然、更从容、更有效率的面对市场的波动,坚守自己的计划,实现投资与人生的长期目标。

国庆期间本来是想加更的,但也怕过多的文章,反而会影响各位的心境。这一期提早一个小时推送,方便大家盘前准备。

倒也不用焦虑,确认自己定投与止盈的策略,按部就班执行就好。现在外部环境挺热闹,但不用患得患失,坦然一些。

================

后续如果行情变化大,必要时61会加更数据。

================

数据整理不易,坚守更难,还望多多点赞、转发支持。

扩展阅读:《指数基金文章目录列表》(新手必看)

$沪深300ETF(SH510300)$ $中概互联网ETF(SH513050)$ $科创50ETF(SH588000)$

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

#雪球ETF星推官# #雪球星计划# #即将开盘!节后A股会怎么走?#

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。