(原标题:游戏行业碎碎念3:拆解TapTap财务)

正好有几个关于TapTap的内容,一次性用帖子记录一下TapTap的现状和3年期展望估算(2027):

1. TapTap广告营收

TapTap的广告营收漏斗是个4系数乘法公式:DAU*日均时长*adload rate*广告单价。

前两者相乘是总流量,这也是为什么去年MAU下降的情况下TapTap营收还增长,因为流量本质是DAU*日均时长,这两者都是上升的。只看MAU增速估算营收增速是很错误的,去年财报已证该方法有误。DAU目前在500-600万,三年可期望达到700-800万DAU。日均时长目前约15分钟,3年可期望达到18-22分钟(来源于生态与内容不断丰富优化,长期如果新增功能比如部分游戏实机直播可以更高,但一步一步慢慢来不看太远)。这两部分数值会互相转化,比如破圈带来的非核心用户会增大DAU数字,但会拉低日均时长,所以如果出现破圈游戏导致MAU与DAU大幅增长,对于日均时长就得取谨慎数字,否则会高估整体流量增长。三年总流量预期增长60-100%。

adload rate今年TDW与中报线上会议都有说,今年主动控制了adload rate,从22%降到20%养生态。未来三年的adload rate我会假设进一步下降,并非是目前平台已经到了必须降adload rate的程度(对比其他平台其实是很保守的),而是不可以对长乘公式的每一个系数都取大于1的数值,会导致严重高估偏离。公司管理层的风格也不是竭泽而渔的,对于生态很重视,所以中长期adload rate我会看比现在降低10-20%,变为16-18%左右。

广告单价目前是显著低估的,多厂商在各平台买量结果应该是很明显的,这部分的单价上调会在TapTap有足够的广告库存铺满全年后迅速展现。但不太可以拍数倍的提价(即使某些买量公司目前证实TapTap上流量价格过低),因为后续随着DAU与MAU增长,原先的用户价值是被略微稀释的。且公司会维护在TapTap买量划算的市场定价去维护业内发行口碑,所以不可以简单看齐其他平台买量成本,会高估提价空间。看三年我会预测中高双位数提升。

整体广告营收,三年看增长一倍。

2. TapTap财务拆解

这部分拆分比较困难,因为TapTap很多数据没有单独披露,且有些游戏与TapTap交叉利益的板块本质是公司内部如何记口径的问题。这个问题希望明年可以解决,我能接受发行7-11%的股份去换回TapTap的19%股东权益。更低的增发比例也可以,要看游戏板块后续,如果游戏板块好,算上一级市场股份换二级的折价,5-6%的增发也算公允;更低比较难,太低估TapTap潜力了,我认为对TapTap少数股东是不利的,他们应该不愿意换。但增发11%以上也有点不合理,目前的游戏板块估值不会那么低的,也不能忽视自研游戏比如小镇给TapTap带量。7-11%是我认为对双方都比较公允合理的区间。以这个增发量拿回TapTap全部权益长期一定是好事,也可以避免内部记账与口径的交叉利益问题。

回到财务拆分上,我尽量去做一个合理的拟合估算。去年TapTap营收13亿,其中2.1亿营业成本(带宽等费用,我的理解是没计入工资,否则对不上账)。员工约300人,人均薪资60-70万,相当于2亿的薪资支出。按少数股东权益估算TapTap去年2亿利润,即税前利润2.7亿。营销费用约3亿(口径是TapTap营销支出占公司整体营销支出30-40%,而公司营销总支出7-8亿左右)。这样算下来,ga+研发共计3亿左右(全公司ga前两年稳定是2.5亿左右,按照30%占比相当于0.8亿)。这意味着研发约2亿,占全公司研发投入20%(大笔投入自研游戏前就是略低于2亿的研发费用,自研游戏项目较多),符合逻辑与历史数据。

前瞻2027年,营收预计30亿(2021-2023营收cagr 36%,今年增长预计25%左右,包含了一次性的adload rate下调的负面影响),对应约23%的营收cagr。2027年TapTap营收低于28亿在我的体系里不太能接受,除非未来三年内下调20%的adload rate到整体16% adload rate养生态,这个我鼓励。实际落在28-35亿间都算预期内,超出35亿才算超预期,如果增长来源于adload rate提升,那不能接受,因为这意味着其他乘数项的有机增长率低于预期。中性预期30亿营收。

营业成本看3亿(带宽等),工资看3亿(更高不太能接受,TapTap已经300员工了,再需要大幅提升员工数的话人效太低,我会需要一个合理解释,比如pc端发展布局较快),ga看1亿,研发看3亿。整体不包含营销投入的成本是10亿。营销投入看5亿(实际可能更低,我在下一个板块解释),那就是共计15亿的总成本+15亿税前利润,11亿左右税后利润,整体税后净利率37.5%。再保守一点,留出1亿不知道流向何处的额外开支(有可能发生,比如拓宽pc端)。那就是16亿总成本+14亿税前利润,10亿左右税后利润,整体税后净利率35%。

对成本拆分这块的细项我已经预留了比较足的空间,如果任意一项超预期1亿我会需要一个合理解释。实际情况TapTap如果做到32亿左右营收,40%税后净利率我不会意外。2027年做到35亿以上营收或43%以上税后净利率比较难,属于大幅超过我的预测基线。

3. TapTap推广方式的改变

今年初开始TapTap在站外获取流量的能力上有了非常显著的飞跃,Phigros、尘白、钓鱼、小镇、沙威玛都是依靠站外获客爆火,而不是纯粹的站内流量灌溉。这也让TapTap可以从单独推广平台向更多联合买量转型。

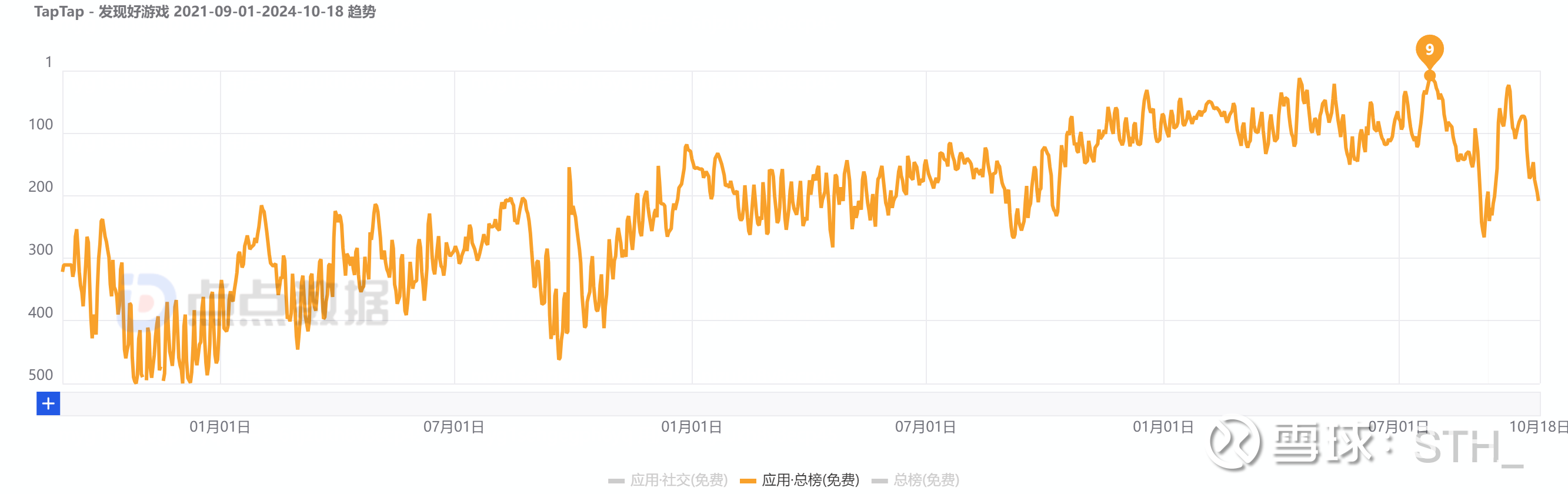

上图是过去三年TapTap在iOS免费榜的排名情况,可以看到绝大部分时间都是处于一个较窄的区间波动,这部分的托底来源于TapTap对自身平台的推广营销投放。每次异常的峰值也很好理解,是某款游戏爆火带量。到了今年7月末开始到8月末趋势非常明显,TapTap免费榜连续两次跌穿200,引起了我的注意,因为上半年以及过去较长时间内,底线是免费榜150名。在非拥挤档期出现宽区间波动并跌穿150甚至跌穿200,意味着TapTap对于自身平台的投放素材应该是大幅下降,甚至取消了。

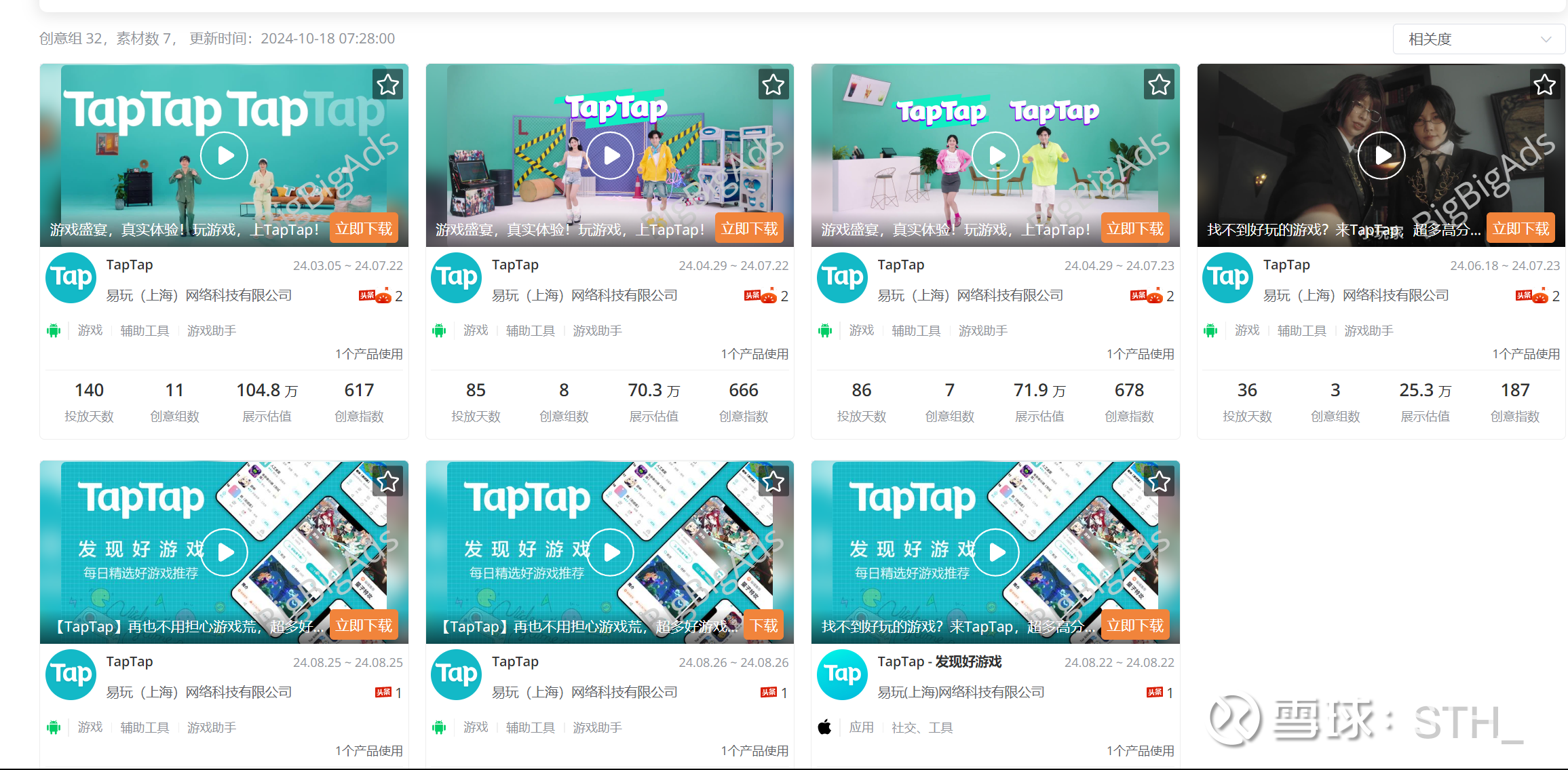

我和各方面的信息核对了一下,无论是从第三方网站的广告投放素材量追踪还是一些不太方便公开的信息来源,TapTap的单独素材投放从7月开始下降,8月底后就没有再做过单独投流了。

这对于TapTap可以说是一个里程碑式的飞跃:TapTap从过去给自己平台买量投放转向了联合买量为主,这也应该是今年每2个月就出一款站外爆款给TapTap、给合作商所带来的信心。从业务上看,对于站外游戏内容制作者的整合与站外推广的能力已经形成明确的质变,足以让TapTap不再依赖单独花钱投流。与游戏厂商的进一步深化合作也真真切切解决了游戏行业内对于获客成本的痛点(比如买断制的手机游戏本身就是没能力上其他抽成渠道的,无论是抽成比例、渠道客户对买断制的接受程度、还是渠道商的流量算法机制都不支持)。配合游戏厂商做联合买量的宣发,虽然会因为多一个下载TapTap的环节导致流失率,但REP补足、更高联合买量的资金支持、全网游戏内容制作者的规模式宣发绝对足以让游戏商更低成本获客。

从财务角度看,TapTap的销售支出占营收的比例一定会大幅下降了。如果按照2:1的联合买量配资比例(仅供假设),游戏商出资6亿,TapTap配合支出3亿,由于是独家游戏,对于TapTap的真实营销贡献相当于提升到了原来的3倍(REP有可能给厂商再补一部分潜在流失率,这部分也要计入成本)。但不影响实际的营销投入效果提升至少1-2倍。炸裂。

所以在第二个板块里我对于TapTap未来营销费用的估算是已经很保守了,按照2:1的配资比例,5亿营销费用相当于比现在提升了4-5倍的真实效果营销支出。以目前的营销效果一倍为目标,实际的营销费用可能仅是维持在3亿。额外的部分我是留给pc端甚至海外的推广成本空间。

19年TapTap仅不到5亿营收就有2亿利润,净利率大于40%,意味着商业模式本身在低基数就可以实现高净利率,没有理由在稳态下浮动成本增速高于营收增速的(之前更多是阶段性的扩张期成本/营收错配)。固定费用比例较高,且销售费用明确的系统性变革后,未来3-5年TapTap回到40%税后净利率不算很激进的预期。

$心动公司(02400)$