(原标题:年化ROE高达20%的保险股们,会不会成为牛市新旗手?)

本周收盘,五大AH保险股当中,有四家发布了三季度业绩预告!

以笔者今年4月抄底的中国太保为例。前三季度的净利润是370~394亿之间,中位数是382亿。考虑到中国太保半年报的净利润和ROE分别是251.32亿和9.50%。所以按照比例关系计算,中国太保前三季的ROE约为14.44%,年化ROE高达20%左右!

同样的算法,中国人保前三季度的ROE约为14.28%,年化ROE勉勉强强也算20%!同样的算法,投资端更加激进的新华保险,前三季度的ROE约为19.79%。只要今年四季度微赚,年化ROE轻松突破20%!同样的算法,笔者一直认为很拉胯的中国人寿,前三季度的ROE约为21.36%。只要今年四季度别亏,年化ROE轻松突破20%!

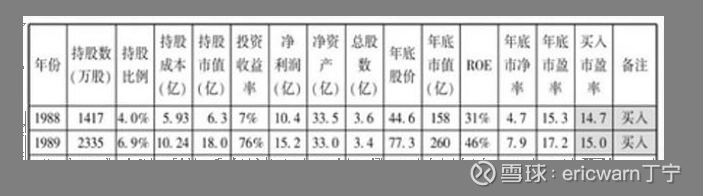

为了学习巴菲特,笔者发明了一个叫作“市赚率”的估值参数。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。考虑到ROE是个百分数,所以市赚率的真实公式其实是:PR=PE/ROE/100。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特两次建仓可口可乐。1988年的市赚率估值是0.474PR,1989年的市赚率估值是0.326PR。两年平均下来,刚好就是0.4PR。比较巧合的是,从那时起,用“40美分买入1美元”就成了巴菲特的口头禅,所以市赚率很可能就是巴菲特的投资秘密。巴菲特4折5折6折买股,笔者也照猫画虎4折5折6折买股。

针对国内“赚假钱”的公司,笔者又以50%股利支付率作为标杆,加入了N这个修正系数(PR=N*PE/ROE/100)。股利支付率≥50%的公司,修正系数为1.0(50%除50%);股利支付率≤25%的公司,修正系数为2.0(50%除以25%);50%>股利支付率>25%的公司,例如40%的公司,修正系数为1.25(50%除以40%)。修正市赚率仅适用于ROE稳定的价值股,周期股别用(因为景气年份才会加大分红)、科技股别用(因为经常用回购代替分红)、成长股别用(因为需要留存利润用于成长)。

考虑到H股的流动性和股息率相比A股均有劣势,所以修正市赚率的目标价可调低为0.8~0.9PR之间。

本周收盘,如果不考虑三季度业绩预告。中国太保H股的TTM市盈率是7.54PE,TTM ROE是13.30%,股利支付率是36%,修正系数是1.39。中国太保H股的TTM市赚率=PR=N*PE/ROE/100=1.3*7.54/13.30%/100=0.788PR,距离高估仅有一步之遥,大概也就前期高点。

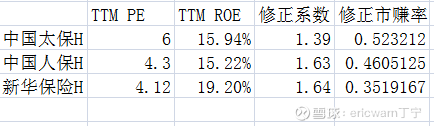

本周收盘,如果考虑三季度业绩预告。中国太保H股的TTM市盈率就会降低为6.00PE,TTM ROE则会提升至15.94%,股利支付率是36%,修正系数是1.39。中国太保H股的TTM市赚率=PR=N*PE/ROE/100=1.39*6.00/15.94%/100=0.523PR,距离0.8PR的目标价大概还有50%的上涨空间。

值得注意的是,三季度业绩预告发布之前,中国太保H还是TTM市赚率估值最低的保险股。发布之后,竟然成了TTM市赚率估值最高的保险股。反观中国人保H的估值只有4折多点,新华保险H的估值竟然只有3折多点!

真有牛市吗?目前争议很大。笔者自己则是一颗红心两手准备!以中国太保H股为例,可能会采用越涨越卖的策略!这样一来,即便没有牛市,也不至于遭受股价坐电梯的折磨!

受益于9月末那几天的投资端猛涨,保险股的业绩已经获得了大幅改善。仅从三季度业绩预告来看,如果真有牛市,保险股的业绩爆炸力会远高于券商股!个人认为,如果真有牛市,保险股有望成为牛市新旗手!

风险提示:本文所提观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

@今日话题 @闭嘴吧超超 @陆冲河 @博士王神经 @曹国公李景隆 @直言不讳的勇敢

$中国太保(02601)$ $中国人保(SH601319)$ $新华保险(01336)$

扩展阅读:市赚率如何估值周期股:网页链接

扩展阅读:市赚率如何估值银行股:网页链接

扩展阅读:市赚率的四大隐形参数:网页链接