(原标题:聊聊国电投旗下两起蛇吞象式并购重组)

近期市场上并购重组概念火热,但个人更期待市场能多出现一些像央企国电投旗下这样优秀的并购重组案例,下面个人简单聊一下国电投操盘的旗下两例重组,分别为$电投产融(SZ000958)$ 与$远达环保(SH600292)$ 。

(1).电投产融:

交易背景:电投产融是国家电投的上市产融平台,此次计划置入电投核能100%股权,该核电资产规模超千亿,远超电投产融原有资产规模。

交易方式:电投产融拟以所持的资本控股全部股权与国家核电所持有的电投核能股权的等值部分进行置换,并发行股份向国家核电及中国人寿购买置入资产和置出资产的差额部分。

交易影响:交易完成后,电投核能将成为电投产融的全资子公司,电投产融将成为国家电投集团核电运营资产整合平台。预计此次交易将提升电投产融的资产规模、营业收入和净利润水平。

(2).远达环保

交易背景:远达环保主要从事能源生态融合业务,涵盖多个环保领域。此次计划通过发行股份及支付现金的方式购买中国电力、湘投国际合计持有的五凌电力100%股权以及广西公司持有的长洲水电64.93%股权。

交易方式:远达环保拟通过发行股份及支付现金的方式完成交易,并向不超过35名符合条件的特定投资者发行股份募集配套资金。

交易影响:交易完成后,远达环保的主营业务将新增水力发电及流域水电站新能源一体化综合开发运营业务,远达环保将成为国家电投集团境内水电资产整合平台。此次交易预计将大幅提升远达环保的资产规模和盈利能力。

国电投这两起重组,是典型的蛇吞象式交易,在这两起并购重组中,被并购方的资产规模均远超并购方,一个是优质的水电、一个是核电,这两票都是个人以前投资过的标的 ,目前重点关注,等待开板,先聊聊远达,作为未来国电投水电资产平台的远达环保今天倒是给了排队资金的机会,稍显意外,说明里面的资金也怕吃独食走不远,远达环保本次定增股份发行价为6.55元/股,较公司股票停牌前一个交易日收盘价5.42元/股溢价20.85%。本次拟募集配套资金的总额不超过本次交易中以发行股份方式购买资产的交易价格的100%,且发行股份数量不超过本次发行股份及支付现金购买资产完成后上市公司总股本的30%。上市公司股本为7.81亿股,简单算了一下,假设以当前股本计算,发行股份数量的上限为:

,目前重点关注,等待开板,先聊聊远达,作为未来国电投水电资产平台的远达环保今天倒是给了排队资金的机会,稍显意外,说明里面的资金也怕吃独食走不远,远达环保本次定增股份发行价为6.55元/股,较公司股票停牌前一个交易日收盘价5.42元/股溢价20.85%。本次拟募集配套资金的总额不超过本次交易中以发行股份方式购买资产的交易价格的100%,且发行股份数量不超过本次发行股份及支付现金购买资产完成后上市公司总股本的30%。上市公司股本为7.81亿股,简单算了一下,假设以当前股本计算,发行股份数量的上限为:

发行股份数量上限 = 7.81亿股 × 30% = 2.343亿股

发行后的总股本将至少为当前股本加上这个发行股份数量的上限,即:

发行后总股本(至少)= 7.81亿股 + 2.343亿股 = 10.153亿股

但请注意,由于交易价格未知,实际发行的股份数量可能会根据最终确定的交易价格和募集配套资金的需求进行调整。因此,发行后的总股本也可能会有所不同。

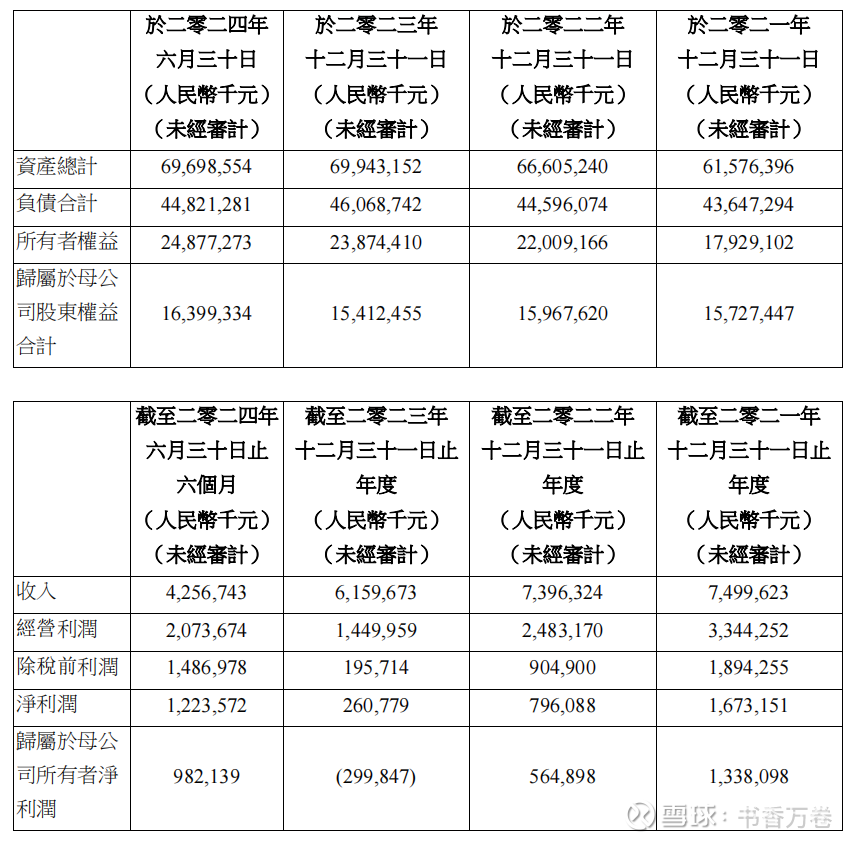

根据中国电力半年报的数据如下:

五凌电力财务数据(中国电力占有股权为63%):

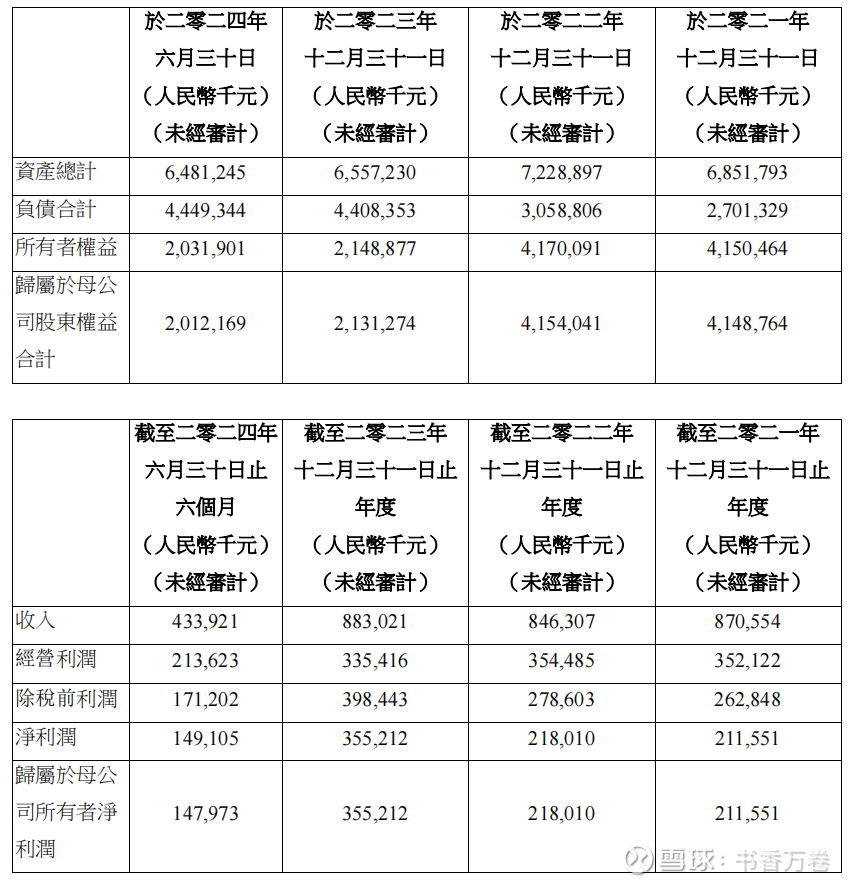

长洲水电半年报财务数据(中国电力占有股权为64.93%):

$远达环保(SH600292)$ 并购重组后的利润(需要注意:这次远达环保是100%收购五凌电力的股份)结合远达环保本身的一个亿出头的利润,预计重组后,个人保守估算,年利润大概率在18亿以上,给20倍估值,360亿市值应该有,按测算的最高发行2.343亿股,发行后总股本10.153亿股,溢价空间还是很明显的,至于股价能上行到什么位置,让市场资金来说话吧。最后个人强调一下,上述为个人根据已知信息初略估算,可能存在错误,仅供参考。