(原标题:从格力净资产收益率变化看ROE迷思)

股神巴菲特曾经说过:“如果只用一个指标进行选股,我会选择ROE”。ROE是公司净资产收益率,是公司净利润除以公司净资产。也可以理解为在净利润不变的情况下,净资产越小ROE越大,也可以存在净利润和净资产同步减少,ROE可以保持不变。假如公司A,总资产为100、负债为10、利润为30,那么公司ROE为30/(100-10)=33.33%。

(1)通过增加负债调节ROE。现在保持利润不变,一年后利润还是30,总资产为110,负债为20,那么ROE仍然为30/(110-20)=33.33%。但是公司的负债发生变化,由原来的10增加为20,即负债率由原来10/100=10%变成了20/110=18.18%。也就是说公司ROE虽然没有变化,但是公司的实际盈利能力已经发生了恶化。之所以利润没有减少是因为通过增加负债的形式实现的。

通过增加负债调节ROE,表现为公司权益乘数在变大,即加大了财务杠杆。权益乘数=总资产/净资产。

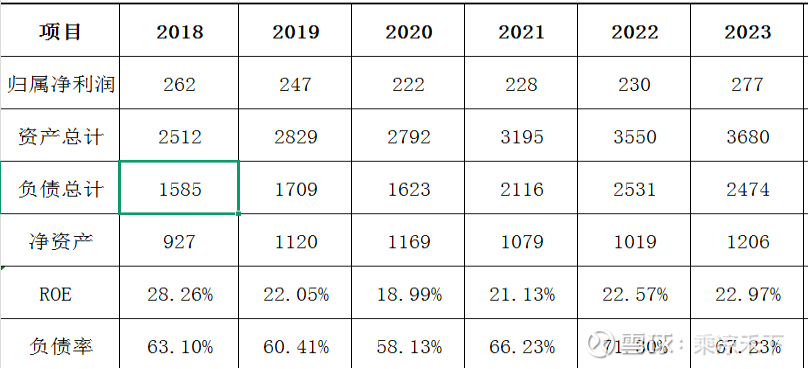

下面,是格力2018年至2023年相关数据统计:

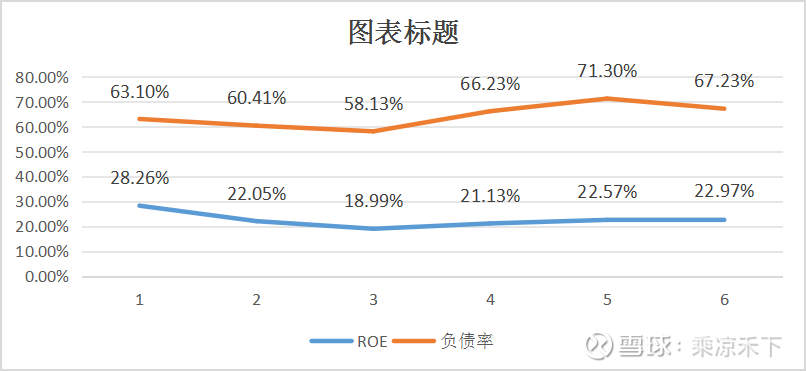

公司ROE和负债率呈现下降和逐步上升的态势,违背了前面我们说到的通过增加负债调节ROE的情况。

2018年-2023年权益乘数结果如下:权益乘数呈下降态势。

所以,从这个角度来看,格力的盈利能力是增加了,而不是减弱啦。

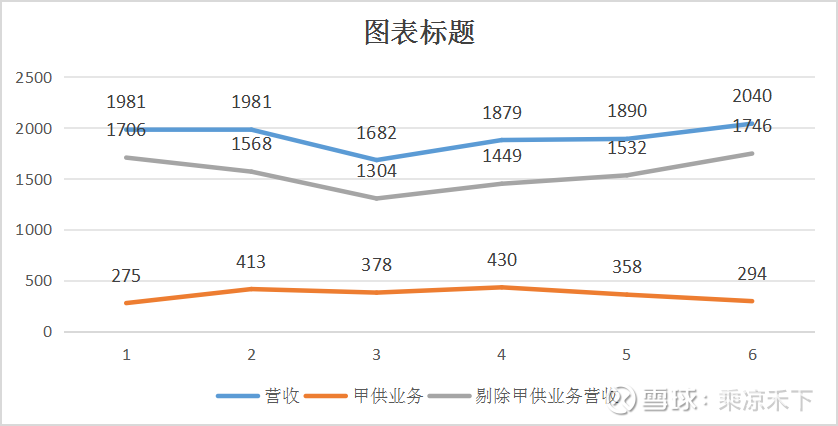

(2)结合公司营收情况来看,营收在2018年达到峰值,也是在2018年公司净利润取得262亿元高点。同年,甲供业务275亿元,但是在2019年营收虽然持平,但是加工业务却是从275亿元增加至413亿元,增加了138元。所以,可以得出结论2019年公司的实际营收就已经下滑,公司通过甲供业务维持了持平的难堪。结论:2019年公司通过甲供业务调节营收。

2020年因疫情影响,公司营收下将了300亿,同时甲供业务对比2018年还是增加了100亿,我们能深切的体会到当年格力的“难”。2021年营收在1879亿,增加了200亿,但同时甲供业务也创出了新高430亿,相比2020年增加了50亿。2022年、2023年营收稳中有增,同时甲供业务明显下降,至此,公司才真正开始好转。2024年上半年公司营收998亿,全年营收有望在2000亿左右,但是我们发现甲供业务上半年不过98亿,全年也不过200亿,相比2023年减少了近100亿。所以,2024年格力营收保持在2000亿,甲供业务如果只有200亿的话,我们还是可以认为公司营收增加5%,即100亿元。

结论:数据符合预期,可以得出公司质量是在往好的方向发展。

下图为公司剔除甲供业务的真实营收增长统计:

欢迎斧正及各种喷,请以体面的方式(点赞/打赏)给予作者以鼓励!