(原标题:芯片半导体怎么选?几个芯片半导体指数的再比较)

我在2023年就曾经写过一篇长文《将“芯”比“芯”,A股几个芯片半导体指数哪个更强?》,对比分析过几个芯片半导体指数。

2024年7月,上交所新发布了上证科创板芯片设计主题指数(950162),并很快有跟踪基金发行成立。

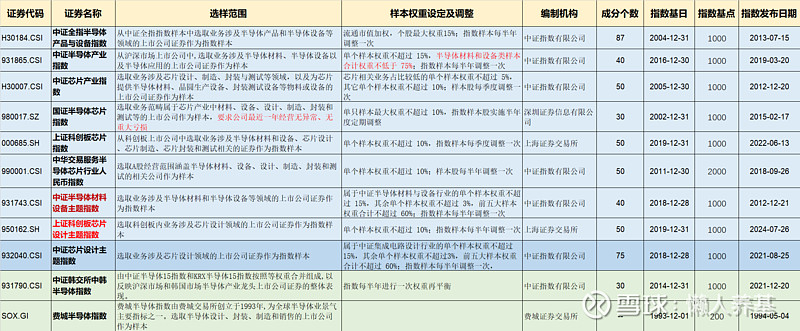

目前有基金跟踪的A股芯片半导体指数达到了8个,分别是中证全指半导体产品与设备指数、中证半导体产业指数、中证芯片产业指数、国证半导体芯片指数、上证科创板芯片指数、中华交易服务半导体芯片行业人民币指数、中证半导体材料设备主题指数和上证科创板芯片设计主题指数。

今天我们就对这8个行业主题指数进行对比分析,看看哪个指数更契合你的投资需求。但无论怎么选,都应该在最悲观的时候慢慢买、在最乐观的时候分批退出,这种最朴素的投资方法一样适用于芯片半导体主题投资。

我在《十年十一倍的指数,国内终于有了可投资基金》中曾经介绍过著名的费城半导体指数,它在2012年至2021年的十年间从最低364.44点涨到了4039.51点,整整上涨了11倍,远超纳斯达克100指数7倍左右的同期水平。

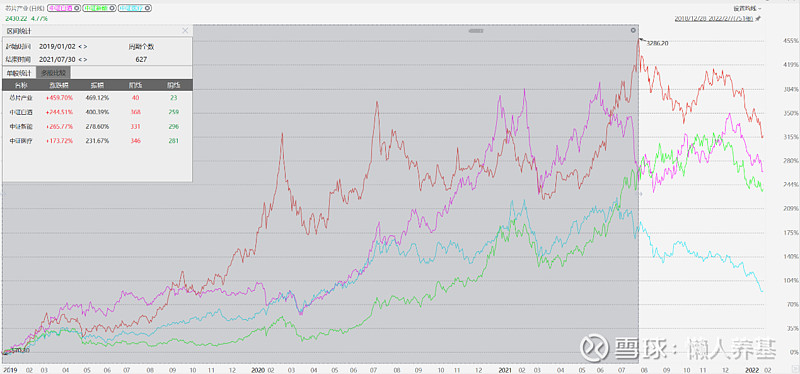

其实A股芯片半导体指数也很“猛”,在2019年初开启的上一轮牛市里,中证芯片产业指数的涨幅就大大超过了中证白酒指数、中证新能源指数和中证医疗指数,是涨幅最大的行业主题指数,从那段时间的K线叠加图就很容易看到这一点。

(数据来源:Choice)

半导体芯片具有如此强大的爆发力,原因有二:

一是行业属性优越。毫不夸张地说,几乎没有一个现代行业离得开芯片,半导体产业是现当代各行业的基石,支撑着新兴产业的发展和传统行业的升级。芯片半导体是老美非要“卡脖子”的关键领域,其重要性由此也可见一斑。

二是行业的强周期属性。长期维度,受技术迭代的影响,全球半导体呈现出10年左右的产品周期;中期维度,受资本开支驱动,呈现出3-4年的产能周期;短期维度,受供需错配影响,呈现出3-6个季度的库存周期。如果长、中、短周期刚好形成叠加,就可能造成较为剧烈的波动。2019年初正好处于半导体行业上一轮的周期低谷,而2021年又是上一轮行业的景气高点,行业指数短期内能有这么大的涨幅也就不难理解了。

目前来看,芯片半导体行业上述两个属性依然存在,因此其潜在爆发力依然存在,对它给予一定的关注是非常有必要的。

各指数概况和编制规则详见下表。

(数据来源:Choice)

1、中证半导体材料设备主题指数和上证科创板芯片设计主题指数分别聚焦半导体材料设备和芯片设计,是细分行业主题指数。

中证半导体产业指数在编制规则中要求半导体材料和设备类样本合计权重不低于75%,因此也是聚焦半导体材料设备的细分行业主题指数,与中证半导体材料设备主题指数有较高的重合度,但前者权重偏向中大型企业。

其余5个指数都是全产业链的行业主题指数。

2、从选股范围看,上证科创板芯片指数和上证科创板芯片设计主题指数只在科创板选股,其他指数都是全市场选股。

3、国证半导体芯片指数在编制规则中明确要求“近一年无重大亏损“,因此该指数风格最为稳健,但也可能错失部分高速成长的公司。

其他指数都没有“不亏损”这一要求。

4、中华交易服务半导体芯片行业人民币指数,是由中华交易服务有限公司(China Exchanges Services Company, CES)定制的跨市场指数,主要服务于大中华区跨境投资需求,尤其是连接内地与香港市场的金融产品。由中华交易服务有限公司由上海证券交易所、深圳证券交易所和香港交易所于2012年合资成立,旨在推动大中华区资本市场互联互通。

5、从编制规则可以看出,中证全指半导体产品与设备指数、中证半导体产业指数和中证半导体材料设备主题指数的个股最大权重都是15%,具有较高的个股集中度;其余指数的个股最大权重都是10%,个股集中度较低。

6、从各指数的行业构成可以看出,除中证半导体产业指数和中证半导体材料设备主题指数第一行业是半导体设备外,其余指数的第一行业都是数字芯片设计,而且占比都比较高,高于40%。

(统计日期:2025.02.26,数据来源:Choice)

各指数2019年以来的年度及阶段回报数据详见下表。

(数据来源:Choice)

2022年以来,上证科创芯片指数及上证科创芯片设计主题指数,在有基金跟踪的8个指数中累计回报最高;而上证科创芯片指数的最大回撤却是最小的。

A股芯片半导体指数中,没有基金跟踪的中证芯片设计主题指数的累计回报更高,但与其他指数拉开距离的回报来自2023年一个年度,其他年度的表现一般。

其他指数回报中规中矩,2022年以来的回报水平差距并不算太大。

从万得一致预测数据看,未来两年上证科创芯片设计指数的营收和利润增速依然是最高的;利润增速方面,中华交易服务半导体芯片行业人民币指数和中证芯片产业指数仅次于上证科创芯片设计指数。

(数据来源:WIND)

市值风格方面,中证芯片产业指数、国证半导体芯片指数和中华交易服务半导体芯片行业人民币指数偏中大市值;中主全指半导体产品和设备指数、中证半导体产业指数和上证科创板芯片指数市值中等;而中证半导体材料设备主题指数和上证科创板芯片设计主题指数市值最小。

(数据来源:Choice)

过往回报并不预示未来表现,对芯片半导体行业来说更是如此:行业格局变化太快,想要押准一个细分行业或板块是非常困难的。

但有人喜欢太极,有人喜欢蹦极,从投资偏好来说并没有什么高下之分。

稳健投资者,最稳妥的办法还是投资全产业链,而行业集中度越低就越均衡,中庸的同时业绩弹性也会偏低一些。

1、中证芯片产业指数,全产业链,前三行业集中度66.99%,中大市值风格,跟踪基金详见下表。

(数据来源:Choice)

2、上证科创板芯片指数,全产业链,前三行业集中度72.06%,更聚焦硬科技,中小市值风格,成长性较好,跟踪基金数量多,详见下表。

(数据来源:Choice)

3、中华交易服务半导体芯片行业人民币指数,全产业链,前三行业集中度63.97%,中大市值风格,跟踪基金详见下表。

(数据来源:Choice)

4、中证全指半导体产品与设备指数(全产业链,前三行业集中度64.77%),中小市值风格,跟踪基金明细详见下表。

(数据来源:Choice)

5、国证半导体芯片指数(全产业链,前三行业集中度70.31%),中大市值风格,跟踪基金详见下表。

(数据来源:Choice)

聚焦上游设备与材料的两个指数,受益于国产替代政策,看好这个方向的投资者可以选择它们进行投资。

6、中证半导体产业指数,全产业链中偏向上游设备与材料,前三行业集中度75.68%,中小市值风格,跟踪基金详见下表。

(数据来源:Choice)

7、中证半导体材料设备主题指数,聚焦上游设备与材料,前三行业集中度92.91%,小市值风格,跟踪基金详见下表。

(数据来源:Choice)

聚焦芯片设计,轻资产、高研发高投入、过往回报弹性最大的指数,目前有基金跟踪的只有一个:

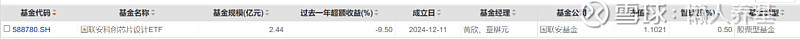

8、上证科创板芯片设计主题指数,未来两年有最高的预期业绩增长,前三行业集中度99.22%,小市值风格,跟踪基金详见下表。

(数据来源:Choice)

指数和基金梳理不构成投资推荐。本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

$国泰CES半导体芯片行业ETF联接A(F008281)$ $国联安半导体ETF联接A(F007300)$ $招商中证半导体产业ETF发起式联接C(F020465)$

#雪球星计划公募达人# @雪球基金 @雪球创作者中心 @今日话题