(原标题:中概互联竟还是钻石底?)

早上打开雪球指数估值,一个惊人发现跃入眼帘,中概互联指数当前PE(TTM)为21.51倍,处于历史13.88%分位水平。按照传统估值逻辑,PE历史分位低于30%即视为低估区间,超过70%则属于高估。难道说中概互联还是个钻石底?不过指数年初至今已累计上涨30%,若从去年0.82元的低点计算,涨幅更是达到84.5%。股价大幅回升的同时估值分位依然低迷,中概互联是不是真的被低估了?这背后是否存在市场认知偏差?

如果光看历史分位数可能就要被误导了,中概互联成分股其实已从成长期的烧钱扩张转向成熟期的利润兑现。2017-2021年行业平均PE高达60倍,彼时企业将90%收入用于市场扩张;如今这些企业已经进入成熟期,这导致PE绝对值虽低,但历史分位数失真。

回溯指数发展轨迹,中概互联自2017年1月成立以来,8年间总回报率55%,年化收益约5.7%,也就比存银行高点,真是食之无味,弃之可惜。历经2021年历史高点后的深度回调,指数在底部横盘震荡逾两年,直至近期才开启修复行情。

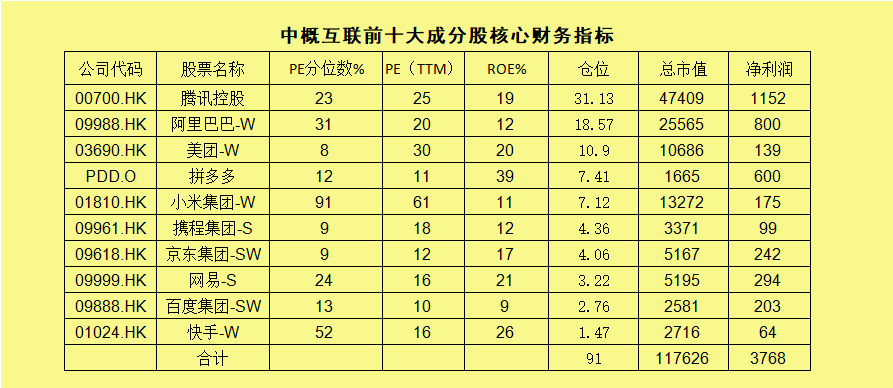

从中概互联持仓结构分析,前十大成分股合计占比91%,呈现高度集中特征。

估值分化显著:除小米(PE分位91%)、快手(PE分位52%),阿里巴巴(PE分位31%)外,其余个股PE分位均低于30%,处于历史极低分位。此外,拼多多、百度、京东PE仅10倍左右,这简直是用存银行的钱,买下未来十年的科技霸权!

权重股估值锚定效应:腾讯(31.1%)与阿里(18.6%)合计占半壁江山,两家企业2024年合计净利润超4000亿元,占指数总利润的68%,两者PE分别为25.2倍和20.3倍,显著低于Meta(26倍)、亚马逊(34.8倍)等国际可比公司,形成估值洼地。更夸张的是,把腾讯、阿里这些巨头打包价算下来,扣掉账上3842亿美元现金和股权,实际市盈率才7倍!这哪是买股票?简直是白捡印钞机!

成长性溢价缺失:美团、携程等PE分位个位数的企业,实际正经历经营质变——美团2024年净利润同比飙升160%,携程海外业务收入占比突破35%。拼多多(PE10)、京东(PE11)的低估值源于市场对其商业模式认知偏差:拼多多TEMU海外业务GMV增速连续6季度超300%,但会计处理上将80%营销投入费用化;京东物流资产重估价值尚未体现在报表中。

市场认知为何滞后?根本在于估值方法论的时代变革——中概互联的估值体系正在迭代:市场定价逻辑从PS(市销率)向PE切换,互联网行业进入盈利兑现新阶段。此外利润增速超越股价涨幅:拼多多2024年净利润增长178%,京东经营利润率从1.8%提升至4.2%,业绩增速显著跑赢股价。也就是说,中概的上涨更多来源于业绩的驱动,估值的引擎并未启动。需要注意的是,尽管ZM审计监管风险缓解,但外资配置回流仍需时间。

当前市场实际处于合理估值区间下限,而非绝对低估。真正的风险点在于:若美联储重启加息周期,或企业AI研发投入超预期影响短期利润。阿里巴巴的资本开支大增也令人忧心。

若参考纳斯达克100的80%分位标准(PE34.79),当前21.1倍PE对应65%上行空间;而最大回撤参照2022年低点仅需承受约30%波动,收益风险比达2:1。

这究竟是认知差造就的黄金击球区,还是价值陷阱?这场估值认知战的本质,是传统PE分位模型与互联网商业范式迭代的激烈碰撞。$中概互联网ETF(SH513050)$$腾讯控股(00700)$ $阿里巴巴-W(09988)$