(原标题:跨境ETF:如何避开溢价陷阱,捕捉全球机会?(03.17))

这段时间以纳斯达克100、标普500等为代表的跨境指数,出现了较大的回调。随着纳指100脱离高估,越来越多的朋友开始关注跨境指数。

作为指数化投资的重要组成部分,跨境指数能较好地丰富我们的组合,分散持仓的风险,降低持仓的波动。如能合理的搭配持仓结构,适当的配置优秀的跨境指数,将会获得更稳健的收益率。

跨境型产品受不同社会经济结构、不同市场交易规则、汇率波动、特定费率等影响,整体投资难度并不低,需要在投资前进一步了解不同指数背后的实际情况,不要盲目追逐热点。

在全球主要跨境指数中,受样本质量、来源分散度、市场成熟度等要素影响,美股主要宽基是跨境指数的首要选择。除了美股以外,其他主要市场与新兴市场的产品也在逐步丰富,为我们提供了更充分的选择空间。

之前较长时间,美股的标普500与纳斯达克100一直处于较高估值状态,随着近一段时间的下跌,目前纳指100已经脱离高估,进入正常偏高阶段。

作为全球指数中的佼佼者,标普500和纳指100是我们指数化投资的首选项之一。但再好的标的,都不能忽视高估值的风险,在合理或偏低的估值下,我们才能有较好的心态,慢慢地获得应有的收益率。

另外,受外汇额度影响,部分规模较小的跨境ETF常常出现匪夷所思的溢价率。作为普通投资者,选择跨境ETF时,尽量选择规模较大、费率较低的产品,避免低流动性、高溢价产品。

今天,我们回顾A股上市的跨境ETF,一起为后续可能的机会做准备…

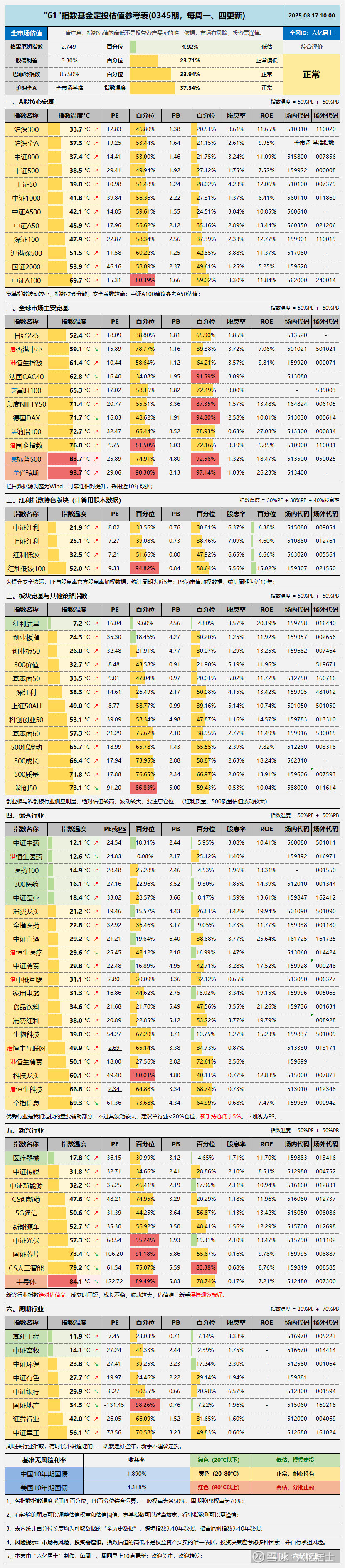

一、全球跨境ETF一览表

1、跨境宽基指数

对于普通投资者而言,如果想参与全球市场的投资,选择核心市场的核心宽基是首选。如港股的恒生指数,美股的标普500、纳斯达克100,日本的日经指数,德国的德国DAX指数,法国的法国CAC40指数,目前A股均有标的跟踪。

从跟踪产品看,纳斯达克100与标普500的跟踪产品非常丰富,整体费率略高于A股ETF,管理费一般在0.5%-0.8%左右。

目前也有一些新兴市场的宽基指数,如沙特ETF、新兴亚洲ETF等,相较于核心市场波动会大一些。

2、行业或主题指数

除了核心宽基,目前A股也陆续发行跟踪一些跨境型策略、行业、主题或商品指数。随着投资经验的积累,这些指数也可以作为我们的待选项,丰富我们的持仓。

其中标普消费ETF、纳指科技ETF、标普生物科技ETF、纳指生物科技ETF、东南亚科技ETF、中韩半导体ETF、标普油气ETF等产品,是部分经验丰富的投资者常常关注的对象。

3、跨境ETF产品的溢价问题

在跨境ETF的投资中,溢价也是一个关键问题。受国内QDII产品的外汇限额影响,一些名不见经传的小规模ETF,常常出现匪夷所思的溢价率。

早前在跨境指数比较火热的时候,各家基金公司的外汇额度又比较紧缺,导致场外限额或停购,场内则一拥而上抬高溢价。

而部分心怀不轨者,随风起浪肆意抬高溢价,以达成其不可告人的目的。为此,作为普通投资者,建议远离高溢价产品,以免快刀之下遭受不可承受的损失。

从表1可见,受市场时差影响,跨境ETF的溢价比较常见,一般在-1%-3%这个相对合理的区间,如果当溢价超过3%时,建议避免介入。

如果是跟踪同一个指数的不同ETF,如上表中的标普500相关产品,目前标普500ETF(159612)的溢价高达23.27%,远超合理水平,如果持有该产品,不妨切换成其他低溢价产品,从而提升收益率。

又比如两个沙特ETF,一个是7.04%的溢价率,一个是3.60%的溢价率,从高溢价切换成低溢价产品,能提高3.44%的收益率。

4、跨境指数的估值水平

整体而言,目前跨境指数仍处于正常、正常偏高或高估的状态,从安全边际的角度,仍不具备较充分的安全垫。

如果对纳斯达克100、标普500等核心指数有一定配置需求的朋友,61仍然建议不要着急。去年一直提醒风险,目前已经验证了这个风险,尤其对比当时低估的港股相关指数,两者之间的收益差距非常大。

投资不要担心没机会,避免主观判断,应该基于自身的安全边际、提早设定合理的介入阈值。等机会来临时,市场情绪往往低迷,此时反而不要受情绪影响,应坚定地执行计划。

61估值表内的阈值相对安全边际较高,如果对标普500、纳指100等核心指数有一定认知,可以适当调整定投阈值,比如基于估值表内指数温度,在50°C、40°C、30°C以下开始定投,这一点可以根据自身偏好来优化。

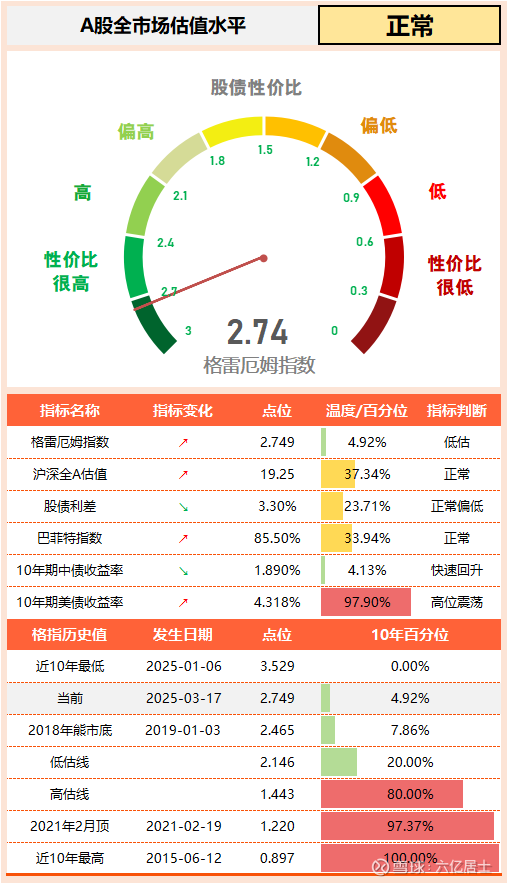

二、“61”全市场估值仪表盘

三、“61”指数基金估值表(0345期)

==================

溢价始终是场内ETF,尤其是跨境ETF的一个核心问题。对于长期投资者来说,不要执着于溢价套利这个短期行为。

在估值合适的情况下,选择规模较大、溢价较低的核心指数产品,耐心持有获取指数的长期收益率,是最正途且有效的操作。

==================

数据整理不易,还望多多点赞、转发支持。

扩展阅读:《指数基金文章目录列表》(新手必看)

$纳指ETF(SH513100)$ $纳指ETF(SZ159941)$ $标普500ETF(SH513500)$

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

#雪球ETF星推官# #雪球星计划#

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。