(原标题:豪迈科技2024年报解读)

一、 报表分析

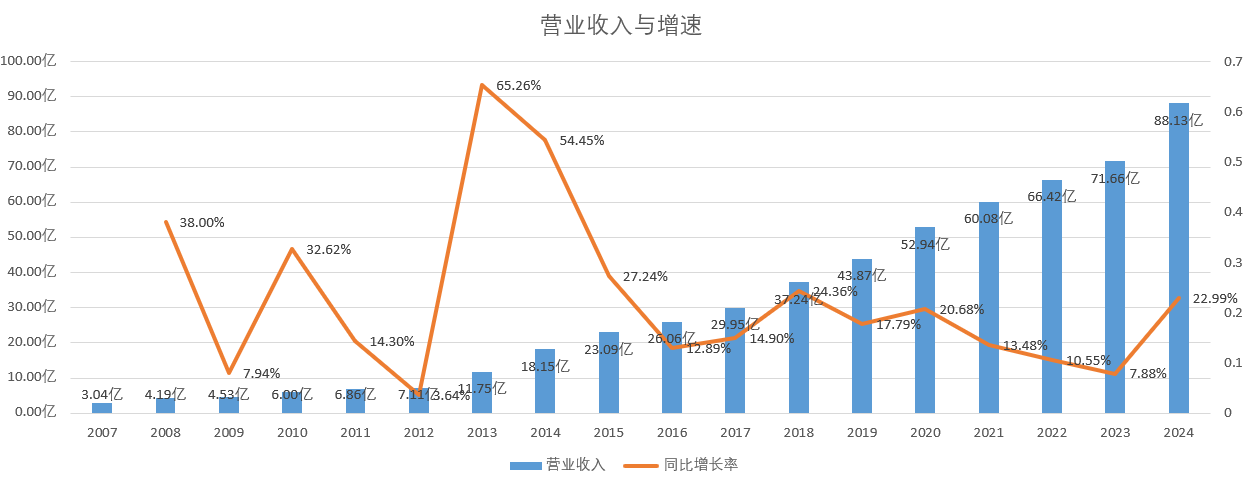

1. 营业收入连续17年增长,这期间克服了全球金融危机、欧债危机、经济周期、中美贸易战、新冠疫情等外部不利因素,说明内因才是发展的核心驱动力,远胜一切外因 。

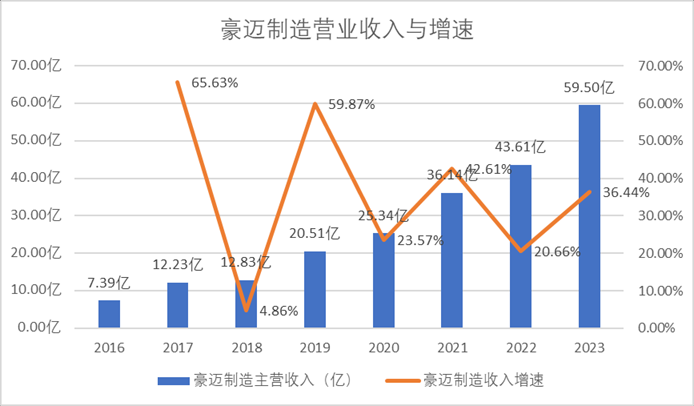

这一点在豪迈制造上面体现的更显著,7年时间营收增长8倍。

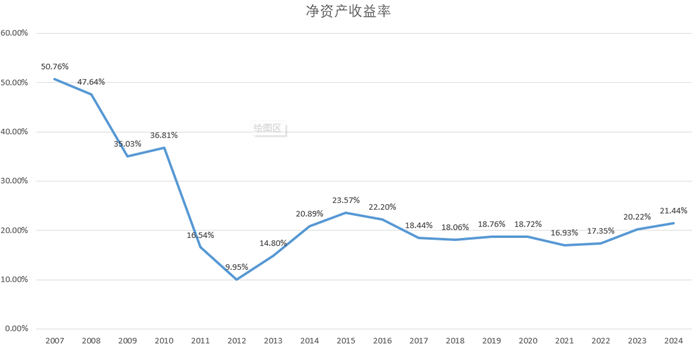

2. 净资产收益率,从2007年到2024年,有16年在16%以上,只有2年略低于16%。

3. 分红与融资

2011年6月28日首发上市,融资12亿,上市14年现金分红15次(含24年利润分配)累计39.76亿。实控人无减持,有过4次增持。公司很好的平衡了成长、收益、回报三者的关系。

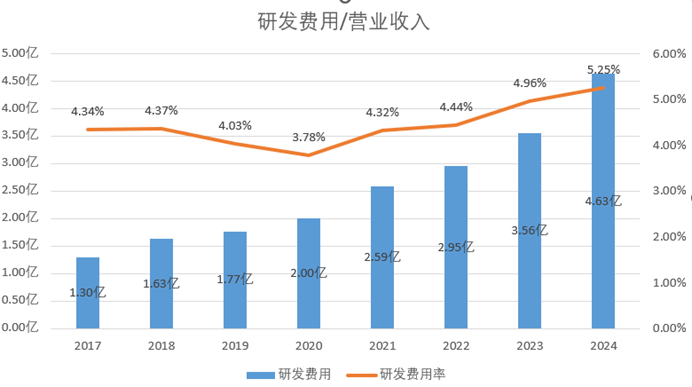

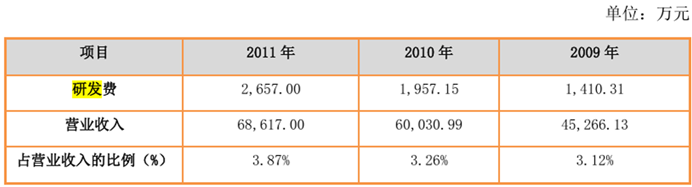

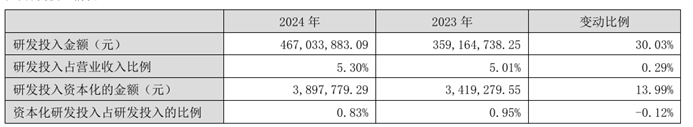

4.研发费用

机床推向市场后,公司逐步加大研发投入,研发费用与研发费用率均创历史新高。

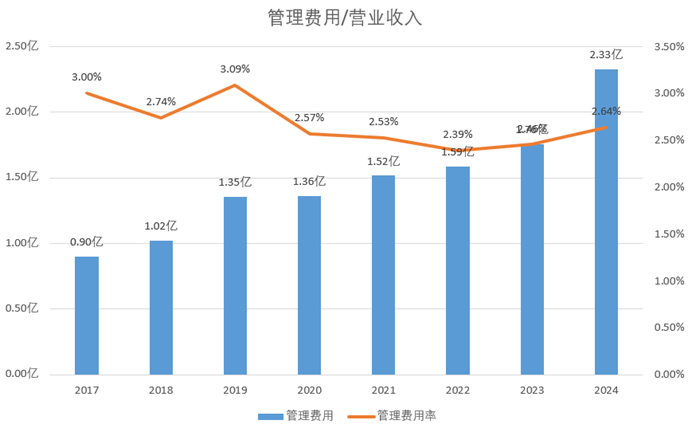

5. 管理费用率

管理费用率微增

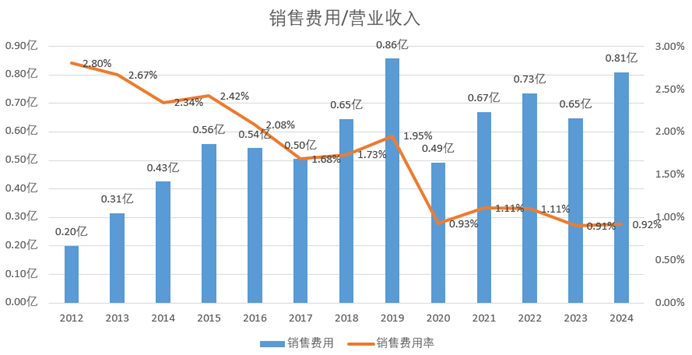

6. 销售费用率

销售费用率历史低位

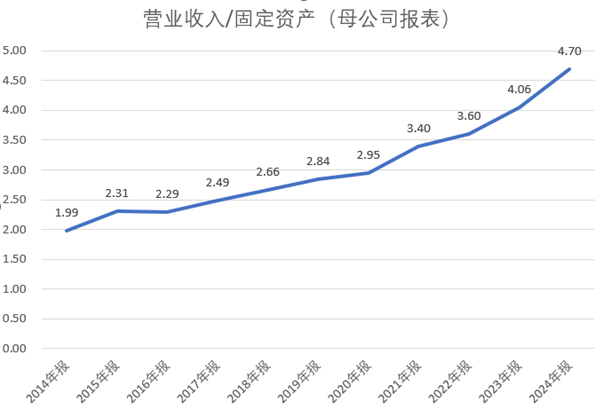

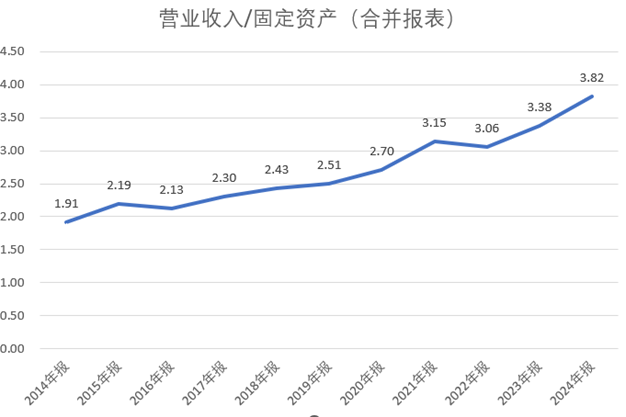

7. 营业收入/固定资产

公司的改善创新和效率提升,效果非常显著。尤其是母公司报表,也就是高密厂区部分,单位固定资产创造的产值8年翻倍,合并报表10年翻倍。如果没有效率提升,固定资产投资需要翻倍。这意味着更低的固定资产折旧摊销,是维持较高毛利率的保证。

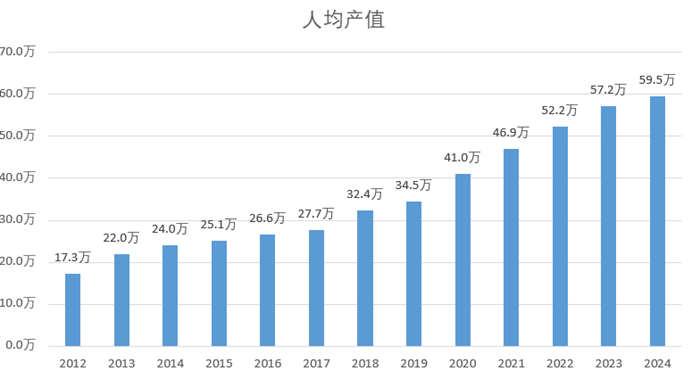

8. 人均产值

自动化、信息化程度不断提高,7年多时间人均产值翻倍了。

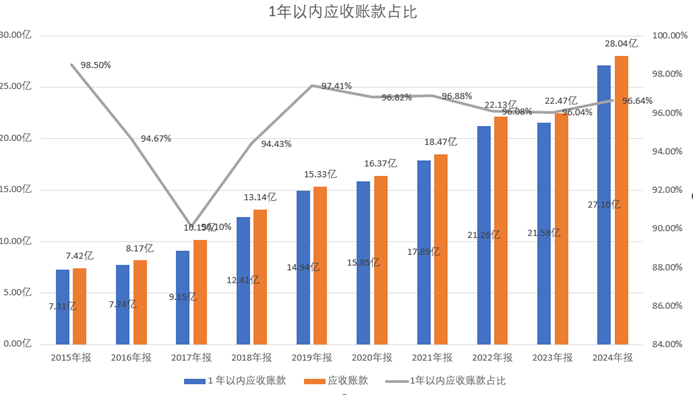

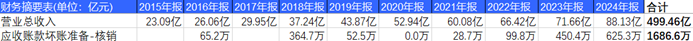

9. 应收账款

从2015年到2024年,1年以内的应收账款占全部应收账款的比例,平均数是95.76%。

坏账准备是企业根据谨慎性原则,预估的损失。只有核销了才意味着应收账款坏账实际发生了。从2015年到2024年,应收账款坏账准备核销金额合计是1686万,营收合计499亿,从10年这个周期来看,豪迈科技真实坏账率只有0.03%。

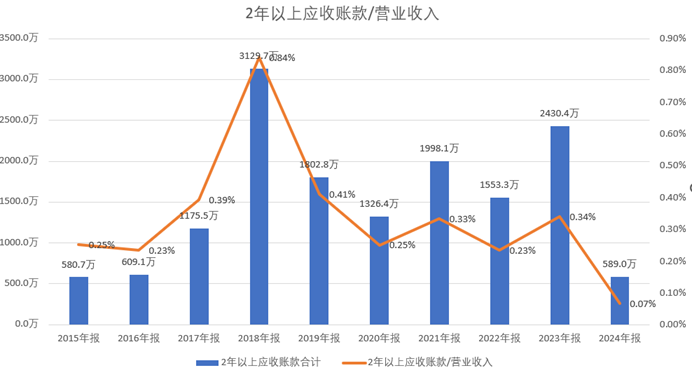

那么是否存在应收账款收不回来,长期挂账,不核销呢?

2年以上的应收账款,绝对数和相对数都保持在很低的水平。所以挂账不核销的问题是不存在的。

应收账款不仅看绝对数、相对数,更要看应收账款的结构和应收账款的质量。0.03%的坏账率是很高的信用管理水平了,这和公司的客户质量高有关系,世界500强的比例很高。在这一点上不能听一些雪球大v瞎歪歪,人云亦云,只会让自己错失良机。经营性现金流问题,是因为票据贴现以及背书转让的原因,公司曾经公告说明过多次。

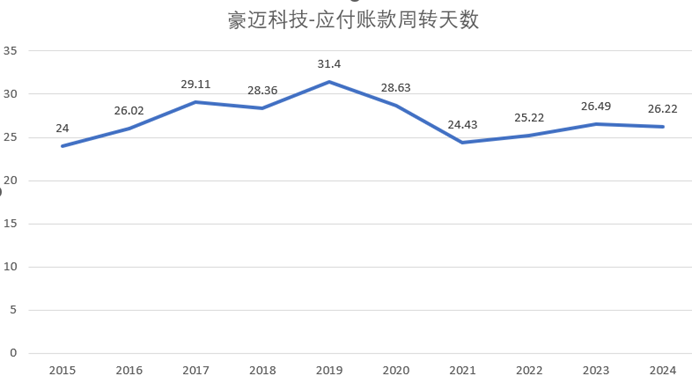

10. 应付账款周转天数

豪迈不压供应商的钱是有口碑的。这只是报表上的一个数字,却深刻反应了一个企业的价值观。把客户当上帝不难,能公平对待合作中相对弱势的一方却难能可贵。

对比一下各行业头部公司的应付账款周转天数,就知道豪迈有多优秀了。万华化学和福耀玻璃账期也不长,优秀公司总有相似之处。

如果豪迈把供应商的付款周期提高到业内平均水平,由此带来的现金流以及这些现金流的理财收益,会增厚多少业绩?豪迈没有选择短期利益最大化,而是与供应商合作共赢。国际一流公司向来注重对供应商的持扶,如果供应商都枯萎了,员工不成长,企业又怎能独自繁荣?

11. 资产负债率

上市公司与集团资产负债率再平衡的需求始终存在,继续保持期待

12. 税务优惠

2023年报,新增税务优惠:

2024年报,新增税务优惠

一般公司年报会在其他收益中单独列示税项优惠,但是豪迈是合并在政府补助中了,不过可以看看前后变化,估算个大概。

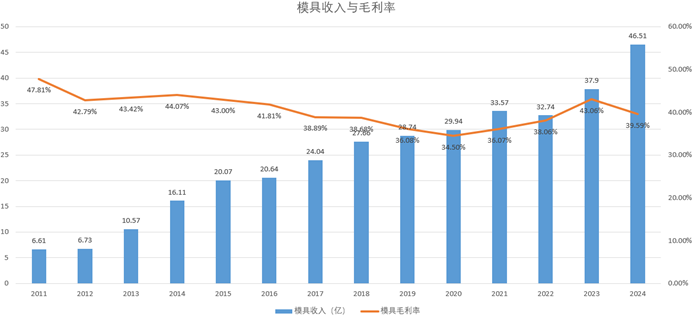

二、 轮胎模具业务

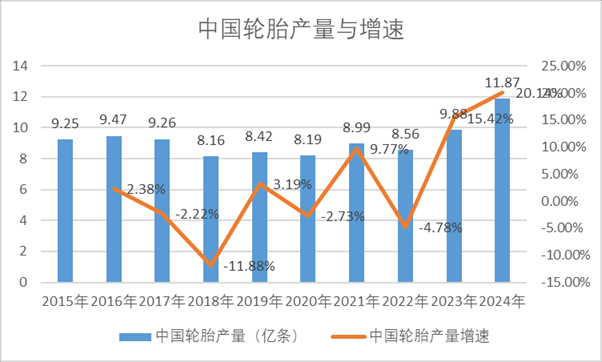

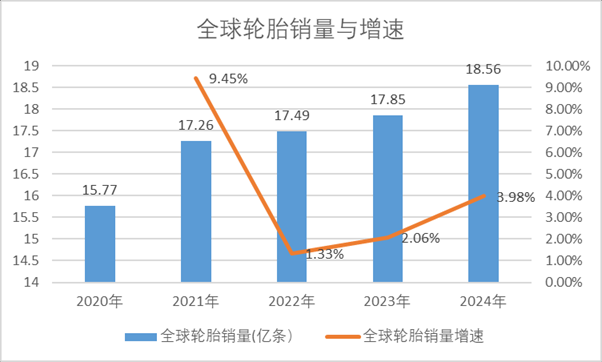

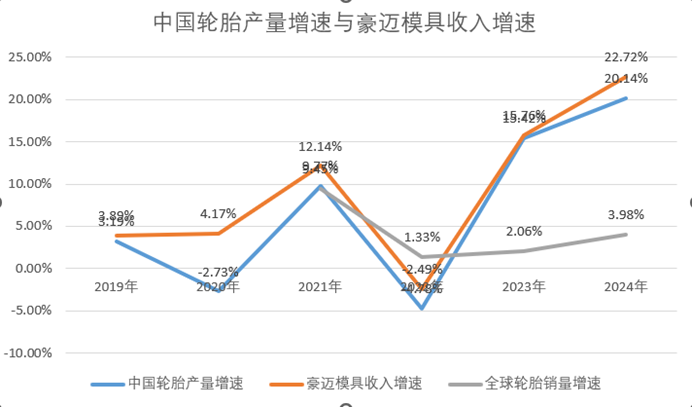

1、23年 ,24年,中国轮胎产量的增速明显高于世界轮胎消费量的增速。

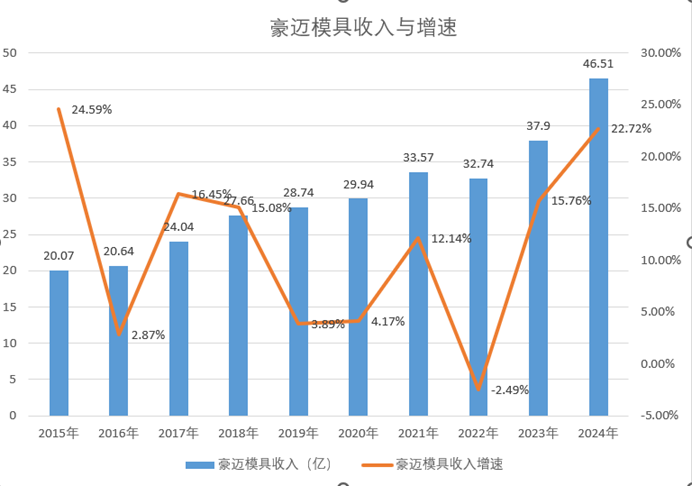

2019年以后豪迈轮胎模具收入的增速与中国轮胎产量的增速呈现很强相关性,二者相关系数 0.97。这说明中国轮胎在全球竞争力的崛起,有助于豪迈模具市占率的进一步提升。

*数据来源国家统计局

*数据来源米其林年报

2、中国轮胎企业能否在全球竞争中,进一步提升竞争力和市场占有率?

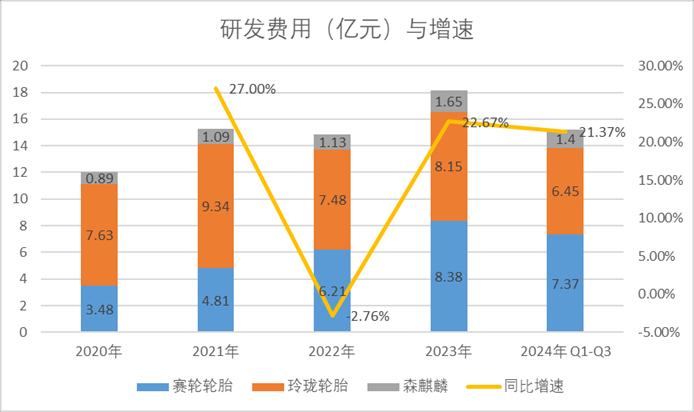

中国头部轮胎企业的研发投入增长较快。

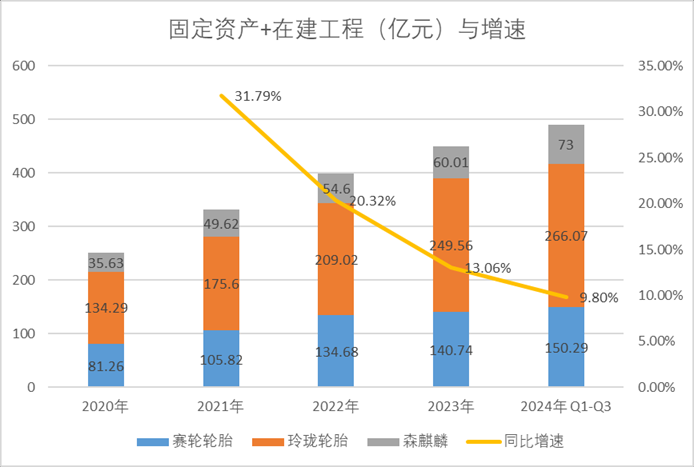

中国头部轮胎企业固定资产+在建工程增长较快

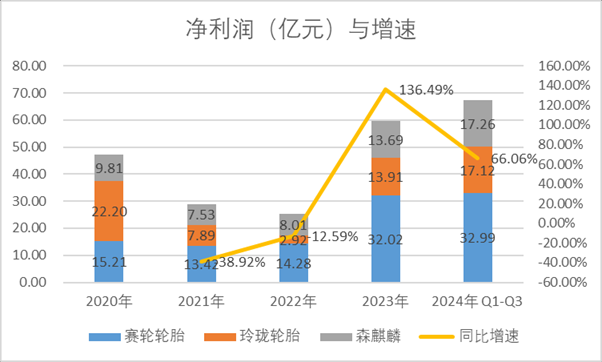

中国头部轮胎企业近2年净利润取增长较快

与之相对的是国际轮胎三巨头近2年利润都有所下降,米其林:23年净利润19.8亿欧元同比下降-0.9%。24年净利润19亿欧元同比下降-4%。固特异:23年亏损-6.89亿美元。24年净利润0.7亿美元,营业收入同比下降-5.92%。普利司通:23年净利润3313亿日元,同比增长10.3%。24年净利润2850亿日元,同比下降-14%。

中国轮胎企业在产品保持较高性价比的前提下,依然取得了较好的利润增长。这体现了中国在产业链完整度、智能制造、生产效率、劳动力成本等方面的巨大优势。

CR3(米其林、普利司通、固特异)市占率整体呈下降趋势,2000年全球轮胎销售额为696亿美元,CR3占比高达57.0%, 2010年全球轮胎销售额为1,540亿美元,CR3占比下降至43.3%, 2022年全球轮胎销售额为1,868亿美元,CR3占比下降至38.9%,

数据来源:Tire Business

按2022年世界轮胎企业销售额计算,赛轮只占市场份额的1.76%,玲珑只占市场份额的1.32%。中国轮胎企业在技术研发、全球化产能布局、高端配套、全球顶尖赛事赞助及广告营销等方面持续加大投入,逐步完善产品矩阵,持续提升品牌影响力,是有望成为国际一流轮胎品牌的,进一步提升全球市占率的空间还很大。

3、关税会阻止这一进程吗?

美国进口自中国大陆区域的半钢胎比例从2016年的10%下滑至当前的不足1%。随着中国企业产能向东南亚转移,2013至2023年的十年间,美国进口自东南亚的半钢胎占其出货量比例从9.2%提升至29.5%,美国本土产能却并未从对中国大陆的贸易壁垒中受益,其本土半钢胎产量于2014-2019 年间始终稳定在 1.1-1.2 亿条区间,2022-2023 年则受到东南亚及北美 产能冲击,下滑至不足1亿条。

欧洲进口自中国的乘用车轮胎占欧洲市场需求的比例由2013年的8.4%提升到2023年的17.6%。欧洲进口自泰国及越南的商用车轮胎由2017年的1.5%提升至2023年的14.3%。

贸易壁垒进一步增加了海外用户的轮胎使用成本,国产轮胎有望凭借性价比优势持续抢占外资份额,海外市场对国产轮胎的需求粘性在持续提升。

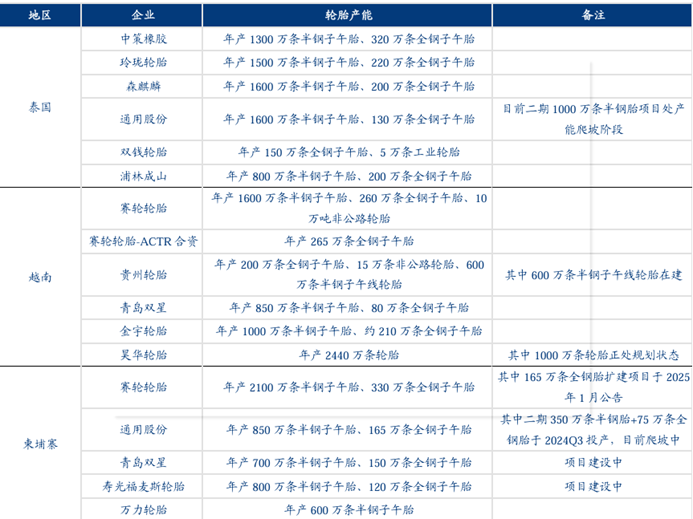

国内轮胎头部企业在加速海外工厂布局,逐步实现对贸易壁垒的脱敏。这部分海外工厂对轮胎模具的可靠性,一致性提出了更高的要求,使豪迈这种具备全球供货与服务能力的模具企业,优势进一步凸显。

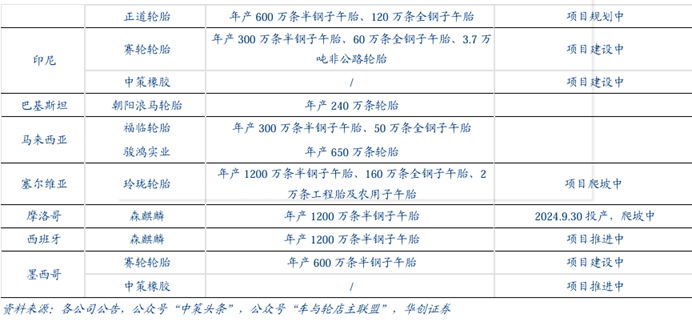

中国轮胎海外工厂布局:

与之相对应的是欧美企业由于高成本难以为继 引发的产能退出

中国轮胎出口目的地集中度不高,单一目的地贸易壁垒对影响有限

4、模具行业产能出清:韩国SAEHWA 连年亏损2017年-188亿、2018年-440亿、2019年-55亿、2020年-387亿、2021年-257亿、2022年-647亿(韩元)。目前市值仅2.1亿人民币。巨轮智能连年亏损,扣非净利润:2019年-0.78亿,2020年-1.85亿 、2021年-1.11亿、 2022年-0.7亿、2023年-0.74亿、2024年-1.55亿(业绩预告中值)。

三、 燃气轮机零部件业务

1、AI数据中心建设带来大量用电需求,对电力的可靠性、稳定性有较高要求。燃气轮机发电具备建设周期快、电力输出稳定、发电资源要求低等特点,是短期内最优的数据中心供电解决方案。风电和太阳能大量建设后带来的调峰需求,燃气轮机凭借启动速度快、发电效率高、调峰能力强等特点,成为调峰的重要选择方案。以上2个因素,使得近2年燃气轮机市场需求快速增长。

2、燃气轮机主要供应商年报显示,燃机业务的收入与订单都大幅增长:

2023 财年西门子能源燃气服务业务新签订单 128.97 亿欧元,同比+9.18%。2024 财年燃气服务业务新签订单 163.65 亿欧元,同比 +26.89%。为应对全球燃气轮机需求上行,公司在燃气服务领域持续扩产,2024 财年燃气服务领域新增资产(无形资产和物业、厂房及设备的增加值)2.41亿 欧元,同比+48.77%。

三菱重工24年上半年能源系统业务收入同比增长7.1%。公司预计到2026财年将燃气轮机业务 的员工人数增加10%,燃机产能增加约30%。

根据GE Vernova招股书,24年1-3季度新签燃气轮机订单78台,同比增长32.2%,其中重燃订单44台,同比增长37.5%。

F级50兆瓦重型燃气轮机(媒体所说争气机)是东方电气从2009年开始研发,到2023年实现商业运行,用时14年,标志着我国在自主重型燃机领域实现了从0-1的突破。燃气轮机大概率会像高铁一样,首先是技术突破,国产化率上来,成本下来,然后大规模应用。东方电气23年燃机业务收入37.89亿,同比增长106.95%,24年上半年燃机业务收入36.07亿,同比增长154.17%。

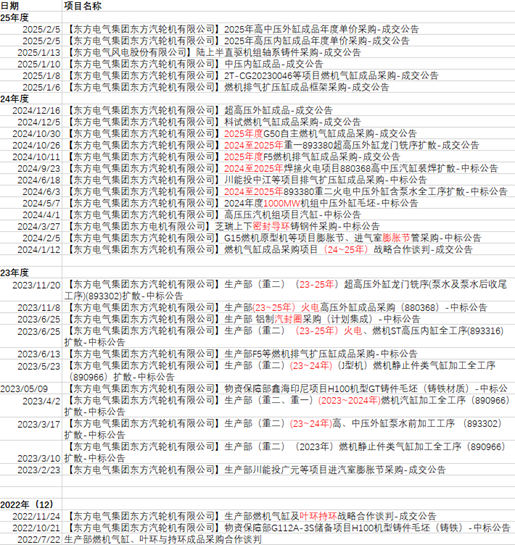

从招标数据看公司已进入F50的供应链。

公司从2007年开始与GE合作燃气轮机零部件业务,产品从缸体逐渐拓展到蒸汽轮机零部件、环类、焊接件。客户从GE逐渐拓展到西门子、三菱 、 东方电气、上海电气、哈电。

在需求快速增长、供给短期不能跟上的红利期,像豪迈这样具备设备自制能力的企业,将成为最大受益者,充分享受这波红利。从国外进口高精度大型龙门订货周期都在1-2年起。

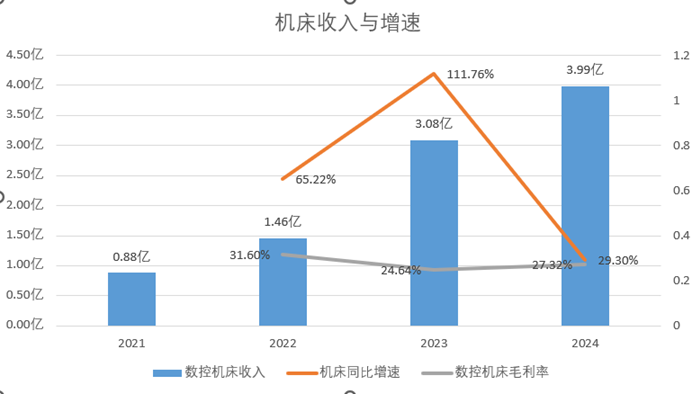

四、 机床业务

1、市场机会

中国产业升级不断推进,新能源汽车、3C产品、无人机、人形机器人的崛起,必将拉动高端机床的市场需求。

根据海关总署数据,中国目前每年进口金属加工机床50-60亿美元,每台均价8-9万美元,主要是高端机床。豪迈只要能做出与进口机床相媲美的产品,同时发挥供货交期,售后服务、成本控制方面的优势,未来国产替代的空间很大。

2、豪迈机床能做好吗?

公司上市之初的研发经费只有2000多万,如今的研发投入大概是当初的18倍。当初凭借一众初中生、大专生都能研发出世界一流的专用机床。现在人才队伍的起点更高了,成长速度更快了,可谓兵强马壮。只要能有效防治好大企业病,继续保持创业之初的活力,凭借30年的积累,在通用机床领域领跑市场只是时间的问题。

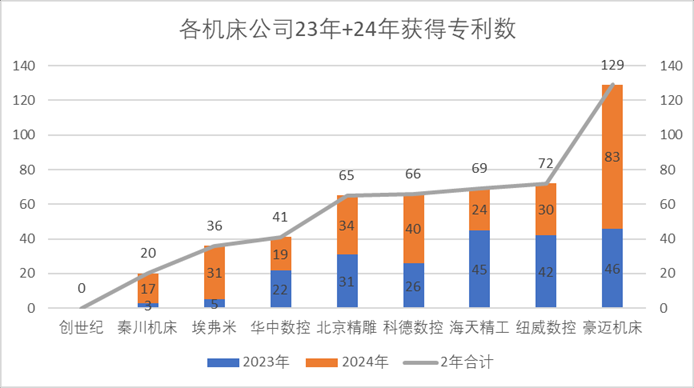

我们从取得专利数量这个角度看各公司的研发实力

*数据来源企查查,时间是专利公开的日期

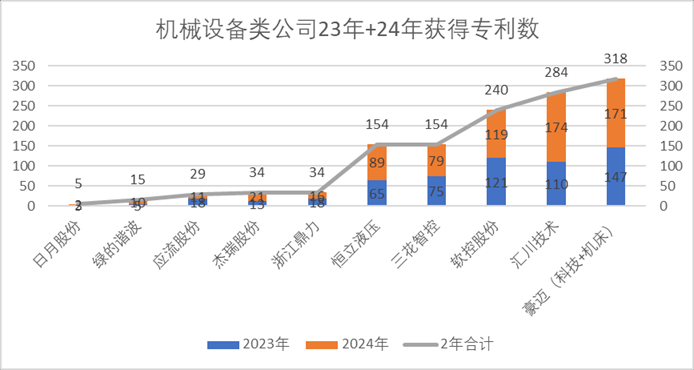

上面统计的是豪迈机床公司获得的专利数量,如果看豪迈科技+豪迈机床公司获得的专利数量,在机械设备类公司里面也处于领先地位。下图对比日月股份、绿地谐波、应流股份、杰瑞股份、浙江鼎力、恒立液压、三花智控、软控股份、汇川技术、豪迈科技10家公司近2年取得的专利数量

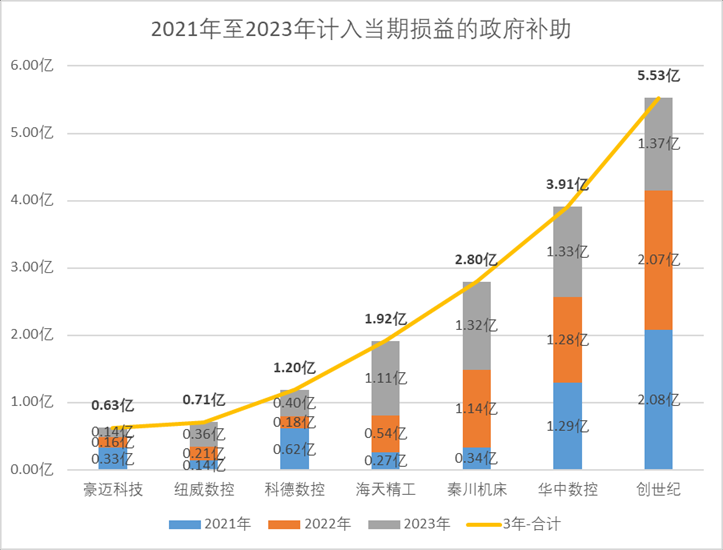

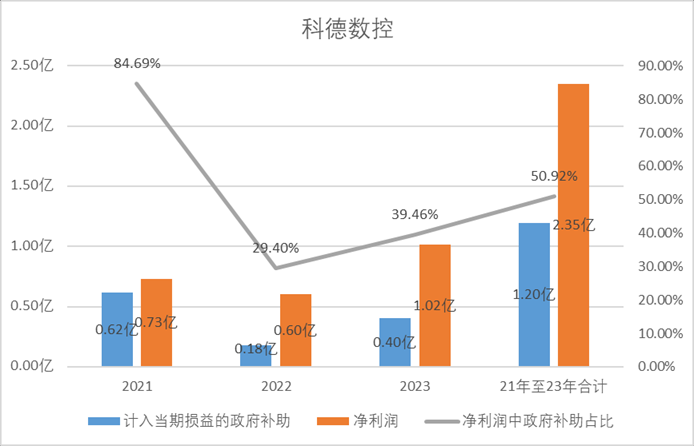

与之相对的是,豪迈用最少的政府补助,取得了最多的专利。下图对比豪迈科技、纽威数控、科德数控、海天精工、秦川机床、华中数控、创世纪近3年计入当期损益的政府补助。

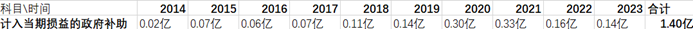

豪迈10年累计的计入当期损益的政府补助,还不如一些公司1年的政府补助金额多。

这还是轮胎模具、铸造、大型零部件,机床4块业务获得的补助,分摊到机床业务的补助就更少了。

科德数控的净利润有一半来自政府补助

长期依靠外部输血还不能成长起来的公司是没有希望的,未来一定属于具备自我造血能力,具备很强内在驱动因素的企业。

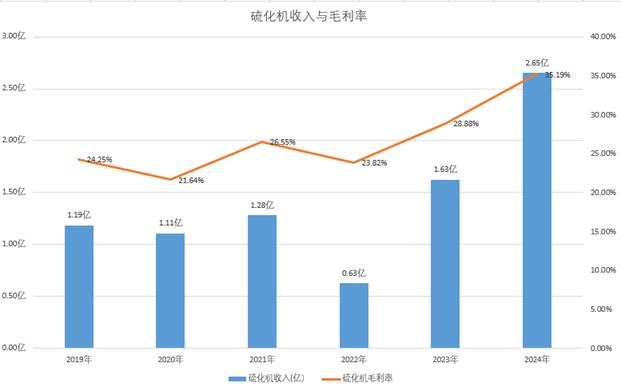

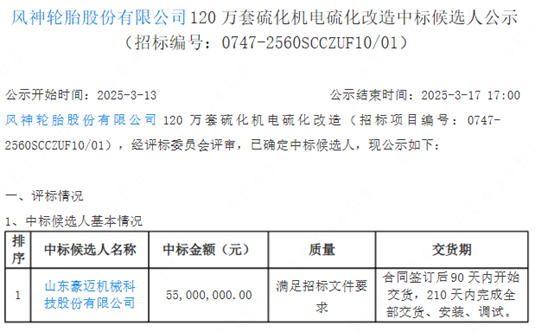

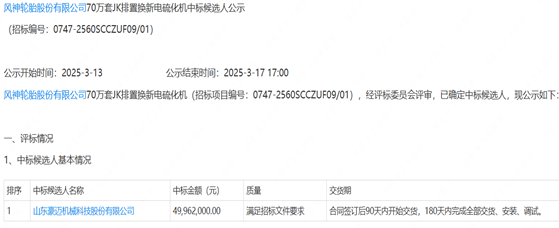

五、 硫化机业务

硫化机业务在23年同比增长158.17%的基础上,2024年继续增长63.08%。毛利率提高到了35.19%。

成立豪迈橡胶机械有限公司,注册资金1亿元。这可能预示着电加热硫化机验证比较顺利,即将大规模推广商用。公司去年在潍坊企业家大会上表示“从今年开始,我们以前所未有的热情,为各行各业的客户研制各种专用设备,例如化工装备、轮胎机械、加工机床和深海采油设备”我觉得这句话非常重要,意味着公司的天花板打开了,未来公司可能成为以机床为第一主营业务的公司,更高的天花板,带来更高的估值。未来公司估值中枢上移,是大概率的事情。

六、 新增产能

豪迈科技第一工业园A区-E区,每个区大概200多亩,这个6.5万吨的铸造项目占地222亩,相当于新建一个厂区。

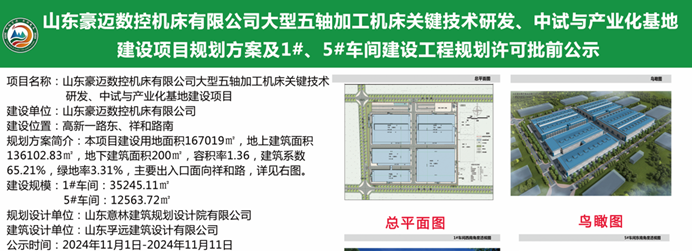

这个大型5轴机床产业化基地,占地251亩,相当于又新建一个厂区

2个热处理项目合计占地49亩,可能是用于机床项目的

占地150亩的泰国第二工厂,规划生产车间近6万平方米,办公面积4500平方米,已于23年10月投产。

占地64亩的墨西哥工厂,已于24年4月投产。

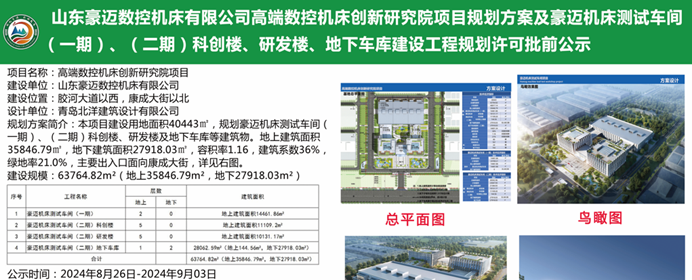

这是占地60亩对标世界一流的机床实验室。豪迈这是用一流的事业,吸引一流的人才。像豪迈这样愿意把基础性工作做好的企业确实不多。

从新建产能的规模和速度来看,豪迈目前正处在新发展周期的起点。在大的趋势面前别投机,踏空的风险远大于收益,如同在压路机前面捡钢蹦,不值得。

任何文章都存在盲人摸象的可能,观点受立场影响,请谨慎阅读

有些观点,之前说过,就不再重复了,请看23和22年报解读

网页链接{豪迈科技2023年报解读 一、 报表分析1. 2023年是豪迈上市第12年,营收连续12年增长,增长了10倍。2023年净资产收益率20.22%,... - 雪球}

网页链接{豪迈科技2022年报解读 一、报表分析1、连续10年营业收入增速10%以上。4900多家已公布年报的上市公司中,不分行业连续10年营业收入同比增速... - 雪球}

$豪迈科技(SZ002595)$