(原标题:一股强大的力量将撑起A股)

又是新的一周。

上周的行情可能吓到了不少人 。

牛市多巨阴,没必要那么紧张,市场本来就是在震荡中上行的。

上周引发股市和债市动荡的因素中,央行玩的捉迷藏要占很大一部分。

央行在持续收紧资金面后,突然放松了,这就使得债市有一波大涨,而股市则持续收紧。

这也在证明我一直跟大家所说的那个观点:当联邦基金利率高于国内政策利率时,央行降息对股市是利空,加息是利好。

这里要对“加息”详细解释一下,然后我再跟大家分析接下来央行的真正态度。

央行才是决定行情的关键角色!

我所说的加息并不是指7日逆回购利率,MLF利率和LPR利率。

实际上,这三个利率根本就没变。

央行通过控制流动性,调节的是同业存单利率。

同业存单利率上升又意味着什么?

由于央行对银行的考核很多,也很复杂。

其中都对一般性存款的考核权重比较重。

当银行缺少一般性存款时,就要发行同业存单缓解资金压力。

此时同业存单利率就会上升。也就是说,银行的负债端成本就会上升。

这就是一种加息。

所以,同业存单利率可以用来跟踪银行的负债端质量。

当同业存单利率上升时,就说明银行缺少长期资金,那么向外融出就会减少。

此时,购买债市的资金也会变少,债券利率就会上升。

这就会逼着机构抛售长债,资金就从债券流出,减少资金空转,进入实体经济。

相反,如果央行降息,第一个利好的就是债市,资金就会继续在债市里抱团。

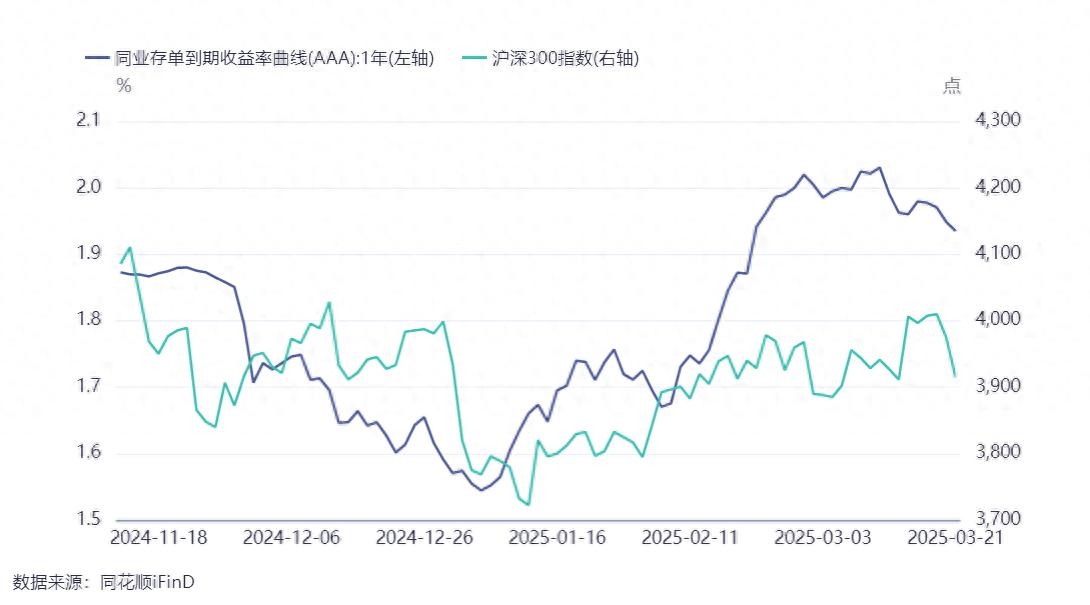

今年以来,同业存单利率跟沪深300的走势相关度非常高。

但别忘了,这种正相关的前提是联邦基金利率高于国内政策利率,且联邦基金利率及预期保持不变。

在当前背景下,美联储降息和央行加息才利好股市。

由于美联储最近不会降息,所以决定权几乎就在央行手里。

在这种情况下,股和债只能保其一。

所以我们才看到今年以来,股债跷跷板相应非常显著。

上周,央行放松了资金面,让债市得以喘息,而股市调整。

我一直都在说,作为主力,央行一定不会让人猜透它的想法,所以会玩虚虚实实。

这就会给市场带来不确定性,防止市场形成一致性预期,从而引发暴涨暴跌。

因此,节奏很重要。

但我们只需要看准大势就行了,央行中途怎么操作,我们也就不用过度关心,反正我们也猜不透。

那么大势是什么呢?

周五收盘后,央行召开了政策委员会第一季度会议。

在公布前,债市就提前跌了,看样子是有人提前知道内容了。

我把会议的重点罗列一下:

1.建议加大货币政策调控强度,提高货币政策调控前瞻性、针对性、有效性,根据国内外经济金融形势和金融市场运行情况,择机降准降息。

这句话的意思就是,短期内不会降准降息。(降准降息的前提是美联储降息)

2.从宏观审慎的角度观察、评估债市运行情况,关注长期收益率的变化。畅通货币政策传导机制,提高资金使用效率,防范资金空转。

这就是说,接下来要继续拉升长债利率。并告诉我们,这就是在防止资金空转,要把债市的资金逼出来支持经济。

那么接下来继续加息是大趋势。(当然,中途玩点虚虚实实的游戏也是必须的)

要注意,关注长期收益率进入了宏观审慎,这可不得了,说明会下狠手。

进入宏观审慎就说明央行把长债这种非理性的上涨当做风险,要对长债防风险了。

3.增强外汇市场韧性,稳定市场预期,加强市场管理,坚决对市场顺周期行为进行纠偏,坚决对扰乱市场秩序行为进行处置,坚决防范汇率超调风险,保持人民币汇率在合理均衡水平上的基本稳定。

这个是关于汇率的表述。用了三个“坚决”。

说明接下来稳汇率是重头戏。

怎么稳呢?要么是牺牲经济和股市,要么是牺牲债市和出口。

从第二条来看,就是要加息,牺牲债市和出口了。

因此,股市的牛市依然在,只不过牛市也不是一直涨!

我说过很多次,牛市有一万种方法骗你下车。

牛市的考验比熊市可大多了,坑也要多得多。

上周我写了一篇文章《中国股债汇正在上演一场罕见大戏》。

详细分析了当下股债汇的相互关系。

在不同时期,政策对资产的态度不同,一旦转向,就意味着资产价格的周期要逆转了。

当汇率保持稳定时,股和债就是跷跷板效应。

以前是债牛股熊,未来将反过来。

能拯救债市的是美联储。

只有当美联储降息后,央行才会考虑放松对债市的压制。

好戏才刚刚开始,咱们好好看戏吧。

最后提醒一下,这里分析的是大趋势,至于股市短期的波动还要受很多复杂因素的影响,而且这些因素是动态变化的。

不要傻到去精准预测每天的波动。

这就纯属于脑子进水了。

打赏自愿,1分钱都是默默的支持,哈哈!