(原标题:AI推理能否带来更宏大的算力叙事)

先上结论:AI推理需要更大的算力资源,核心特征由高吞吐向高并发,低延时,低功耗转变,带来专用计算芯片(ASIC,FPGA)的增量,与之匹配,大厂自主采购光模块、铜连接增加,CPO高速交换增加,全光方案短期难落地,可关注。目前来看,芯片依然是全产业链上利润最丰厚的一块,GPU,ASIC,交换机芯片,光芯片等都不错。

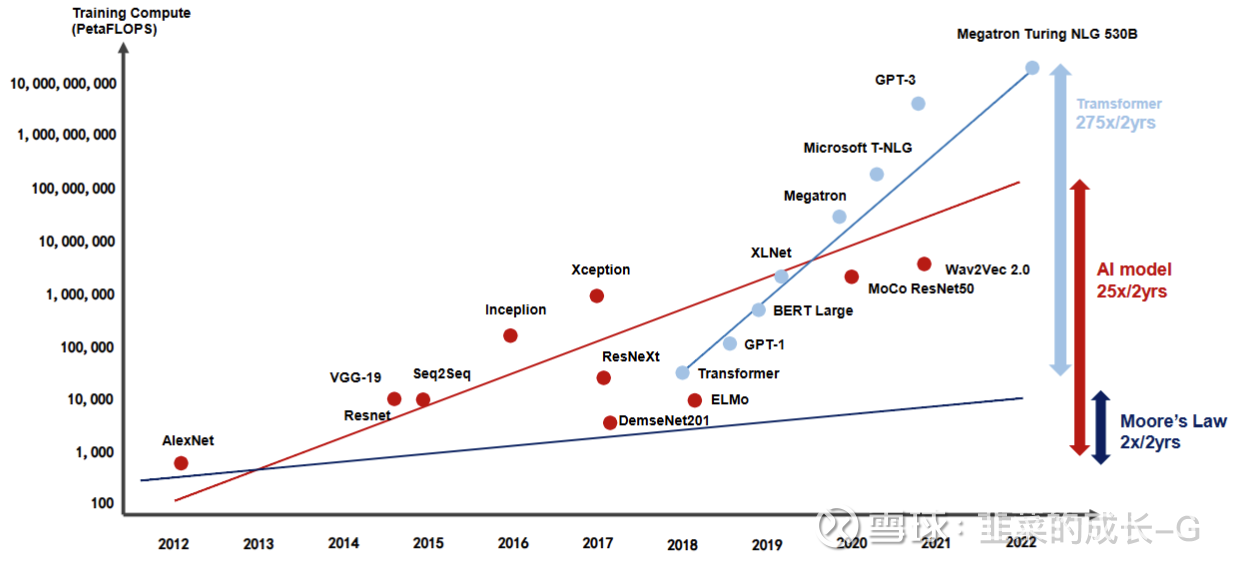

AI大模型Scaling Law支撑过去算力产业链宏大叙事:过去十年,摩尔定律持续推动硬件性能提升,而AI大模型的崛起,则引领了“Scaling Law”时代的到来——模型越大,效果越强,计算需求随之呈更快的指数级增长。伴随GPT-4、Gemini等超大模型的训练和部署,算力已成为AI发展的核心瓶颈。随着成本上升与落地需求增加,行业正逐步从训练侧转向推理侧,进入一个更加注重实时性能与能效比的“AI大推理”时代。

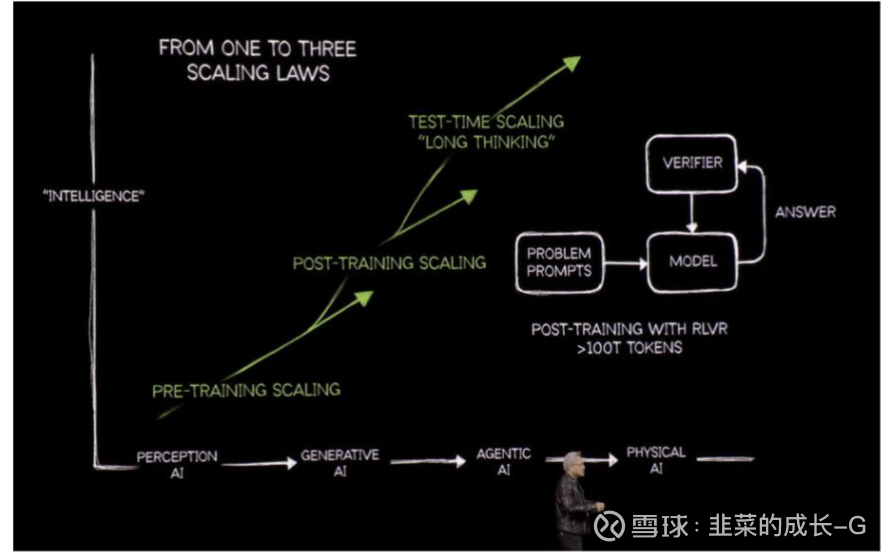

训练到推理的范式转变:据TIRIASresearch 预测,未来推理算力占比将达到95%,训练算力5%。IDC 预测, 未来5 年国内训练、推理算力年复合增速分别为50%和190%,2028 年 推理算力规模将超过训练算力。黄仁勋也在GTC2025上强调了推理将成为AI算力增长的下一波主要驱动力,推理模型生成的token数量是传统大模型的近20倍,意味着推理任务对算力的总体需求量已经不逊于训练,甚至在一些场景中更为“重载”。但推理需要的算力特征更倾向低延时,高并发及低功耗。

过去十年,英伟达的GPGPU(通用图形处理器)在AI训练领域占据主导,凭借强大的通用计算能力、高带宽显存与生态壁垒,在大模型训练市场建立深厚护城河。但随着模型从训练走向部署,推理工作量急剧上升,对低延时、高吞吐与低能耗提出新要求,ASIC(专用集成电路)芯片迅速崛起。全球各大云服务提供商正加速自研ASIC芯片以替代部分GPGPU部署。谷歌TPU、Meta MTIA、亚马逊Trainium等自研芯片相继落地,旨在实现更低的总体拥有成本(TCO)和更高的AI推理效率. 训练+复杂推理依赖GPU,常规推理+端侧部署更倾向ASIC,AI芯片发展将进入从“通用为主”走向“通用+定制”并重的新阶段。尤其在低精度推理性能、能效比、终端部署适配性等维度,如智能驾驶、AI眼镜、智能家居等端侧应用,AISC优势更大。随着Deepseek,阿里巴巴等推动大模型“平价化”,AI服务成本大幅降低,为端侧推理打开商业化通道,进一步放大了ASIC的成长空间

同时推理芯片壁垒相对更低,有望率先实现国产替代。华为昇腾、寒武纪、芯原股份,中兴通讯等正在布局国产替代。

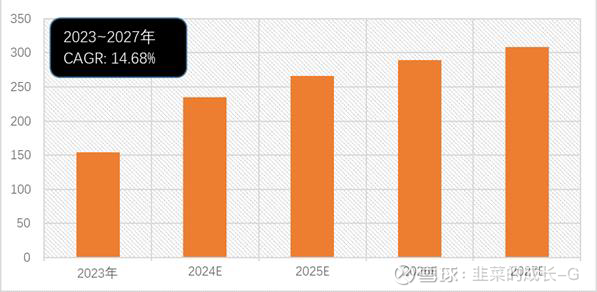

推理兴起驱动光模块市场高速增长,大厂采购模式加速转变

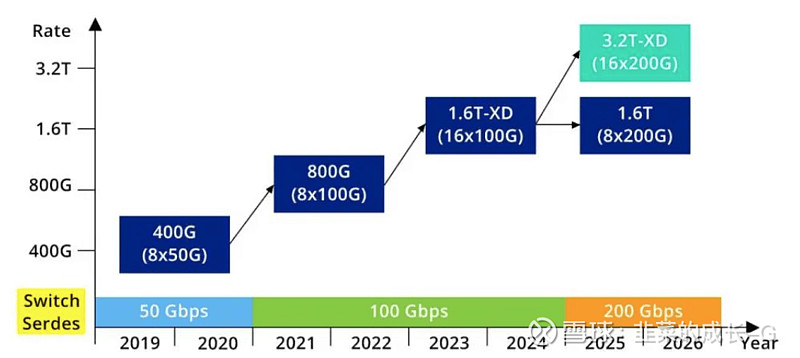

随着AI推理需求快速上升,光模块市场迎来新一轮增长周期。根据LightCounting数据,2024年AI集群所使用的以太网光模块市场规模有望实现翻倍增长,2025年和2026年仍将保持强劲扩张势头。其中,4×100G和8×100G光模块需求尤为旺盛。预计到2026年,4×100G光模块市场规模将达到40亿美元,8×100G光模块市场规模将超过70亿美元。展望2029年,1.6T、3.2T、LPO与CPO等高端产品的合计销售额有望突破100亿美元。推理业务的兴起正在重塑产业格局。随着谷歌、Meta、亚马逊等云服务厂商(CSP)逐步摆脱对英伟达打包方案的依赖,转向自主建设推理网络,其对以太网光模块的独立采购需求将自2025年起显著上升,成为该市场的核心增长动力。

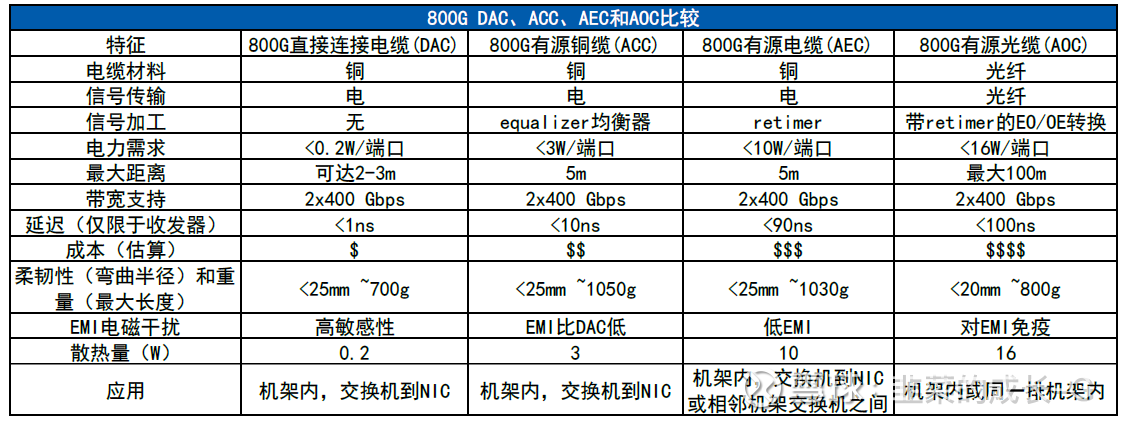

AEC有源电缆加速替代传统铜缆,助力高速互连升级

在高速互连时代,AEC(Active Electrical Cable)正成为传统直连铜缆(DAC)的理想升级方案。早期的DAC为无源连接方式,虽然结构简单、成本较低,但在高速率传输场景下,信号衰减严重,难以满足更长距离的互连需求。为此,ACC(Active Copper Cable)作为过渡方案应运而生,其在接收端集成Redriver芯片,对信号进行简单均衡与整形,实现中短距离扩展。然而,随着56G-PAM4等高速链路的普及,传统DAC与ACC在带宽、信噪比(SNR)等方面面临瓶颈。AEC通过在链路两端引入CDR(时钟数据恢复)芯片,对信号进行重新定时与驱动,可有效补偿传输损耗,并显著抑制抖动(Jitter)传播,具备更优的抗干扰能力与传输稳定性。相比前两代铜缆方案,AEC支持更远的端到端互连距离,成为当前铜缆方案中性能最强、应用前景最广的技术路径。

光芯片供需持续紧张,新兴厂商迎窗口期

随着AI基础设施加速演进,光芯片市场供需矛盾日益凸显,为新兴厂商带来发展机遇。2025年,亚马逊、微软、Meta等头部科技企业将大规模采购800G光模块,推动整体需求持续高增长;与此同时,英伟达与谷歌计划部署1.6T光模块方案,对100G EML光芯片的需求也保持强劲。在供给端,传统光芯片厂商如Lumentum扩产节奏相对缓慢,产能释放仍需时间以完成设备采购与良率提升。预计到2025年上半年,光芯片环节仍将面临一定程度的供需紧张。在此背景下,源杰科技、索尔思光电、AOI等新兴光芯片厂商有望凭借灵活的产能布局和快速响应能力,抓住100G EML芯片短期供需缺口,实现客户导入和业务突破。

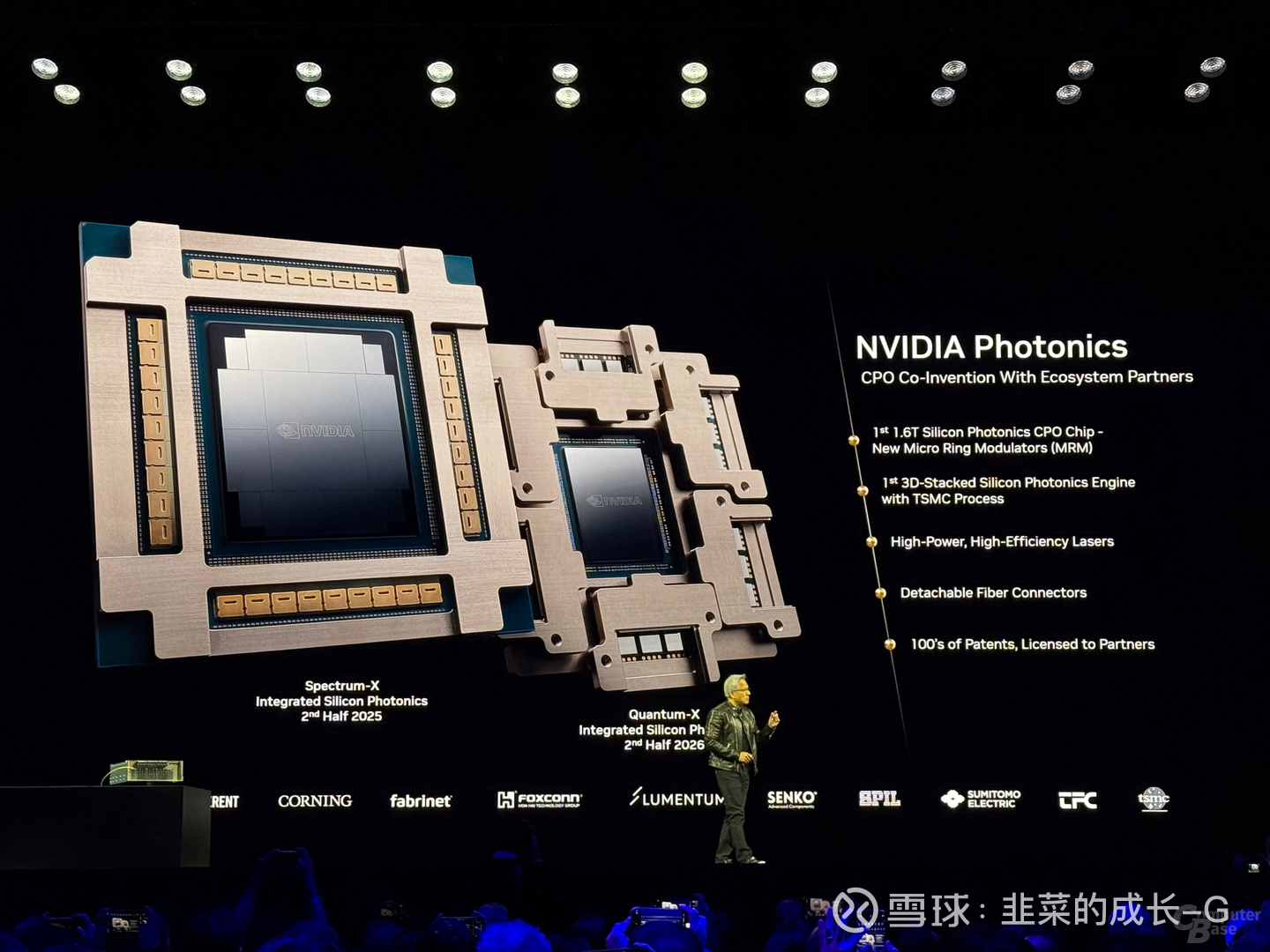

硅光子技术加速渗透,高速光模块迎来产业化突破,短期增量在这里

随着硅光子产业链日趋成熟,其在高速率场景下的性能优势日益凸显,渗透率有望快速提升。相较传统可插拔光模块将多种光学器件(包括电芯片、光芯片、透镜、对准组件与光纤端面)进行封装集成(CPO),硅光模块采用先进的CMOS工艺,通过微加工技术(如蚀刻与外延生长)精准制造调制器、接收器等关键光电子器件,实现更高集成度与更低能耗。此外,硅光方案支持CW光源一拖二或一拖四,大幅节省光芯片成本,在高速光通信等价值量更高的场景中,性价比优势尤为突出。相比可插拔光模块,CPO可节省25%左右的功耗,根据LightCounting预测,硅光模块的市场份额将从2022年的24%上升至2028年的44%,成为未来高速光通信市场的重要技术路径。

OIO光学互连技术崛起,有望成为芯片间通信“终极方案”,可前瞻了解。

在AI、大数据等对数据传输速度要求极高的应用场景下,OIO(Optical I/O)光学互连正展现出对传统互连方案的颠覆性潜力。凭借高速率、低延迟、高能效等优势,OIO有望成为下一代芯片间互连的核心技术路径。与传统的“可插拔光模块+电气SerDes”方案相比,Ayar Labs推出的封装内Optical I/O解决方案已突破铜基互连的性能瓶颈,实现带宽提升5至10倍、延迟降低10倍、能源效率提高4至8倍,显著提升芯片间通信效率,同时避免了电磁干扰问题。在AI芯片算力不断演进的趋势下,OIO作为新型互连方式,有望引领算力基础设施向更高性能、更低功耗方向持续演进,成为推动下一代智能计算发展的关键引擎。

ASIC芯片:

寒武纪(自研终端、边缘、云端三线产品布局齐全;拥有Cambricon M系列等ASIC架构产品)

芯原股份(平台化一站式芯片定制服务,拥有大量自主IP,聚焦智能终端、安防、车载等ASIC定制服务)

海光信息(与中科院计算所深度绑定,布局通用CPU与AI加速芯片,逐步扩展AI推理应用)

中兴通讯(全栈布局AI基础设施,具备自主ASIC研发与系统级集成能力,打造训推一体化服务器平台)

还有些没上市的如:燧原科技(自主研发“邃思”系列AI训练与推理芯片,推出兼容TensorFlow等框架的训练平台,云端AI推理与训练ASIC),壁仞科技,天数智芯。

交换机芯片:

盛科通信(国内头部交换芯片供应商,推出25.6T高端旗舰芯片,国产替代空间巨大),华为,中兴通讯也有不过华为目前不外供,中兴通讯披露的消息也不多。

ASIC及交换机芯片代工: 高阶ASIC和交换机芯片都需要先进制程(7nm-5nm)

中芯国际(全村的希望),华虹半导体(老二)

光模块:

中际旭创(量产出货800G,1.6T拿到认证,),新易盛(800G硅光子模块批量供应商)。光迅科技、博创科技、源杰科技:积极布局硅光芯片和CPO方案。中际旭创,新易盛,光迅科技,华工科技,天孚通信,华工科技,剑桥科技都有放出一些1.6T光模块的信息,

光芯片:

源杰科技(国内EML芯片核心厂商之一,已打入800G光模块产业链)

光迅科技(在EML芯片方面取得突破,自研EML芯片并逐步量产,向800G、1.6T模块方向拓展)

华工科技(激光器芯片、集成光器件,拥有一定EML芯片研发能力,聚焦国内运营商市场)

中际旭创(主要为下游封装厂,但通过控股子公司拓展光芯片产能)

AEC

兆龙互连 (核心布局高速互连线缆,覆盖AEC、DAC、ACC等系列产品,客户包括中际旭创、新华三、阿里、腾讯等)

欧陆通 (专注电源与数据连接,涉及高速铜缆+主动线缆开发,积极切入AI服务器市场)

沃尔核材(通过子公司乐庭智联生产400G、800G高速通信线,应用于AEC有源铜缆)

PCB:

深南电路、沪电股份、生益电子,胜宏科技 (PCB这块其实毛利还不错,尤其是沪电。)

交换机整机:

紫光股份,锐捷网络,中心通讯, 共进股份,菲菱科思。(没芯片的基本赚个辛苦钱,主打量大)

AI服务器产商:

浪潮信息,紫光股份,中兴通讯,工业富联,华勤科技,比亚迪电子。(没芯片的基本赚个辛苦钱,主打量大)

端侧芯片:

瑞芯微(视频处理,安卓平板、教育终端的多窗口视频播放,OTT盒子的大屏4K流媒体传输)

恒玄科技 (音频处理,占据全球TWS主控芯片25%份额)

北京君正(视频处理,如小米智能摄像头)

全志科技(语音交互方案,如天猫音箱)

奥比中光(3D视觉芯片:Astra系列深度传感器应用于健康监测,如智能手表的体态识别与运动轨迹跟踪)

地平线,黑芝麻智能(智能驾驶)

东软载波 (车载降噪)

这是优质的beta, 好多标的即使回调一波,整体涨幅也都很大,至于未来的体量,以及alpha,timing,大家就自己判断吧,这里仅做逻辑梳理。

$芯原股份(SH688521)$ $中际旭创(SZ300308)$ $中兴通讯(SZ000063)$

#AIDC# #算力概念# #AI推理#

@今日话题 @雪球创作者中心