(原标题:关于石油股:巴菲特向左,我向右,希望我们都是对的!)

众所周知,巴菲特在最近两年一直都在减仓。尤其是那些高估附近的股票,基本都进行了大幅减仓甚至是清仓。唯一的例外,就是石油股,巴菲特正在越跌越买!反观笔者自己,则从去年下半年开始逐步减仓石油股。最高仓位占比接近40%,如今则已降到了20%以内!具体原因,之前的雪球文章里已经写过了,本文在这里总结一下!

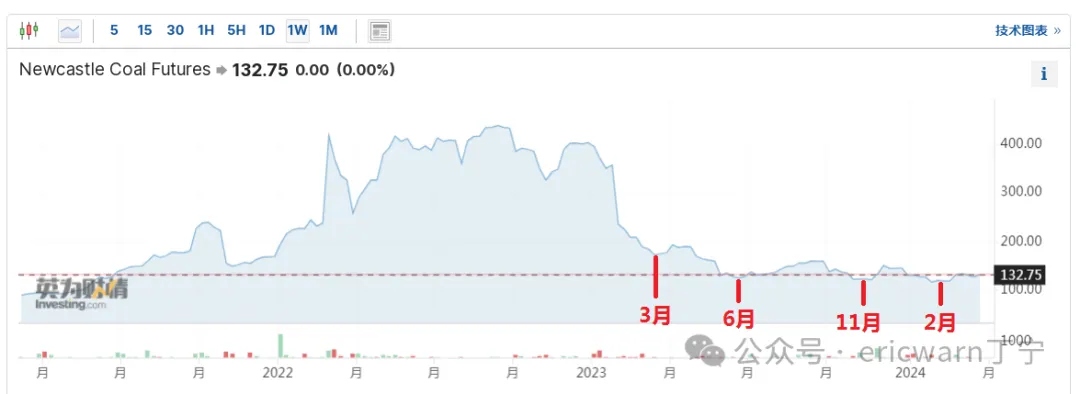

去年上半年,写了一篇《并不体面的分手》,详述了为啥笔者要在当时清仓煤炭股。除了高估之外,最大的原因就是国际煤价屡创新低。同样的情况,也发生在了去年下半年的石油股身上。以布伦特原油为例,便在去年9月和今年3月屡创新低。这就意味着,国际油价为时4年的景气周期,有可能已经趋近结束!

去年下半年,写了一篇《看懂萧条景气》,详述了为啥笔者要减仓石油股。虽然中国海油拥有笔者国海域95%的开采权,而且桶油成本低至30美元以下,拥有足够能力穿越周期。但,重仓穿越笔者还是没有信心,所以才会减仓!

说回到巴菲特,西方石油目前持股200亿美元多点(包括优先股),雪佛龙目前持股200亿美元少点。所以石油股的总体仓位,大概也就400亿美元。相比伯克希尔的股权投资占比,仅为15%左右。更为重要的是,因为最近两年的牛市逃顶,巴菲特还有半仓以上的现金及等价物仓位。所以石油股的总仓位占比,甚至还不到7%。面对如此轻仓的石油股,巴菲特完全可以越跌越买,甚至相当于无限现金流打法,穿越萧条周期也就极为容易!

最近两年,很多人都在给石油股投资者洗脑。他们告诉我们,油价跌了OPEC+就会自动减仓!但真实情况,却并非如此。实际上,石油输出国组织OPEC+,一直都是一个较为松散组织。回顾其历史便可发现,骚操作并不罕见!笔者曾经多次提醒过读者,但很多人并不相信,结果最近就来了一次超预期增产!

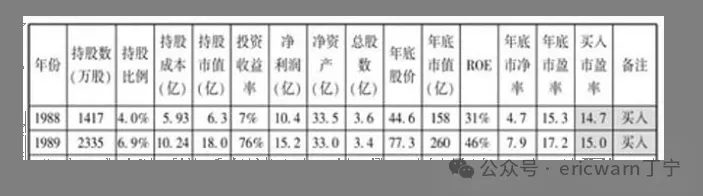

为了学习巴菲特,笔者发明了一个叫作“市赚率”的估值参数。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。考虑到ROE是个百分数,所以市赚率的真实公式其实是:PR=PE/ROE/100。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特两次建仓可口可乐。1988年,买入市盈率为14.7PE,ROE为31%,市赚率为0.474PR。1989年,买入市盈率为15PE,ROE为46%,市赚率为0.326PR。两年平均下来,刚好就是0.4PR。非常巧合的是,从那时起,用“40美分买入1美元”就成了巴菲特的口头禅。巴菲特4折5折6折买股,笔者也照猫画虎4折5折6折买股。

考虑到PE=PB/ROE这个数学关系,所以市赚率还可推导出第二公式:PR=PB/ROE/ROE/100。在投资周期股时,可以把现值PB和预估ROE代入到第二公式,从而计算出周期股的内在价值。回想巴菲特当年,0.38PR买入中国石油H股,并在0.8PR以上越涨越卖彻底清仓!

值得注意的是,由于最近国际油价大跌。所以据笔者测算,中国海油H股今年的预估ROE会在14.5%左右,本周收盘的市净率则为0.972PB。市赚率=0.972/14.5%/14.5%/100=0.46PR。相距0.8PR的目标价,大约还有70%的上涨空间。但前提则是:国际油价不要继续崩了!

轻仓持有石油股,可以说是进可攻退可守!如果萧条周期并未到来,70%的上涨空间,也很肥美。如果萧条周期真的到来,70%的上涨空间也就无从谈起。但在穿越周期之后,归来仍是好汉!

不得不说的是,研究学习石油股的生产技术,其实只是选修课。尤其是像中国海油这种具备了资源垄断地位的,甚至就连储量都不用仔细研究。反倒是看懂萧条和景气才是真正的必修课。就像巴菲特说的那样:投资喜诗糖果并不需要学会如何制作糖果,只需知道什么糖果“好吃”即可!

2020年负油价之后,笔者标配了中国海油H股。2022年抄巴菲特西方石油作业,笔者又将中国海油H股加成了重仓。除了小仓位高抛低吸之外,最后一笔加仓是在10港元左右。笔者自己的最大期望,就是萧条周期不要到来,顺顺利利的完成估值修复,体体面面的高估卖出!

$中国海洋石油(00883)$ $中国海油(SH600938)$ $西方石油(OXY)$

@今日话题 @闭嘴吧超超 @博士王神经 @曹国公李景隆 @直言不讳的勇敢 @陆冲河

市赚率估值银行股:网页链接

市赚率估值周期股:网页链接

市赚率估值困境反转股:网页链接

市赚率应对ROE虚高失真:网页链接

市赚率的5大隐形参数:网页链接

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。