(原标题:趋势,仍在悄悄发生)

最近在SSRN上看到一篇论文,可谓是熟悉的老朋友。

Cole Wilcox等三人在 2025 年 1 月联名发表了“Does Trend Following Still Work on Stocks?”。

从标题就能看出,这篇文章是对Cole Wilcox在 2005 年发表的那篇“Does trend following work on stocks?”的再次验证。

作为一个多年拥抱趋势投资的实践者,在ETF领域,我对“动量”“趋势”这类风格一直颇有情感。尽管我们知道,股市不是总会奖励你“看起来很聪明”的方法,但趋势交易的魅力,从来都不在“胜率”,而在它的世界观。

是的,一个建立在极端偏态回报上的世界观。

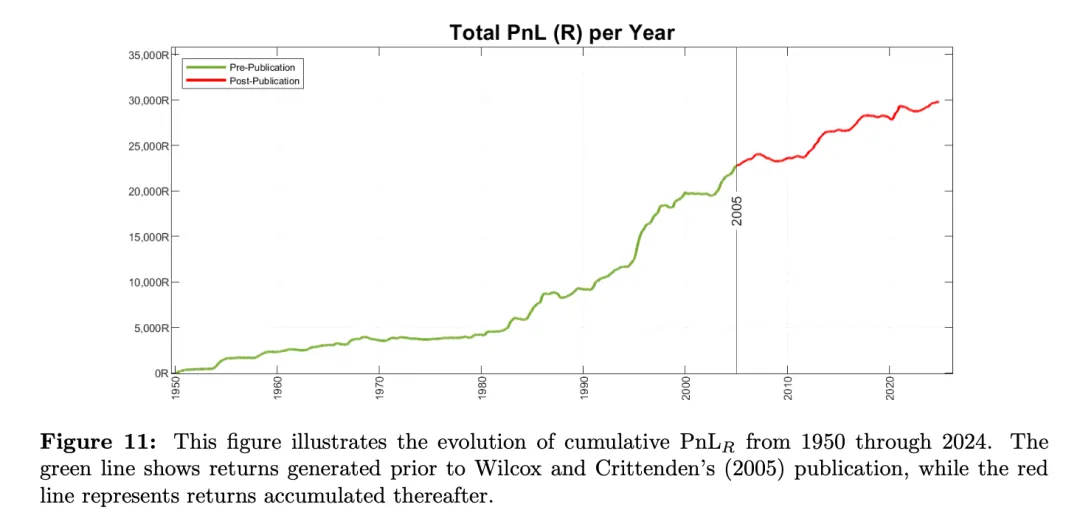

Cole Wilcox等人所做的事,说白了,就是把2005年那篇“Does trend following work on stocks?”的研究,用最新的数据、最完整的样本、最严谨的方法,再跑一遍。

这次,他们拉通了1950年到2024年的美股历史,使用的是Norgate Data 提供的无幸存者偏差数据库,覆盖3大交易所31,000只股票,其中24000只是已经退市的公司。你可以说,这是一场规模空前的“趋势体检”。

结果如何?依然是对趋势交易者可喜的结果,趋势交易的有效性,在 2005 年那篇论文之后,依然靠谱。

具体来看:

平均每笔交易的收益是 0.50R(以初始风险为单位衡量)

平均盈利交易 1.90R,平均亏损交易 -0.70R

赢率只有 43.9%,但右尾极度肥厚

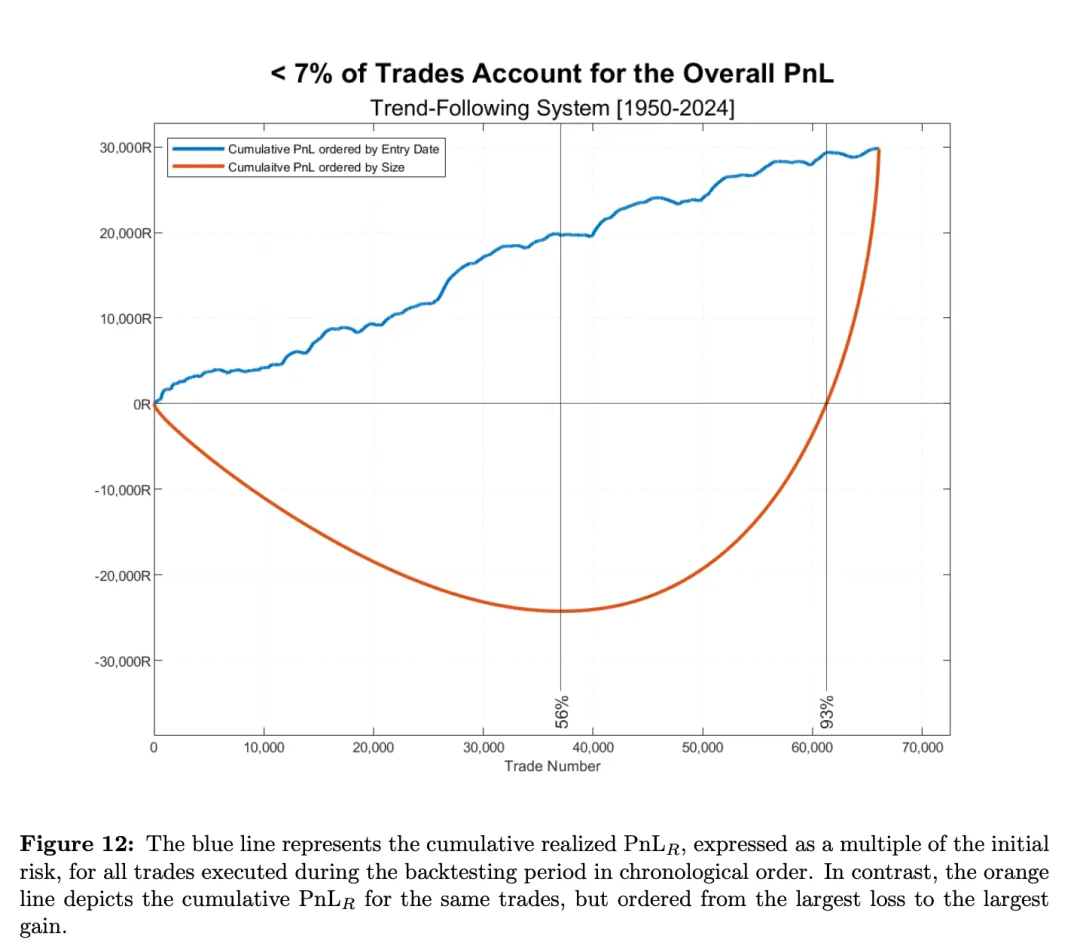

最重要的是,只有不到7%的交易贡献了所有利润

这是不是听起来很耳熟?是的,许多对趋势交易介绍中都会提到“让利润奔跑”“大赚小赔”,不过是一种通俗表达,而这篇论文则把这种哲学,以66000个样本一锤定音地写了出来。

你会惊讶于趋势交易之“非人性”——明明很多时候都在亏、在震荡、在等待,但只要那7%的奇迹一发生,之前的一切都值得。

他们的交易逻辑非常简单,也非常“原教旨”:

开仓规则:若某只股票满足流动性和价格门槛(如股价超过10美元、42日平均成交额超100万美元),并在某天创出历史新高(adjusted close),那么次日以开盘价买入。

止损规则:使用基于42 日ATR(Average True Range)构造的浮动止损线,计算公式略复杂,但本质是:止损线随着历史最高价上移、随着波动率调整、但永不下移。

有趣的是,止损的宽度非常大——大约是10倍ATR。这样看似“迟钝”的设置,其实正是为了不轻易被市场噪音扫出局。

这种信仰,是一种极度被动中的主动。

如果你习惯寻找“高胜率”的方法,这种策略对你无疑是折磨。

43.9%的胜率意味着你超过一半时间在“错误的一边”;而盈利的关键,来自极少数极端成功的交易——不是“稳定赚钱”,而是“默默忍耐,偶尔惊艳”。

下面这张图,被认为是这篇论文的精华所在,按照亏损到盈利的顺序从左到右排列,这个策略要到最后的 7%区域才开始真正“赚钱”,其他盈利的交易只不过是和亏损交易打平。

要执行这样的策略,是需要极大的精神自控能力的。

而这恰恰构成了趋势交易者的精神世界:不追求预测市场的能力,而追求在市场给出答案之后,不加怀疑地顺从。

甚至连持仓周期也是如此——那66000笔交易中,平均盈利交易的持有期超过370天。这种“慢”,在今日快节奏的市场中,反倒显得像一种稀缺品格。

趋势交易,最难的从来是落地。

当作者尝试将其转化为一个实际可执行的股票组合策略时,问题立刻显现:

每天开盘前需遍历整个美股,筛选符合条件的新股

平均持仓数量超过200只,但每天需要做上百笔调整

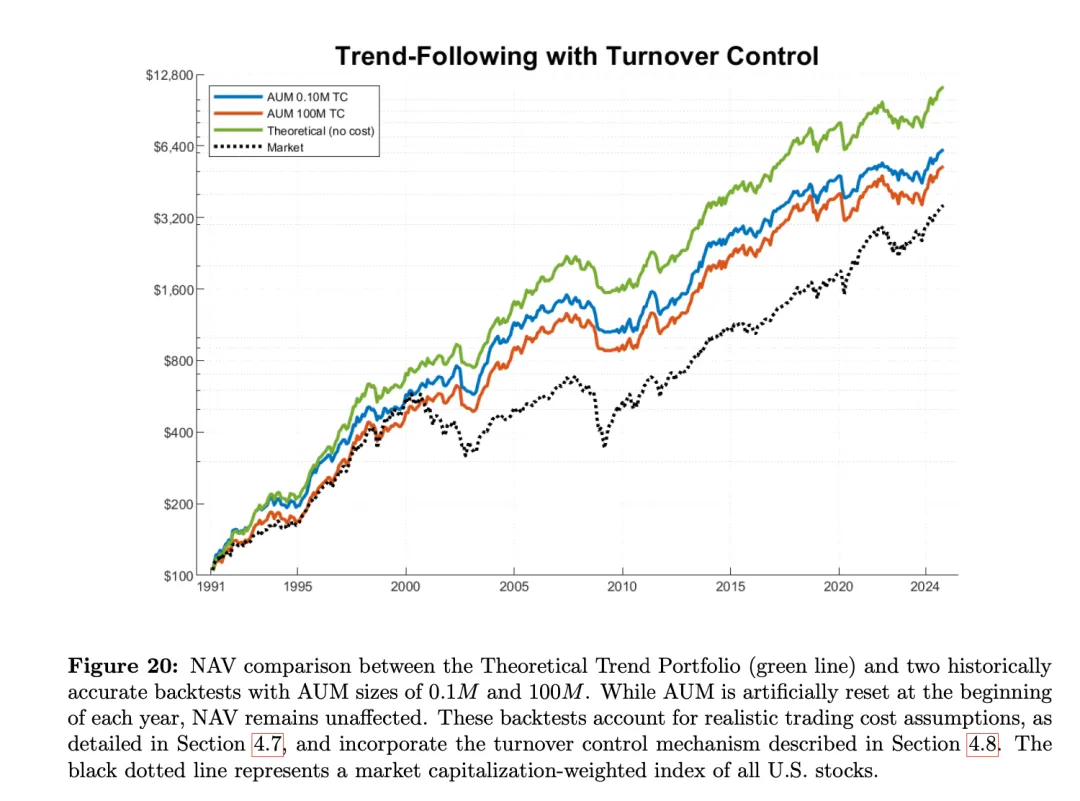

若不优化,会因换手过高导致交易成本吃掉全部利润

这时候他们引入一个叫 Turnover Control 的机制,大致逻辑是:

对小于某阈值的仓位调整直接忽略

将大单交易拆分到多日执行

若调整带来的增益不超过交易成本,也不执行

这种“交易克制主义”让策略的净收益大幅回升,使得即便是100万美元以下的小账户,也可以维持10%以上的年化回报,且夏普比超过0.7。

在我看来,这个部分其实更值得研究者和实盘操作者关注:趋势策略真正难的,从来不是理念,而是执行。

对于 A股投资者,股票佣金下降至万一,或许是交易上的一大优势,虽然还有印花税的拖累。如果能“免五”,或者是规模足够大覆盖最低佣金,或许这一策略在 A股更有前景。

其实,这篇论文当然不仅仅是论证趋势投资在股票投资中的价值,但对于我这样的 ETF 玩家,其实依然有参考意义,甚至有助于重新思考趋势哲学如何体现在资产配置中:

在大类资产轮动中,趋势可以帮助你及时退出“失宠”板块,并站在新高板块这一边,比如前些年不断新高的纳指、黄金。

在行业配置中,长期上涨的行业不妨一直拿着,而且要设置足够的止损空间以便拿得住,比如2021 年前的白酒。

在这个动量因子被频频质疑、“择时无效”言论甚嚣尘上的时代,这种来自75年实证的回答,显得是一种难能可贵的信仰安慰。

趋势也许不会每天都发生,但只要你还在市场里,它总会再次来临。

关键是,在刷新历史新高时,你敢于入场,并在之后的许多次历史新高中,还在场,还敢相信。