(原标题:幸福人寿:面临54亿元债务违约,股权冻结过半)

(接企业方举报,54亿元债务违约存在争议,请读者知悉)

来源:燕梳师院

沉浮十七年,幸福人寿本应在这片竞争激烈的寿险市场中,以“老将”之姿稳扎稳打、从容前行。现实是,不仅被同批入场的玩家甩开差距,还被后起之秀迎头赶上。曾经,在中国信达的主导下,公司规模快速扩张,却没能做强利润,利润表现大起大落、波动剧烈。随着经营持续承压,股权几经易主,如今更是面临着54亿元债务违约的重压。幸福人寿,真的不太“幸福”。

利润大起大落

最新偿付能力报告显示,截至一季度末,公司实现保险业务收入83.01亿元,同比下降7.14%;净亏损0.56亿元,由盈转亏。

图源:2025年第一季度偿付能力报告

净利转亏的背后与投资端有关。数据显示,今年一季度,幸福人寿投资收益率为1.61%,同比下降0.43个百分点;综合投资收益率仅0.1%,同比降幅高达97.34%。

偿付能力亦处于垫底水平。截至今年第一季度,幸福人寿的核心偿付能力充足率86.98%,位列行业倒数第四;综合偿付能力133.34%,行业倒数第八,两项关键指标整体处在监管红线边缘。

追溯过往,幸福人寿的利润大起大落。以2015年—2024年为例,公司分别实现净利润3.35亿元、0.18亿元、0.49亿元、-68亿元、0.76亿元、0.97亿元、5.16亿元、1.71亿元、-2.78亿元及1.78亿元。

2015年,是幸福人寿首次实现盈利的重要节点。然而,在2018年,公司遭遇重创,全年净亏损高达68亿元,创下历史最大亏损纪录。原股东中国信达在这一事件影响下,净利也出现了超30%下滑的连锁反应。此后几年,公司虽勉强维持小幅盈利,但整体盈利能力依然脆弱,缺乏持续增长的动力与支撑。

从2024年度信息披露报告来看,截至2024年末,退保金达34.9亿元,占全年营收比重的11.8%,暴露出公司在产品结构和销售渠道的短板。具体而言,其保费收入前五的产品均为终身寿险,占比高达69.37%;而分红险收入则大幅缩水,仅占总保费收入的9.6%,意味着公司在产品布局上仍显单一,缺乏多样化。

投资端,公司2024年实现年化财务投资收益率6.8%,同比增长53.15%;综合投资收益率达12%,同比增长208.48%,表现不俗。不过细看其资产配置结构,权益类投资占比较高,意味着一旦资本市场出现波动,公司的投资收益将面临较大不确定性。

过半股权被冻结

5月8日,幸福人寿发布一则关于公司股权变动的信息公告。公告显示,幸福人寿股东深圳市亿辉特科技发展有限公司(以下简称“深圳亿辉特”)因与存款保险基金管理有限责任公司(以下简称“存款保险基金”)金融借款合同纠纷一案,经北京市第四中级人民法院裁定,深圳亿辉特以抵债方式将所持幸福人寿约4.66亿股股份、占比4.6%,转让给存款保险基金。

股权转让完成后,深圳亿辉特持有的幸福人寿股份由原来的约4.73亿股减少至约0.07亿股,持股比例从4.672%降至不足0.07%,由此从原来的第四大股东退居为第六大股东。而存款保险基金则通过此次抵债受让,持有幸福人寿4.66亿股股份,占比4.6%,成为新晋第七大股东。其他股东的持股比例和排名则未发生明显变化。

对于幸福人寿而言,存款保险基金接手这笔股权,短期内不会继续对这部分股权进行处置,在一定程度上,为公司股权结构带来一丝稳定预期。

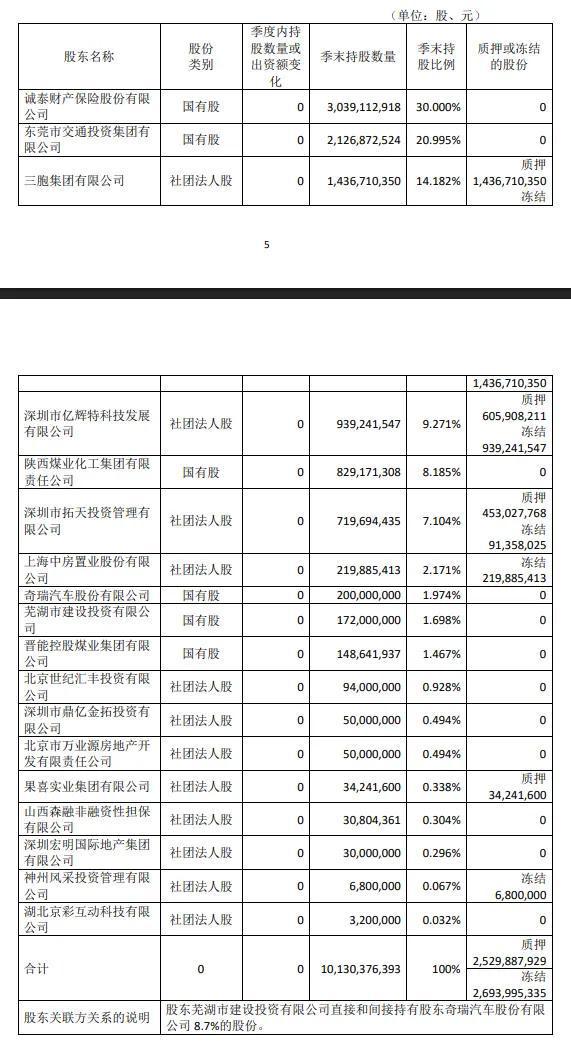

截至今年一季度末,幸福人寿股权质押比例达24.64%,冻结比例27.6%,合计占总股本的51.57%。除了深圳亿辉特的股权被质押、冻结,还涉及质押或冻结的股东有三胞集团有限公司、深圳市拓天投资管理有限公司、上海中房置业股份有限公司、果喜实业集团有限公司及神州风采投资管理有限公司。

图源:2025年第一季度偿付能力报告

大量股权被质押或冻结,对公司影响几何?从两个时间维度分析。短期内会加剧资本压力和治理混乱,股权冻结状态下的股东无法通过股权转让引入新资本,且潜在投资者可能因股权纠纷风险而却步。同时,虽未剥夺股东身份,但限制了股东的分红权、表决权和股权转让权,在重要决策时,可能会因股东意见分歧或无法有效表决而受阻。比如,部分冻结股权涉及股东债务纠纷或经营恶化,股东在对公司长期战略支持上,面临着较大不确定性。

中长期来看,将进一步削弱市场竞争力和战略灵活性。在行业强监管和转型背景下,股权问题可能使幸福人寿错失市场调整的机遇,与其他同期起步的险企或其他中小险企相比,差距会越拉越大。

54亿违约压顶

去年6月,联合资信、中债资信等信用评级公司相继下调了幸福人寿的主体信用等级。中债资信认为,在跟踪期内,幸福人寿退保率出现大幅增长;公司仍具有较大规模存量不良类投资资产待处置,仍存在较大减值计提压力;公司治理与风险管理水平一般,盈利能力有所弱化;2025年“15幸福人寿”面临兑付,叠加公司仍存在较大规模减值缺口,预计公司偿付能力将持续承压。

联合资信则在报告中提到,幸福人寿股权质押和冻结比例较高,已对股权稳定性构成一定影响,进而制约公司治理水平的提升;幸福人寿保险销售渠道仍以银保渠道为主,受“报行合一”政策影响,新单业务展业受阻;违约非标投资规模较大,仍需关注投资资产质量变动情况。

这再次证实了幸福人寿不“幸福”。截至2024年一季度末,公司违约资产合计账面余额54.3亿元。其中,债券、信托计划、私募股权基金违约账面余额分别为0.41亿元、35.84亿元和18.05亿元,减值计提比例分别为78.57%、43.28%和54.58%,仍有28.62亿元减值缺口未覆盖。

若按2024年处置速度推算,截至2025年5月,可能仍存约40亿元左右未化解,但实际进度可能受诉讼周期、资产流动性等因素影响而更慢。

可见,幸福人寿要真正步入稳健经营的正轨,显然还有很长的路要走。面对重重挑战,这家以“幸福”命名的老牌险企,能否在未来的市场竞争中站稳脚跟,依然充满悬念