(原标题:国产创新药研发与出海双轮驱动 提质增量加快形成医药产业新质生产力)

“加快前沿新兴氢能、新材料、创新药等产业发展,积极打造生物制造、商业航天、低空经济等新增长引擎。”今年全国两会上,“创新药”一词首次出现在政府工作报告中,这给创新药行业发展带来信心。

经过多年努力,我国大宗原料药产量约占全球40%,在研新药数量跃居全球第二位,原创新药不断涌现。完整的医药工业体系和不断构筑的创新生态系统,正助力我国从医药生产大国向医药强国转变。

我国创新药产业已步入发展快车道,正加快形成新质生产力。无论是自去年以来大热的GLP-1、ADC靶向药物,还是在2024年开始崭露头角的小核酸领域,我国创新药在全球表现都可圈可点。

近年来,我国创新药数量大幅度增加。全球范围内处于临床研究状态的药物中,我国企业原研或参与开发的约占35%,仅次于美国,居全球第二位。另一方面,生物医药研发质量向国际先进水平看齐,逐步从仿制跟随走向自主创新,从依赖进口到国产替代。

研发力度不断加强

全球医药市场规模稳定增长,为国产创新药的增长提供空间。

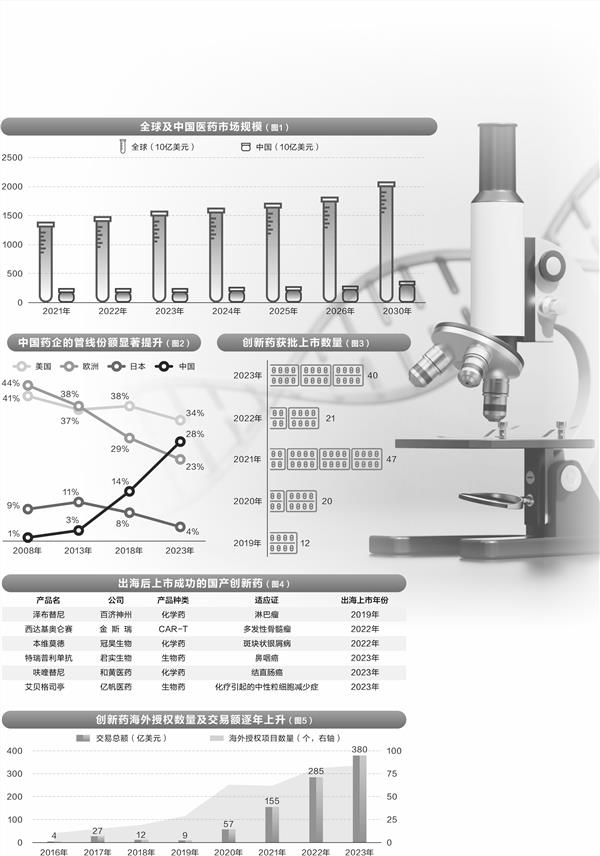

根据弗若斯特沙利文数据,全球医药市场2023年整体规模为1.58万亿美元,中国医药市场2023年的规模预计为2539亿美元;预计到2030年,全球医药市场规模可达到2.09万亿美元,中国的市场规模可达到3707亿美元(图1)。

我国医药公司对创新药的研发力度不断加大。据制药领域咨询机构艾昆纬(IQVIA)的统计,2023年各主要国家地区共计2357家药企申办了临床试验,相比2008年的993家,每家药企的平均试验数量减少了一半(从2008年的4项减少到2023年的2项)。

在此期间,我国管线份额所占比例从2008年的1%和2013年的3%上升到目前的28%。相比之下,总部位于欧洲的公司管线比例从2013年的38%下降到2023年的23%;日本公司的管线比例从2013年的11%降至4%(图2)。

创新药获批数量

重回高位

今年2月,国家药品监督管理局官网发布的《2023年度药品审评报告》显示,2023年批准上市的创新药有40个,其适应证涵盖了肿瘤、自身免疫等重大疾病,以及睡眠障碍、降低血脂等近年来社会需求增加的治疗领域。这是国内创新药获批数量在经历2022年罕见“腰斩”之后,重新回归较高水平。从2019年的12个到2023年的40个,5年来我国累计批准上市创新药140个,呈现持续增长的良好势头(图3)。

在去年获批的40个1类创新药中,除了5款中药外,其余均为化药和生物制剂。从适应证来看,抗肿瘤仍然是最为集中的领域,40个1类创新药品中,共有15个产品的适应证聚集于抗肿瘤领域,包括用于转移性非小细胞肺癌成人患者的一线治疗药物,以及用于治疗复发或难治性淋巴瘤、宫颈癌、多发性骨髓瘤等恶性肿瘤新药。去年获批药物适应证还涉及成人慢性丙肝、胃酸、糖尿病、银屑病等。

此前,抗肿瘤新药研发靶点扎堆、同质化高的问题引起药审部门持续关注。2023年,国家药监局发布的《药品附条件批准上市申请审评审批工作程序(试行)(修订稿征求意见稿)》明确,“某药品获附条件批准上市后,原则上不再同意其他同机制、同靶点、同适应证的同类药品开展相似的以附条件上市为目标的临床试验申请”,进一步将热门靶点的重复性创新将进一步排除在药品加速审批之外。

在此背景下,去年获批上市的抗肿瘤新药多为临床急需种类,并在药物机制上涵盖了CAR-T疗法、CD20抗体等全球药物研发竞赛的热门赛道。

出海成为

创新药重要方向

过去,国内大药企收入主要依赖中国市场,反观海外成熟的跨国药企,其收入来源大部分来自国际市场。

国内创新药的相关监管政策不断推陈出新,为创新药出海做出政策保障。中国创新药相关的法律和政策不断迭代,促进了国产药品的创新和进步。同时,在加入人用药品技术要求国际协调理事会(ICH)后,审评标准逐步同国际接轨。大量的中国药企迈出了“走出去”的步伐,希望通过出海实现更广阔的发展空间,企业的研发投入也不再一味依赖资本市场资金投入。

2019年11月,百济神州的支柱产品BTK抑制剂泽布替尼(商品名:百悦泽)获美国食品药品监督管理局(FDA)批准上市,成为国内第一款在美上市的抗癌新药,实现新药出海“零的突破”。如今,泽布替尼已经获包括美国、欧盟在内的70个国家和地区批准。根据百济神州公布的2023年第四季度和全年业绩报告,泽布替尼全球销售额首次突破10亿美元,成为首个年销售超过10亿美元的国产新药。

近年来,多家上市公司相继带领产品出海。2023年,包含特瑞普利单抗(君实生物)、呋喹替尼(和黄医药)、 艾贝格司亭α注射液(亿帆医药)等多款药品成功在海外获批上市(图4)。

我国创新药企出海方式主要包括自主申报出海和海外授权出海两种,近年来中国创新药海外授权交易逐年上升, 2010年国内药企零星落地海外授权交易,交易项目数量及金额都偏低,2020年为海外授权交易元年, 授权交易数量及交易金额开始明显上升,当年交易总金额达到57亿美元。

近两年在整体生物科技融资环境相对严峻背景下,国内创新药海外授权交易仍逐年攀升,根据Insight数据库信息显示,2023年交易总金额上升至380亿美元,同比增长33.3%(图5)。

多重因素

利好创新药发展

1.医疗需求持续增长

据国家统计局数据显示,2023年末60岁及以上人口已占全国人口的21.1%,意味着中国已经迈入中度老龄化社会,随着老龄化加深和人们寿命的不断延长,银发人群健康保障需求持续提升,从需求端持续支撑创新药发展。

从医保基金支出情况来看,2023年1~10月,基本医疗保险基金(含生育保险)总支出2.25万亿元,2022年医保基金支出为2.46万亿元,近10年医保支出持续增长,反映医疗需求持续提升。

2.医保支持下创新药商业化进程提速

2017年开始医保目录每年更新,大幅加快新药纳入节奏,医保支持下创新药商业化进程得到提速。以2019年和2021年进入医保的信迪利单抗和伏美替尼为例,两款产品均在进入医保后迅速放量。

与此同时,国家医保基金在保基本与促创新中寻求动态平衡,鼓励行业研发创新,建立了以创新药为主体的医保准入和谈判续约机制。

2019年至2022年期间,医保对新药的支出增长超过7倍,从59.49亿元增长至481.89亿元。近年来,纳入国家医保目录的药品主要以5年内获批新药为主。新药从上市到进目录的等待时间从过去的平均近5年,缩短至不到2年。随着医药产业研发水平不断提升,医保目录药品结构持续优化,创新药医保基金支出占比将持续上升。

3.医药投融资环境向好

创新药赛道具有研发周期长、投入大、风险高、成功率低、收获期长的特点,从立项到新药获批上市要经过临床前研究、临床试验、新药注册上市和售后监督等诸多复杂环节,每一环节都有可能面临失败风险。

因此,融资现金流对于大部分创新药企而言重要性极高,是企业推进更多研发管线,开拓未来成长空间的命脉。国内外医药投融资环境大约在2021年四季度达到高点,此后伴随美国2022年初启动的加息迅速走弱。

今年3月,美国第五次宣布维持利率不变,加息预期持续缓解,未来在美国加息预期缓解甚至终结的背景下,创新药的融资环境有望大幅向好。

多家创新药公司

业绩实现突破

近期发布的业绩预告中,亚虹医药、迈威生物、百济神州等多家药企2023年的营业收入同比增长超过70%。百济神州2023年的营收达到174.2亿元,同比增长超80%,公司多款创新药产品进展加速。

对于多家创新药企来说,2023年是其产品首次实现收入或公司首次实现全年盈利的一年。迪哲医药2023年营业收入为9128.86万元。迪哲医药表示,2023年是公司实现产品销售收入的第一个会计年度,主要系公司首款核心产品国家1类创新药舒沃哲获得国家药监局批准上市后,凭借产品的良好效果和商业化团队的积极推广,实现产品销售收入。

港股复宏汉霖预计2023年公司实现利润不低于5亿元,这是公司首次实现全年度盈利。复宏汉霖表示,此次盈利主要得益于公司核心产品汉曲优(曲妥珠单抗)和汉斯状(斯鲁利单抗)的销售收入持续增长,以及公司精细化管理下的降本增效。此外,公司首个创新型单抗H药汉斯状(斯鲁利单抗)于2022年3月获批上市,目前已获批用于治疗多类肿瘤,并且是全球首个一线治疗小细胞肺癌的抗PD-1单抗。