(原标题:“500亿舵手”邬传雁操作实录:放弃博弈思维!A股均值回归规律生变!)

泓德基金当家基金经理邬传雁最新持仓曝光!

截至2021年一季度末,邬传雁总计管理6只基金,受托管理资产达492亿元人民币规模。

邬传雁曾在多家险资资管任职,2015年参与创办中国首家“个人系”公募泓德基金,他非常重视绝对收益的理念。

纵观邬传雁的收益来源,他看重治理结构优秀、重视无形资产的公司,且管理公募产品五年来坚持“滴酒不沾”——从未持有酒类股票,认为白酒对身体不好。

截至目前,泓德丰润三年是邬传雁管理规模最高的基金,达到117亿元,由于资金有锁定期,可以更好地观察这位基金经理的中长线运作思路。

截至一季度末,泓德丰润的权益仓位为94.27%,属于绝对高仓位持股。其中,A股和港股配置比例分别为71.47%和22.95%。

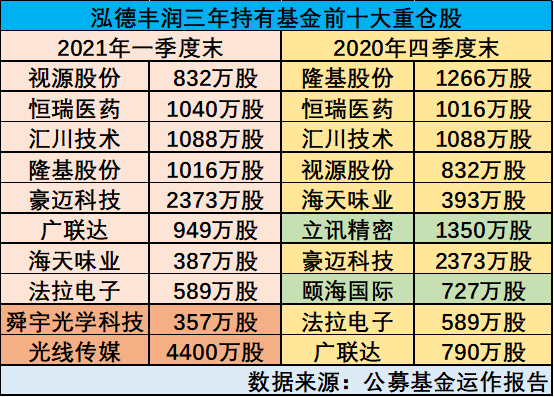

基金前十大持仓占基金资产比例为63%,集中度较高。 如上图所示,视源股份跃升为第一大重仓股,去年末的头号重仓股隆基股份降至第四位。

如上图所示,视源股份跃升为第一大重仓股,去年末的头号重仓股隆基股份降至第四位。

对比发现,邬传雁对隆基股份明显减仓,从1266万股减至1016万股。

此外,他还对广联达也有小幅度加仓。

最大的看点是,苹果产业链概念股立讯精密消失在十大持仓,去年末他持有1350万股,且贯穿于去年下半年的重仓股中。 年报还披露,泓德丰润持有价值625.6万元的立讯精密转债。

年报还披露,泓德丰润持有价值625.6万元的立讯精密转债。

海底捞的上游公司颐海国际,也结束了连续两个季度的十大持仓“待遇”。

取而代之的是,港股公司舜宇光学科技和光线传媒晋升十大重仓股。对比2020年年报,这两家公司位列去年末11-12位持仓。

邬传雁指出一季度市场急速调整的深层次问题:

A股急速调整的幅度超过了很多人的预期,我们也感受到这个市场的种种分歧:核心资产的价值、周期股的行情、包括是否要调整股票及可转债的配置比例,是否要跟随轮动……投资者的这些担忧其实折射出一个思想,即希望对波动进行预测,在预期市场或板块向下波动的时候减持,预期市场或板块向上波动的时候增持。

长期来说,这种做法在新的市场环境中是风险很大的投资策略,原因就在于当前资本市场已经发生了一些不可逆转的长期变化。

A股市场从一个独立系统走向全球互联,信息传播速度更快、范围更广,投资者也更容易形成一致性预期并采取相似的投资策略,这会引发全球市场更加剧烈的共振,这也是为什么我们看到当前的市场中系统性波动变得频繁。

不论是出现轮动还是主题切换,当大多数人的行为高度趋同的时候,作为专业的投资人员,我们也不得不考虑另一个问题:就是当这个市场中大多数人采用了相似的投资策略,这个策略的有效性是否已经发生改变?在全球高度互联的经济环境之下,择时变得困难。

邬传雁继续指出A股市场更深层次的变化:

A股市场已经从机构和众多个人投资者组成的复杂博弈的市场转向以机构投资者为主的市场,这意味着机构投资者实际上已经很难从技术和专业欠缺的个人投资者中赚得收益,A股市场的价值回归规律在减弱,基本面驱动的价值差异化规律在增强。

每一次波动之后,市场的分化都将更加显著,这是我们这个市场的结构型特征长期存在的基本前提。

如上所述,轮动策略的底层思维是均值回归,均值回归的背景是传统的企业及其商业模式的线性发展,在传统的经济模式中,除了少数发明家之外,大部分劳动力的价值创造在于维护设备和技术,真正创造价值的是先进的设备和技术,大多数劳动力创造的价值比较均衡。

所以在过去三十年,A股的上市公司和行业差异不大,体现在市场特征方面是相对同涨同跌,或者在不同行业之间不断轮动。但在经济转型的过程中,经济已经进入以科学技术和管理技术驱动的质量型增长的环境中,市场的非线性特征将显现出来,企业管理、企业文化在企业创造价值中的作用在快速增长,它们已经超过技术、设备等有形资产的作用。

当价值创造在企业层面由以对有形的技术和设备进行有效组织为主,向以无形的对人的智慧进行有效组织为主迁移的时候,这个市场就由原先同涨同跌的市场,不断向结构型越来越大的牛市进行转移。

在一个超长期结构型牛市当中,许多股票有可能逐步被时间抛弃,少数好股票价格增长的时候,它的价值还会持续增长,无法轮动到那些价值不能同步上涨的板块和股票当中,均值回归规律的价值基础已经动摇。所以,当投资者试图跟上每一次轮动节奏的时候,或许离我们投资的长期目标越来越远。

邬传雁透露,我们应该抓住的主要矛盾应该是推动企业价值创造最本源的动力,也是我们长期投资收益的来源。基于以上思考,一季度本基金完全放弃博弈思维,坚定坚持长期主义,保持股票配置比例和组合结构的相对稳定,没有因为市场中短期预期的变化进行配置比例和结构的调整。

他还有如下观点值得品味:

经过思考发现,在一个只有少数企业能够走出二次甚至三次增长曲线的结构型牛市当中,投资者事实上很难有效地进行轮动的投资。同时,由于这一轮牛市主要是由企业无形资产为主的价值所驱动而非主要由资金所驱动,所以它的长期存在也具备坚实的价值基础。

我们需要面对全球互联的资本市场波动加大的事实,也需要认清A股在未来很长时间内积累严重泡沫的可能性也不大,走向A股市场历史上罕见熊市的可能性不大,但大概率会呈现出一种典型的结构型特征,少数优质股票价格和价值长期同步向上,但找到他们的概率在下降。在这种市场环境中,以博弈和轮动作为基础的投资策略正在逐步失效。