(原标题:随想:光伏行业的竞争到了什么阶段)

光伏行业发展阶段及走势

那么光伏这个行业到底进入到了什么阶段呢?

今年光伏的市场行情依旧是火爆,且隐约有加速的,表现为龙头滞涨,光伏概念(这里说的概念,主要的含义为,主营业务真正的光伏业务占比不高,或者之前就不是做光伏业务,或者一直在光伏行业中,规模及盈利能力属于边缘化的公司)及小公司半年到一年内涨幅巨大

个人坚信未来还有很大空间,光伏真正进入了巨头PK的阶段,各环节的竞争都在加剧,由于碳中和的政策,浑水摸鱼的越来越多,但很快,就会被业务数据真伪。潮水退去,裸泳显现。

正是因为光伏行业目前实在是太热了,各股势力,资本都想进来分一杯羹,更有甚者,新进入者打出了颠覆行业格局的旗号。

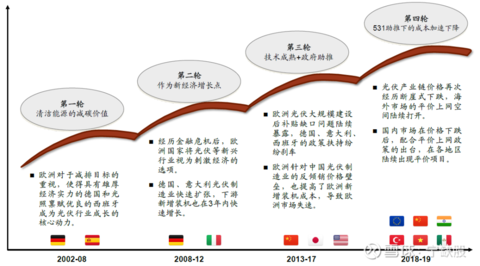

作为一名从18年531政策后才开始关注光伏,并买入光伏公司的新兵来说。站在光伏平价及碳中和双时点共振的历史时刻,尝试着分析光伏行业的竞争到了什么阶段。

这里面政策不仅仅包括电价政策还包括行业政策,从所有政策扶持行业的发展里程来看都存在着行业发展比较低迷时政策支持,行业发展过热时政策会有一定的压制。

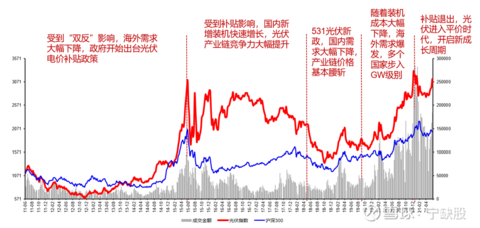

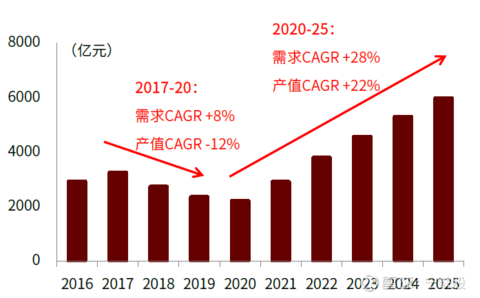

平价之前的光伏需求周期:如下图

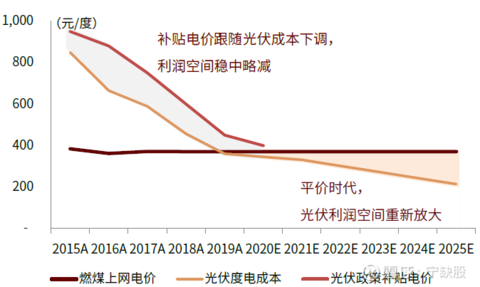

在平价前,预期收益率的变化主要的影响因素就是电价和系统成本,每次电价的下调都会造成一定程度的抢装,而当系统的下降速度快于电价的下调幅度时装机量也会出现明显的增长。

在平价后,预期收益率的变化主要的影响因素就是系统成本以及波峰电价差。

市场的火热及巨大的涨幅,可能让部分投资者失去了理性,光伏本质上是制造业,且是苦哈哈的制造业,技术更新快,资本开支巨大。现在这个赛道,已经不是小公司的表演场了。

我们站在当下这个重要的时间节点上,需要回归到行业的本质,由第一性原理出发,思考行业的未来。

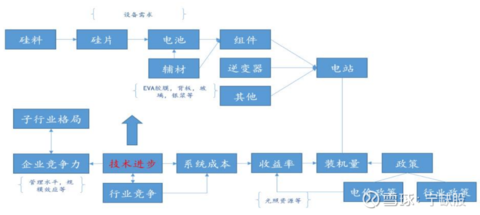

技术进步是这个行业最主要的推动力也是寻找企业α的重要指标,不断降低的成本背后体现的是技术进步的作用,从而推动了行业规模的不断提升和平价上网的实现。比如改良西门子法降低了硅料的生产成本,推动了硅料产能大规模的投放和成本的降低;金刚线切割的应用可以将每片硅片的成本降低 0.8 元左右,加速了单晶渗透率的提升。

因此,降价是行业的主旋律。但去年开始组件的价格逐月上升,主要原因为光伏产业链结构问题,即光伏产业链尤其是组件的产业链链条比较长,不同的环节的特点差异较大,上游的硅料是大化工行业,周期性要更明显,中游的电池和组件是明显的制造业属性,在大的需求格局下,不同环节因为产能周期差异较大,不同子环节经常会出现供需失衡的状态,会对价格产生扰动。比如去年的光伏玻璃,今年的硅料。未来可能会出现其他环节的问题。

因为周期的错配,带来了某个环节或某几个环节短期内巨大的盈利爆发,也带来了股价的爆发。

但光伏行业的本质特点没有变,因为光伏是新能源,需要不断的降低度电成本来显示出相比传统能源更优的经济性。在这种经济性的优势体现后,还需要不断的降本,来提升新能源在整个能源结构的占比,以及带动电价的下降,来实现工商业及户用对电力更大的需求。

长期以来,多晶硅受制于硅片,电池受制于组件,电池及组件环节,尤其是组件环节,表现为进入门槛低,盈利能力差,这是市场格局决定的,也是进入门槛的高低决定的。不过这一切在平价及碳中和时代,会发生变化。

当前,光伏已经实现平价,迈入竞价的阶段。光伏各环节的市场占有率均有明显提升,从提升幅度上来看,电池及组件环节的提升幅度明显。

变化的底层逻辑在于:

光伏行业的大制造,技术进入及成本持续降低,产品同质化的本质特点,决定了光伏行业各个环节按照这个路径发展下去,必将全面过剩。

因此,电池效率提升对发电效率的提升,品牌带来的品质差异化及溢价,以及渠道能力共同带来的对终端市场的占有率的提升,将成为平价时代竞争的牛鼻子。

主要的分析路径为:

1、平价到来,碳中和催化需求空间提升,带来各环节的大规模投资及扩产幅度加大,也导致了各环节的竞争加剧;

2、多晶硅及硅片环节的技术进步空间看不到颠覆式的创新,对成本下降的空间贡献度降低(参看隆基8月30日晚上的业绩说明会的内容);

3、电池环节即将进入N型时代,电池效率面临较大幅度提升,对度电成本的降低贡献显

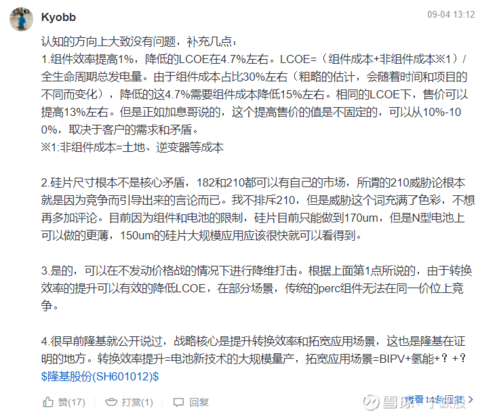

(关于发电效率提升对电站收益率以及组件收益的影响,可以看以下内容:

@蓝色双子 对 @Kyobb 的评论。

关于隆基新电池的一点想法

4、组件作为终端产品,组件厂家直接面对客户,在平价时代,组件类似于一件“电器”,但这个电器比较特殊,因为这个”电器”要具备25-30年的质保期,这个长期的质保期是电站收益的保障,是电站未来能够通过类似于物流地产这种REITs基金(个人觉得这种商业模式一定是未来的主力,能够加快新能源在能源结构占比的提升,并让更多的人享受到新能源发展带来的收益)的模式进行商业模式创新的底层保障。且下游电站持有方的集中度较高,话语权较强,这些客户一定会选择有实力的组件厂采购组件。面对下游现在及未来爆发的需求,组件产品的品牌和渠道,市场占有率就变的极其关键。

根据第三部分,当前及未来光伏行业的竞争即将转变为组件环节市场占有率提升的竞争。但是要提升组件环节的市场占有率,谈何容易。

根据光伏行业的基本特点,要抓住这个牛鼻子,需要具备如下核心能力:

1、电池效率差不多的时候,制造成本控制及降低

组件的前期环节,各个环节的成本都要降低

硅料价格降低(所有组件厂都收益)

硅片、电池制造成本降低,相对同行更低,且差距明显;

如果上述几个环节的成本均相比同行有相对优势,那么汇聚在组件环节的优势将明显大于单一环节的优势。因此一体化组件厂的优势更加明显。

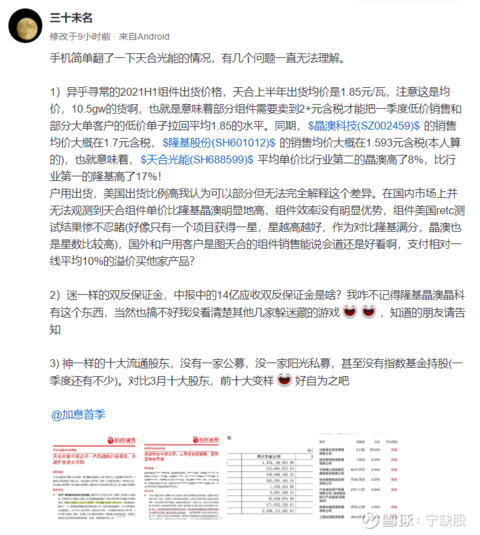

附:2021年上半年组件价格对比 @三十未名

2、电池效率提升

电池新技术的量产能力

新电池的效率提升幅度高于成本提升幅度

新电池的扩产速度

要做到以上三点,需要持续多年大量的技术投入,且拥有大量的可随时调动的资金及技术人员资源,投入到量产之中,占据更长时间的先发优势,保持持续领先。

3、渠道及品牌建设

超长的质保期决定了一定是品牌的公司更有优势;也决定了市场大客户更倾向于选择更稳健的企业,这种稳健体现在产品设计理念,体现在公司财务报表的健康度,体现在市场地位,体现在更低的度电成本等多个方面。

不只是价格的竞争,大概率是价格存在溢价空间。体现在具备上述能力的企业,相比行业出货量的占比,公司利润在行业的利润占比更高。

关于组件环节最新格局情况,可以查阅过往文章

光伏组件格局2021——要大变了

最后,我们回顾一下,隆基股份的两条经营哲学:

1、不领先不扩产,不卡脖子不介入

2、只要是人造的东西,且不受资源限制,最终都是过剩的。

个人认为这两条简直是光伏行业的金玉良言。

第一条,决定了一定要跟技术死磕,降低成本,保持领先(符合光伏行业的最基本特征);

第二条,决定了最终一定是走向组件,走向终端的,上有每个环节都会过剩(都是人造的,且不受资源限制),过剩的结果是组件价格降低,但是人类对低价电力的需求是不会过剩的。电价更低,需求更大,且是非线性增长。也就是对低价高效的组件的需求是不会过剩的。(符合大规模制造业品牌及市占率的典型特征,可以参考家电行业)

所以掌握组件的话语权,其实在隆基的经营哲学里面已经体现的十分明显了,也就是说在前几年就决定了,隆基股份一定会走向垂直一体化,并将组件终端的市占率的提高作为更高优先级的战略目标对待。

同时发力的还有光伏组件+业务,这也提高组件端差异化,提高市占率的重要举措。

欢迎对话题感兴趣的小伙伴留言,讨论,指正,转发。 @今日话题

$通威股份(SH600438)$ $隆基股份(SH601012)$ $中环股份(SZ002129)$

迈为股份 中来股份 天合光能 金辰股份 连城数控 晶澳科技

宁德时代 比亚迪