(原标题:作为段子手的巴菲特,别轻信)

专业投资者就应该集中投资?

1/6、段子手巴菲特

跟大部分投资大师不同,巴菲特还是一个很有实力的段子手(当然你也可叫他沟通大师或营销大师)。

段子手这个头衔可能有点不尊重,但相对于索罗斯的晦涩、达里奥的条条框框、彼得林奇的朴实,从来没有一位投资大师把价值投资的道理讲得如此形象生动,也没有人创造过如此之多的新奇理论——护城河理论、打洞理论、棒球理论、厨房蟑螂理论、时间的朋友……

甚至为了传播效果,他还会讲有点内味的段子:

“一个投资顾问鼓励CEO进行交易,就好像一个父亲鼓励他十几岁的儿子享受正常的性生活一样,完全没有必要。”

“如果国王的后宫中有四十个女人,他永远不会跟其中的任何一个特别熟。”

“巴比·贝尔的乡村歌曲中的一句歌词说明了收购时经常发生的事情:‘我从来不会和一个丑陋的女人上床,但我醒来的时候身边总是躺着几个。’”

“为什么现在你要找一个你不喜欢的工作,你不觉得这就好像把你的性生活省下来到晚年的时候再用吗?”——我还有一个职场公众号,但我觉得自己写不出这么精彩的话。

不过,我也发现一个问题,巴菲特的很多投资金句都出自“股东信”或“股东大会”上,这两个场合的目的是与投资人沟通,主要为了解释自己的投资理念,并不是给个人投资者的建议。

必须清醒的认识到,作为沟通大师的巴菲特,和投资大师的巴菲特,是有区别的,巴菲特的很多观点描述过于绝对,以便于传播,但并非是他完整的方法系统。

如果投资者没有系统地学习巴菲特的案例,只是看了他的一些观点,很可能以偏概全——比如在集中投资还是分散投资上。

2/6

个人投资者要不要分散投资

每一次我提出散户要分散持仓,总有人拿巴菲特来反驳我:他老人家这么大规模的资金,不但自己单一持仓比例很高,而且多次反驳过“分散投资”的理念——前面巴菲特的“后宫理论”的内涵段子,就是直接批判这种“华尔街式的教条主义”。

巴菲特不光是嘴上说说,实际也是这么干的,在2008年的股东会上,有人问:“两位曾重仓美国运通和华盛顿邮报,你们的投资这么集中,信心从何而来?”

巴菲特回答:“如果我们只管理自己的钱,只要是我们真的特别看好,把总资产的 75% 投入到一个仓位上,根本不成问题。……我除了伯克希尔的股票,还有很小的一部分资产是自己在打理,好几次都投入75%只买一个仓位。有的机会,不抓住了,对不起自己。”

然后芒格在一旁补充道:“我甚至在一笔投资上投入过100%以上的仓位……,商学院开设了公司金融这门课,学生们学到的是要分散,在投资中,根本不应该分散。”

所以,对于是否需要分散投资,巴菲特和芒格的观点很明确:“一无所知的投资者应该分散,专业投资者怎么能分散?”

应该说,巴菲特和芒格对于集中投资的观点,虽然跟主流的投资理念确实不同,但更多是解释自己(专业投资者)的做法。

事实上,巴菲特给个人投资者的建议就是“买指数基金”。

“对于各位个人的投资方式,让我提供一点心得给各位参考,大部分的投资人,不管机构或是散户,可能会认为投资股票最好的方式是直接去买手续费低廉的指数型基金,当然这样的做法所得到的结果,在扣除相关手续费用之后,应该可以很轻易地击败市场上大部分的投资专家。”(1996年致股东信)

指数基金本质就是分散投资,如果把散户视为不专业的投资者,那巴菲特的意思很明显应该是分散投资,这个建议跟前面的观点是一致的。

当然,从某种程度上,能坚持看我的文章的散户并不能称为“一无所知的投资者”,对于此类投资者,巴菲特也有建议:

“其实你也可以选择建立自己的投资组合,……你不必像很多专家一样同时研究许多家公司,相反的你要做的只是选择少数几家在你能力范围之内的公司就好,能力范围的大小并不重要,要紧的是你要很清楚自己的能力范围。”(1996年致股东信)

所以,巴菲特“集中投资”这个观点的出发点,并不是不考虑风险,而是“不懂不投”,个人投资者很难弄懂一堆公司,所以,集中投资是一个现实的约束条件。

当然,巴菲特不忘补充一句:“这样的机会不多见,无论是新闻媒体,还是你身边的朋友,他们都不知道,没法告诉你。”

值得集中投资的机会并不多,这跟巴菲特的“打孔理论”是一致的。

所以对于散户是否需要集中投资,并没有太大的分歧,结论有两点:

第一,集中投资不是单押一两家公司,仍然是一个组合,只是不能太分散

第二、集中与分散的程度取决于你的研究能力

巴菲特真正跟主流投资理念不太一样的地方在于,他认为“专业投资者应该集中投资”。

3/6

分散投资可以降低风险吗?

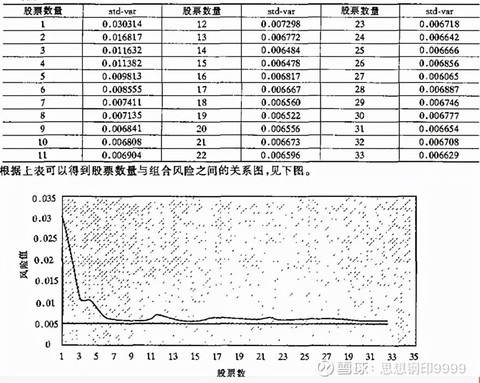

组合投资之所以被专业投资者广泛接受,因为其可以降低非系统性风险(指上市公司或行业本身的风险,大盘暴跌属于系统性风险),这个观点已经被数学模型证明。

像股票这一类高风险资产,把相关性很低的公司进行组合,品种达到8个以上,就可以消除90%的非系统性风险。当然,组合品种并非越多越好,到20个以上,其消除非系统性风险的作用就几乎不再增加。

但对于资产组合的理论,巴菲特不屑一顾,还是在2008年的股东会上,巴菲特说:“长期资本管理公司上了25倍的杠杆,买的东西还都是可能集中爆发风险的,最后只能坐以待毙。”

不得不说,巴菲特用长期资本管理公司为例反驳用投资组合分散风险的理论,非常聪明。

长期资本的核心投资模式是研究金融市场的历史资料,结合市场信息,通过大量数据的处理,利用不同金融工具间的正常历史价格差和最新价格差,形成一套系统的套利模型,建立起庞大的债券及衍生产品的投资组合。

这套投资模型是投资组合理论的经典应用,这类套利非常安全,加之长期资本的业绩良好,最终加到了巴菲特所说的“25倍杠杆”。

但这套模式也有致命的缺陷,基于历史的分析往往会忽略一些小概率事件,而长期资本正是在俄罗斯国债违约这一极小概率事件上阴沟翻船,导致了重大亏损,最终被接管收购。

所以巴菲特否定的并不是“分散投资降低非系统风险”这个结论本身,而认为,不能过于依赖数学模式,而放弃投资经理的专业判断力。

事实上,巴菲特并没有说明如何解决聚焦机会和分散风险之间的矛盾,而这是专业投资者必须解决的问题。

大师的投资观点往往跟他所处的投资环境有关系,我们必须从大师的投资案例中理解,为什么巴菲特形成了这样的投资理论。

4/6

万恶的资本大鳄

巴菲特早期的投资方法,实践的是格雷厄姆的“捡烟蒂”理论,买入清算价值高于市值的公司,之后等待价值发现。

但这里有一个问题,如果公司的价值就是“不被发现”怎么办?这也是很多深度价投遇到的问题,因为低估买入,一年后,发现更低估了……

巴菲特的办法是——继续买买买,然后控制董事会,要求股东分红,要求出售亏损资产,甚至破产清算——这就是清算价值要求高于市值的原因。

以登普斯特农具机械制造公司的投资为例,这是巴菲特第一次向投资人主动公开的案例,可见他当时对这次投资是满意的。

登普斯特是一家生产灌溉风车的公司,虽然当时风车正逐渐被电器化农机淘汰,但巴菲特认为,公司的农机新设备的销量还是值得期待的,而且大量早期形成的风车老客户仍然需要配件进行正常的维修,带来持续的现金流。

如果是后期的巴菲特,能正眼看一下这家公司的可能性都没有——你怎么知道新设备就够代替老产品呢?你怎么知道老产品配件的现金流足以支持新产品的研发?

实际上,这笔投资是严格运用格雷厄姆的方法“算”出来的:

所谓清算价值,是将公司的净资产减去一些未来可能的损失。首先基于过去的坏账比率对应收账款打85折,对存货价值直接打了六折,因为大多是专用件,剩下的其他资产也进行了相应的折算,巴菲特最后的结论是,每股77美元的净资金,清算价值为35美元。

所以,巴菲特以16美元的价格买入公司,就等着公司经营有起色,有人以更合理的价格买走。

但事与愿违,登普斯特的新产品一直打不开局面,就靠售后部件的现金流维持,成了妥妥的“价值逐渐毁灭型”公司。

这个结果,如果是A股的投资者,要么躺平,要么认栽,要么自我否定——大部分投资者信心满满地买入一家公司,两个月不涨就开始自我否定。

但巴菲特不是小散,他一咬牙,索性与他人合伙买下了公司70%的股权,平均成本提升到每股30元,仍然低于他计算出的清算价值,但总投入应该超过百万美元,对于刚刚起步的巴菲特而言,是绝对的集中投资了。

当然,巴菲特重仓不是特别看好,而是为了当董事长,直接指挥管理层。就这样僵持了五年,巴菲特终于意识到依靠原有的管理层难以完成企业价值的提升,不得不换了新的管理层。

新的总经理完全理解了巴菲特的想法,经典的亏损企业三板斧,:第一、出售亏损业务;第二、裁员;第三、用收回的现金流加大对盈利的农机零部件的投入。

一年不到,公司的财务数据改头换面,股价也连连上涨,巴菲特顺势以每股80美元的价格转让了这个差点砸在手里的大麻烦,还能五年收益180%。

这就是巴菲特早期投资的基本方法,用“烟蒂价”买入经营很一般但资产比较值钱的公司,通过管理和经营手段提升账面价值再出手,如果管理层不配合就换人,如果换人也没有用就分拆变卖资产——很明显,这种方法必须集中投资。

巴菲特在回顾这一案例时总结:

“对于我们看好的股票,在我们买入时,它们的股价几个月甚至几年都呆滞不动,对我们来说这是好事。所以说要给我们足够的时间才能看出来我们的业绩如何?我们认为这个时间至少是三年。”

如果不看案例,只听大师灌鸡汤,这又是一个“集中资金买入,长线耐心持有”的案例。可实际上,巴菲特远远不止“耐心持有”,他要与别人联手争夺控股权,要参与公司经营,要与管理层斗智斗勇,还要裁员——这是一家承担小镇就业的企业,也是之前的管理层不愿意动手砍业务线的原因,巴菲特后来成了小镇最不受欢迎的“万恶的资本大鳄”。

到了后期,巴菲特都以大公司为主,当然不可能再这么“野蛮”,但他仍然可以控制和影响董事会和管理层,他通常会建立与管理层的私人关系,他也比一般投资者更了解所投公司的实际经营情况。要做到这些,也必须集中投资。

问题是,这类投资方法在A股,就算是大机构也行不通。

5/6

A股只有上市公司,没有公众公司

巴菲特的巅峰时期,都是自由市场经济占主导的时代,上市公司作为公众公司,股东享有的权利是至高无上的,只要你买入足够的股份,就是你控制的公司,可以做任何法律框架内允许的事情的公司。

但在A股,几乎没有哪一家上市公司真的把自己看成公众公司,国企控制的,还是习惯于把企业看成国家的,民企控股的,还是像上市之前那样把企业看成自己的,所有的企业战略和经营决策,都是从大股东的角度出发。

我们这些在二级市场买入的公众股东,在上市公司眼里,不管你是散户,还是机构投资者,都是“今天买明天卖”的投机者,所以才有董秘说出“今天有好多股东只有100股,也来参加股东大会,不知是何居心”的话来。

就算是大公募、险资社保,基金经理的特权无非是能跟董事长吃顿饭聊上几句。

巴菲特买入登普斯特农具只有0.2~0.4倍PB,今天,你能买到的低于1倍的PB的公司都是央企和银行,你能拿它们怎么办?入主董事会?你想做“兴风作浪的妖精”吗?

在上市公司的管理层眼前,机构投资者也都是急功近利的投机者,但如果真遇到巴菲特入主,一年经营不见拐点,立刻换人,管理层乐意吗?

这样的市场,你让专业投资者长期集中持有?你拿上市公司当原配,上市公司拿你当“炮友”。

6/6

大师的真正过人之处

芒格说:“投资的目标是找到不分散更安全的机会。一生一遇的机会,只投20% 的仓位,不理智。”

当你看到投资大师的金句时,必须考虑他所处的时代背景。

巴菲特早年和格雷厄姆的方法,其实并不需要他们对企业价值有深刻的理解,只需要足够便宜就行了,登普斯特农具只有0.2~0.4倍PB,买到手之后,就算发现这真是一家烂泥扶不上墙的公司,巴菲特也有五年充足的时间对公司进行彻底的换血,最后还能有180%的收益。

这其实是风险相对较小,确定性很高的投资方法,根本不需要也没有办法分散投资。

当然,巴菲特高过他的老师格雷厄姆之处在于,巴菲特后来敏锐地发现这套方法的不足之处,是经济繁荣,低于清算价值的公司越来越少。

更重要的,通过几次危险的收购,他意识到公司的价值是动态的,很多公司就像手里的冰棍,每一分钟都在贬值,你必须在剩下的时间内迅速改善公司的经营状况,并找到下一个买家,时间变成了你的敌人。

巴菲特不喜欢经营公司,但被迫参与公司经营的这些经历,让他越来越意识到,企业真正的价值不在于这些有形的资产,以合理的价格买入一家优秀的公司长期持有,比便宜的价格买入一家平庸的公司,更符合他的投资价值观。

这才是巴菲特的过人之处,至于集中投资还是分散投资,长线持有还是中线套利,都不是问题的关键。

首发于“思想钢印(ID:sxgy9999)”微信公众号,讲述价值投资的理念和方法。(每次都会收到很多咨询,因为精力有限主要放在公众号上,对本文有任何问题,及个股交流,请到那里留言)